- 基本的にiDeCo(イデコ)とつみたてNISAは両方使える、併用できる。

- iDeCo(イデコ)とつみたてNISAでは、税制上はiDeCo(イデコ)の方がつみたてNISAより有利。

- iDeCo(イデコ)とつみたてNISAでは同じタイプの金融商品も買えるが、買えないものもある(後者は株式主体の投資信託)。

iDeCo(イデコ)とつみたてNISAの違いとは?賢い使い分けから併用の条件まで分かりやすく解説!

公開日:2019年9月17日

この記事のポイント

iDeCo(イデコ)とつみたてNISAという言葉を聞いたことがある人も多いのではないでしょうか。ただ、つみたてNISAは2018年から始まったばかりで、その内容が広まっていないのも事実です。本記事では、iDeCo(イデコ)とつみたてNISAの違いについて、分かりやすく解説します。

目次

【iDeCo(イデコ)とつみたてNISA①】違いを分かりやすく解説!

共通しているところは「積み立て投資」

まず、iDeCo(イデコ)とつみたてNISAに共通しているところから見ていきます。それは「積み立て投資」です。

積み立て投資とは:一般的に毎月、一定の日に一定の金額で、あらかじめ決めておいた金融商品を購入すること

積み立て投資のメリット

- 売買タイミングを読まないので、自然に資産形成ができやすい

- 一般的に積み立て投資をした方が、売買タイミングを読むよりも良い成績になることがデータとして出ている

- 金融危機時など、本来の安い時期にも恐怖心に負けることなく合理的な投資ができる

あまり知られていませんが、多くの人にとっての投資で一番上手な運用方法は「ほぼ何もしないで、積み立て投資に徹すること」です。データとして、頻繁に売買をすればするほど、運用成績が悪化することが出ています。

ちなみに、男性の方が女性よりも頻繁に売買をする傾向にあり、数値としてはっきりと(統計的に)「女性の方が、男性より投資が上手い」と出ています。これは、男性は自信過剰気味なので売買を頻繁に行い、女性は何もしない人が多いからです。

自信過剰(オーバーコンフィデンス):行動経済学の用語・本来、株価などの値動きはランダム・ウォーカー(法則がない)なので誰も値動き予想・売買については自信がないのが自然なのに、不思議と自信がある不自然な状態。しかし誰もが陥りがち。

積み立て投資のデメリット

- 高い時期にも買ってしまう(しかし、それでも売買タイミングを読むよりは良い成績になりやすい)

- 金融商品選びで「マシでないもの(一例:コストが異常に高い)」を買った場合、そのまま放置してしまいがち

というものがあります。特に後者の「マシでないモノ」を選んでしまうと、資産形成に大きなブレーキがかかりますので、要注意です。

金融商品の選び方が分からない方はこちらの関連記事をご覧ください。

iDeCo(イデコ)とは?

まず、iDeCo(イデコ)とは、原則として20歳から60歳までのおよそすべての人が加入できる、老後のための資産形成・運用の制度です。通常の証券会社で積み立て投資を行うよりも税制面で優遇されています。

- 運用益が非課税で自動再投資

- 掛金が全額所得控除

- 受け取り時にも各種控除

出せるお金(掛け金・拠出金)は、その人の働き方によって変わります。※原則として60歳になるまで解約できません。

つみたてNISAとは?

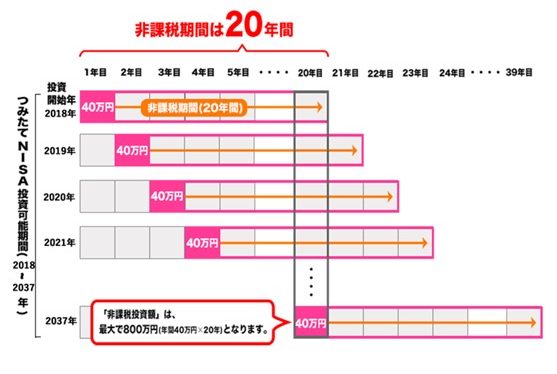

一方のつみたてNISAも、やはり税制面で優遇されています。特徴は以下となります。

- 運用益が非課税

- 非課税期間は最長20年間

- 非課税投資枠は毎年40万円(非課税枠は最大800万円)

- 口座開設する年の1月1日時点で20歳以上の国内居住者は利用できる(※60歳以上でも利用可能)

- 解約はいつでもできます。

出典:金融庁つみたてNISA

ちなみに、iDeCo(イデコ)厚生労働省管轄、つみたてNISAは金融庁管轄と管轄が違います。

【iDeCo(イデコ)とつみたてNISA②】両方したい!併用できる?

気になるのが、iDeCo(イデコ)とつみたてNISAが併用できるのか?というところですが、基本的に併用できます。

専業主婦・主夫でも、iDeCo(イデコ)とつみたてNISAを併用できる?

併用できるのはこんな人

基本的につみたてNISAは20歳以上の方なら加入できます。つまり、専業主婦・主夫でも加入できます。iDeCo(イデコ)もおよそすべての人が加入できますが、条件がありますので、ご自分が加入できるかどうかはイデコ公式HPの「カンタン加入診断」で確認できます。

上記の診断結果で加入可能であれば、基本的にiDeCo(イデコ)とつみたてNISAを併用できます。

【iDeCo(イデコ)とつみたてNISA③】結局のところ、どちらが有利?

それでは、iDeCo(イデコ)とつみたてNISAはどちらが有利なのでしょうか?

よくある誤解として、iDeCo(イデコ)・つみたてNISA・普通の証券会社など、どこで投資をしても投資対象が同じであれば運用成績は変わりません。基本的にコストの高い・低い、税金のかかる・かからないによって押し下げられる幅(率)が異なるだけです。

当然ながら、コストが低く、税金がかからない(優遇されている)方で行うのが得策です。

その点を考えますと、普通の証券会社よりはつみたてNISAの方がお得であり、さらにそれよりもiDeCo(イデコ)の方が税制面でより優遇されていますので、より有利と考えられます。

【税制面上】普通の証券会社 < つみたてNISA < iDeCo(イデコ)

なぜiDeCo(イデコ)の方が優れているかと言いますと、理由の一つに所得税の控除があるからです。人によっては、一生で数百万円もお得(払った税金が帰ってくる)になることがあります。

ただ、iDeCo(イデコ)とつみたてNISAのどちらも普通の証券会社の課税口座で行うよりは税制上有利なので、できるだけ利用したいところです。

所得控除やシミュレーションについての記事はこちらをご覧ください。

iDeCo(イデコ)とつみたてNISAだけでなく、普通の証券会社の口座(課税口座)でも積立投資すべき?

先ほども触れましたが、ロボアドでもラップファンドでも、投資対象が同じなら運用成績は変わりません。極端な話を言えば、道を歩いている「誰か」に任せても、投資対象が同じなら基本的な運用成績は変わらないのです。任せたコスト分や課税される分だけ、運用成績が押し下げられるのが現実です。

コストをかければ良い結果が出るのであれば、とっくに年金問題などは解決しています。

そのため、iDeCo(イデコ)とつみたてNISAには、ロボアドやファンドラップは基本的にありません。ただ、iDeCo(イデコ)の方は基準が甘く、コストが明らかに高いものがありますので注意しましょう。コストが高くても理論上良いことは起こりません。

実に多い誤解として「誰かに任せたら、平均よりも良い成績になる」気がするものですが、現実は私たち一人一人が賢い投資家として積み立て投資に徹して自分で管理し、変なこと(一例:安い時に慌てて売る)をしないことです。まあ、変なことをしてしまうのが人間なのですが。

- コスト・税金の分だけ、運用成績が下がるのが現実

- コストをかければ平均より高いリターンが得られる、というのは理論上間違い

実質運用成績=運用成績 – コストや税金

【iDeCo(イデコ)とつみたてNISA④】中身(運用商品)の違い

iDeCo(イデコ)とつみたてNISAでは、中身である運用商品が少し異なっています。結論から言いますと、理論上、合理的なモノが多いのはiDeCo(イデコ)よりもつみたてNISAであると考えられます。

iDeCo(イデコ)とつみたてNISAは同じ商品じゃない?

iDeCo(イデコ)とつみたてNISAは、両方とも投資信託と呼ばれる運用商品がメインです。もちろんiDeCo(イデコ)の方は、元本保証タイプの預貯金に相当するものがあります。

投資信託とは、大きな風呂敷袋の中にたくさんの金融商品が入ったような投資商品。分散投資に優れている。誰でも容易に世界に分散投資を行うことが可能。ただし、世の中の9割以上の投資信託は理論上「マシではない」のが現実。

iDeCo(イデコ)の場合は金融機関によって品ぞろえが違いますので、先にもご紹介した見極め方法の記事を参考にして選ぶことが理論上は合理的です。興味のある方はご覧ください。

一方、つみたてNISAには、厳しい基準が設けられており、いわゆる「マシでない」投資信託が少ないと考えられます。一言で言うと、コストが安いインデックス型投資信託が多いのです。

インデックス型投資信託:いわゆる「平均」に連動することだけを目標とする投資信託。実は投資の世界では「平均」こそがもっとも効率的な存在であると考えられる。そのためつみたてNISAのラインナップの9割はインデックス型投資信託に設定されている(2018年1月時点)

つみたてNISAは株式が主体の投資信託

つみたてNISAにないものは、これらです。

- 元本保証の預貯金タイプがない

- 債券主体の投資信託がない(債券が一部入ったバランス型はある)

投資初心者の人からすると「元本保証タイプもないし、リスクの低いと言われる債券主体の投資信託もないし、こんなの全然合理的じゃない!」と思われるかもしれません。

そう、つみたてNISAはハイリスク・ハイリターンの株式主体のインデックス型投資信託が基本なのです。これはそのまま長期分散投資の肝です。

iDeCo(イデコ)では、株式主体以外の投資信託も「買えてしまう」

筆者は、金融庁がこのつみたてNISAにハイリスク・ハイリターンの株式主体のインデックス型投資信託を基本にしたことに、大いに尊敬・称賛・賛同いたします。

実は、投資ではリスクとリターンがおおむね比例する、と理論上考えられますので、コストを考慮するとある程度のリスクとリターンを背負わないと効率が悪いと見ることもできます(大変口の悪い言い方をしますと、高いコストで期待リターンの低いものを選んでいるとカモの状態です)。

投資のリスクとリターンはおおむね比例すると考えられる(いつもそうなるわけではなく、理論上のお話)

ところが、iDeCo(イデコ)では、預貯金も債券も選べるようになっているので(必要な人ももちろんいますが)、多くの人は無意識にも預貯金・債券をメインにしてしまっています。これでは、多くの人の資産はローリスク・ローリターンなので、老後に必要なだけお金が大きくならない可能性があるのです。

もちろん、投資は自己責任で自己判断の世界ですので、誰にも強制できません。何かしら「合理的な投資を促す仕組み」が必要だと筆者は常々感じています。

そこでかどうかは筆者の推測ですが、金融庁のつみたてNISAでは預貯金と債券をばっさりと切り捨てました。個人的に、実に理論上素晴らしい仕組みだと思います。

ただ、値動きは激しいので、急落時などに慌てて安い時に売らないようにするという金融知識が必要です。急落時は長期で見ると「安くたくさん買えて、儲かる」時期ですので、積み立て投資を継続することが大切です。

要約すると「何もしないで積み立てるのが正解」となり、冒頭の積み立て投資の説明につながります。

株式主体の投資信託:金融危機時には半分以上価格が下がる可能性があり、ハイリスク。しかし、それゆえにリターンが付いてくると考えられ、長期分散投資においては重要な存在

iDeCo(イデコ)とつみたてNISAのポートフォリオ(アセットアロケーション)は異なる?

このように、品ぞろえが異なるため、iDeCo(イデコ)とつみたてNISAではポートフォリオ(またはアセットアロケーション)が異なることがあります。

ポートフォリオ:金融商品の組み合わせを指すことが一般的

アセットアロケーション:資産クラスの組み合わせを指すことが一般的

ここで重要なのはシンプルさです。

大切なのは、投資家自身が、自分のポートフォリオ(毎月積み立てている金融商品の割合)が全体としてどのくらいの期待リターンとリスクを表しているのか・目指しているのかが、スッと分かるかどうかです。ここのポイントに関しましては、また別記事で詳しくご紹介できればと思います。

iDeCo(イデコ)もつみたてNISAも老後の資産形成を念頭に

- 基本的にiDeCo(イデコ)とつみたてNISAは両方使える、併用できる

- iDeCo(イデコ)とつみたてNISAでは、税制上はiDeCo(イデコ)の方がつみたてNISAより有利

- iDeCo(イデコ)とつみたてNISAでは同じタイプの金融商品も買えるが、買えないものもある(後者は株式主体の投資信託)

iDeCo(イデコ)とつみたてNISAのどちらも、税制上優遇されています。また、老後の資産形成・運用にとても適しています。毎月の掛け金に余裕のある方は、併用を考慮してみるのも良いかもしれません。

iDeCo口座はSBI証券か楽天証券がおすすめ

iDeCoを始めるには口座を開設する必要があります。銀行や証券など多くで投資信託の取扱いがございますが、おすすめはSBI証券か楽天証券です。業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手の2社です。