- おすすめの投資信託は株式主体であること。

- 債券主体の投資信託では、インフレリスクに勝てない可能性もある。

- バランス型投資信託は、資産を最大限大きくする点から見ると必要ない。

【初心者向け】FPが本気で選んだ、2019年おすすめの投資信託ランキング!

公開日:2019年9月7日

この記事のポイント

本記事では筆者の考えるおすすめの投資信託と、その理由についてまとめています。資産運用において重要と考えられるポイントとその考え方を、初心者の方にもわかりやすく解説します。

目次

おすすめの投資信託は株式主体のインデックス型投資信託

筆者の考えるおすすめの投資信託は、株式主体のインデックス型投資信託です。

インデックス型投資信託:いわゆる市場平均に連動することを目標とする投資信託。理論上、コストの高いアクティブ型投資信託よりも長期的に見た場合効率が良いと考えられる。アクティブ型とは、市場の平均を超えようとする投資信託。

しかし、アクティブ型の平均が市場平均に近似し、コストを差し引くと、多くのアクティブ型はインデックス型に劣る。また、事前に成績の良くなるアクティブ型を見抜くことは不可能。

ここでは株式主体のインデックス型投資信託の例として2種類を挙げます。

| 資産クラス | 指標(インデックス)名称 | 内容 |

|---|---|---|

| 国内株式 | トピックス | 東証一部上場株の時価総額を数値化したもの。ザックリ言うと、国内株式市場の平均のようなもの(正確には異なります) |

| 先進国株式 | MSCIコクサイインデックス(日本除く) | 日本を除く先進国20数か国・千数百社程度の株式の平均のようなもの(正確には異なります) |

本記事では、この2種類のインデックスに連動する投資信託をおすすめの投資信託として解説します。

ちなみに、なぜインデックス型投資信託が合理的と考えられるのか?については、以下の関連記事に詳しく書いておりますので、ご興味のある方はご覧いただければ幸いです。

年金機構の想定している株式の期待リターンは?

では、なぜ筆者は株式主体の投資信託が重要だと考えているのでしょうか。それは、実質的な期待リターンが高いからです。

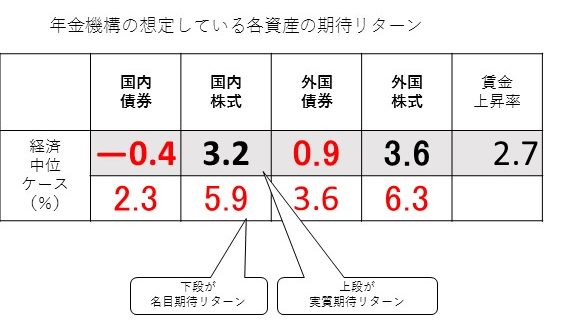

下記図表をご覧ください。※図表は下記を参考に筆者作成

この図表は、年金積立金管理運用独立行政法人が想定している期待リターンの一部を抜粋したものです。

期待リターン:未来のことはわからないが「このくらいを期待している」というようなニュアンスの想定リターン。あまりあてにならないことに注意が必要。

これを見ますと、国内株式と外国株式の期待リターンが、賃金上昇率を除いた場合、それぞれ、3.2%・3.6%と高く想定されています。

ここで大事なことは「もし同じ時間、投資をするのであれば、できるだけ大きくした方が良い」のではないか、という自然な考え方です。

債券主体の投資信託を買うべきではない?知っていてほしい理由

上記のように、筆者が考える「資産形成において重要だと思われる投資信託」とは、株式主体の投資信託です。つまり、債券主体の投資信託が入っていません。なぜでしょうか?

債券主体の投資信託の理由・デメリット

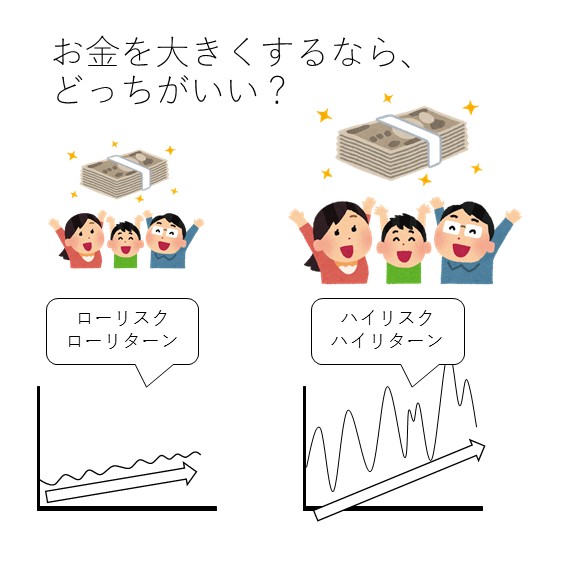

債券主体の投資信託は、株式主体の投資信託と比較すると、一般的にローリスク・ローリターンであることが知られています。

一般的に:あくまでも一般的な話であり、現実には債券主体の投資信託であっても、ハイリスクなものがある。

そのため、投資初心者の方からすると、次のように思われるかもしれません。

- リスク(値動きの幅)が大きいのはイヤだから、ローリスクの債券主体の投資信託で増やしたい

これは人としてはある意味、普通の思考かと思います。

普通の思考:行動経済学などでは、人は損失回避的な存在が普通(ノーマル)ではないか、と考えられる。

しかし、筆者は長期の投資において重要なのは、ハイリスク・ハイリターンの株式主体の投資信託であると考えます。

また、2018年より始まった「つみたてNISA」と呼ばれる税制優遇口座でも、基本的に株式主体の投資信託がメインです。

後述するバランス型を除いて、つみたてNISAには私たちの好きなローリスク・ローリターンの債券主体の投資信託は入っていません。

人は、その性質からして、損失回避的なので、ついついローリスク・ローリターンを選んでしまいがちだが、資産形成においてもそれが良いとは限らない。

年金機構の想定している期待リターンを考えてみる

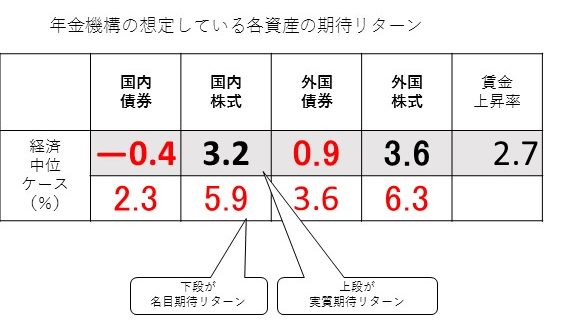

どういうことでしょうか。もう一度、年金機構の想定している期待リターンを見てみましょう。

想定している期待リターン:期待リターンは、あまりあてにならない存在なので、過度の過信は禁物。そもそも、まとまった資金での投資においては、投資するタイミングで結果は大きくずれる。

こちらです。

図をよく見ていただけるとわかりますが、国内債券と外国債券の期待リターンが-0.4%と0.9%となっています。これは、賃金上昇率を除いた、実質的な期待リターンです。どういうことでしょうか。

債券主体の投資信託では、インフレリスクに勝てない?

図のように、物価上昇率を除くと、債券ではマイナス・あるいはあまり増えない想定になっています。

これはつまり、物価や賃金が上がる世界では、債券(もちろん預貯金も)などでは、インフレリスクに勝ちにくい、ということを意味しています。見方にもよりますが、同じ期間投資をしても、効率が悪い、という見方もできます。

一方、株式の方は、先ほど見ましたように、国内株式・外国株式がそれぞれ3.2%と3.6%となっています。

お金を大きくすることを目標とする資産形成・投資においては、期待リターンが高い方を選ぶ方がより良いのではないでしょうか。

債券主体の投資信託では、資産形成において効率が悪い?

例えばのお話ですが、いま30代で積み立て投資をしている人がいるとします。その人が、30年後まで積み立て投資をするとします。そして、30年間、お金を取り崩さないとします。お給料があるので、取り崩す必要性がないのです。

そうであるなら、ローリスク・ローリターンの債券主体の投資信託よりも、ハイリスク・ハイリターンの株式主体の投資信託を選択する方がより良いのではないでしょうか。

お金を大きくする、という観点から見ると、おすすめの投資信託はハイリスク・ハイリターンの株式主体の投資信託になる。

バランス型投資信託を選ぶ必要がない?その理由とは

初心者の方向けの投資信託の本などには「よくわからない人には、バランス型投資信託がおすすめ!」という文言もしばしば目にします。

しかし、本記事内ではバランス型投資信託と呼ばれるものもおすすめの投資信託に入っていません。なぜでしょうか?考え方を見てみましょう。

資産運用における二つの考え方

効率の良い投資方法を考えると、次の二つの考え方に行きつくかもしれません。それぞれ見てみましょう。

- 異なる資産クラスを組み合わせて、期待リターンを平均化し、リスクを平均より下げる

- リスクをあまり気にせずに、最大限高い期待リターンを望む

資産クラス:国内株式・外国株式・国内債券・外国債券などの、大きな資産の区分けのこと

1. 異なる資産クラスを組み合わせて、期待リターンを平均化し、リスクを平均より下げる

この1の考え方はとても理論的です。私たち人間は損失回避的な生き物です。そのため、できるだけ分散投資によってリスクを下げることが重要です。

しかし、数十年後に必要なお金など、当面使わない資金を運用に回す場合はどうでしょうか。できる限り、お金を大きくした方が良いのではないでしょうか。

バランス型投資信託を買っている場合ではないかもしれません。

2. リスクをあまり気にせずに、最大限高い期待リターンを望む

一方、2の考え方です。これは文字通り、ハイリスク・ハイリターンの運用方法です。確かにバランス型を選択すると、リスクは下がります。

しかし、長期間積み立て投資などをする場合は、期待リターンが最大限高いものを保有する方がより合理的なのではないでしょうか。

【初心者向け】FPが選ぶ、おすすめ投資信託ランキングBEST5

以上を踏まえまして、筆者の考えるおすすめ投資信託ランキングBEST5の発表です。信託報酬などの数値は、取り扱い会社の各HPから引用しています(記事作成時の数値です)。

| 名称 | 信託報酬 | 購入時手数料 | 信託財産留保額 | 取り扱い会社一例 | |

|---|---|---|---|---|---|

| 1位 | SBI先進国株式 インデックスファンド | 0.1155% | なし | なし | SBI証券 |

| 2位 | eMAXIS Slim 国内株式(TOPIX) | 0.1674% | なし | なし | 楽天証券 |

| 3位 | eMAXIS Slim 先進国株式インデックス | 0.11772% | なし | なし | 楽天証券 |

| 4位 | 大和 iFree TOPIXインデックス | 0.17172% | なし | なし | SBI証券 |

| 5位 | iFree 外国株式インデックス(為替ヘッジあり) | 0.2052% | なし | なし | 松井証券 |

おすすめの投資信託と選定した理由は、以下の通りです。

- 株式主体であること

- コストが低いこと

- インデックス型投資信託であること

ただ、本質的なことをいえば、国内株式市場・先進国株式の代表的な指標である「トピックス・MSCIコクサイインデックス」に連動することを目標とするコストの低いインデックス型投資信託なら、基本的にどれも同じです。

投資信託は入れ物のようなものなので、インデックス型投資信託であれば、対象が同一なら、基本的にどれを選んでも同じだと考えられる。

一例として取り扱い会社を載せていますが、たいていの証券会社であれば、同様で同程度のコストのインデックス型投資信託があります。わざわざ別途口座を開く必要はないのではないでしょうか(ない場合は検討)。

また、上記は特に運用成績が良いわけでも、悪いわけでもありません。運用成果は市場や経済環境により変化するだけだからです。ただ、コストが高い分だけ、マシな成績になると考えられます。

インデックス型投資信託では、コストが低い方が「マシ」。運用成果は市場や経済環境次第。そうである以上、やはり期待リターンが高い方を選ぶのが合理的ではないか。

おすすめ投資信託ランキングに関するまとめ

- おすすめの投資信託は株式主体であること

- 債券主体の投資信託では、インフレリスクに勝てない可能性もある

- バランス型投資信託は、資産を最大限大きくする点から見ると必要ない

本記事では、おすすめの投資信託について考察しました。資産運用の基本は「長期×分散×積み立て」投資です。ただ、どれを選ぶか(債券か株式かなど)によって、数十年先のリターンが大きく変わってくることが、予想されます。

そうである以上、最大限にお金が大きくなる方を選択することが重要ではないか、と筆者は考えます。本記事が皆様の合理的な資産形成の一助になれば幸いです。

投資信託を始めるならSBI証券がおすすめ!

投資信託を始めるには口座を開設する必要があります。銀行や証券など多くで投資信託の取扱いがございますが、一番のおすすめはSBI証券です。業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。

SBI証券口座開設はこちら