- THEOはグローバル分散投資でリスクを分散させるサービス。

- 1990年以降に起こった暴落でもグローバル分散投資を続けていればプラスのリターン。

- THEOは、顧客のリスク許容度に合わせて最適なポートフォリオを決定してくれる。

- 2018年11月からのリターンは+3.62%。

- 手数料が大幅に割引される「THEO Color Palette」が2019年4月から開始。

THEO(テオ)で損失が出た時の対応は?マイナス運用実績を元に金融の専門家が解説します

公開日:2019年4月22日

この記事のポイント

THEO(テオ)は、人気のロボアドバイザーです。1万円からおまかせで世界中の金融資産に分散投資できます。長期的に利益がでる可能性が高いものの、短期的には損失がでる場合もあります。

今回は、テオで損失が出た時にどのように対応すればいいのか、実際の運用を元に詳しく解説します。

目次

THEO(テオ)でもマイナスになることはある

ロボアドバイザーは、「絶対に損をしない」資産運用ではありません。テオは、世界中の様々な地域の、様々な種類の金融資産(株・債券・不動産・金)に分散投資することで、リスク分散と収益の安定化を狙うサービスです。

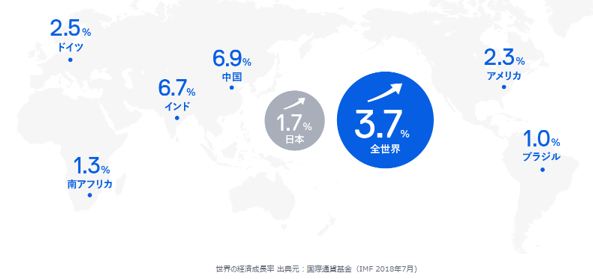

世界経済は短期的・局地的には停滞するリスクがあるものの、長期的・世界的に見れば成長を続けています。以下の図をご覧ください。

出典:テオ

2017年の世界経済の成長率は3.7%。日本経済は1.7%の成長で停滞している中、中国やインドなど新興諸国はかなりの高成長となりました。

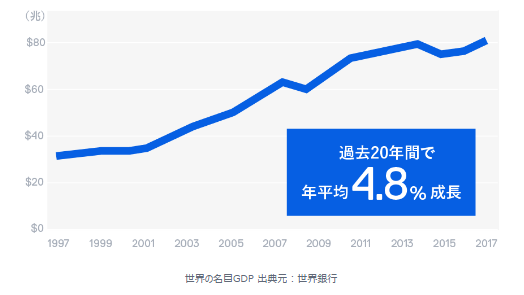

それでは、過去20年間の成長率はどうだったのでしょうか? 実は、世界経済はこの20年間で年率4.8%の成長を実現しています。大きなマイナスは、リーマンショック後の2009年とチャイナショックが起こった2015年だけです。

出典:テオ

暴落時のTHEO(テオ)の運用成績は?

1990年以降には、それ以外にも大きな金融危機が3回発生しています。

- 1997年 アジア通貨危機

- 2000年 ITバブル崩壊

- 2012年 ギリシャの財政危機によるユーロ危機

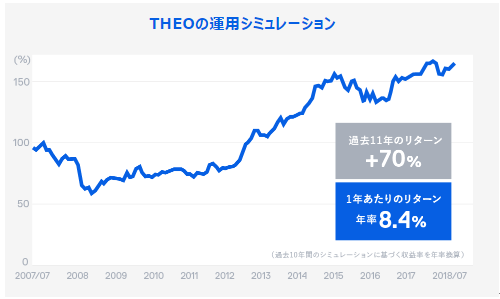

金融危機の暴落によって資産は一時的に減りますが、テオで運用を続けていれば着実に資産は増えていきます。それは、世界経済が中長期的に成長を続けているからです。以下のシミュレーションをご覧ください。

出典:テオ

2007年の世界金融危機(サブプライムローン危機)直前からテオで運用した場合のシミュレーションです。元本を割り込む期間があるものの、年率8.4%・過去11年のリターンは+70%です。長期的にはプラスの運用結果がでていることがわかります。

テオのように世界全体に分散投資すると、中長期的には資産運用のリターンが世界経済の成長率を上回ります。株式などリスク資産が含まれているからです。

テオは、「グローバル分散投資」により、さまざまな国の株式や債券、不動産など、さまざまな種類の資産に分けて投資します。

分散投資の効果があるのは、さまざまな資産を組み合わせることで、リスクを減らして安定的に資産運用ができるからです。

例えば、リーマンショック時、株式市場は暴落していましたが、米国債や金の価格は上昇しました。幅広い資産に分散投資しておけば、株式市場が大きく下がる時のリスクをある程度吸収できます。資産運用では分散投資しておくことが大切なのです。

損失はリスク許容度によって変わる

世界経済の成長に連動した運用をするために、テオでは「ETF(Exchange Traded Fund)」を活用しています。ETFは「上場投資信託」とも呼ばれ、日経平均株価やNYダウなど特定の指数に連動する運用成果を目指して運用される、インデックス型の投資信託です。

例えば、米国の経済成長に投資したいけど、どの企業に投資したらいいかわからない場合、米国を代表する株価指数であるS&P500に連動するETFに投資できます。

ETFは、株式だけでなく、債券、金、原油、リート(不動産)など、さまざまな市場の動きを表すインデックス(指数)に投資できるのです。

テオのポートフォリオ(資産の組み合わせ)は、最大30種類以上のETFから構成されています。投資先の資産は世界86の国・地域にわたり、最終的な投資対象は11,000銘柄以上です。地理的な分散を行うことは、リスク分散につながります。

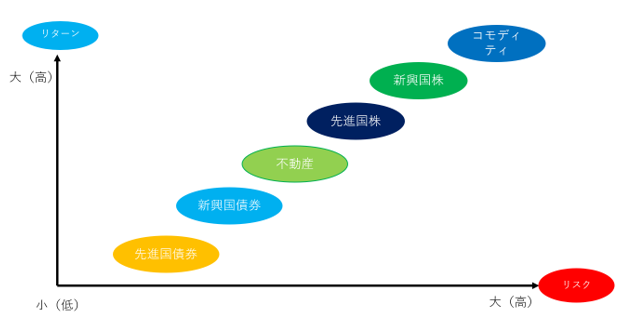

テオでは、ETFを次の6つのアセットクラスに分類しています。アセットクラスとは、性質が似通った資産をグループにまとめた区分です。例えば、中国株やインド株に連動するETFは、「新興国株」に分類されます。

- 先進国株

- 新興国株

- 先進国債券

- 新興国債券

- リート・不動産

- コモディティ

出典:テオ

金融商品において「リスク」とは、リターン(収益)の振れ幅のことをいいます。価格変動の振れ幅の大きい株式はリスクの高い資産で、振れ幅が小さい債券はリスクが低い資産です。

リスクとリターンは表裏一体の関係です。リスクが大きなものほどリターンが大きくなり(ハイリスク・ハイリターン)、リスクが小さいほどリターンが小さく(ローリスク・ローリターン)なります。

テオにおける各アセットクラスのリスクとリターンの関係は以下の通りです。

THEO(テオ)の実際の運用成績は?

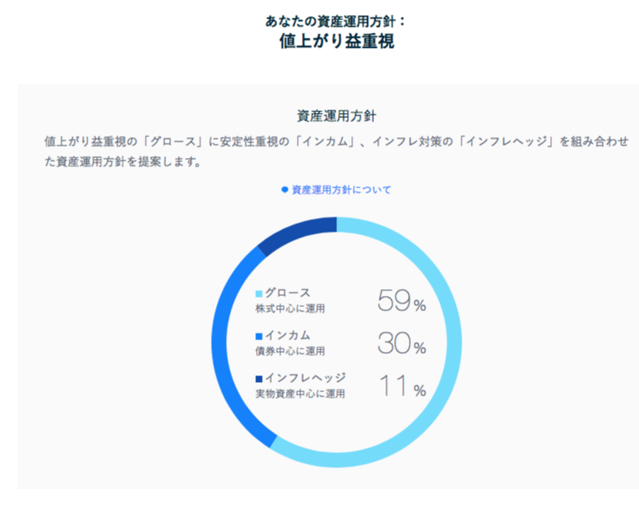

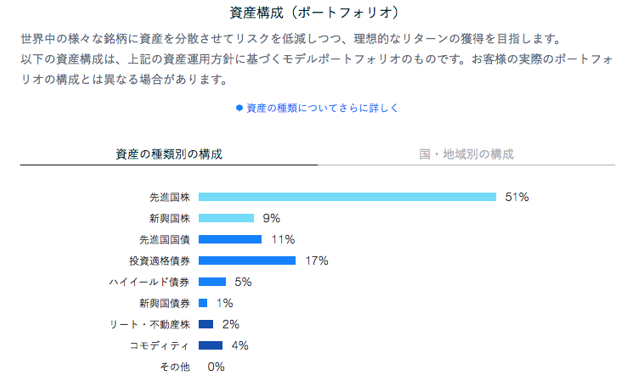

テオでは、資産運用ニーズを以下の3つに分類し、それぞれのニーズに答えるポートフォリオ(資産の組み合わせ)を作っています。

- グロース(値上がり益重視)→株式中心に運用

- インカム(安定性重視)→債券中心に運用

- インフレヘッジ(インフレ対策)→実物資産(コモディティ・不動産)中心に運用

テオで運用を始める際に聞かれる質問(年齢や年収など)によって、配分を自動的に決めてくれます。当サイトで運用しているポートフォリオは、以下の通りです。

株式中心に運用する「グロース」が59%と最大。積極的に値上がり益を狙うポートフォリオです。

具体的なアセットクラスは次の通りです。

株式中心のポートフォリオで、先進国株式が51%と過半数を占めています。

それでは、実際の運用成績をご紹介します。

- 2018年10月29日開始

- 初回6万円入金

- 毎月積み立て1万

昨年末の12月、株式市場は大幅に下落しました。NYダウの下落率は、2009年2月以来、約10年ぶりに10%を超えました。テオでの運用も一時的に下がりましたが、その後は回復。約半年で+3.62%と好調な運用成績です。

テオでは、同じポートフォリオで長期間運用した場合のシミュレーションを確認できます。

過去12間の運用結果は、次の通りです。

一時的な下落はあるものの、積立投資を継続していれば、順調に資産が増えていることが分かります。過去12間の累積リターンは+4.89%になりました。

手数料が大幅に割引されるサービス「THEO Color Palette」が開始

出典:テオ

テオは、手数料が※年率1.0%(年率・税別)かかるのがネックでした。しかし、利用状況に応じて最大0.65%(年率・税別)まで引きさげる新たな手数料体系「THEO Color Palette(テオ カラーパレッ」ト)」を発表しました。

※(3,000万円以下、3,000万円を超えた分は0.5%)2019年4月から適用開始です。

対象期間の1カ月あたりの平均積み立て額に応じて、次のようにカラーが設定され、手数料の値下げ率が確定します。

出典:テオ

カラー判定期間は次の通りです。

- A:4~6月

- B:7~9月

- C:10~12月

- D:1月~3月

適用期間は、判定期間最終月の翌々月から3カ月間です。例えば、カラー判定期間A(4~6月)の場合、適用期間は8~10月です。

資産運用をするうえで必要なのは、「長期・分散・積立」を継続して行うことです。しかし、言葉で理解しても実際に続けていくのは簡単なことではありません。テオは、手数料の割引サービスによって、資産運用を始めたばかりの人でも、続けやすい仕組みづくりをしているのです。

THEO(テオ)で損失が出た場合に関するまとめ

テオは「長期・分散・積立」を自動で行ってくれるサービスです。分散投資によってリスクを抑えられますが、一時的に損失がでることもあります。

しかし、長期的には世界経済の成長を享受でき、好パフォーマンスが期待できます。短期的な資産の動きに一喜一憂することなく、「テオで運用していることを忘れている」というぐらい淡々と資産運用を続けるようにしましょう。