- 住宅ローンには大きく3つの金利タイプがある

- 変動金利型が向く人→返済余力がある人・借入額が少ない人・借入期間が短い人・金利の変化にすぐ対応できる人

- 固定金利期間選択型が向く人→近い将来必要となる資金を計画的に準備したい人・返済額を一定期間固定したい人

- 固定金利型が向く人→貯蓄が少ない人(リスク許容度が低い人)、借入金額が大きい人、返済期間が長い人

- あなた自身の状況やリスク許容度に応じた金利タイプの選択が大切

マンション購入のための住宅ローン、変動金利と固定金利どっちを選べばいい?

公開日:2019年4月26日

この記事のポイント

マンションを購入する際に多くの人が利用する住宅ローン。変動金利と固定金利、選ぶ金利タイプによってその後の返済計画は大きく変わります。この記事ではそれぞれの金利タイプの特徴とメリット・デメリット、どういった人に向いているのかを解説します。

変動金利型住宅ローン

市場金利の変化に伴って返済期間中に借入金利が変動するタイプのローンが変動金利型住宅ローンです。

変動金利型の特徴

変動金利型住宅ローンでは借入金利は半年に1回見直されます。一方毎月の返済額は5年おきに見直されるのが一般的(元利均等返済の場合)。金利の見直しによって利息は変動しますが、返済額に占める元金と利息の割合を変えて調整するため、毎月の返済額は5年間据え置かれます。

そして5年おきに行われる返済額の見直しにおいて、その時点の元金残高と借入金利、残りの返済期間から返済額を再計算し、次の5年間の返済額が決まります。その際返済額の急激な上昇を防ぐため、見直し前の返済額の1.25倍が新たな返済額の上限とされるのが一般的です。

変動金利型住宅ローンには、返済期間中ずっと変動金利が適用されるタイプのほか、一定期間固定金利が適用される「固定金利期間選択型」があります。

変動金利型のメリット

変動金利型住宅ローンには、次のようなメリットがあります。

固定金利に比べ金利が低い

変動金利は通常固定金利に比べて金利が低く設定されます。その反面、借り手側が金利変動に伴うリスクを負うことになります。

| 金融機関 | 変動金利型 | 固定金利期間選択型 (固定金利期間10年) |

全期間固定金利型 (30年) |

|---|---|---|---|

| 三菱UFJ銀行 | 年0.625%〜0.775% (ネット専用) 年0.475% |

年1.09% (ネット専用) 年0.64% |

年1.65% |

| 店頭表示金利 年2.475% |

店頭表示金利 年3.34% |

||

| 住信SBIネット銀行 | 年0.457% | 年0.71% | 年1.49% 【フラット35】 (融資率9割以下) 年1.20% |

*2020年10月30日17:00時点 新規借入金利(団体信用生命保険付・保証料含まず)

参考:住宅ローン金利一覧・三菱UFJ銀行銀行/ネット専用住宅ローン金利一覧・住信SBIネット銀行

借入後に市場金利が下がれば返済額が減少する

変動金利型住宅ローンでは、借入後に市場金利が下がると支払利息が減少します。ただ現在の金利はゼロ金利政策によって下限に近い水準にあり、これ以上の金利低下はあまり期待できません。

変動金利型のデメリット

変動金利型住宅ローンのデメリットとしては、次のようなものがあります。

返済計画が立てにくい

変動金利型住宅ローンでは借入金利の変動によって支払利息が変動するため、借入時点で総返済額が確定しません。将来返済額が増える可能性を考慮しなければならず、返済計画を立てにくくなります。

借入後に市場金利が上がれば返済額が増加する

変動金利型住宅ローンでは、借入後に市場金利が上がると支払利息が増加します。支払利息が増えれば元金の返済がなかなか進まなくなり、返済額の大幅な増加につながります。また借入金利の大幅な上昇によって支払利息が毎月の返済額を上回り、未払利息が発生する恐れもあります。

【未払利息】とは、毎月の利息額が毎月の返済額を超えて、払いきれなくなった利息のこと。未払利息の支払いは繰り延べられ、その後金利が低下したタイミングや、5年ごとに行われる返済額の見直しなどで解消されます。しかし見直し後の返済額は見直し前の1.25倍が上限となることが多く、借入金利の大幅な上昇が続くと未払利息が解消されずに積み上がっていく可能性もあります。

現状では低金利状態が長く続いていますが、将来的な金利上昇も見据えて余裕を持った返済計画を立てることが大切です。

変動金利型が向いている人

変動金利型は他の条件が同じ場合の返済額が最も少なくなるため、経済的に余裕のない人、あるいは大きな借入をしたい人に向いているようにも思えます。しかし実際にはその逆。変動金利型は返済余力のある人、あるいは借入額の少ない人に向いた金利タイプです。

返済余力があれば金利の上昇により返済額が増えても返済に行き詰まる可能性は低く、繰り上げ返済によって借入額を減らし金利上昇の影響を軽減するなどの対応もとれます。また借入額が少なければ金利上昇による影響も小さくなります。一方返済余力がない、あるいは借入額が多い場合、金利上昇に対応しきれず返済に行き詰まる可能性が高くなります。

そのほか、借入期間の短い人、借り換えなどにより金利の変化にすぐ対応できる人も変動金利向きといえます。

変動金利型が向いているのは、返済余力がある人・借入額が少ない人・借入期間が短い人・金利の変化にすぐ対応できる人

固定金利期間選択型が向いている人

一定期間借入金利が固定される固定金利期間選択型は、固定金利期間中は金利や返済額の変動を気にせず、収支計画(貯蓄計画)を立てられます。そのため子どもの進学資金など、近い将来必要となる資金を計画的に準備したい人、返済額を一定期間固定したい人に向いています。ただし、固定金利期間終了後には返済額が増える可能性もあり、その点を考慮した返済計画を立てる必要があります。

固定金利期間選択型が向いているのは、近い将来必要となる資金を計画的に準備したい人・返済額を一定期間固定したい人

固定金利型住宅ローン

返済期間中借入金利が変わらないタイプのローンが固定金利型住宅ローンです。

固定金利型の特徴

住宅金融支援機構の「フラット35」などに代表される固定金利型住宅ローンは、返済期間中借入金利が変わらず、融資実行時点の金利が完済まで適用されるのが特徴です。

固定金利型のメリット

変動金利型住宅ローンには次のようなメリットがあります。

返済計画が立てやすい

固定金利型住宅ローンでは、借入時点で借入金利、返済額が確定するため返済計画が立てやすいというメリットがあります。借り入れ後に返済総額が増えることはありませんが、繰り上げ返済などによって返済額を減らすことはできます。

借入後に市場金利が上がっても返済額は増えない

固定金利には、借入後に市場金利が上がっても返済額が増えない安心感があります。

固定金利型のデメリット

変動金利に比べ金利が高い

固定金利は変動金利に比べて通常金利が高く設定されます。

借入後に市場金利が下がっても返済額は減らない

金利下落局面では固定金利は不利に働き、市場金利が下がっても返済額が減ることはありません。

固定金利型が向いている人

固定金利型住宅ローンを選ぶメリットは、借入時に返済額が確定する点。金利が変動しても返済額が変わらず、収支計画・返済計画を立てやすいことから、リスク許容度の低い貯蓄の少ない人に向いているといえます。

また借入金額が大きい人や返済期間が長い人などは金利上昇に伴うリスクが大きくなるため、固定金利を選ぶのが無難だといえます。ただし、金利が上昇してもすぐに借り換えなどの柔軟な対応がとれるのであれば、変動金利を選んでもよいでしょう。

固定金利型が向いているのは、貯蓄が少ない人(リスク許容度が低い人)・借入金額が大きい人・返済期間が長い人

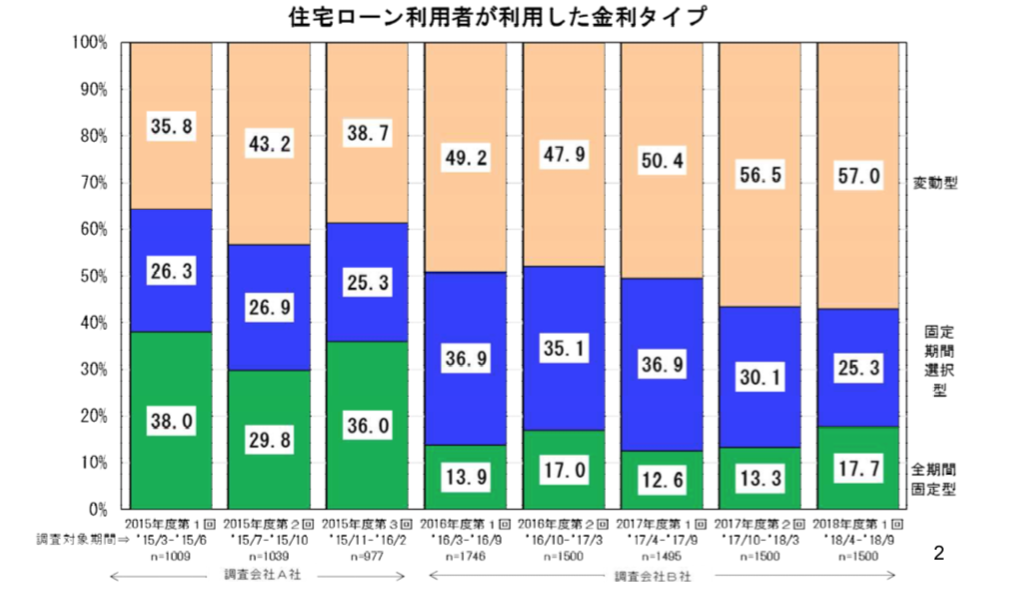

住宅ローン利用者はどの金利を選んでいるのか

住宅金融支援機構の調査によると、2018年4月〜9月までの住宅ローン利用者に占める変動金利型の割合は57.0%。固定金利期間選択型(25.3%)をあわせると、8割超の人が変動金利タイプを選択しています。

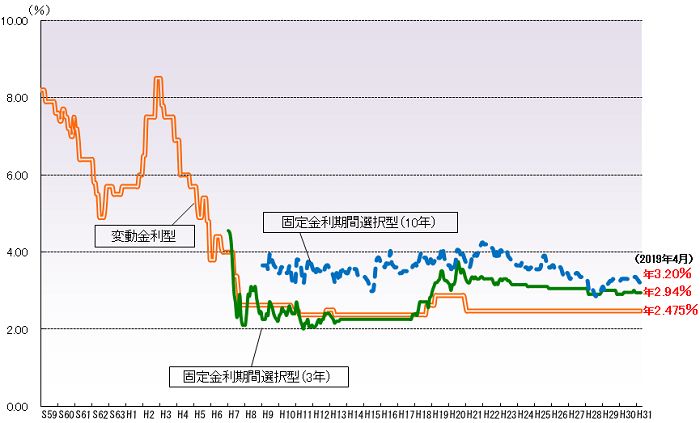

変動金利の推移

長期的な金利動向も住宅ローンの金利タイプを選ぶ際の参考となります。以下のグラフは、住宅金融支援機構の集計による民間金融機関の住宅ローン金利の推移を示したものです(金利引き下げ前の基準金利・店頭表示金利)。

出典:民間金融機関の住宅ローン金利推移(変動金利等)・住宅金融支援機構

*主要都市銀行のHP等により集計した金利(中央値)

*変動金利は昭和59年以降、固定金利期間選択型(3年)の金利は平成7年以降、固定金利期間選択型(10年)の金利は平成9年以降のデータ。

これをみると、民間金融機関の住宅ローン金利はバブル期以降大きく低下し、ここ20年以上ほぼ横ばいの状態が続いています。現在の金利水準はほぼ下限に近いと考えられ、今後金利がさらに低下するよりも、上昇するリスクのほうが高いといえます。とはいえ金利がいつ上昇に転じるかはわかりません。

金利の変動を正確に予測できない以上、あなた自身のリスク許容度(どの程度金利変動に対応できるのか)に応じて金利タイプを選択あなた自身のリスク許容度(どの程度金利変動に対応できるのか)に応じて金利タイプを選択するべきといえるでしょう。

マンション購入のための住宅ローンまとめ

住宅ローンを利用する場合には、あなた自身の状況やリスク許容度にあわせて金利タイプを選ぶ必要があります。また返済期間の長い住宅ローンは一度借りて終わりではありません。状況の変化に応じて、借り換えなど適切な対応ができるようにしておくことも大切です。

三菱UFJ銀行の住宅ローンは選ばれてご利用額11年連続ナンバーワンです。お申し込みからお借り入れまでネットで完結だから、借入金利も断然お得。新規・借替問わず、ぜひ一度チェックしてみてくださいね。