- 投資信託は気長にやる事が大切です。

- 一括購入、毎月分配型には注意して下さい。

- 投資に関しては合理性を欠く判断をする事もあるので、必ず誰かに相談しましょう。

投資信託で失敗する理由とは?初心者が大損する前に知っておきたい原因を解説!

公開日:2019年9月11日

この記事のポイント

今回は投資信託で失敗する理由について解説していきます。投資信託の本来の目的は資産形成にあります。「じっくりと腰を据えて一喜一憂せず」が鉄則ですが、やはり失敗したという声も後を絶ちません。何故失敗するのでしょうか?私のクライアントの相談事例等も含めて解説を行っていきます。

初心者にありがちな理由

初心者によくある失敗事例を事例毎に分けて解説していきます。

事例その①儲かるかも!?大損するかもと一喜一憂してしまう

これは、投資を始めて間もない頃に陥りがちなケースです。投資信託は株や債券に対して広く投資していくため、ある程度のリスク分散はできている商品です。特定の株を購入する訳でもありません。しかしながら、ニュースやネット等で、経済に関わる情報が目を通し、耳を通じ毎日のように入ってきます。

このメディアの報道に揺さぶられて、経済状況が悪化した等のニュースによって、すぐに投資から手を引いてしまう事があります。これでは長期投資は望めず、あっさりと損失が出る可能性が非常に大きくなってしまう訳です。心がけて頂きたいのは長期的な展望に立って投資を行う。結果はまだまだ先にしか出ないという事を常に考えて頂ければと思います。

アメリカではどうなの?他国に見る成功例

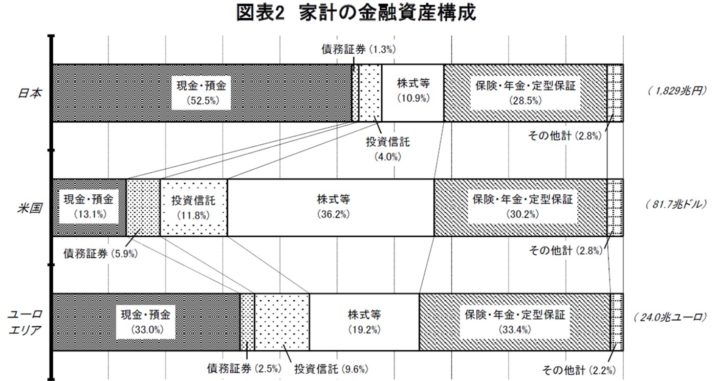

今回の失敗事例に際し、個人の投資が盛んなアメリカのケースをご紹介します。アメリカでは幼い頃から金融教育がなされており、成人した方は資産形成で投資に着手しています。日本よりも遥かに多い割合です。こちらの図をご覧ください。

この様に現預金の割合が米欧と異なります。そして、アメリカの場合は長期投資を着実に実行しているそうです。

特に金融教育がしっかりとされているからという訳では無く、自身の運用するゴールを明確に設定しているからだそうです。明確なので日々の経済に関する情報に敏感になり過ぎず、帰って意識していない事が殆どです。この国の違いも参考になればと思います。

事例その②拠出金額を見誤る

この事例は私の所にご相談に来られたある主婦の実話です。通常初めて投資信託等を買い付ける場合、これまで抵抗しかなかったにも関わらず、過剰な金額を投資する方もいらっしゃいます。

このご相談に来られた方(Aさん)も同じように沢山の投資を行っていました。現在の預貯金の利率が低い事に不満が有り、様々なセミナーを受講し、投資信託に心酔していらっしゃいました。

投資信託を始めたのは独身の頃。老後の為と思い始めたのがきっかけだったそうです。いざ始めるとなると、生活費などを切り詰めて投資に臨んだと仰っていました。プライベートに使うお金も投資に回し、何とか生活はできていました。程なくしてAさんもご結婚の時を迎え、お子様も誕生しました。こうなってくると、独身の頃と話が変わってきます。

独身時代は自分の事にお金を使う事ができましたが、お子さんが生まれ、仕事はパートに代わり、でもせっかくの投資が辞めれない。どうしたらいいのでしょうか?とご相談に来られた訳です。

投資額の見直しが不可欠

金額は言いませんが、生活費と投資額がかなりアンバランスだった為、一度投資額を見直すという事で話を進めました。一歩間違えれば借金してでも投資を行う勢いでしたが、それは本末転倒です。もし出会うタイミングが遅ければ最悪破産という状況に陥っていたかもしれません。それ位、熱量を感じた印象に残っているクライアントでした。

この様に、溢れる情報に感化されてしまって足元が見えなくなるケースもあるという事です。まずは将来設計を行うライフプランニングを実施して投資信託を行うという方法もありますので、できる方は是非一度プラン作成して臨んで下さい。またリスク分散も必要です。投資信託一筋での資産形成は危ないので気を付けましょう。

事例その③分配金という落とし穴

この事例もクライアントさんの事例です。私が定期的に行うマネーセミナーにエントリーされた60歳手前の独身女性でした(Bさん)。個別相談をご希望なさったので、お話を聞くと、今購入している投資信託はどうですか?と銘柄についてお尋ねになってこられました。結構な数の投資信託を購入しており、全て毎月配当金を分配する「毎月分配型」という投資信託でした。

そして購入は一括で購入していました。同じ証券会社での購入でしたので、購入のきっかけをお尋ねすると、「証券会社の方がお友達なんです」との事で、ご友人のおすすめを購入していたそうです。買い付けに使った金額も、新築戸建てが買える位の金額でした。

このお話で気を付けて頂きたいのは3点です。皆さんはどこに気を付けなければいけないか分かりましたか?

一括購入で高値掴み

一括購入という点は気を付けるべきポイントです。投資信託で最も望ましい購入方法は「長期投資」「資産分散」「時間分散」です。このうちの「時間分散」、これはドルコスト平均法と呼ばれる投資手法でして、聞いた事があるかもしれませんね。少し解説をしておきます。

ドルコスト平均法とは株や投資信託などの金融商品を毎月一定額にて買い付ける投資手法です。値上がりの場合は買付の数が少なく、値下がりの場合は買付の量が多くなります。

この手法で購入単価を平準化する事ができ、長期投資との相性が良く、安定した収益を得たい場合に用いられる手法です。買い付けのタイミングを毎月にしているので、時間分散と言います。また、一括購入の高値掴みを回避できる手法でもあります。

つまり投資行動において成果を求める場合にはコツコツ買い付ける事が無難ですが、Bさんは一括で購入していました。これは「高値掴み」になりうる可能性もありますので、おすすめはしません。

高値掴みとは、高値で買った銘柄がその後値下がりしてしまう事。予想が出来ない状況で、値動きのピークに買った場合等は大きなリスクを伴う。

結果Bさんの購入した全ては一括購入でした。値動きも調べましたが、残念ながら値下がりしているものが多数あり、Bさんは絶句していました。

毎月分配型はタコ足配当

次に気を付けるべきは「分配型」であるという点です。毎月分配型が全てそうだとは言いませんが、タコ足配当の可能性が極めて高いファンドばかりでした。先にタコ足配当を解説しておきます。

タコ足配当とは毎月の分配金が自分の投資元本だったりするケースの事です。通常分配金は運用等の成果に応じて配当されますが、時として配当が厳しい場合もあります。その際に投資元本を配当として出す事がタコの生態に似ている事から(タコは自分の足を食べてしまう習性があります)、タコ足配当と呼ばれる様になりました。

Bさんは毎月の配当で生活しているとの事でしたが、よく見るとタコ足配当でした。結果自分の貯蓄を取り崩している事と何ら変わらなかった訳です。分配金は受け取るよりも、再度投資に回す方が投資効率を飛躍的にアップさせます。長期投資の場合は尚更です。目先の利益よりも将来のゴールが大切だと言えます。

金融機関のおすすめは本当におすすめなのか?

3つ目は「友人に勧められた」と言う点です。話の中ではBさんと証券会社の担当者は友人関係にあると仰っていましたので、親しい間柄であると言えますが、全てご友人を信じ切っての購入ばかりでした。本当にお客様の為になる商品だったのでしょうか?私はある証券会社の知人に聞きました。おすすめは本当におすすめなのか?

結果、「営業」「販売」「数字」という結果を求められる為、正直、金融機関の販売したい商品を提案すると言っていました。これはどの金融機関にも当てはまる事だと思いますが、金融機関は手数料が収益の柱です。つまり手数料が会社や担当者にとって良い商品を販売するケースも少なくないという事です。

今回のBさんのご友人が手数料ありきで販売したのかは確認できませんが、少なくともBさんの利益になっている商品は見当たりませんでした。しかしBさんにとってご友人の方は頼りがいがあって、相談し易い関係だと思います。こんな時、別に相談できる人がいれば話は違ったかもしれません。

私は常に「信じるな、疑うな、確かめろ」という信条で情報を収集しています。皆さんも「信じず、疑わず、確かめて」頂ければと思います。

事例その④コスト意識が低い

投資信託は少なからずとも運用にコストが発生します。これは「購入時」「保有時」「売却時」に掛かります。特に「保有時」に掛かるコストは保有し続ける限り発生しますので、注意が必要です。

これまでに多くの方のファンド購入に関する相談を受けましたが、少々無駄に思えるコストだなと思うものもありました。増やす目的で購入するはずの投資信託ですが、このコスト意識が低い為、折角の運用もパフォーマンスが鈍ってしまう事もあります。無駄なコストを省く為には以下の点を注意して頂ければと思います。

NISA口座を活用し非課税運用する

一般口座とNISA口座では課税されるか非課税になるかで大きく異なります。課税と言っても約20%もの額が税金として引かれてしまいますので、NISA口座を活用して課税を回避する事は非常に重要だと言えるでしょう。

つみたてNISAを通じ購入手数料を回避

つみたてNISAでは購入に関する手数料は取られない様になっています。ノーロードと呼ばれるものです。購入する際に費用が発生するのと、しないのとでは異なります。もし購入に関して迷う事があれば、つみたてNISAを選択すると非課税で購入手数料は無料になりますのでおすすめですよ。

保有時の手数料は信託報酬をチェック

この信託報酬は保有する限り発生する費用です。運用してくれる方への報酬だと思って下さい。運用し続ける限り、当然ですが費用は発生します。この信託報酬が低いファンドを選択する事も重要なポイントです。

選び方の基準として、アクティブファンドなのかインデックスファンドなのかである程度の見分けは付きます。アクティブファンドは信託報酬が高く設定されており、インデックスファンドは低く設定されています。その差は約1%前後にも及びますので、気になるファンドがあれば信託報酬をしっかりチェックしておいて下さい。

事例に関するまとめ

私がこれまでにお会いした方含め、損をする可能性を事例を交えて解説してきました。改めてまとめると次の様になります。

- 一喜一憂してしまいすぐに手を引く

- 家計の中でアンバランスな投資額

- 分配金で受け取っている

- 一括購入による高値掴み

- 勧められるがまま購入する

- コスト意識が低い

以上の点は失敗する可能性が高く、また投資に嫌なイメージを植え付けてしまいます。私個人としては、「今の投資に対する機運が良い中で投資に前向きになったけれど、やっぱり駄目だった」となって欲しくないので、今回解説した点は是非押さえておいて下さい。

なぜ投資に失敗するのか?原因は心理にあり!?

先程までは事例を解説しましたが、実は投資行動において研究された方がいらっしゃいます。ダニエル・カーネマン氏とエイモン・ドベルスキー氏によって提唱されたのが「プロスペクト理論」というものです。カーネマン氏は2002年にノーベル経済学賞を受賞されています。この理論を確立する為の有名な実験をご紹介します。皆さんも是非やってみて下さい。

Q1:あなたの目の前に以下の2つの選択肢を提示されたものとする

- 選択肢①:100万円が無条件で手に入る

- 選択肢②:コインを投げ、表なら200万円手に入るが裏なら何も入らない

Q2:あなたは200万円の負債を抱えていたとする。同様に以下2つの選択肢を提示された

- 選択肢①:無条件で負債が100万円減額され残り100万円の負債が残る

- 選択肢②:コインを投げ、表が出たなら負債の全額免除だが裏なら負債総額は変わらない

みなさんはどの選択肢を選びましたか?まずQ1では圧倒的に選択肢①を選ぶ方が多いという結果が出ました。Q2では同じように選択肢①を選ぶかなと思いきや、選択肢②を選ぶ方が殆どだったそうです。

プロスペクト理論とは

先程の質問ではQ1では堅実な方法を選択する傾向が強い事に対し、Q2では負債(損失)を抱える事によってという条件の下、同じ質問の選択肢①を選びそうですが、ギャンブル性の強い選択肢②を選んでいます。端的に言うと次の様な解釈になります。

- 人間は目の前に利益があると、利益が手に入らないというリスクの回避を優先し、損失を目の前にすると損失そのものを回避するという傾向にある

この様に合理的な選択が出来なくなるという事が学問でも明らかになっています。先程のAさんBさんも、早々に手放せばリカバリーもできたかもしれませんね。

損をしない運用方法はあるの?

投資信託で損をしないという方法はありません!しかし、損する可能性を極めて小さくしていく方法はあります。これまで書いてきた事例の真逆の事をするという事です。

- 一喜一憂しない事(ある程度ほったらかし位が丁度いい)

- 運用のゴール設定を明確にしておく事

- 長期、積立投資でなるべくインデックスファンドを選択する事

以上3点を心掛ければ、少なくとも損失の可能性を低くする事はできるでしょう。

投資信託の失敗に関するまとめ

今回は投資信託で失敗する原因について解説してきました。私が思う最良の方法は、最後に解説した3点を実施する事だと思います。しかし、人の心理は変わります。もし悩んだ時には本記事に帰ってきて頂ければと思います。

投資信託を始めるならSBI証券がおすすめ!

投資信託を始めるには口座を開設する必要があります。銀行や証券など多くで投資信託の取扱いがございますが、一番のおすすめはSBI証券です。業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。

SBI証券口座開設はこちら