年金破綻の可能性はある?将来の日本の受給制度についてFPが解説します

公開日:2019年9月15日

老後資金2,000万円が不足する問題のニュースが金融庁から発表されたことをきっかけに、将来の老後資金や年金破綻の懸念が多くの人の頭をよぎりました。

政府(国家)は、この金融庁の発表について誤りだと指摘したものの、次いで経済産業省では老後資金が3,000万円不足するといった発表をした経緯もあり、どの情報が正しいのか、わけが分からなくなっている人も多いのではないでしょうか。

そこで本ページでは、これらの内、年金破綻に焦点を当て、FP目線の考えを紹介していきたいと思います。

将来、日本の年金制度が破綻する可能性はあるのか

将来、日本の年金制度が破綻する可能性はあるのか気になる人も多いと思いますが、筆者個人としては、年金制度が破綻する可能性は極めて低いと考えます。

ただし、年金制度が破綻しないと考える一方で、老後生活資金に欠かすことができない年金は、これまで以上に支給される金額が少なくなることが予測でき、このままいきますと、若年者の老後生活は相当厳しいものになると思われます。

そのように考える根拠は次項の通りです。

国民年金や厚生年金を受給できる条件の調整が検討されているため

令和元年9月現在において、国民年金や厚生年金は、支給要件を満たすことによって原則として65歳から支給されますが、実のところ、国民年金や厚生年金を受給できる条件の調整が検討されています。

たとえば、年金の支給金額を減らす、年金の支給開始年齢を上げる、国民年金保険料や厚生年金保険料の増額などがあり、特に支給開始年齢につきましては、現在の65歳から70歳への引き上げが検討されているのは度々、ニュースになることがあります。

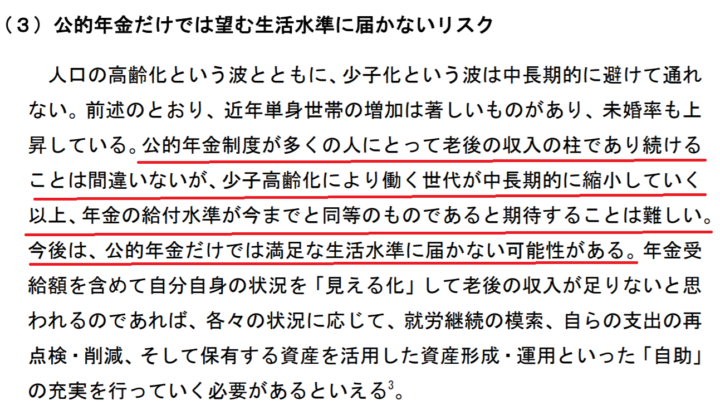

そもそも金融庁が、公的年金の給付水準を現状と同じ程度にするのは難しいことを予測している

金融庁が公開している、金融審議会市場ワーキング・グループ「高齢社会における資産形成・管理」報告書(案)によると、公的年金の給付水準を現状と同じ程度にするのは難しいことを予測しています。

現状においても、支給される年金が少ないという多くの声が上がっている中で、これまで以上に将来の年金支給金額が減少することは、若年者の老後生活は相当厳しいものになると予測する考えとつじつまが合うのではないでしょうか。

当初、100年安心と言われた年金制度の定義は一体どうなってしまったのか、首をかしげたくなります。

消費税の増税によって、すべての国民が支出に対して負担増になる

消費税の税率が10%に増加することによって、今後すべての国民は支出に対する負担増が強いられることになりますが、消費税が10%に上がる前の時点で、10%の消費税率が終わりではないといった議論がなされたことがニュースになりました。

つまり、若年者が老後年金生活を迎える時には消費税がさらに多くなることも十分予測でき、そのようになりますと、現在よりもなお将来の老後生活は相当厳しいものになるでしょう。

自助努力による老後資金対策が左右する時代

年金制度が破綻する可能性が極めて低いと考える理由を紹介しましたが、やはりこれからの老後資金や老後生活を考えていく上で重要なのは、自助努力による老後資金対策になると言えます。

現在高齢者の方々が現役世代であった時代のように、お金を預金へ預け入れていれば多くの利息を得られる時代ではなくなっており、預金でお金を寝かせておく時間的なロスは避ける必要があります。

では、老後資金対策は、どのように行うのが良いのでしょう。

個人型確定拠出年金(iDeCo)を活用した老後資金対策

個人型確定拠出年金(iDeCo)は、預金・保険・投資信託といった金融商品を自由に組み合わせて自ら資産運用をするもので、まとまった老後生活資金を節税しながら準備することができる私的年金制度のことです。

個人型確定拠出年金(iDeCo)は、現状まとまった老後資金を準備するには極めて優良な制度と言えます。

同制度についてよく分からない・もっと詳しく知りたい方は、同サイト内で公開しているページを見てみることをおすすめします。

つみたてNISAを活用した老後資金対策

つみたてNISAは、2018年(平成30年)1月から新たに始まった少額投資非課税制度のことで、金融庁が指定した投資信託またはETF(上場投資信託)を毎月一定金額ずつ買付して資産形成する方法です。

つみたてNISAは、まとまったお金が手元になくても少額から始められる特徴があり、無理なく老後資金の準備をしやすいメリットがあります。

なお、同制度についてよく分からない・もっと詳しく知りたい方は、同サイト内で公開しているページを見てみることをおすすめします。

小規模企業共済を活用した老後資金対策

小規模企業共済とは、経営者や会社役員の方などが、廃業や退職時の生活資金のために積み立てる制度のことを言い、会社員や公務員で言うところの退職金制度です。

小規模企業共済は先に紹介したiDeCoやつみたてNISAと異なり、基本的に誰でも加入できるものではなく、加入対象が限られているものの、小規模企業共済を老後資金対策として活用できることは確かです。

小規模企業共済の詳細については、以下、中小機構のWEBサイトを見て確認されてみることをおすすめします。

年金制度の破綻や崩壊、経済の低迷を考えるよりも自助努力をする方が賢明

年金制度の破綻や崩壊、経済の低迷を私たち一個人が考えても、残念ながら自分自身の老後生活が豊かになることはありません。

これまで以上に厳しい老後生活が強いられることが十分予測できる中で賢明なのは、やはり、先に紹介した制度を賢く活用した自助努力に尽きると筆者は考えます。

国が国民に対して、老後生活は自分自身で準備してといった丸投げの批判も多いものの、不満を言っても何も変わらないわけであり、自分や家族は自分たちで守る考えを持つことがこれからの時代に必要なことと言えそうです。

年金制度の繰上げ受給についても知っておこう

現在、国民年金や厚生年金は原則として65歳から支給されることになっておりますが、65歳になる前に年金を受給することもでき、これを年金の繰上げ受給と言います。

繰上げ受給には、全部繰上げと一部繰上げの2つの方法が設けられているものの、いずれの繰上げ受給を行ったとしても、本来ならば65歳から支給されるはずであった年金額よりも少なくなってしまう点に要注意です。

繰上げ受給した年金は一生変更できない

仮に、年金を繰上げ受給するための手続きを行い、実際に年金の支給を受けた場合、以後死亡するまでに支給され続ける年金額は減額され続けた金額となり、一生変更することはできません。

繰上げ受給をした場合、長生きをすることでトータルの受取年金が少なくなる、障害年金や遺族年金といった他の年金の支給などに大きな弊害を生じさせるデメリットもあるため、繰上げ受給の請求は慎重に検討をする必要があります。

なお、年金の繰上げ受給における注意点については、以下、日本年金機構のWEBサイトで詳しく解説されております。

年金破綻の可能性に関するまとめ

年金破綻の可能性は極めて低いと思われる一方、年金破綻の防止策として、若年者が将来支給される年金額は現在よりもさらに少なくなると見積もっておくのが無難でしょう。

また、消費税の増税など負担の強いられる要素が様々なところで発生する懸念も考慮しますと、若年者の方はもちろん、老後生活に不安のある人は早急な対策が求められることになります。

ご自身の懐具合と将来を考慮し、貯蓄・資産運用などできるところから始める必要があると言えます。

老後に向けて資産運用を始めるならSBI証券がおすすめ!

iDeCoやNISA、投資信託など資産運用を始めるには口座を開設する必要があります。銀行や証券など多くでNISAや投資信託などの取扱いがございますが、一番のおすすめはSBI証券です。

業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。