- 不動産投資ローンは本人の属性だけではなく、購入する物件の担保評価がローン審査に大きく影響する。

- 不動産投資ローンの金利は1%台からでも可能性があり、3%を超える金利は慎重に検討した方が良い。

- ローン審査を通すことだけに捉われず、金利や返済期間についても無理のない返済計画になるよう考慮することが重要である。

【不動産投資ローンの基礎知識】審査基準・金利相場などについてFPが徹底解説!

公開日:2019年10月17日

この記事のポイント

個人が不動産投資をする場合、ほとんどの方が不動産投資ローンを利用することになります。不動産投資ローンは審査基準や金利相場が住宅ローンと異なるため、実際に不動産投資をする前に知っておくことが大切です。

そこで本記事では、不動産投資ローンの審査基準や金利相場について徹底解説します。

なお、不動産投資の基礎知識や始め方についてはこちらをご覧ください。

物件を購入する際に借入を活用するわけとは

不動産投資にかかわらず、日本人の意識としては「ローン=借金」というネガティブなイメージが強いこともあり、不動産投資ローンを組むことに抵抗感を感じる初心者投資家の方が多いように感じます。

確かに借金であることに変わりはありませんが、不動産投資の場合はたとえ自己資金があったとしても銀行から借入することで次のようなメリットがあるのです。

銀行融資のおかげで収益の効率がよい

例えば自己資金が100万円の方が利回り5%で1年間運用した場合、生み出される利益は5万円です。一方、不動産投資ローンで900万円借入して1,000万円を利回り5%で運用すれば、利益は50万円と一気に高額になります。

どちらも自己資金は100万円の投資なのに、不動産投資ローンを活用することで年間収益が10倍も違うのです。

利回りと家賃相場が間違いなければ、返済の心配もない

銀行から借金をする際に一番心配になるのが返済のことではないでしょうか。不動産投資ローンの場合は、不動産を賃貸することで得られる家賃収入をローンの返済に充当することができるので、自分自身の給与などから削られる心配がありません。

投資をする前に予定される利回りと、購入物件の家賃相場さえ読み間違えなければローンが返済できなくなるリスクはほぼ回避できるのです。このように不動産投資ローンを使って不動産投資をすることは、非常に大きなメリットがあるのです。

ローン審査基準の4つのポイント

不動産投資ローンは自分で住むことを目的として購入する際に利用する住宅ローンとは審査をする際に見る視点が違うため、利用するにあたってはどこを銀行に見られているのか事前に知っておくことが審査を通過するためにも大切です。

審査基準1:物件の担保評価

一般的になじみがある住宅ローンは、基本的に本人の属性が審査対象ですが不動産投資ローンの場合は投資を目的としたローンであるという観点から、本人の属性に加えて購入対象となる物件自体の担保評価が審査の重要な判断基準となります。

担保評価は大きく分けて不動産を売却した場合の評価と、不動産を賃貸した場合の評価によって総合的に判断されるのです。

不動産を売却した場合の評価

不動産投資ローンを組む際には、購入する物件自体を担保に入れることになるため、融資をする銀行としては万が一返済ができなくなった時に、不動産を売却して残りのローンを完済できるのかという見方をします。

不動産を売却した場合の評価については、物件の築年数、最寄り駅からの距離などによって異なってきます。また、耐用年数の短い木造よりも鉄筋コンクリートマンションの方が高く評価されやすいです。

不動産を賃貸した場合の評価

賃貸経営による収益力についても重要な審査基準となります。例えば、2,000万円で購入予定のマンションの家賃が5万円だとすると年間で60万円の収益となり、利回りにすると3%にしかなりません。

このように収益力の低い物件を購入するために融資をしてしまうと、銀行としても回収できなくなるリスクが高いので、価格が下がらないと審査が通らない可能性が出てきます。

また、郊外の物件については都市部に比べて空室リスクが高いので、満室時の想定利回りが良い場合でも審査が通らないこともあるのです。賃貸経営による収益力については、利回りだけではなく地域性の問題なども加味して総合的に判断されます。

審査基準2:既存の借入について

不動産投資ローンは概ね年収の20倍程度が借入できる限度とされているため、すでに金融機関から借入をしている場合については審査に影響してきます。既存の借入についてよく質問されるのが住宅ローンです。

すでに住宅ローンを組んでマイホームを購入している方の中には、不動産投資ローンは組めないのではないかと考えて不動産投資をあきらめている方が時々いますが、年収の20倍以内であれば住宅ローンを組んでいても不動産投資ができる可能性は十分あります。

審査基準3:自己資金

不動産投資をするにあたって頭金にできる自己資金がどの程度あるのかについても、審査に大きな影響を与えます。

以前は事前の貯蓄なしで、物件価格の100%をローンで組むフルローンを利用する人が大勢いましたが、フルローンの場合は毎月返済する金額が重くのしかかることとなり、空室になると返済ができなくなってしまう可能性があるため注意が必要です。

基本的に物件価格の1~2割程度の自己資金があった方が、同じ物件を購入する場合でも審査結果が変わる可能性があります。

審査基準4:本人の属性

不動産投資ローンを組む本人の属性は、審査において非常に重要になります。具体的には次のような項目が審査の対象です。

年収

本人の年収は不動産投資ローンを組むにあたって非常に重要な要素となります。

不動産投資ローンをはじめとする事業用ローンというと、ある程度の年収が必要になるイメージがあるかもしれませんが、不動産投資ローンの場合は先ほど解説した物件の担保評価も加味されるため、実際は年収400万円程度の一般的なサラリーマンの方でも担保評価が出やすい都内の駅近物件などであれば審査が通る可能性もあるのです。

また、年収は金額だけでなくどの程度安定しているのかについても審査の基準となります。基本的には過去3年間分の源泉徴収票や確定申告書を提出して、年収が安定しているのかについて審査されるのです。

そのため、前年度の年収が高かったとしてもインセンティブの比率が高く、前々年の年収と落差が大きい場合はその分審査が不利になることもあります。

本人単独の年収でローン審査が通らない場合は、夫婦の収入を合算して審査を通すという方法もありますので、詳しくは銀行に聞いてみましょう。

勤続年数

収入の安定性が審査の重要なポイントとなるため、本人の勤続年数も重要な判断材料となります。基本的にできるだけ長い方がプラスに働きますが、3年未満の場合は通らない可能性が高くなるため注意が必要です。

転職を考えている方は、できるだけ転職して勤続年数がリセットされる前に不動産投資ローンを組んだ方が得策と言えます。

勤務先

ローンを組む本人の勤務先は、収入の安定性に直結する情報なので審査においても非常に重要です。例えば、次のような勤務先や職業の方は不動産投資ローンが通りやすいと言われています。

- 上場企業

- 公務員

- 医師

- 弁護士

- 公認会計士

- 税理士

勤務先での役職についても審査の対象です。中小企業のサラリーマンでも、ある程度の収入と勤続年数があれば審査が通る可能性は十分あります。

また、医師や弁護士といった国家資格の有無についてもできるだけあった方が審査により有利になる傾向です。

銀行ごとの審査の傾向について

不動産投資ローンの審査基準の大枠はここまで解説してきた通りですが、あとは金融機関によっても審査の傾向に特徴があります。

大手都市銀行系の場合

不動産投資において都市銀行系は最もハードルが高い金融機関です。住宅ローンとは違い、事業用ローンに該当する不動産投資ローンについては基本的にある程度の頭金がないと非常に厳しいと言われています。

特に過去取引がない都市銀行だと、サラリーマン投資家が一発でローンを引き当てることはむずかしいでしょう。

地方銀行系の場合

金融緩和政策が始まって以降、融資先に困った地方銀行が都心部の物件に投資する投資家に向けて積極的に不動産投資ローンを斡旋しています。都市銀行系に比べると審査のハードルが低く、年収が低い人でも担保評価がしっかり出る都市部の物件であれば審査に通りやすいです。

ただし地方銀行の中には営業エリアを限定しているケースもあるため、東京に支店がない地方銀行だと東京での不動産投資には利用できない場合があります。

信用金庫、信用組合の場合

審査のハードルは地方銀行と同じくらいですが、信用金庫や信用組合はその名の通り信用を重要視しているため、過去に同行での取引実績がある方が審査に通る可能性が高いです。また、都市銀行系よりも担当者ベースで融通が効きやすいというメリットもあります。

ノンバンクの場合

審査のスピードが速く通りやすいというのが最大の特徴です。年収が低いサラリーマンでも利用できますが、場合によっては購入する物件以外にも担保を求められる共同担保となる場合もあります。ただ、他の金融機関と比較すると金利は高めです。

不動産投資でおすすめできる金利の目安と金融機関ごとの比較

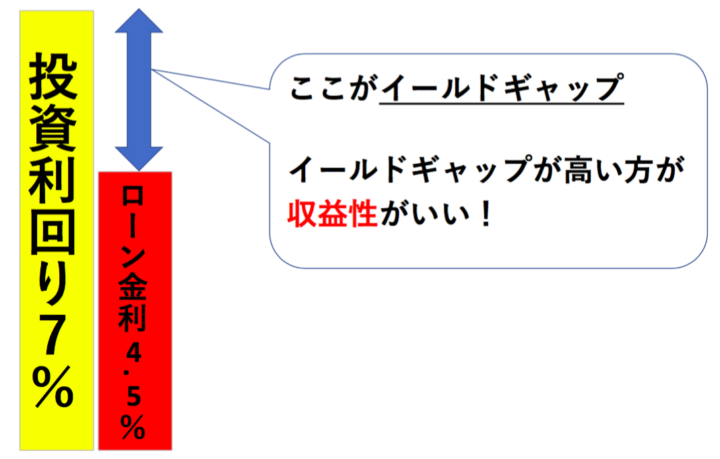

不動産投資で成功するためにはローン審査が通るかどうかよりも、いくらの金利で通るかの方が重要です。例えば、利回り7%の物件だったとしても、ローン金利が4.5%だとイールドギャップ(投資利回りとローン金利の差)は3.5%しかありません。

一方で利回り6%の物件でもローン金利が2%だとイールドギャップは4%となり、後者の方がより収益性が高いことになります。このようにローン金利は投資利回りと同じレベルで重要なのです。

今ならローン金利は1%台を目指せる

昨今は超低金利時代なので、住宅ローンであれば金利が1%を下回るほどです。不動産投資ローンでも金利1%台で融資が下りることも少なくありません。

ちなみに昭和のバブルの頃の不動産投資ローンは8%を超えていたこともあるくらいなので、いかに今現在の金利が不動産投資において有利かがわかります。

ローン金利は審査が通りやすい金融機関ほど金利が高くなる傾向があり、一部の金融機関では4.5%前後になる場合もあります。ローン金利が高くなると、手元に残るキャッシュが大幅に減りますので金利が3%を超えるようであれば、一旦物件も含め考え直した方が良いかもしれません。

ノンバンクは金利が高め

ノンバンクについては、年収が低いサラリーマンでも審査が通りやすい反面金利が高くなる傾向があります。

高利回りの物件を見つけて購入を急いでいる時は、あまりローン金利が目に入っていない方が多いのですが、実際に不動産投資家の手元に残る金額はローン金利も考慮に入れなければならないので、慌ててノンバンクから借りるのではなく、必ず金利をよく確認してから売買契約を結ぶようにしましょう。

不動産投資ローンの返済期間について

不動産投資ローンを利用する際、金利の他にもう一つ重要となるのがローンの返済期間です。

不動産投資のキャッシュフローを考えた場合、返済期間が長ければ長いほど毎月の返済額を減らせるためキャッシュフローが安定し、反対に短くなると家賃に対する返済比率が高くなります。

このように返済期間は毎月のキャッシュフローに直接影響するため、不動産投資ローンを組む際にはどのようにして返済期間が決まるのかについて知っておくことが重要です。

物件の法定耐用年数がポイント

不動産投資ローンの返済期間は、物件の法定耐用年数が一つの基準となっています。

簡単に言うと築年数が新しい物件ほど長い返済期間で借入することが可能で、また木造、鉄骨、鉄筋コンクリートの順に法定耐用年数が長くなるため、返済期間についても長く設定できるのです。

また、中古物件の場合は、法定耐用年数から経過年数を考慮して返済期間が決まります。法定耐用年数自体が返済期間になるとは限りませんが、返済期間を決める重要な指標となるのは間違いありません。

そのため、できるだけ返済期間を長くしたい方については、新築鉄筋コンクリートマンションを狙うと良いでしょう。

不動産投資ローンに関するまとめ

不動産投資ローンは住宅ローンとは違い、本人の属性に加えて物件自体の担保評価がとても重要な審査基準となるため、できるだけ担保評価が出やすい都心部の物件に投資する方が審査に通りやすくなります。

ただ、審査が通りやすい金融機関ほどローン金利が高くなる傾向にあるので、金利3%を超える場合についてはよほど利回りの良い物件でもない限りあまりおすすめできません。

審査を通す事ばかり優先してしまうと、結果として無難に返済できない高金利や短い返済期間で借りてしまうことがありますので十分注意が必要です。

ローン審査は不動産投資の入り口でとても重要ですが、通すことを最優先に考えるのではなく、通った後の返済計画のことを第一に考えましょう。