- REITの主なリスクは次の3つ「空室リスク・金利上昇リスク・災害リスク」。こららのリスクにより、投資口価格や分配金が変動する。

- リスクを軽減させるためには、分散投資が有効。3つ以上の用途に投資する「総合型REIT」がおすすめ。

【金融の専門家が解説】REITのリスクとは?失敗しないために知っておきたい3つのポイント

公開日:2019年11月15日

この記事のポイント

3%以上と高い利回りが期待できるREIT(不動産投資信託)が注目されています。しかし、REITは金融商品なので元本が保証されているわけではありません。

この記事では、チェックしておきたいREITの3つのリスクと、失敗しないための銘柄選びについて解説します。

REIT(不動産投資信託)とは

REITとは”Real Estate Investment Trust”の略で、不動産の投資信託のことです。多くの投資家から集めたお金で不動産に投資し、そこから生じる売却益や賃料などを投資家に分配します。REITを利用すれば、個人でも少額で不動産のオーナーになれるのです。

そして、REITが実物不動産と大きく異なるのは、流動性の高さです。流動性とは、「買いたい時に買える、売りたい時に売れる」ことです。

実物不動産の場合、売り手と買い手が売買交渉をしなければいけませんが、REITは東京証券取引所に上場しているので、株式と同じようにいつでも売買できます。

REITは通常の株式と同じ売買ルールが適用されます。上場している銘柄には証券コードが割り当てられ、全国の証券会社で取引することが可能です。NISA(少額投資非課税制度)口座を利用することもできます。

NISAとは、2014年1月にスタートした、個人投資家のための税制優遇制度。年間120万円までの非課税投資枠が設定され、REITの値上がり益や配当金が非課税になります。

REITの運用や管理の仕組み

REITは「不動産投資法人」という形態をとっています。投資法人とは、不動産を取得して運営することだけを目的として作られた法人で、それ以外の業務を行うことはできません。

そのため、遺産運用に関する業務は以下の会社に委託されています。

資産運用会社

投資する不動産の選定や賃貸戦略の決定、資金調達・物件の売却など一連の運用業務を行います。

資産保管会社

投資証券の名義書換や権利証の保管・発行事務などを行います。

不動産管理会社

建物の管理や、賃料請求などを行います。

国内REITと海外REIT

国内のREITは、JAPANの頭文字をとって「J-REIT」と呼ばれています。2000年11月30日に施行された「投資信託及び投資法人に関する法律」により、不動産も運用対象として認められたことで組成が可能になった金融商品です。

海外REITは、国によって制度が異なるものの、大勢の投資家から集めた資金で不動産を取得し、そこから生じる売却益や賃料などを投資家に分配するという仕組みは一緒です。

海外REITは、J-REIT以外の総称で、米国REIT・欧州REIT・アジアREITなど細かく分類することもできます。

J-REITは東京証券取引所に上場しているので、個別の銘柄に投資することが可能です。一方、海外REITは、REITを組み入れた投資信託やETF(上場投資信託)などへ投資するのが一般的です。

地震など災害が起きたらどうなる?REITの3つのリスク

REITは投資信託の一種なので、価格が変動します。また、元本や利回りが保証された金融商品ではありません。市場の環境によっては、REITの価格が暴落や急落することもあるので注意しましょう。

また、実物不動産投資と同じように、REITも不動産を投資対象とするので同じリスクを抱えています。主に、以下の3つのリスクがあります。

- 空室リスク

- 金利上昇リスク

- 災害リスク

それぞれ詳しく解説します。

空室リスク

空室リスクとは、入居者が集まらずに賃料収入が低下してしまうことです。家賃収入が入ってこなくても修繕・積立金などの管理費用や毎月のローンの返済、固定資産税などの税金を支払う必要があります。

実物不動産投資では、それらの支払いを家賃収入だけではまかなえなくなり、自己資金の充当が必要です。空室リスクに備えるためには、複数の物件を取得するなどリスク分散が必要になります。しかし、個人投資家の資金力で複数の物件を取得することは容易ではありません。

一方、REITにも空室リスクはありますが、最初から豊富な資金をもとに複数の物件に投資しています。比較的リスクが分散されているのです。ただし、空室が増えればREITの収益が減り、REITのパフォーマンスが悪化する可能性があります。

金利上昇リスク

不動産投資では、金利上昇リスクにも注意が必要です。金利上昇にともなう返済金利の上昇が収益を圧迫するからです。

ただ、不動産投資でローンを選ぶことにはメリットもあります。少ない自己資金でも不動産を購入できるからです。ローンの返済には家賃収入を充てられるので、実質の負担額はゼロになります。

しかし金利が上昇すると、ローンの負担額が上がります。もし利回りの低い物件を所有している場合は、諸経費を考えると赤字になる可能性があるのです。

REITにも金利上昇リスクがあります。REITを運用するための資金は、一般投資家から集めた資金の他に、金融機関からの借入によってまかなっている場合があるからです。

金利が上昇すると利息を多く支払うことになるため、REITの収益を圧迫します。REIT価格や分配金にも大きな影響を及ぼすので注意が必要です。

災害リスク

災害リスクとは、地震や台風などによって建物が破損・倒壊するリスクのことです。不動産投資は安定した家賃収入が期待できますし、失敗した場合でも不動産を売却することで投資額の一部を回収できます。

しかし、地震や火災などの災害で建物が滅失したときは、安定した家賃収入がなくなるだけではなく、売却によって得られる利益も少なくなってしまいます。

REITでも保有している不動産が倒壊してしまった場合は、リフォームや修繕、売却などが必要になります。場合によっては、再生不能となる可能性もあります。

災害リスクはリスクの中で一番影響力が大きいので、十分な注意が必要です。REITは複数の物件に分散投資していますが、投資口価格が下落したり、分配金が減額されたりする可能性があります。

REITの価格が動く要因と株式市場との関係

REITは、株式と同じように東京証券取引所に上場している金融商品ですが、一般に株価とは異なる値動きをすることが多くなります。たとえば、株式市場が上がるタイミングではREITが下がりやすくなり、株式市場が下がるとREIT価格は上がりやすいという特徴があります。

そのため、株式を保有している投資家が、分散投資先としてREITを組み合わせるのもおすすめです。

REITの利回りや価格を左右するのは、稼働率や賃料水準などがありますが、そのほかにも様々な要素がREITに影響を及ぼしています。

たとえば、日銀による低金利政策もREITの追い風です。金利が低位で安定していれば、REITは借り換えによって支払い利子を減らすことが可能だからです。

支払い利子を減らせれば、賃料収入が増加しなくても分配金が増加する可能性があります。また不動産市場が好調でも、大口の投資家が売却することによりREIT価格が下がってしまう場合もあります。

不動産市場の動向だけではなく、部門別の売買動向や過去の分配金の実績などもチェックするようにしましょう。特に株式市場と同じように、外国人投資家の影響が大きくなっているので注意が必要です。

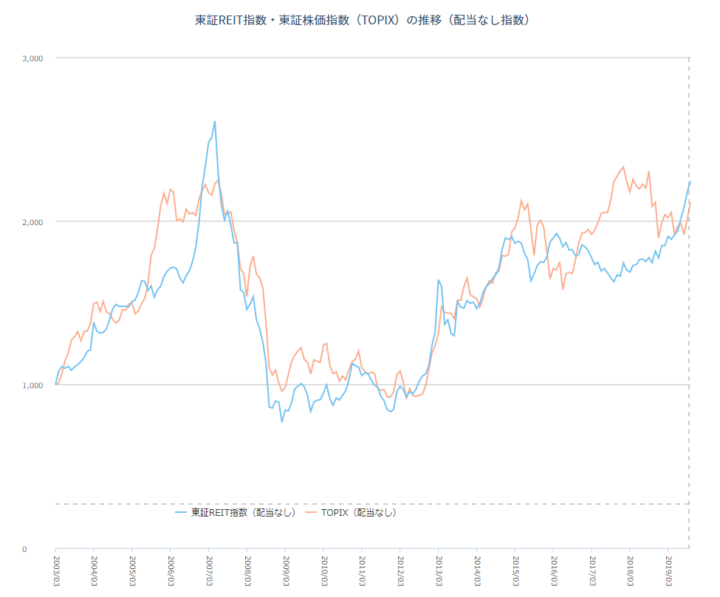

REIT指数の推移と今後の見通し

2001年9月に上場銘柄2本、時価総額2,000億円でJ-REIT市場はスタートしました。その後、順調に上場銘柄数を増やし、2019年10月時点で上場銘柄数は63本、時価総額は17.05兆円まで成長しました。

REIT全体の値動きを表す東証REIT指数は、今年に入っても大きく上昇しています。3%以上の高い利回りが期待できることから、個人投資家だけでなく国内の機関投資家や外国人投資家が買っているからです。

また、日銀によるJ-REIT買い入れも市場に安心感を与えています。日銀は、金融緩和の一環として、2010年10月に買い入れを公表。2014年には、年間買い入れ額をそれまでの3倍となる900億円に拡大することを発表しました。

東証REIT指数と、株式の代表的な株価指数であるTOPIX(東証株価指数)を比較すると、以下のようになります。

出典:不動産証券化協会

ただ、これまで大きく上昇してきたので、一時的に利益確定で売られるタイミングがあるかもしれません。ただし、価格が下がれば利回りが上昇するので、ある程度下がったところでは買いが入り、底堅く推移する見通しです。

REITのおすすめ銘柄

REITで失敗のしないための柄選びは、どのようにしたらいいのでしょうか。REITは用途によって次の6つに分類できます。

- オフィスビル

- 住居

- 商業施設

- 物流施設

- ホテル

- ヘルスケア施設

さらに、オフィスビルと商業施設など2つの用途を組み合わせた「複合型REIT」や、3つ以上を組み合わせた「総合型REIT」があります。

初心者やなるべくリスクを抑えたい人は、「総合型REIT」がおすすめです。その理由は、3つ以上の用途を組み合わせるので、分散投資によりリスクを軽減できるからです。総合型REITの代表的な銘柄をご紹介します。

3462 野村不動産マスターファンド投資法人

- 投資口価格:190,500円

- 時価総額:866,260百万円

- 分配金利回り:3.42%

(2019年11月13日時点)

野村不動産をスポンサーとする総合型のJ-REITです。2019年4月末には時価総額が1兆円を超え、現在もJ-REIT全体で3番目の規模を誇っています。

用途の内訳は、オフィスが45%、住居が19%、商業施設と物流施設が17%ずつです。JCR(日本格付研究所)から「AA」、R&I(格付投資情報センター)から「A+」という高い格付けを取得していて、日銀が投資口を保有している銘柄の1つです。

8984 大和ハウスリート投資法人

出典:大和ハウスリート法人

- 投資口価格:230,100円

- 時価総額:608,182百万円

- 分配金利回り:3.86%

(2019年11月13日時点)

大和ハウス工業をスポンサーとする総合型REITです。用途の内訳は物流施設が50%弱、住居が36%を占め、ほかにホテルや商業施設を保有しています。

JCRから「AA」、R&Iから「A+」という高い格付けを取得しています。また、日銀が投資口を保有している銘柄の1つです。

REITのリスクに関するまとめ

今回は、REITのリスクとして次の3つを挙げました。

- 空室リスク

- 金利上昇リスク

- 災害リスク

REITは多くの物件を保有しているので、通常の不動産投資よりはリスクを軽減できます。しかし、価格が下落して損失になる可能性があるので、これらのリスクについて、きちんと理解しておくようにしましょう。

さらに、リスクを下げるためには、複数の用途を組み合わせた「総合型REIT」がおすすめです。まずは、価格や分配金が安定している銘柄からREITを始めてみてはいかがでしょうか。

REITを始めるならSBI証券がおすすめ!

REITや投資信託など資産運用を始めるには口座を開設する必要があります。銀行や証券など多くでREITや投資信託などの取扱いがございますが、一番のおすすめはSBI証券です。

業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。