- 扶養には「税金上の扶養」と「健康保険上の扶養」がある。

- 親を扶養に入れることで子の税負担軽減や親の保険料負担軽減効果が期待できる。

- 条件によっては負担が増えてしまうおそれもあるため、親を扶養に入れるかは個別の事情を考慮して慎重に判断する。

親を扶養に入れる方法とは?条件&メリット・デメリットをFPが解説!

公開日:2020年5月24日

この記事のポイント

親を扶養に入れるとあなた自身の税負担が軽減されたり、親の保険料負担が減ったりといったメリットが期待できます。一方で負担を増やしてしまうケースもあり、親を扶養に入れるかはよく検討した上で判断しなければなりません。

今回は親を扶養に入れるための条件とその方法、メリット・デメリットについて解説します。扶養には大きく「税金(税法)上の扶養」と「健康保険(社会保険)上の扶養」の2つがあります。親を扶養に入れる条件や方法は両者で大きく違うため、それぞれについて見ていきましょう。

目次

親を「税金上の扶養」に入れるための条件

税金上の扶養に入れるとは、所得税法や地方税法に定められた扶養親族にすることであり、次の条件をすべて満たす必要があります。

- 6親等内の血族および3親等内の姻族であること(→祖父母や配偶者の両親・祖父母も可)

- 納税者と生計を一にしていること

- 合計所得金額が年48万円以下(令和2年以降分)であること

- 青色申告者の事業専従者として、その年を通じて一度も給与の支払いを受けていないこと

- 白色申告者の専業専従者でないこと

同居は要件ではない

親と同居しているかは扶養親族とする条件ではありません。親と別居している場合でも、定期的に生活費や療養費などの仕送りをしており、生計を一にしている(生活を支えている)と認められる事実があれば親を扶養に入れられます。

仕送り額の基準はない

仕送り額についての定めはないため、いくら以上仕送りをしていなければ扶養親族にできないということはありません。

親の所得条件

税法上の扶養対象となるかは、収入ではなく「所得」を基準に判定されます。親の収入が公的年金だけであれば、公的年金等控除前の公的年金収入が、65歳未満の場合には108万円以下、65歳以上の場合には158万円以下であれば条件を満たします。

遺族年金は所得に影響しない

遺族年金は税法上「非課税所得」(=所得はゼロ)であり、所得条件を判定する際の所得額に影響しません。

事実婚の配偶者の両親は扶養に入れることはできない

税法上の配偶者とは婚姻届を提出した「法律婚による配偶者」をいい、事実婚(内縁)状態のパートナーは配偶者と認められません。そのため法律婚による配偶者の両親については扶養に入れられる可能性がありますが、事実婚の配偶者の両親を扶養に入れることはできません。

親を「税金上の扶養」に入れる方法

扶養親族の条件を満たした親を扶養に入れるには、確定申告または年末調整で申告を行います。

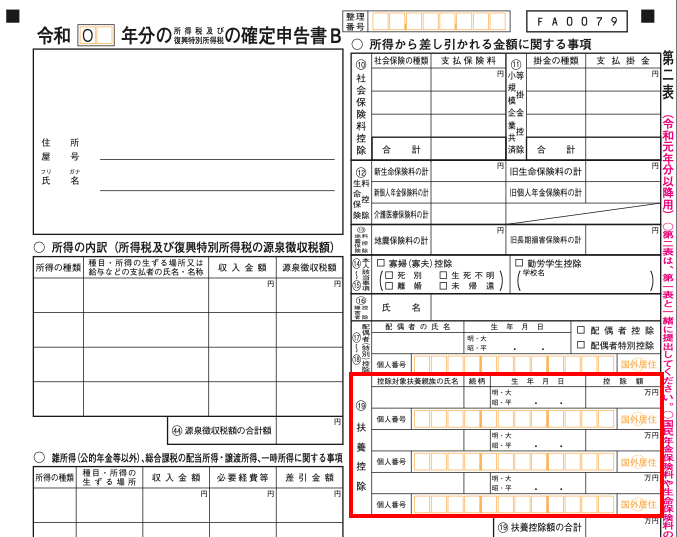

確定申告による方法

自営業やフリーランスなどの個人事業主や、会社員でも年末調整の対象とならない人などは、確定申告書の扶養親族欄に必要事項を記入し、税務署へ提出します。

出典:国税庁

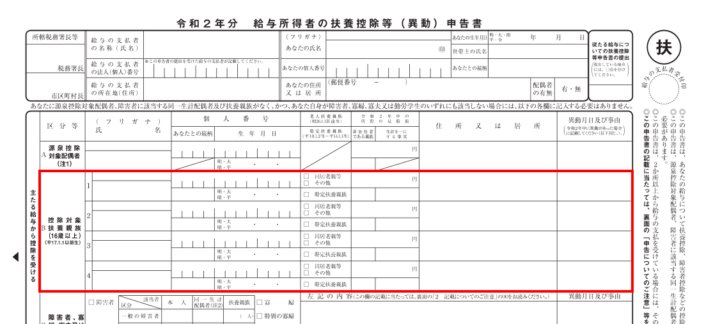

年末調整による方法

年末調整の対象となる会社員などの給与所得者は、「給与所得者の扶養控除等申告書」の控除対象扶養親族欄に必要事項を記入し、勤務先へ提出します。

出典:国税庁

親を「健康保険上の扶養」に入れるための条件

健康保険上の扶養に入れるとは、あなた(被保険者)が加入している健康保険(社会保険)の被扶養者とすることをいいます。国民健康保険にはそもそも扶養の仕組みがないため、国民健康保険加入者は親を「健康保険の扶養」に入れることはできません。

健康保険の被扶養者とするには、あなたの収入によって生計を維持しているかがポイントです。

具体的な要件は健康保険(保険者)によって違いもありますが、主に中小企業に勤める会社員とその家族が加入する「協会けんぽ(全国健康保険協会)」の場合には、次の条件を満たしていれば扶養に入れることができます。

- 同居要件なし

被保険者の直系尊属(両親・祖父母など)、配偶者(事実婚含む)、子、孫、兄弟姉妹で、主として被保険者に生計を維持されている人 - 同居要件あり

被保険者と同一世帯(同居+同一家計)で、主として被保険者の収入によって生計を維持されている次の人:

(1)被保険者の3親等内の親族(1.に該当する人を除く)

(2)被保険者と事実婚状態にある配偶者の両親・子(配偶者が亡くなった後も扶養対象)

※保険者の判断により、これらの条件を満たしていても被扶養者と認められないケースもあります。

生計維持条件・親の収入条件

親を健康保険の扶養に入れるためには、あなた(被保険者)が親の生計を維持していることが条件になっていますが、税法上の扶養に比べて生計維持の判定基準は厳しめです。扶養対象になるかは所得ではなく「収入」を基準に判定されます。

親と同居している場合

親の収入が一定額未満かつ、あなた(被保険者)の年収の2分の1未満であれば扶養に入れることができます。

- 親の年収が被保険者の年収の2分の1未満

- 親が60歳未満の場合:年収130万円未満(※)

- 親が60歳以上または障害者の場合:年収180万円未満(※)

※過去の収入ではなく、被扶養者に該当する時点および認定された日以降の見込み収入(給与所得等がある場合、月収10万8,333円以下であることが条件)

親と別居している場合

親の収入が一定額未満かつ、あなた(被保険者)から受け取る仕送り額より少なければ扶養に入れることができます。

- 親の年収が被保険者からの仕送り額(援助額)未満

- 親が60歳未満の場合:年収130万円未満(※)

- 親が60歳以上または障害者の場合:年収180万円未満(※)

※過去の収入ではなく、被扶養者に該当する時点および認定された日以降の見込み収入(給与所得等がある場合、月収10万8,333円以下であることが条件)

75歳以上の親を扶養に入れることはできない

75歳以上となると全員が「後期高齢者医療制度」に加入することになっているため、75歳以上の親を健康保険の扶養に入れることはできません。

遺族年金も収入に含む

健康保険の扶養対象となるかを判定する際の収入には、継続的・恒常的な収入で活費に充てられるものはすべて含まれます。そのため、遺族年金のほか、障害年金や失業給付、個人年金保険から受け取る年金などは収入とみなされます。

一方で退職金や不動産売却による売却益など一時的な収入、災害・事故などで受ける補償金や保険金、死亡保険金、生活保護制度から支給される保護費などは収入とみなされません。

自分の両親は同居不要、配偶者の両親は同居が必要

健康保険上の扶養では、同居の有無によって被扶養者の対象となる範囲に違いがあります。自分の両親は生計維持関係にさえあれば同居していなくても扶養に入れられますが、配偶者の両親は同居していなければ扶養に入れることはできません。

事実婚の配偶者の両親も扶養に入れられる

健康保険では被保険者と同居し、かつ生計維持関係にあれば、事実婚の配偶者の両親も扶養に入れることができます。

親を「健康保険上の扶養」に入れる方法

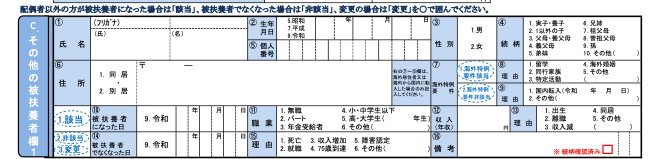

被扶養者の条件を満たした親を扶養に入れるには、「被扶養者届」に必要事項を記入し、添付書類とあわせて勤務先の担当部署へ提出します(被扶養者届は加入する健康保険により名称が異なる場合があります)。

提出の時期は、扶養に入れたときから原則5日以内となっています(協会けんぽの場合)。

提出が必要な書類(協会けんぽの場合)

- 被扶養者(異動)届

- 続柄確認用の書類

※被保険者の戸籍謄本、住民票(親と同居の場合)など被保険者との続柄がわかるもの - 収入要件確認用の書類

※親が年金受給者であれば「年金額改定通知書の写し」「課税(非課税)証明書」など - 仕送りの事実と仕送り額が確認できる書類(親と別居の場合)

※預金通帳の写し(振込の場合)、現金書留の控え・写し(送金の場合)

【被扶養者(異動)届】

出典:日本年金機構

仕送り方法は振込または送金が原則

親と別居している場合の仕送り方法としては、毎月一定額を銀行などから振込む、あるいは現金書留で送金するのが原則です。仕送りをしている事実を客観的に証明できない方法で生活費を負担した場合、仕送りの事実を認められません。

現金を手渡しする方法や、被保険者名義のキャッシュカードを親に渡し、入金した生活費を親に引き出してもらう方法などは避けましょう。

親を扶養に入れるメリット

親を扶養に入れることで、税金や社会保険料の負担軽減効果などが期待できます。

メリット①税負担(所得税・住民税)の軽減

親を税金上の扶養に入れた場合、扶養控除として次の金額をあなた(子)の所得から差し引けるため、所得税・住民税の負担が軽減されます。

| 親の年齢 | 同居/別居 | 扶養控除額 | |

|---|---|---|---|

| 所得税 | 住民税 | ||

| 69歳未満 | − | 38万円 | 33万円 |

| 70歳以上 | 同居※ | 58万円 | 45万円 |

| 別居※ | 48万円 | 38万円 | |

※病気治療のための長期間の入院は同居とみなされる。老人ホームへ入所している場合は別居扱い。

年収650万円の人が親を扶養に入れた場合の税負担軽減効果(例)

年収650万円(給与所得控除後の給与所得476万円)の人に適用される税率は、所得税20%(※1)、住民税10%(所得割)です。2037年まではこれに所得税額の2.1%の復興特別所得税が加算されます。

この人が親を扶養に入れた場合、次のような税負担軽減効果があります。

| 扶養対象とする親 | 母親 (75歳) |

父親(80歳) 母親(75歳) |

母親 (65歳) |

父親(80歳) 母親(75歳) |

|

|---|---|---|---|---|---|

| 同居/別居 | 同居 | 同居 | 別居 | 別居 | |

| 所得税 税率20.42% ※2 |

扶養控除額 | 58万円 | 116万円 | 38万円 | 96万円 |

| 軽減額 ※3 |

11万8,400円 | 23万6,800円 | 7万7,500円 | 19万6,000円 | |

| 住民税 税率10% |

扶養控除額 | 45万円 | 90万円 | 33万円 | 76万円 |

| 軽減額 | 4万5,000円 | 9万円 | 3万3,000円 | 7万6,000円 | |

| 税負担軽減額合計 | 16万3,400円 | 32万6,800円 | 11万0,500円 | 27万2,000円 | |

※1 課税所得330万円を超える部分の税率

※2 所得税に復興特別所得税を加えた税率(=20%+20%×2.1%)

※3 100円未満切り捨て

税負担軽減額は扶養に入れる親の数や年齢、同居・別居の別、納税者(子)の所得額(適用税率)によって差があり、所得の多い人ほど税負担軽減効果は大きくなります。

メリット②社会保険料負担(健康保険料・介護保険料)の軽減

親を健康保険の扶養に入れた場合、親は健康保険料を支払わなくて済みます。被扶養者の数によって健康保険料は変わらないため、扶養に入れることであなた自身の保険料が増えることもありません。

たとえば東京都江戸川区に住む70歳、年金収入150万円の親が国民健康保険に加入する場合、健康保険料は年間約17万円です(2020年度)。親を扶養に入れると、この健康保険料負担がなくなります。

65歳未満の親を扶養に入れると介護保険料がかからない

介護保険の第2号被保険者である65歳未満の親を扶養に入れると、親の介護保険料もかかりません。

たとえば東京都江戸川区に住む60歳、給与収入150万円の親が国民健康保険に加入する場合、介護保険料は年間約4万円です(2020年度)。親を扶養に入れると、この介護保険料負担がなくなります。

親が65歳以上となると介護保険の第1号被保険者になり、介護保険料は健康保険料(医療保険料)とは別に、原則公的年金から天引き(源泉徴収)されます。

介護保険の第1号被保険者には被扶養者という区分はないため、子の健康保険の被扶養者となっている親も、65歳になった月からは被保険者本人として保険料を納めなければなりません。

メリット③高額療養費・高額介護サービス費の世帯合算を利用できる

親を被扶養者として同じ健康保険に加入している場合、同居・別居を問わず同じ世帯とみなされ、医療費の自己負担分を合算できます(70歳未満の人は2万1,000円を超える自己負担額のみ合算対象)。合算した医療費が一定額を超えれば、超えた分は高額療養費として払い戻されます。

世帯合算

世帯内で複数の人が同じ月に医療機関を受診した場合や、一人で複数の医療機関を受診した場合、一つの医療機関の入院と外来を受診した場合の、自己負担額を世帯内で合算できる仕組み。合算した自己負担額が限度額を超えた場合には、超えた金額が払い戻される。

また、同じ健康保険に加入する世帯内では、高額医療・高額介護合算療養制度における自己負担分も合算でき、基準額を超えた自己負担分は払い戻しを受けられます。

高額医療・高額介護合算療養制度

世帯内で同じ健康保険に加入する人について、8月から1年間の医療保険と介護保険の自己負担額の合計が一定額を超えた場合に、基準額を超える金額が払い戻される制度。

親を扶養に入れるデメリット

親を扶養に入れることにより、医療費や介護サービス利用費の自己負担分が増えてしまうなどのデメリットが生じるおそれもあります。

デメリット①高額療養費制度の限度額が上がる(健康保険の扶養)

高額療養費制度の自己負担限度額は被保険者の所得が高いほど上がるため、所得の少ない親を健康保険の扶養に入れると自己負担限度額が上がる可能性があります。

高額療養費制度を使わなければ影響ありませんが、親に持病があるなど制度を利用する可能性が高いほど、医療費の自己負担額が増えることによるリスクは高まります。

親を扶養に入れるかは、保険料負担の軽減額と自己負担限度額の増加額、親の健康状態などを考慮して判断する必要があるでしょう。

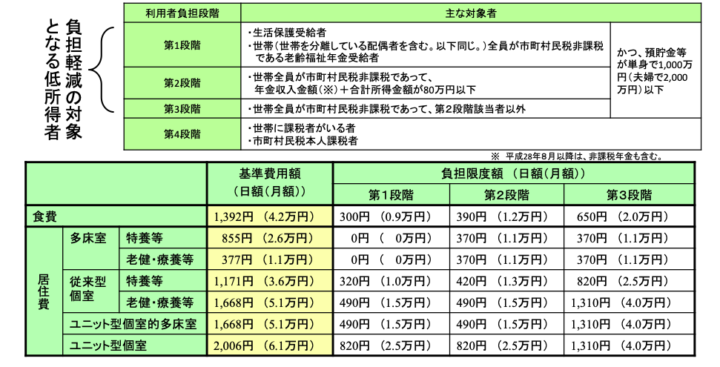

デメリット②介護サービス利用料の自己負担額が増える(健康保険の扶養)

介護保険の介護サービス利用料が高額となった場合の自己負担額は、低所得者世帯の負担軽減措置があります。もし所得の少ない親を健康保険の扶養に入れると優遇が受けられなくなり、負担が増えるおそれがあります。親が介護サービスを利用している場合には要注意です。

| 所得区分 | 上限額(月額) |

|---|---|

| 世帯内に現役並み所得者(課税所得145万円以上)がいる人 | (世帯)4万4,000円 |

| 世帯内に市民税課税者がいる人 | (世帯)4万4,000円 |

| 世帯全員の市民税が非課税の人 | (世帯)2万4,600円 |

| 世帯全員の市民税が非課税の人で、次に該当する人 ・老齢福祉年金受給者 ・「前年の公的年金収入+その他の合計所得金額」が80万円以下 |

(世帯)2万4,600円 (個人)1万5,000円 |

| 生活保護受給者 | (個人)1万5,000円 |

参考:横浜市(2020年4月13現在)

このほか、老人ホームなど介護保険施設へ入所したり、ショートステイを利用したりする場合の居住費(滞在費)、食費についても低所得者の負担軽減措置があります。この軽減措置も市民税課税世帯には適用されないため、扶養に入ったことにより優遇を受けられなくなるおそれがあります。

出典:厚生労働省

デメリット③他の控除・税制優遇制度により税負担軽減効果が得られないことがある(税金上の扶養)

親を税金上の扶養に入れると扶養控除を受けられるメリットがあります。

しかし、住宅ローン控除やふるさと納税(寄附金控除の特例)、iDeCo(個人型確定拠出年金)、生命保険料控除など、他の控除や税制優遇制度を利用している場合には、扶養控除による税負担軽減効果が十分得られない可能性もあります。

親を扶養に入れる方法に関するまとめ

親を扶養に入れることで負担軽減効果が期待できる反面、条件によっては十分な効果が得られない、あるいは負担を増やしてしまうケースもあります。親を扶養に入れるかどうかは、あなた自身とご両親の状況をふまえて、慎重に判断するようにしましょう。