- 債券ETFは国内外の債券に投資するETF。

- 「国内ETF」と「海外ETF」があり、外国債券に投資するETFは為替リスクに注意が必要。

- 債券ETFを利用し、気軽に国際分散投資ができるようになった。

- 国内は低金利が続いているので、外国の債券に投資するETFがおすすめ。

債券ETFの特徴とは?メリット・デメリット&専門家が選ぶおすすめ銘柄7選!

公開日:

この記事のポイント

債券ETFとは、債券で構成されたETF(上場投資信託)です。ETFは証券取引所に上場しているので、株式のようにリアルタイムで取引できます。この記事では、債券ETFの特徴やメリット・デメリットについて解説します。

債券とは

債券は、企業や国などの発行体が、投資家から資金を借り入れる目的で発行され、株式や投資信託に比べて安全性の高い金融商品です。

債券には5年や10年などの満期が定められており、満期時には債券の額面金額(債券購入の単位)が投資家に払い戻されます。また満期までの間、投資家は決められた利息を受け取れます。

債券のメリット

債券の主なメリットは、以下の2つです。

安全性が高い

債券は満期(償還日)までの間に債券価格が変動しても、満期を迎えると額面金額で返済されます。国や企業などの発行体が利息の支払いや償還を確実に行えるよう、債券を発行する際にはさまざまな規定が設けられており、債券の安全性を高めているのです。

収益性

債券には途中売却による利益(キャピタルゲイン)と、利息による収益(インカムゲイン)の2種類があります。債券は満期まで保有するのが通常なので、インカムゲイン重視です。ただ、国内の債券は利率が低いので、外国の債券(外債)のほうが魅力はあります。

債券のデメリット

債券のデメリットについても確認しましょう。

信用リスクがある

発行者が倒産すると、利息の支払いや元本の返済ができなくなる場合もあります。

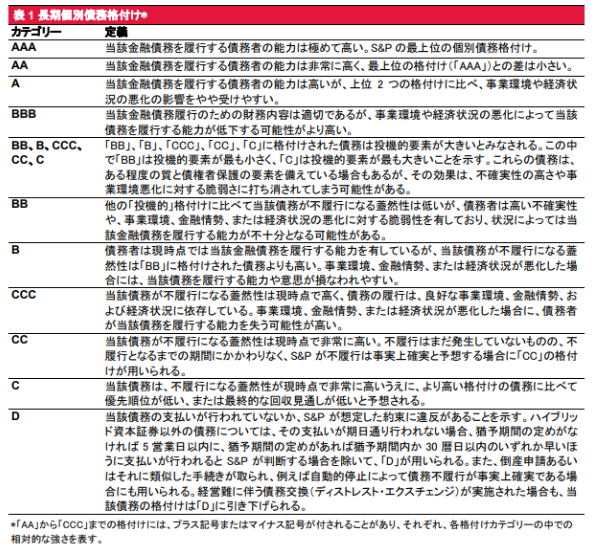

発行者の信用力を測る「格付け」

そこで、専門機関が発行者の信用力を測る「格付け」を行っています。格付けはA、B、Cといったアルファベットで示され、格付け機関がそれぞれの調査にもとづいて公表します。代表的な格付け機関であるS&Pグローバル・レーティングの格付けは、以下のとおりです。

日本の場合、戦争や天変地異が起こらない限り破綻することは考えられませんが、外国ではデフォルト(債務不履行)リスクが高い国の債券もあります。

とくに有名なのはアルゼンチンです。アルゼンチンは、2020年5月に2014年以来のデフォルトを行いました。建国以来、9回もデフォルトしています。

また、社債(企業が発行する債券)の場合は、発行した企業が倒産するリスクもあります。ですから、格付け機関の評価をチェックし、格付けの高い企業の社債を選ぶようにしましょう。A格ならデフォルトリスクは低くなります。ただし、格付けが高いほど利率は低くなります。

債券の種類(国債・社債・外債など)

債券にはさまざまな種類があります。代表的な債券を見ていきましょう。

日本国債

私たちに最も身近な債券は「日本国債」です。国債とは、日本政府が発行する債券のことです。元本を国が保証しているので安全性は高いですが、利率は一般事業会社が発行する債券に比べて低くなっています。

ただ、個人投資家が買える「個人向け国債」では満期が3年、5年、10年の3種類が発行されていますが、どれも最低0.05%(年率)の金利は保証されています。

社債

社債とは、トヨタやソニーなどの企業が発行する債券です。満期までの期間はさまざまなので、設定される利率は発行時点の金利をもとに、発行体の信用度(格付け)に応じて決められます。

外債(外国債券)

通貨、発行者、発行場所のどれかが外国に属する債券です。外債の金利は通貨を発行している国の水準にもとづくので、国内の債券よりも金利が高い傾向にあります。

ETF(上場投資信託)とは

ETFは、日経平均株価やTOPIXなど特定の指数に連動する運用成果を目指して運用される投資信託です。通常の投資信託の特徴に加え、東京証券取引所(東証)に上場しているので、株式と同じようにリアルタイムで取引できます。

いわば、株式と投資信託のいいとこどりの商品といえるでしょう。ETFは株式や債券などを組み合わせてパッケージした金融商品です。ETFの投資対象となる指数はさまざまな銘柄で構成されているので、ETFを1つ選んで投資するだけで簡単に分散投資できるのです。

また、ETFの対象となる金融商品には、株式だけでなく債券や不動産、通貨などもあります。そして、東京証券取引所に上場している「国内ETF」と海外の市場に上場している「海外ETF」に分類できます。

国内ETFとは

債券を対象にした国内ETFは、すべて日本円で取引可能で、債券の利子を原資とした分配金が支払われます。

国内債券のETFが誕生したのは2017年。それまでは外国債を対象にした債券ETFのみでした。ですから、国内の債券ETFでも外国債を対象とした銘柄が多くなっています。ただ、国内債券ETFの登場で、ETFだけで国際分散投資のポートフォリオができるようになりました。

国内債券ETFには、一定の組み入れ基準にもとづいて国内発行の公社債に投資する「NOMURA-BPI総合」に連動するものがあります。

NOMURA-BPI総合は、国内の公募債券流通市場全体の動向を表すために開発された投資収益指数です。一定の組み入れ基準にもとづいて構成されたポートフォリオ(銘柄の組み合わせ)のパフォーマンスをもとに計算されます。

また、国内ETFで外国債券に投資することも可能です。外国債券のETFでは、米国債に加え、新興国債券指数やグローバルに投資するものもあります。

海外(米国)ETF

海外ETFとは、米国や中国、インドなど海外の代表的な指数との連動を目指した、海外の証券取引所に上場しているETFです。海外ETFも証券市場に上場しているので、株式のようにリアルタイムで取引できます。代表的なのは米国市場に上場している米国ETFです。

比較的少額から世界中のさまざまな債券に分散投資が可能で、商品の種類が豊富という特徴があります。ただし、外国証券取引口座を別途開設する必要があります。

債券ETFの分配金と利回り

債券ETFでは、分配金による利回りを受け取れます。決算日は複数回あり、毎月分配金をもらえる銘柄もあります。また、国内債券よりも外国債の利回りが高い傾向にあるので、「高い利回りの分配金を複数回もらいたい」という投資家は、外国債の債券ETFを購入するといいでしょう。

債券ETFのメリット

それでは、債券ETFのメリットについて確認していきましょう。

いつでも購入できる

通常の債券を購入するときは、発行者が指定した期間に公募を行い、その期間に購入手続きを行う必要があります。ですから、購入したいときにいつでも債券を購入できるわけではありません。

しかし、債券ETFなら市場を通していつでも購入できます。また、売却もいつでも可能です。売買タイミングを自由に決められるというのは、債券ETFの大きなメリットでしょう。

満期や解約手数料がない

通常の債券は満期が決まっていて、基本的に償還日(満期)まで保有することが原則です。途中換金も可能ですが、解約手数料がかかる場合もあります。

しかし債券ETFなら満期の設定もありませんし、解約手数料もかかりません。ただし、売買手数料はかかるので注意が必要です。売買手数料の安いネット証券で取引することをオススメします。

債券ETFのデメリット

債券ETFのデメリットは、次の2つです。

為替リスクがある

国内の債券利回りは低いので、債券ETFは外国債券を投資対象としたものがメインです。そのため為替リスクがありますが、国内債券ETFでは、為替変動リスクをヘッジする「為替ヘッジあり」のETFもあります。

「為替ヘッジあり」のETFの場合、為替変動リスクを抑えられます。ただし、為替ヘッジ手数料がかかるので注意が必要です。

一方、「為替ヘッジなし」のETFの場合、ETFの基準価額は為替変動を加えたものになります。通常、ETFを購入したときよりも現地通貨(米ドルなど)に対して円安になれば基準価額は上昇しますが、円高になれば基準価額は下落します。

コストがかかる

ETFには保有コストである「信託報酬」がかかります。信託報酬とは、ETFを管理・運用するための経費として保有している間、投資家が支払い続ける費用です。

銘柄によって異なりますが、年率0.1~0.5%程度です。債券には保有コストがかからないので、信託報酬はETFのデメリットになります。

債券ETFの銘柄比較

債券ETFの代表的な銘柄を紹介します。

国内ETF

2510 国内債券ETF

- 終値:998円(2020年7月2日)

- 取引単位:10口

- 分配金:年2回

- 分配金利回り:0.69%

- 管理会社:野村アセットマネジメント

- 信託報酬:0.077%(税込)

わが国の公社債を主要投資対象とし、「NOMURA-BPI総合」に連動する投資成果を目指すETF。「NOMURA-BPI総合」は、国内で発行された公募利付債券の市場全体の動向を表す投資収益指数です。

2511 外国債券(為替ヘッジなし)ETF

- 終値:995円(2020年7月2日)

- 取引単位:10口

- 分配金:年2回

- 分配金利回り:1.62%

- 管理会社:野村アセットマネジメント

- 信託報酬:0.132%(税込)

外国の公社債を主要投資対象としたETFで、「FTSE世界国債インデックス(円ベース)」に連動する投資成果を目指します。「FTSE世界国債インデックス」は、全世界主要国の国債(日本を除く)の総合投資収益を、各市場の時価総額で加重平均した債券インデックスです。

1486 上場インデックスファンド米国債券(為替ヘッジなし)

- 終値:22,520円(2020年7月2日)

- 取引単位:1口

- 分配金:年2回

- 分配金利回り:2.25%

- 管理会社:日興アセットマネジメント

- 信託報酬:0.176%(税込)

償還残存期間7年以上10年未満の米国債への投資を通じて、「S&P米国債7-10年指数(円建て)」との連動を目指すETF。S&P米国債7-10年指数は、償還残存期間7年以上10年未満の米国債のパフォーマンスを測定するように設計された指数で、日本円で計算されています。

1497 iシェアーズ 米ドル建てハイイールド社債ETF(為替ヘッジあり)

- 終値:2,235円(2020年7月2日)

- 取引単位:1口

- 分配金:年4回

- 分配金利回り:4.74%

- 管理会社:ブラックロック・ジャパン

- 信託報酬:0.638%(税込)

米ドル建てのハイイールド社債に投資し、「Markit iBoxx 米ドル建てリキッド・ハイイールド指数(TTM円ヘッジ付き)」との連動を目指すETF。国内で組成したETFなので、株式と同じように東京証券取引所で取引できます。

「Markit iBoxx 米ドル建てリキッド・ハイイールド指数」は、米ドル建てで流動性の高いハイイールド債を幅広くカバーすることを目的としており、構成銘柄と組入比率は毎月月末に見直しています。

iシェアーズ 米ドル建てハイイールド社債ETF(為替ヘッジあり)

海外ETF

iシェアーズ・バークレイズ 米国国債 7-10年ETF(IEF)

- 基準価額:121.59ドル(2020年7月2日)

- 配当頻度:毎月

- 分配金利回り:1.67%

- 経費率:0.15%

- 取引通貨:米ドル

- 管理会社:ブラックロック

「iシェアーズ・バークレイズ 米国国債 7-10年ETF」は、残存期間が7年超10年以下の米国財務省証券で構成される指数と同じ水準の投資成果を目指すETF。米ドル建てでの取引となります。

iシェアーズ・バークレイズ 米国国債 7-10年ETF(IEF)

iシェアーズ・バークレイズ 米国クレジットETF(CFT)

- 基準価額:60.27ドル(2020年7月2日)

- 配当頻度:毎月

- 分配金利回り:3.4%

- 経費率:0.06%

- 取引通貨:米ドル

- 管理会社:ブラックロック

米ドル建て投資適格社債で構成されている指数と同じ水準の投資成果を目指すETF。業種別の資産構成は以下のとおりです(2020年7月2日時点)。

- 銀行業:20.26%

- 非景気循環消費:15.22%

- 通信:8.25%

- エネルギー:7.59%

- テクノロジー:7.55%

iシェアーズ iBoxx 米ドル建てハイイールド社債ETF(HYG)

- 基準価額:81.68ドル(2020年7月2日)

- 配当頻度:毎月

- 分配金利回り:5.73%

- 経費率:0.49%

- 取引通貨:米ドル

- 管理会社:ブラックロック

米ドル建ての高利回り社債で構成される指数と同じ水準の投資成果を目指すETF。分配金利回りが5.73%と高いのが魅力です。ただしハイイールド債なので、基準価額が大きく動くこともあるため注意が必要です。

業種別の資産構成は、以下のとおりです。

- 通信:21.85%

- 景気循環消費:18.17%

- 非景気循環消費:17.32%

- エネルギー:10.26%

- 資本財:8.62%

iシェアーズ iBoxx 米ドル建てハイイールド社債ETF(HYG)

債券ETFに関するまとめ

債券ETFは、国内外の債券に投資するETFのことです。国内では低金利が続いているので外国の債券(外債)がメインになります。債券ETFには、東京証券取引所で売買できる「国内ETF」と、海外の証券取引所に上場している「海外ETF」の2種類があります。

外国債券に投資する場合は為替リスクがありますが、それでも3~5%程度の高い利回りが狙えるのは魅力です。リスク分散の1つとして債券ETFを利用し、国際分散投資を行うようにしましょう。

債券ETFを始めるならSBI証券がおすすめ!

債券ETFなど資産運用を始めるには口座を開設する必要があります。銀行や証券など多くで債券ETFなどの取扱いがございますが、一番のおすすめはSBI証券です。

業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。