- 分配金には2種類あり、特別分配金には注意が必要。

- 投資スタイルによって分配金有り、無しを選択する。

- 分配金回避をするならNISA口座を活用する。

投資信託の分配金とは?《初心者向け》仕組みなどをFPがわかりやすく説明!

公開日:

この記事のポイント

今回は投資信託における「分配金」に関して説明していきます。分配金と聞くと儲けを想像する方が多いかと思います。今回は仕組み、メリット、デメリットについて、わかりやすく説明していきます。

目次

分配金とは?仕組みと配当金の違いを解説

最初に投資信託における分配金の仕組みからお話します。投資信託には実は決算があり損益や資産状況が整理されます。この段階で分配金も計算されます。

決算が終わったら、投資信託の分配可能原資と呼ばれる部分から、投資家さんへ払い出される金額の事を分配金と呼ぶ訳です。払い出されない場合もあります。そして分配金には2つの呼び方があります。

- 普通分配金:利益とされるため税金がかかる

- 特別分配金(元本払戻金):利益とは見なされないので税金がかからない

どちらも手元にお金が返ってくるので、ちょっとお得な感覚になりますから人気のある商品です。お金が返ってくるタイミングの決め方は各ファンドの運用会社によります。毎月だったり3カ月毎だったり1年等ファンドによって様々です。

もう少し細かく言うと払出の決まり方は決算日から5日目以降に受け取る事が可能となりますので、皆さんのライフスタイルに合わせて受け取り方を決めましょう。

配当金と分配金?同じじゃないの?

同じ意味にも見て取れますが、厳密に言えばどこから払い出されたのかで異なります。

- 分配金・・・・投資信託から払い出されます

- 配当金・・・・株式を発行した企業から払い出されます

投資信託を購入した場合は「分配金」、株式を購入した場合は「配当金」と憶えておくと分かりやすいでしょう。

分配金の仕組みを教えて!

では分配金がどの様な仕組みで皆さんへ還元されるかを説明します。投資信託には決算があると先程書きました。この決算日の基準価格(ファンドの一口当たりの価格)がファンドを購入した際に計算される個別元本を上回っている場合、これは利益となりますので、普通分配金が支払われる事になります。

逆のパターン、つまり上回っていなければ特別分配金、場合によって特別分配金と併せて普通分配金が払い出される事になります。

個別元本とは投資信託を買った時の値段の事。購入した時の価格を憶えておくに越したことはありませんが、忘れてしまっても定期的に送られる取引残高報告書にも記載があるので、チェックは欠かさずやっておきましょう。

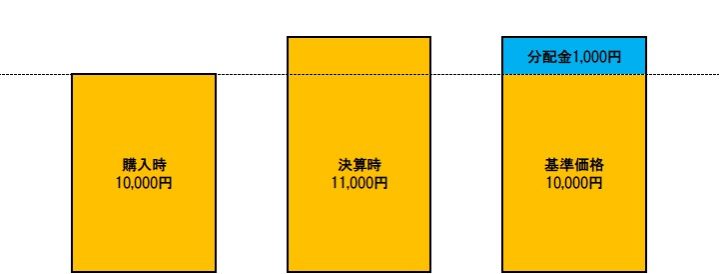

イメージ図はこんな感じです。

見方としてはシンプルにオレンジの箇所を超えた青い部分が分配金に当たります。注意点として、分配金は契約時に決まった金額を払い出すものではありません。この原資も限りはありますので溢れた分を全額受け取れる訳ではありません。

分配金はお得なの?教えてメリットデメリット!

分配金に関する概要は先程の通りです。イメージが掴めれば次は損得について説明していきますね。

分配金のメリット

先にメリットからですが、やはり運用期間中にお金を受け取れる点でしょう。私のクライアントさんにも毎月受け取りたいとの意向が強く、複数の毎月分配型ファンドを購入していました。結果毎月の様にお金が入ってくるから助かると仰っていました。これは羨ましい限りですね。

ご自身ではなくお金に働いて貰っている事になります。その結果定期的に入ってくるのは精神的に助かりますね。

分配金のデメリット

次にデメリットについて説明します。大きく言うと2つあります。1つは分配金を受け取ると長期的な投資に影響が出て複利効果が機能しないという点です。

もう1つは特別分配金の場合元本を取り崩して受け取っている為、決して利益にはなっていないという点です。この2点は非常に大切な事ですので、改めて説明していきます。

デメリット①長期投資に向かない分配金受取。将来の受取金額に影響が出る

分配金を受け取る方と受け取らない方、それぞれ投資プランが異なるかと思います。受け取りたい方は毎月家計の一助にしたい方ですが、受け取らない方は将来に渡って大きく資産を増やしたい方だと思います。

ここで知っておいていただきたい事は、投資信託には複利効果が備わっていますので基本的に長く時間を掛けて運用する事に長けているという事です。

しかし運用期間中に分配金を受け取る場合、将来増やせる原資を先取りする事になる為、複利効果が全く機能しないという事になります。

もう少し噛み砕くと受け取らず利息さえも運用に回せば複利の効果で更に金利が付いて増える効果が大きくなっていくんですが、利息を毎回受け取る事によって元の金額は一向に増える事が無いので大きく増える事はありません。

投資の目的を老後の資産形成としている方が、何らかの理由で分配型投資を始めた場合、それは投資の目的と大きくかけ離れる事になります。投資の目的、スタイルをハッキリとさせておく事と商品選びは非常に重要ですね。

デメリット②利益と見なされない特別分配金。元本取り崩しの可能性も!

前述しましたが、分配金には2種類ありましたね。普通分配金と、特別分配金です。ここでは特別分配金、いわゆる元本払戻金についてのデメリットを説明します。

意味合いは字のままです。元本払戻金は自分が投資した金額を取り崩して手元へ帰ってくる事になりますので、何も利益になっていません。むしろマイナスが大きいと言えます。

そしてお金が口座に入ってくれば疑いなく利益の様に感じてしまうので、注意は必要です。これは俗にタコ足配当と呼ばれまして、このケースでのご相談は多く、ご理解頂いていない方は非常に多いようです。

理由は勧められるまま投資しており、何も知らない又は疑っていない点にある様に思います。本記事をご覧の皆さんはしっかりと比較して、ご自身の投資プランに合った形で進めて下さい。

タコ足配当については過去記事に詳細を書いていますので、由来などを知っておくのも良いでしょう。

分配金で知っておくべき事

先程、損得について説明しましたが、もうひとつ知っておくべき事を解説します。分配金を払い出すという事は、ファンドの基準価格が下がるという事になります。この基準価格は投資信託を売却する際に関係します。投資信託の場合、購入した口数に基準価格を掛けたものが投資の成果となります。

従って、どんなに口数を積み重ねても、基準価格が下がってしまったら成果は出ないという事になります。分配金は基準価格を減らすという事を覚えておいて下さい。長期投資で老後の資産を形成したい方は避けておいた方が無難だと言えます。

分配金にかかる税金、購入手数料を回避するならNISA口座がオススメ

ここまでは分配金の詳細を説明しました。ここからは普通分配金への税金回避の方法を説明します。回避する方法としてはNISA口座を利用する事に尽きます。NISA口座は年間投資額120万円に対して出た利益に対し非課税となる優秀な口座です。

普通分配金の課税も回避してくれます。投資を行う際に気を付けておいた方が良いポイントは「コスト意識」です。かかる手数料を抑え、かかる税金を回避する事が賢く運用するポイントの一つでもあります。分配金のメリットを享受した投資スタイルをご希望の方はNISA口座を活用しましょう。

投資信託の分配金に関するまとめ

今回は分配金に関して説明してきました。メリット、デメリットをしっかりと把握した上で大切なのはご自身の投資スタイルによって商品を選択するという事です。

長期投資をしているはずなのに分配金の払い出しの影響で資産が増えていないとなると本末転倒ですし、時間を掛けて投資終盤に気づくと目も当てられなくなってしまいます。ご自身の目的は何なのかを明確にして投資信託を始めて下さいね。

投資信託を始めるならSBI証券がおすすめ!

投資信託を始めるには口座を開設する必要があります。銀行や証券など多くで投資信託の取扱いがございますが、一番のおすすめはSBI証券です。業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。

SBI証券口座開設はこちら