投資信託の選び方をFPが解説!比較ポイント&おすすめ銘柄【初心者必見】

公開日:

今回は初心者の方向けのお話です。投資信託の選び方、比較のポイントを解説していきます。投資信託といっても多くの金融機関が取り扱っており、どこで始めれば良いのか、どの商品を選んだらいいのか、何から手を付けたらいいのかをしっかり解説していきます。

選び方と比較すべきポイント

まず初めに比較すべきポイントを解説していきます。以下の点で解説しますね。

- 手数料

- 販売会社

- 商品(ファンド)

- その他

ポイント①手数料

投資信託で重要な事は、手数料と長期に渡って運用する事が欠かせません。重要な手数料ですが、大まかに「買う時」「運用中」「解約」の3つの段階で掛かってきます。

絶対に見るべきポイントは「運用中」に掛かる「信託報酬」という項目です。これは毎月の様にコストとして掛かりますので、気になるファンドがあれば必ず「信託報酬」という項目をチェックして下さい。この信託報酬とは一言で言うと、「運用してくれている方への報酬」だとお考え下さい。

初心者は手数料をチェックする癖を

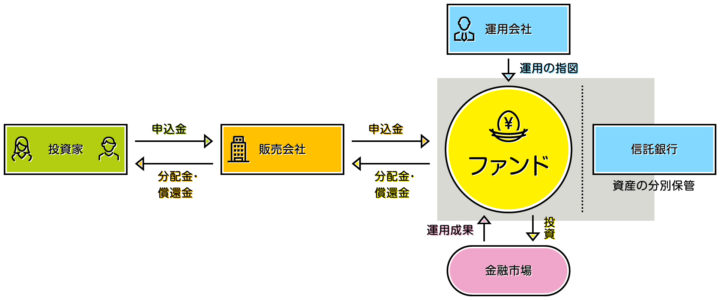

投資信託の仕組みは、お金を出した後の運用は全て運用会社という所がやってくれます。この運用会社に対しての報酬という事です。つまり低い手数料で運用してくれる方が投資効率は上がります。

また、運用は長期間に渡って行わなければ増える確率は上がりません。長きに渡って支払い続ける為、しっかりとコストを意識した方が良いという事になる訳です。

ファンドを「買う」際に掛かる購入時手数料ですが、回避できるのはつみたてNISAで投資信託を買う事です。国の制限がありますので、購入時手数料は掛からない様になっている為です。いずれにせよ手数料はしっかりとチェックして下さいね。

ポイント②販売会社は慎重に

先程の図でも出てきましたが、販売会社を通して投資信託を購入します。この販売会社というのは証券会社の事を指します。証券会社だけでも数多く存在し、また銀行でも取扱いをしている為、どこを選べば良いのか難しいですよね。またNISA口座を開設するとなると、一人一口座のルールがありますので、尚更です。一体どこがおすすめなのでしょう?

おすすめの販売会社はネット証券

販売会社の選び方で比較すべきは商品数によると思います。中でも数多く取り扱っているのはネット証券ですが、SBI証券、楽天証券はネット証券の中でも群を抜いて取扱商品数が多い証券会社です。

また、iDeCoを通じて投資信託を購入する際もネット証券では口座管理手数料が0円と謳っている会社が多く、コスト意識と同時に考えるのであれば断然ネット証券が良いでしょう。

ポイント③商品(ファンド)

投資信託における商品(以下ファンド)選びは重要な要素だと言えます。これまで解説したポイント①②の手数料や証券会社が絡んできます。

では、どんなファンドが狙い目なのでしょうか。当然増やす目的ではありますので、収益率が良いものを選びたいですよね。ここからはファンド選びについて詳しく解説していきます。

ファンド選びの基準はコレ!

世の中に販売されているファンドは大きく分けると2種類に分かれます。それが以下のファンドです。

- アクティブファンド

- インデックスファンド

一体どんなファンドなのか解説します。

アクティブファンドとは

投資信託のファンドは主に「ベンチマーク」と呼ばれる指標を元に運用していくスタイルです。このベンチマークとは何かと言いますと、日経平均やTOPIXなどの現在の株価等を示す値です。

アクティブファンドはこのベンチマークを上回る成果を出す事に特化したファンドです。ファンドマネージャーと呼ばれる運用のプロが市場をリサーチし運用していくため、相応のコストが発生します。先程解説した信託報酬は高く設定されています。

商品などの概要を読むとアクティブファンドと書いてあるのでしっかりと読み込んで下さい。

インデックスファンドとは

先程のベンチマークに沿った運用方針を掲げているファンドです。アクティブファンドとは対照的に信託報酬が低く設定されています。また、つみたてNISAの商品に殆ど入っており、比較的お買い求め易いラインナップで形成されています。

アクティブファンド同様に、商品の概要欄にインデックスという言葉があればインデックスファンドですので確認してください。

どっちのファンドが投資に向いてるの?

アクティブファンドとインデックスファンドどちらが良いのかという事ですが、インデックスファンドをおすすめします。何故ならば、アクティブファンドよりも増やせているという統計を元に回答しています。

この統計は、ニューヨークに本部がある市場調査会社「S&Pダウ・ジョーンズ・インデックス」という会社が調査したもので、長期投資になればインデックスファンドの方が良好な結果を残している事が判明し、日本市場でも同様の事が確認されています。

多く増やせたという意味での勝敗をつけるなら、インデックスファンドは9割アクティブファンドに勝っている統計もあります。つまり、将来絶対に増やしたいなら、低廉なコストで増やせる確率の高いファンドを選ぶ事が、初心者だけでなく、投資信託を考えている方にはおすすめだという事です。

もちろん1割はアクティブファンドの成果が上回っているファンドもありますが、この1割を探すことが非常に難しく、初心者の方にとってみれば、いきなり高いハードルが待ち構えている事と同じです。長期に渡るならインデックスファンドと覚えておいて下さいね。

ポイント④その他気を付けるべき点は?

投資信託選びで他に気を付けておいた方が良い点と、選ぶ上で知っておいた方が良い点を解説しますね。

毎月分配型には気を付けて

この毎月分配型というのはファンドから出た利益を毎月投資家に還元しますというものです。毎月受け取れるなら有難い!と思う方もいらっしゃるかと思いますが、受け取る事よりもマイナス面が大きいので個人的にはおすすめしません。理由は次の通りです。

タコ足配当の可能性

前回記事でも書きましたが、この分配金は利益から出ているものと思いがちですが、実は投資した元本から取り崩しているケースもあるんです。つまり、折角投資信託にお金を積み立てたにも関わらず、投資したお金が返ってくると貯蓄を取り崩している事に他なりません。

また、利益は再投資に回した方が運用効率(複利効果の恩恵)が上がる為、受け取るべきではないというのが私の考えです。長期的な視点で増やす事が望ましいと思いますので、毎月分配型の表記には注意しておきましょう。

基準価格が下がる

この基準価格とは投資信託の値段の事を指します。具体的には投資信託の総資産額を1万口で割ったものが基準価格となります。将来受け取る際にはこの基準価格が関連しますが、毎月分配を受け取る場合、出どころは総資産から分配されます。総資産から分配されるという事は、結果基準価格が下がるという事になってしまう訳です。

なぜこれが困るのかと言うと、投資信託はどれだけ口数を買う事ができるのかという事に尽きます。そして解約(売却)する際に、購入した口数に基準価格を掛けたものが成果になりますので、基準価格が下がってしまっては、増える事は難しいと言えるでしょう。

ですので、毎月の受け取りを必要としないのであれば、毎月分配型は回避すべきファンドであると言えます。

知っておくべきファンドの中身

ファンドには債券、国内株式、外国株式など様々な表記がなされています。ここで知識として知っておいた方が良い点を解説します。まず債券と株式の事です。分かり易く言えば次の様に表現できます。

- 株式=攻めの運用

- 債券=守りの運用

これはリターンにおける表現だと思って下さい。株式はリターンが大きく、債券はリターンが小さいという事です。では株式が良いなと思うかもしれませんが、運用のブレはどうなのかというと次の様になります。

- 株式=ブレが大きい

- 債券=ブレが小さい

このブレの事を金融用語では「リスク」と呼びます。このリスクが大きいという事は運用に関するブレ幅が大きく、リスクが小さいという事であれば運用のブレ幅は小さくなります。このブレは損失などにも影響しますので、投資における考え方を元にファンド選択しても良いでしょう。

そしてこの株式、債券に絡んで、国内、世界、全米、新興国といった言葉が紐づきます。つまりどの地域の株式なのか、債券なのかを表します。ファンドにもよりますが、長期投資でおすすめな順番で言えば、全米、世界、新興国、国内といった順でしょう。

選び方を踏まえたFPおすすめ銘柄

では最後に私のおすすめする銘柄をご紹介して終わります。前提条件はつみたてNISAを活用してコストを低くしている事です。

堅実な運用を考えるならコレ!eMAXIS Slimバランス型(8資産均等型)

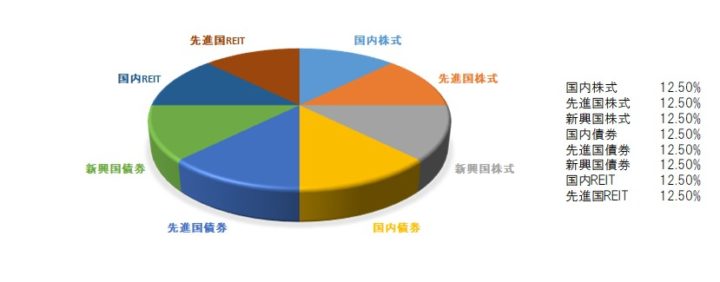

このファンドは次の図の様に様々な投資先をブレンドしたものになります。

株式がいいのか債券が良いのか?悩むなと思ったら、これ一つで8つの資産に均等に投資できますのでおすすめです。ファンドの管理費用(信託報酬含む)も0.54%/年と低く設定されていますので、コストを意識したお買い求め易いファンドではないでしょうか。

お時間使える方はコレ!楽天・バンガード・ファンド(全米株式)

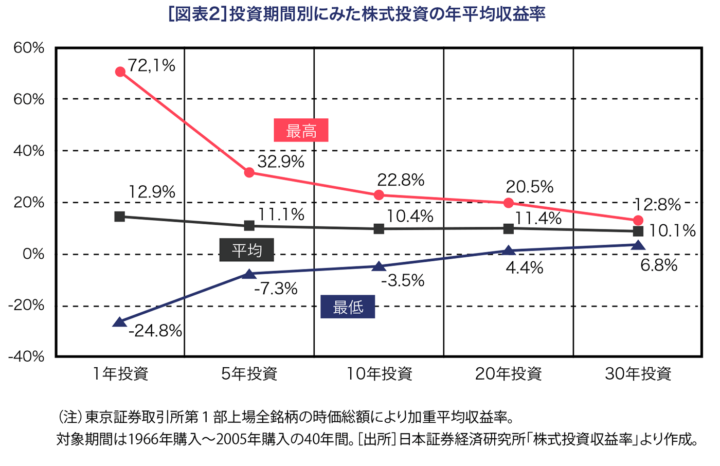

私が投資信託に関して一貫しておすすめしているのがこのファンドです。運用管理費は0.1596%と低く、投資先が全米株式になっています。その対象は約3600社にも及びます。このファンドを通じて全米の株式市場に投資できるのは凄い事ですが、株式も長期に渡って運用、保有する事で次の図の様に損失を軽減できます。

この図でも分かる様に、10年超は運用して頂きたい所ですが、つみたてNISAを活用し20年運用できるのであれば、非常にパフォーマンスの良いファンドになると考えています。20代30代の方は20年間の運用を考えても時間はまだありますので、積極的に考えても良いのではないでしょうか。

投資信託の選び方に関するまとめ

今回は投資信託の選び方のポイントを解説してきました。選ぶポイントはコスト、証券会社、インデックスファンドという点が重要でした。目論見書やパンフレットをしっかり読み込んで、大切なキーワードをチェックして下さいね。

投資信託を始めるならSBI証券がおすすめ!

投資信託を始めるには口座を開設する必要があります。銀行や証券など多くで投資信託の取扱いがございますが、一番のおすすめはSBI証券です。業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。

SBI証券口座開設はこちら