- 米国株は外国株口座で購入する。

- 決済方法(円貨決済・外貨決済)や手数料に注意する。

- 米国株は長期投資・セクター別分散投資がおすすめ。

米国株の買い方ガイド!アメリカ株の購入方法&注意点を金融の専門家が徹底解説

公開日:2020年6月4日

この記事のポイント

米国株を購入したいと思っても、買い方が複雑そうだと感じ敬遠している方もいらっしゃるのではないでしょうか。

確かに米国株は、日本株に比べ為替が絡んだり、取引市場も異なるため、購入前に多少覚えることもあります。ですが、特に難しい知識は必要ありませんので安心してくださいね。今回は米国株の基本的な購入方法や押さえておきたい注意点を解説していきます。

【簡単4ステップ】アメリカ株の購入方法

まずは米国株の購入方法を4ステップに分けて解説をしていきます。

ステップ①証券総合口座を開設する

まずは証券総合口座を開設します。ネット証券の場合、証券総合口座の開設手続きをすべてウェブ上で完結できますので、手間も驚くほど少なくても済みます(インターネット対応していない対面証券会社で開設する場合は、お近くの営業所に電話をして対応して貰いましょう)。

- 口座開設申し込みフォーム入力

- 本人確認書類の提出

- 完了通知の受け取り

取引したい証券会社が決まったら、上記の3ステップを踏み、口座開設を完了させましょう。証券会社にもよりますが、申し込みから1週間程度で取引をスタートできます。

証券総合口座:銀行の総合口座の証券版と考えましょう。証券総合口座を通じて、株式や投資信託の売買や入金、出金などの操作を行います。

ステップ②外国株口座を開設する(※口座開設日による)

このステップ②について、これから主要なネット証券会社で総合取引口座を開設する人は、ステップ③へ進んでいただいて結構です。

米国株を購入するためには、総合取引口座とは別に外国株口座を開く必要があるのですが、現在は主要なネット証券会社であれば、総合取引口座を開設した時点で外国株口座も開設されるため、わざわざもう一度外国株口座を開設する必要はありません。

もし、口座開設日が特定の日付(※)より前の場合は、外国株口座を開設する必要がありますので、ウェブ上にて約款などを承諾し、開設しましょう。

なお、外国株口座といっても、銀行口座を新しく作るような大げさものではなく、取引口座の中に外国株を取引できる別のハコを作るイメージです。

(※証券会社により異なる。例えばマネックス証券の場合、2020年3月15日以前に口座開設した人は外国株口座の開設が必要。)

ステップ③入金する

米国株を買うための資金を証券総合口座へ入金しましょう。入金方法は、各証券会社が指定している銀行へ振り込みをする方法のほか、ネット証券の場合はオンライン上から即時入金する方法などがあります。

個人的には、ATMや窓口から入金すると振り込み手数料が自分負担になってしまったり、出向く手間がかかってしまったりするので、オンライン上から即時入金する方法がおすすめです。

ステップ④注文を出す

入金まで済んだら、後は注文を出せば米国株の購入完了となります。

- 買付or売却

- 銘柄名

- 株数

- 注文方法(成行or指値)

- 期間

- 預かり区分

- 決済方法

注文時には、基本的に日本株と同様に1〜6を選択しますが、米国株の場合はさらに決済方法(円貨決済or外貨決済)を選択する必要があります。

決済方法について詳しくは次の章で解説しますが、簡単に言うと円貨決済は、口座にある日本円を注文時に米ドルに替えて米国株を購入する方法です。一方、外貨決済は、事前に円を米ドルに替えてから米国株を買う方法になります。

知っておきたい注意点

ここでは米国株を購入する前に知っておきたい注意点を5つ解説していきます。

注文方法が2つある(円貨決済と外貨決済)

米国株含め、海外株の購入方法には、円貨決済と外貨決済という2つの注文方法があります。米国株は日本円では買えないため、日本円を米ドルに両替する必要がありますが、2つの決済方法の違いは、この両替のタイミングが注文時(円貨決済)か注文前(外貨決済)かによります。

円貨決済とは

円貨決済は、注文時に証券会社が指定したレートで米ドルに替えて取引をする方法です。注文前にわざわざ両替をする手間を省けるというメリットがあります。

しかし、証券会社が指定するレートは、自分で米ドルを調達するよりも為替手数料が高くかかってしまうというデメリットもあることは把握しておきましょう。

外貨決済とは

外貨決済は、注文する前に行った為替取引で得た米ドルで取引をする方法です。注文前に為替取引をするという手間はかかりますが、為替手数料を抑えることができ、また余った米ドルはそのまま口座においておけば、次回以降の取引時に為替手数料が発生しないというメリットがあります。

値幅制限がない

日本株にはストップ高・ストップ安といって、これ以上は上がりません・下がりませんという値幅の制限を設けています。

一方、米国株には値幅制限がありません。つまり、株価はどこまででも上がる可能性があり、逆にどこまででも下がる可能性があるのです。株価が上がる分には特に困らないと思いますが、下がっているときはストップ安がないために注意が必要です。

米国株式市場は23:30~翌6:00に開場

米国株式市場は、日本時間23:30~翌6:00(サマータイム時は22:30~翌5:00)が開場時間となります。注文自体は開場時間以外でも出すことはできますが、実際の値動きが見られるのは開場してからとなりますのでご注意ください。

サマータイム:3月第2日曜日(米国時間)から11月第1土曜日(米国時間)。取引開始と終了時間が1時間早くなります。

手数料はアメリカ株>日本株

手数料は日本株よりも米国株購入時のほうが高いです。例えば、ネット証券最大手のSBI証券の場合、日本株の手数料は高くても約定代金の0.2%程度ですが、米国株の手数料は0.45%かかってしまいます(手数料上限は20米ドル)。

ただし、いくら手数料が安くても株価が下がって損をしてしまっては意味がありません。その点については、米国株は優れた成長性を持つ銘柄がたくさんあるため、手数料がたとえ高かったとしても利益を出せる可能性が高い点に、米国株の魅力があると個人的には考えています。

円貨決済は、取引のたびに為替手数料がかかる

円貨決済は、取引をするたびに日本円→米ドルに両替を行うため、取引ごとに為替手数料がかかってしまいます。

因みにネット証券最大手のSBI証券の場合、円貨決済における為替手数料は25銭に対し、住信SBIネット証券との外貨入出金サービスを使って自分で米ドルを調達すれば、為替手数料は4銭と1/6以上にコストを抑えることが可能です。

住信SBIネット銀行との外貨入出金サービス:SBI証券と住信SBIネット銀行の間で預金を移動することができるサービス。住信SBI銀行で日本円を米ドルに替えると4銭の手数料コストで済むため、安く日本円を米ドルに替えたい人におすすめ。

アメリカ株のおすすめの運用方法

それでは最後に、これまでの説明で購入方法や注意点を把握し、実際に米国株を購入しようと思った人に向けて、おすすめの運用方法を紹介していきます。どれも米国株投資を最大限に活かす方法ですので、ぜひ投資をする際は参考にしてみてくださいね。

もちろん、目指す投資スタイルによって運用方法は人それぞれです。あくまで米国株投資家である私の今までの経験を基にした運用方法ですので、参考程度に読んでいただけたらと思います。

長期投資をする

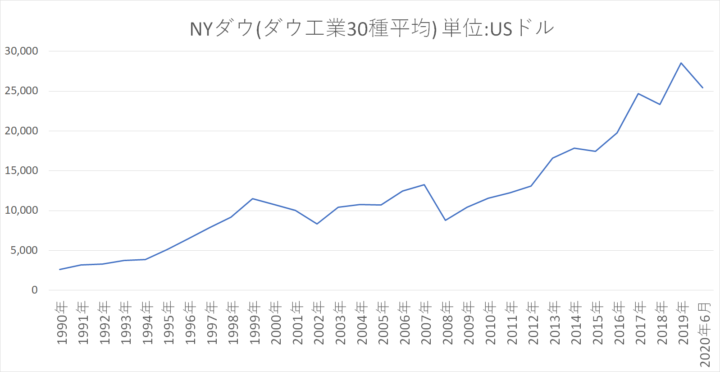

米国株投資の醍醐味は長期投資運用にあると個人的には思います。下記の画像(著者作成)をご覧ください。

アメリカの代表的な株価指数であるNYダウは、1990年から上げ下げを繰り返しながらもずっと上昇基調にあることが分かります。

- 人口増(2100年まで人口が伸び続けると言われています)

- 新たな消費を莫大な規模で起こすアップルやアマゾンなど、イノベーションを起こす企業の勃興が続いている

- 株主還元が手厚い企業が多い

背景として上記の理由などが挙げられます。これらの要因を背景に上昇を続けてきた米国株は、今後も伸び続ける可能性は充分あります。長期投資をして、じっくり資産を育てていくのもよいのではないでしょうか。

セクター別に分散投資をする

米国株を運用する際は、セクター別に分散投資をすることをおすすめします。具体的には、好況に強いとされる景気敏感株と、不況下でも一定の売り上げを確保できるディフェンシブ銘柄を組み合わせるとよいでしょう。

ご参考までに以下に景気敏感株とディフェンシブ銘柄をいくつかご紹介しますね。

| 銘柄 | 業種 | 主なサービス | |

|---|---|---|---|

| 景気敏感株 | キャタピラー | 重機 | ショベルカー、トラクター |

| アマゾン・ドット・コム | 小売 | ECサイト(amazon)、AWS | |

| ビザ | インターネットサービス | 決済機能など | |

| マクドナルド | レストラン | ハンバーガー | |

| ボーイング | 航空宇宙&防衛 | ジェット機、ロケット | |

| ナイキ | 製靴 | シューズ | |

| ディフェンシブ銘柄 | プロクター・アンド・ギャンブル | トイレタリー用品 | アリエールなど一般消費財 |

| ジョンソン&ジョンソン | 医薬品 | バンドエイドなど医薬品 | |

| ファイザー | 医薬品 | 処方薬 | |

| デューク・エナジー | 公益企業-電力 | 電力、ガス | |

| コカ・コーラ | 飲料-清涼飲料 | 飲料水 | |

| ユニリーバ | トイレタリー用品 | スキンケア用品など |

時価総額の大きい銘柄を組み入れる

もし複数の銘柄に分散投資をし、かつ長期投資をするのであれば、時価総額の大きな銘柄も組み入れてみてはいかがでしょうか。というのも、時価総額の大きな銘柄=安定的な成長余力があると見ることができるからです。

時価総額の大きな銘柄には、例えばアップルやアマゾン、Googleを提供しているアルファベットなどのIT企業や、AIに欠かせない半導体を作っているエヌビディアやテスラなど、革新的なサービスを提供している企業が名を連ねています。

確かに時価総額の大きな企業が必ずしも株価が上がるとは限りませんし、成長率で見るとほかの新興企業のほうが高いでしょう。

ただ、長期的な視点に立ったとき、世界中から優秀な人材が揃い、最新の技術を有しているそれらの企業が安定的に売り上げを伸ばし、長期的に株価を伸ばす可能性は十分にあると考えます。

【番外編】余った米ドルは、米ドル建MMF(マーケット・マネー・ファンド)へ

もし米国株を購入後、米ドルが余っていて特別何かを購入する予定がなければ、米ドル建MMFを購入してもよいでしょう。

米ドルを預り金に置いておくだけでは、利金はつきません。ですが、米ドル建MMFの中には、年率換算で0.075%の金利が付く商品もある(2020年6月時点)ため、ただ預り金に置いておくよりも余った米ドルを活用できます。

ただし、米ドルで運用するため、為替リスク(円高に触れると投資元本を割り込む)などもありますので、円安に振れた際に売却するなど工夫が必要な場面も出てくるかもしれません。

米ドル建MMF:高い格付の外貨建て短期証券に投資をする投資信託。基本的に価格の上下はなく、当面使う予定のない米ドルを一時的にプールする場所として、活用する人が多い。

米国株の買い方に関するまとめ

今回は米国株の購入方法や注意点、おすすめの運用方法を紹介してきました。特に運用方法については、米国株投資家でもある著者が現在上手くいっている手法を基に解説をしました。投資スタイルによって使える・使えないはあるかとは思いますが、参考にしていただければうれしいです。

株式投資を始めるならSBI証券がおすすめ!

株式投資など資産運用を始めるには口座を開設する必要があります。銀行や証券など多くで株式投資などの取扱いがございますが、一番のおすすめはSBI証券です。

業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。