- 債券は銀行よりも金利が高く、株式よりもリスクが低い。

- 債券は安全性の高い金融商品だが、きちんとリスクを確認しておく。

- 投資初心者は「個人向け国債」や「債券ファンド」から始めるのがおすすめ。

【初心者向け】債券投資とは?基本的な仕組み&メリット・デメリットを専門家が解説

公開日:2020年8月6日

この記事のポイント

債券は満期まで保有すると投資した金額が返済されるので、株式よりも安全性が高い金融商品です。ただ、債券固有のリスクもあるので、投資する際はきちんと仕組みを理解しておくことが大切です。

今回は、債券の特徴やメリット・デメリットについて解説します。

債券の基本的な仕組みとは

債券とは、国・地方自治体・企業などが、不特定多数の人からお金を借りるときにだす借用証書のこと。

債券はもともと紙に印刷された証券で、一枚ごとに額面金額が印刷され、事前に決められた償還時にその金額が返済されます。額面金額とは債券の最低申込単位のことで、債券によって異なります。

債券の紙自体に財産価値があり、これを「有価証券」というのです。また、このような借用証書をだすことを「債券を発行する」といいます。最近は債券の証書はなく、ペーパーレスが主流になっていますが、電子上でしっかり記録されているので心配ありません。

国・地方自治体・企業などの発行者は、投資家に対して利息を支払い、償還日に元本を返済します。債券にはさまざまな種類があり、償還までの利率や期間もさまざまです。

株式投資との違い

企業が事業資金を集める方法として、「株式の発行」があります。株式投資とは、企業の株式を購入することです。株式を購入すれば、企業の「オーナー(株主)」になれます。株主は、企業に出資した対価として株式総会で議決する権利や、配当金・株主優待などを受け取る権利を得られます。

株式投資の最大のメリットは「キャピタルゲイン」です。キャピタルゲインとは株の値上がり益のことで、配当金などのインカムゲインよりも大きな利益を期待できます。

有価証券である債券の種類と特徴

債券は、「公共債」と「社債」の総称で「公社債」と呼ばれることがあります。公共債とは、国や政府関係機関、地方公共団体など公的機関が発行する債券で、社債は民間の会社が発行する債券(民間債)です。

公共債

国債

財務省が発行する債券。年間の発行計画に基づき、多くの国債が発行されています。

政府関係機関債

独立行政法人や公庫が発行する債券で、財投機関債・政府保証債などがあります。

地方債

都道府県や市町村などの自治体(地方公共団体)が発行する債券です。

民間債

社債

一般の事業会社が発行する債券です。

債券投資のメリット・デメリット

債券投資のメリット

債券投資の主なメリットは、以下の2つです。

銀行預金よりも金利が高く利益も安定している

金利面

債券の金利は銀行預金よりも高く設定されています。現在の定期預金の金利は、0.01%に設定されている銀行が多いので、100万円預けたとしても1年でわずか100円しか増えません。

しかし、債券は元本保証がある個人向け国債でも、下限の金利が0.05%に設定されています。企業が発行する社債であれば、国債よりも高い金利に設定されていることが多いので、銀行預金よりも大きなリターンが期待できるのです。

利益面

債券は定期的に金利を受け取れるので、利益が安定しています。あらかじめ利率も決まっているので、債券を保有している間に受け取れる金額は変化しません。償還日もあらかじめ決まっているので、お金がどのタイミングで入るかがわかります。

債券は利益が安定しているので、計画的に投資を行いたい人におすすめの金融商品といえるでしょう。

途中で売却もできる

債券は償還日まで保有すれば額面の額を受け取れますが、株式と同じように途中売却もできます。ですから、自分が買った債券の価格が値上がりしている場合、売却益を狙うこともできるのです。ただし債券価格が下落している場合は、元本割れのリスクもあるので注意が必要です。

債券価格はさまざまな要因によって変動しますが、通常、金利が上がると債券価格は低下し、金利が下がると債券価格は上昇する傾向にあります。必ずしも金利だけに影響を受けるわけではありませんが、債券売買の基礎知識として覚えておきましょう。

債券投資のデメリット

債券投資のデメリットについても見ていきましょう。

デフォルトリスク

デフォルトリスクは、「債務不履行リスク」や「信用リスク」とも呼ばれ、元本の払戻や利息の支払いが滞るリスクです。仮に買い付けで債券の発行体の業績が落ち込み、財務状況が悪化すると、デフォルトリスクが高まります。

最悪、倒産してしまった場合は元本をすべて失う可能性もあるのです。デフォルトリスクを回避するためには、発行体の格付けを前もって調べておく必要があります。

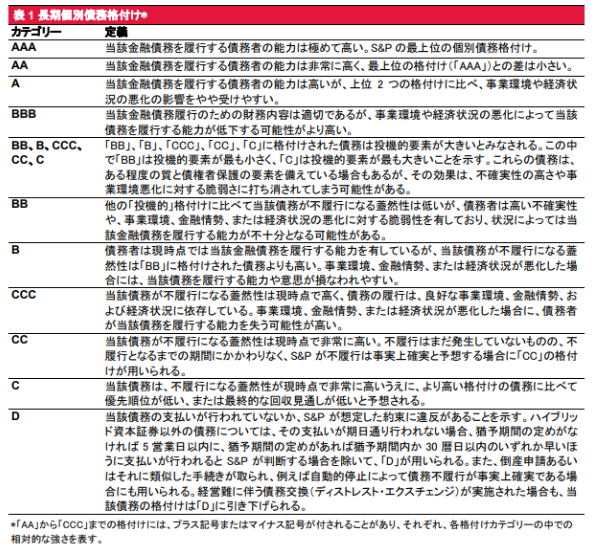

発行体の格付け

格付けとは、債券を発行する国や企業などの債務支払い能力を格付け機関が評価し、信用力を示したものです。格付け機関は、S&Pやムーディーズ、フィッチの日本法人のほか、JCR(日本格付研究所)、R&I(格付投資情報センター)などが有名です。

格付けが低くなるほど、デフォルトリスクは高くなります。格付け会社によって異なりますが、通常、Aクラスは債務履行の確実性が高い、Bクラスは注意が必要、Cクラスはデフォルトリスクが高いと考えればいいでしょう。

格付けがBB格以下の債券は、「ジャンク債」「ハイイールド債」と呼ばれ、リスクの高い債券と位置付けられています。代表的な格付け機関であるS&Pの格付けは、以下のとおりです。

出典:S&P

流動性リスク

流動性とは、売買のしやすさのことです。売買したいときに、速やかに注文が成立(約定)する状態を「流動性が高い」といいます。債券では、発行量や人気によって流動性が異なります。

債券を売却したいと思っても、購入してくれる人がいなければ希望の金額で売ることができません。このような事態を「流動性リスクが高い」といいます。

為替リスク

外国債券を購入するときは、「為替変動リスク」があります。為替レートは日々変わっているので、利益になることもありますが、損失になる可能性もあるのです。

外国通貨(ドルやユーロなど)に対して円安になると為替差益が狙えますが、円高になると為替差損になります。外国債券は高い利率が魅力であるものの、為替差損によって損益がマイナスになることもあるので注意が必要です。

初心者におすすめの債券投資の方法

初心者におすすめの債券を紹介します。

個人向け国債がおすすめの理由

出典:財務省

個人向け国債は、国が発行する債券です。銀行や証券会社などの金融機関で1万円から購入できます。国が発行しているので、元本と半年ごとの利息の支払いが保証されています。現在は低金利が続いていますが、0.05%の最低金利保証があるので安心です。

個人向け国債には、以下の3つの種類があります。

変動金利型10年満期

実勢金利に応じて半年ごとに適用利率が変わるので、受けとる利子が増える可能性もあります。

固定金利型5年満期

5年満期の個人向け国債。満期まで利率が変わらないので、購入時点で投資結果を知ることができます。

固定金利型3年満期

3年満期の個人向け国債。より短期での運用を考えている人は、3年満期の個人向け国債を選ぶようにしたらいいでしょう。

外債を購入する

外債とは、外国または外国法人が発行する債券です。また、外国通貨建てで発行されたものや、外国の市場で発行されたものを含みます。

外債のうち、海外の発行体により日本国内で円建てで発行される債券を「サムライ債」、海外・国内の発行体により日本国外で発行される債券を「ユーロ円債」といいます。

カントリーリスク

通常、外債は国内の債券よりも高い利率が望めますが、為替リスクやカントリーリスクなどがあります。

政治や経済が不安定な国では、政治や経済情勢の変化やクーデターによって債券価格が大きく変動したり、元金の支払いに影響がでたりする可能性があります。こうした発行体が所属している国のリスクのことをカントリーリスクというのです。

とくに新興国の債券は利率が高い傾向にありますが、デフォルトリスクやカントリーリスクも高くなる傾向にあります。購入しようとする外債の国は、どういう国なのかを確認してから購入するようにしましょう。

債券ファンドを利用する

少額から債券投資ができる

個人向け国債は1万円から投資できますが、社債や外債は10万円や100万円単位での取引となるので、まとまった資金が必要になります。少額から債券投資したい場合は、債券ファンドを利用するのがおすすめです。

ファンド(投資信託)とは、多数の投資家から資金を集め、投資家の代わりに運用のプロであるファンドマネージャーがさまざまな銘柄に投資する金融商品です。

そして債券ファンドは、投資対象が債券であるファンドのことです。債券ファンドなら100円から購入できるネット証券もあります。ただし、購入手数料や信託報酬などのコストがかかります。

債券ファンドの注意点

ファンドならいつでも換金できるというメリットがあります。ただし、ファンドの価格は保有している債券価格をもとに計算されます。ですから利益になる場合もありますが、損失になる可能性もあります。

また、通常の債券のように満期まで保有すれば額面で返ってくるというわけではないので注意が必要です。

債券投資に関するまとめ

債券投資が初めての人は、リスクが低い個人向け国債から始めるのがおすすめです。そして利率が高い外債や社債などに投資するといいでしょう。

また、少額で投資したい人は債券ファンドを購入するのもおすすめです。ネット証券を利用すれば100円から購入できる債券ファンドもあるからです。

株式だけでなく債券も投資対象に加えると、リスクを軽減させながら安定的なリターンが期待できます。分散投資の一環として債券投資を始めてみてはいかがでしょうか。

債券投資を始めるならSBI証券がおすすめ!

債券投資など資産運用を始めるには口座を開設する必要があります。銀行や証券など多くで債券投資などの取扱いがございますが、一番のおすすめはSBI証券です。

業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。