- 債券は株式に比べて安全性は高いが、リスクもある。

- 債券のリスクは、主に信用リスク・価格変動リスク・流動性リスク・為替変動リスク・カントリーリスクの5つ。

- リスクを軽減させるためには、分散投資が有効。少額から分散投資できる投資ファンドがおすすめ。

債券の5つのリスクとは?投資を始める前に押さえておきたい基礎知識を専門家が解説

公開日:2020年8月21日

この記事のポイント

債券は株式に比べて安全性の高い金融商品ですが、当然リスクもあります。この記事では、債券投資の際に押さえておきたいリスクと注意点について解説します。

債券投資の仕組みやメリット・デメリットはこちらの記事をご覧ください。

投資におけるリスクとリターンの関係

まず、投資におけるリスクとリターンの関係について確認しておきましょう。

リスクとリターンとは

金融商品には、必ず「リターン」と「リスク」があります。リターンとは投資を行うことで得られる成果のことで、利益が得られることもあれば、損失になることもあります。

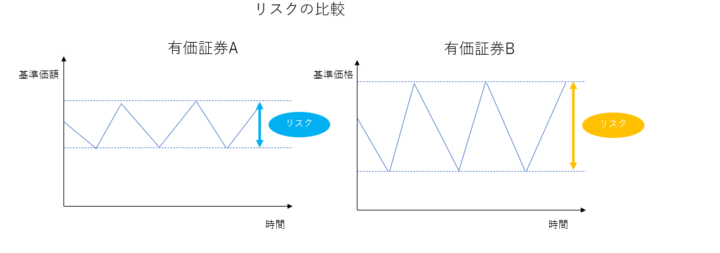

一方のリスクとは、一般的に「避けるべきこと」「危険なこと」という意味で使われますが、投資の世界では、リスクはリターンの不確実性の度合い(振れ幅)のことです。

以下の図をご覧ください。有価証券Aと有価証券Bの価額の変動を示していますが、有価証券Aに比べると、有価証券Bの反動幅は大きくなっています。この場合、「有価証券Bの方がリスクは大きい」と判断するのです。

リスクとリターンには密接な関係がある

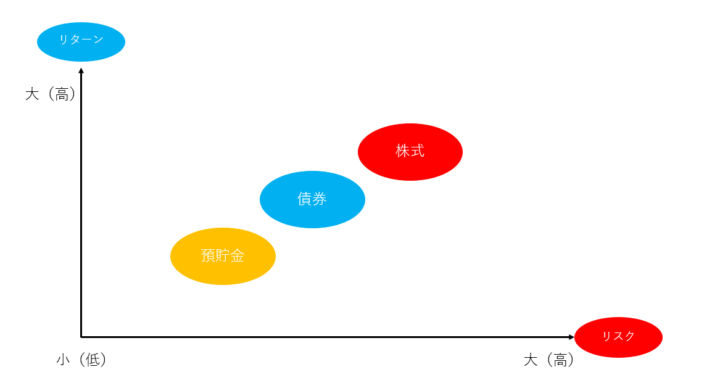

リターンとリスクは表裏一体の関係にあります。リスクを抑えようとするとリターンは低下し(ローリスク・ローリターン)、高いリターンを得ようとするとリスクも高まる(ハイリスク・ハイリターン)のです。ですから、リスクが低くてリターンが高い金融商品は存在しません。

預貯金・債券・株式のリターンとリスクの関係は以下のとおりです。債券は基本的に満期まで保有すれば元本が返ってきますが、リターンも高くはないので「ローリスク・ローリターン」の金融商品になります。

債券のリスク

債券投資の主なリスクは、次の5つです。

- 信用リスク

- 価格変動リスク

- 流動性リスク

- 為替変動リスク

- カントリーリスク

信用リスク

信用リスクとは、債券の利息や元本の支払いが滞ったり、支払い不能が生じたりするリスクのこと。

債券の発行体は、債券を所有している人に対して債務を履行する義務があります。しかし、発行体の財務状況の悪化や倒産によって、デフォルト(債務不履行)になる場合もあります。

デフォルトになると、利息の支払いが遅れたり、支払われなくなったりするリスクがあり、場合によっては満期に支払われるはずの償還金が全額支払わない恐れもあるのです。

格付けとは

デフォルト(債務不履行)を避けるため、チェックしておきたいのが「格付け」です。格付けとは、格付け機関が債券の発行体の債務支払い能力を評価し、信用力を示したものです。

格付けが低くなるほど、デフォルトに陥る可能性は高くなります。米国のスタンダード&プアーズ(S&P)やムーディーズ、日本の日本格付研究所(JCR)や格付投資情報センター(R&I)などが格付け機関として有名です。

格付けの表記は格付け機関によって異なりますが、通常、Aクラスは「債務履行の確実性が高い」、Bクラスは「注意が必要」、Cクラスは「デフォルトになる可能性が高い」と考えればいいでしょう。

一般的に格付けがBB以下の債券は「ハイイールド債」「ジャンク債」と呼ばれ、リスクの高い債券と位置付けられています。

価格変動リスク

債券は途中で現金に変えることができますが、価格は日々変動しています。債券を買ったときの価格より安いときに売れば、損失を被ることになるのです。このように、価格変動によって生じるリスクを「価格変動リスク」といいます。

債券価格が変動する要因には複数ありますが、債券価格は金利の影響を大きく受けます。通常、市中金利が上昇すると債券価格は下がる傾向にあり、市中金利が低下すると債券価格は上昇する傾向にあるのです。

流動性リスク

価格変動リスクと同じように、流動性リスクも債券を売却する際に発生します。債券の売却は流通市場において行われます。しかし買い手が見つからない場合、流通市場で売却することはできません、希望した価格ですぐに売却できない可能性を「流動性リスク」というのです。

たとえば、信用リスクの少ない債券を購入したいと考える人は多くいます。しかし、財務悪化や不祥事の発覚によって格付けが低下して信用リスクが高まると、債券の売却が困難になる可能性があります。そのような債券に投資するときは、流動性リスクにも注意しなければいけないのです。

為替変動リスクとカントリーリスク

為替変動リスクは、外債(外国債券)を購入した場合に生じます。利息や償還金を外貨で受け取り、日本円に交換する際に為替差損がでる恐れがあるのです。

また、外国債券は、その国の政治や経済が混乱し、資産価値が変わる可能性もあります。これを「カントリーリスク」といいます。外債は国内の債券に比べて高いリターンを望めますが、為替変動リスクやカントリーリスクがあるので注意が必要です。

債券の利回りの計算方法

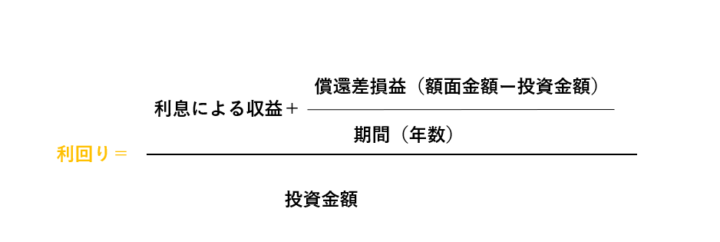

債券の利回りの計算方法は、以下のとおりです。

利率と利回りの違い

利率とは、額面金額(債券の券面に記載されている金額)に対して毎年受け取る利息の割合のこと。一方の利回りとは、投資金額に対する利息も含めた年間収益の割合です。

現在は低金利が続いているので、債券投資をするか悩む人も多いでしょう。利率や利回りは低すぎますが、かといって株式への投資はリスクが高いからです。

そこで、なるべく利回りが高い債券へ投資することを考えたとします。しかし、債券の世界では利回りが高いということはリスクも高いという関係が成り立ちます。高利回り債券への投資する場合は、このことをよく理解した上で行わなければなりません。

高利回り債券の注意点

「高い金利を払っているほど優秀な会社だ」と勘違いしている投資家もいるようですが、そうではありません。金利が低いほどリスクが低く、金利が高いほどリスクは大きくなるのです。これは格付けを見ればわかります。

たとえばA格の債券は、利回りが低いもののリスクも低く、優秀な会社だと判断できます。しかし、B格以下の債券では利回りが高いもののリスクも高く、企業業績もあまりよくないと判断できるのです。

最大のリスクは信用リスク

債券投資にはさまざまなリスクがありますが、最大のリスクは信用リスクです。債務不履行(デフォルト)や倒産すると、債券に投資したお金が返ってこなくなってしまうからです。ですから、債務不履行しない国や、倒産しないような会社に投資する必要があります。

そのため、債券投資をする場合は格付けをチェックすることが大切です。BBB格以上なら「投資適格債」、BB格以下なら「投資不適格債」と判断されます。BB格債以下の方が利回りは高くなりますが、その分リスクも高くなるのです。

機関投資家などプロの投資家も格付けを必ずチェックして債券投資しているので、必ず格付けを確認するようにしましょう。

債券のリスクを避けるためには、債券ファンド(投資信託)を長期で保有する

債券ファンドとは

投資信託(ファンド)とは、多数の投資家から資金を集め、ファンドマネージャーと呼ばれる投資の専門家が投資家の代わりとなって、株式や債券、不動産などさまざまなアセット(資産)に投資する金融商品です。

そして債券ファンドとは、その投資対象が主に債券であるファンドのことをいいます。

債券ファンドへの投資でリスクを分散

債券ファンドに投資すれば、リスクを分散できます。なぜなら、投資信託はさまざまな種類の債券に投資するからです。

一つの債券だけに投資すると、発行体が倒産してデフォルトになった場合、大きな損害を被ります。しかし、投資信託を通じてさまざまな債券に投資していれば、そのうちの一つがデフォルトになったとしても、その損失をほかの債券でカバーでき、ファンド全体の収益を安定化できるのです。

少額から始められる

また、債券ファンドは少額から始められます。通常の債券投資の場合、100万円などまとまった資金が必要になることがほとんどですが、債券ファンドならネット証券を利用すれば100円から購入できるのです。

「リスクを分散できる」「少額から投資できる」というメリットが債券ファンドにはあるので、初心者の人は投資信託から始めることをおすすめします。

債券投資のリスクに関するまとめ

債券のリスクには、「信用リスク、価格変動リスク、流動性リスク、為替変動リスク、カントリーリスク」の5つがあります。

債券は株式と比べて安全性の高い金融商品ですが、これらのリスクに注意する必要があります。リスクを軽減するためには、複数の債券に分散投資するのがおすすめです。

また、債券ファンドを利用すれば、少額から分散投資ができます。投資初心者の方は、債券ファンドで運用することを検討してみてはいかがでしょうか。

債券投資を始めるならSBI証券がおすすめ!

債券投資など資産運用を始めるには口座を開設する必要があります。銀行や証券など多くで債券投資などの取扱いがございますが、一番のおすすめはSBI証券です。

業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。