- サラリーマン(給与所得者)が会社の業務のため一定以上の交通費を負担した場合、特定支出控除として控除対象となる。

- 自営業者が事業に必要な交通費を支払った場合、全額が必要経費として控除対象となる。

- 支払いの事実や金額、目的などを明らかにする書類があれば、領収書のない交通費でも控除を受けられる。

【確定申告】交通費は控除できる?控除の条件&必要書類・書き方をFPが徹底解説

公開日:2020年1月21日

この記事のポイント

事業や会社の業務のために負担した交通費は、確定申告を行うことで収入から控除できます。この記事では、サラリーマンと個人事業主で異なる経費の取り扱い、控除対象となる交通費の条件、控除を受けるための手続きと必要書類について解説します。

【確定申告と交通費①】サラリーマンと個人事業主の経費の取り扱いの違い

収入から控除できる経費は、会社に雇用され給与を受け取って働くサラリーマン(給与所得者)と、自分で事業などを行い収入を得る個人事業主・フリーランスとでは取り扱いに違いがあります。

サラリーマンは一定額以上の交通費を払った場合に控除を受けられる

サラリーマンなど給与所得者は、一定の条件を満たすことで「給与所得者の特定支出控除」として、支払った交通費の一部を給与収入から控除することができます。ただ条件は厳しく、サラリーマンの人が実際に控除を受けるのは難しいといえます。

サラリーマンには給与所得控除という“みなし経費”がある

給与所得者が受け取る給与からは、「みなし経費」として「給与所得控除」が差し引かれます。給与所得控除は年末調整の際に適用を受けられるため、控除を受けるための確定申告は必要ありません。

給与所得控除額は、実際に給与収入を得るためにかかった費用に関係なく、給与等の収入金額に応じて次のように決まります。

| 給与等の(額面)収入金額 (給与所得の源泉徴収票記載の支払金額) |

給与所得控除額 |

|---|---|

| 180万円以下 | 収入金額×40% 65万円に満たない場合には65万円 |

| 180万円超360万円以下 | 収入金額×30%+18万円 |

| 360万円超660万円以下 | 収入金額×20%+54万円 |

| 660万円超1,000万円以下 | 収入金額×10%+120万円 |

| 1,000万円超 | 220万円(上限) |

| 給与等の(額面)収入金額 (給与所得の源泉徴収票記載の支払金額) |

給与所得控除額 |

|---|---|

| 180万円以下 | 収入金額×40%−10万円 55万円に満たない場合には55万円 |

| 180万円超360万円以下 | 収入金額×30%+8万円 |

| 360万円超660万円以下 | 収入金額×20%+44万円 |

| 660万円超850万円以下 | 収入金額×10%+110万円 |

| 850万円超 | 195万円(上限) |

給与所得者の特定支出控除

サラリーマン(給与所得者)が、会社の業務に必要な支出(特定支出)をし、その金額が「その年の給与所得控除額の2分の1」を超えた場合、確定申告をすればその超えた部分の金額を給与所得控除後の所得金額から差し引くことができます。特定支出に該当する支出は、次のようなものです。

特定支出控除の対象となる特定支出

- 通勤費(通勤のために通常必要と認められる支出)

- 転居費(転勤に伴う転居のために通常必要と認められる支出)

- 研修費(職務に直接必要な技術や知識を得るための支出)

- 資格取得費(職務に直接必要な資格を取得するための支出)

*弁護士、公認会計士、税理士などの資格取得費も特定支出の対象 - 帰宅旅費(単身赴任中の人などが、勤務地(居所)と自宅の間の移動に通常必要な支出)

*2020年(令和2年)以降は、勤務場所を離れて業務を行うために直接必要な旅費等で通常必要な支出(職務上の旅費)も対象 - 図書費(職務に関連する書籍・定期刊行物などを購入するための費用)

- 衣服費(勤務場所で着用が必要な衣服を購入するための費用)

- 交際費・接待費等(得意先や仕入先その他職務上関係のある人に対する接待、贈答などのための支出)

*(6)〜(8)の合計金額が65万円を超える場合には65万円が上限

特定支出控除を受けるには会社(給与支払者)の証明を受けなければならない

控除を受けるには、上記の特定支出に該当する支出があるだけでなく、それが業務に通常必要な合理的な支出であることを会社(給与支払者)に証明してもらわなければなりません。

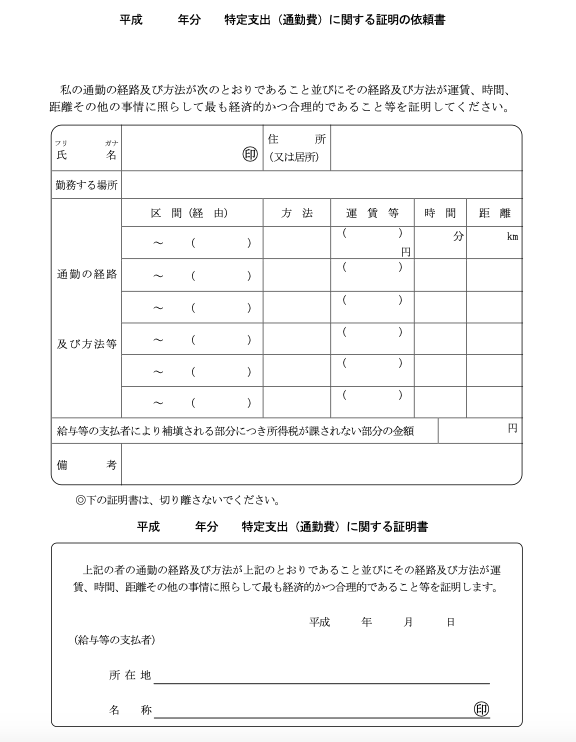

特定支出であることを証明してもらうには、会社に証明を希望する支出の内容を記入した「特定支出に関する証明の依頼書」を提出して行います。(下記の画像を参照:【特定支出に関する証明の依頼書(通勤費の証明を受ける場合のフォーマット)】)

出典:国税庁

会社(給与支払者)から補てんされる通勤手当などは対象外

会社から所得税が非課税の通勤手当などを受け取っている場合、それによって補てんされる金額は特定支出控除の対象から除かれます。

通勤手当のうち所得税が課税される部分あれば給与扱いとなるため、特定支出に含めて計算します。所得税が非課税となる1カ月あたりの通勤手当の上限は次の通りです。

| 区分 | 非課税限度額 |

|---|---|

| (1)交通機関や有料道路を利用して通勤している人に支給する通勤手当 | 1カ月あたりの合理的な運賃等の額(最高15万円) |

| (2)交通用具(自動車や自転車など)を利用して通勤する人に支給する通勤手当 | 通勤距離により決定 通勤距離片道2km未満の場合…全額課税 〜 通勤距離片道55km以上の場合…3万1,600円 |

| (3)交通機関を利用する人に支給する通勤用定期券 | 1カ月あたりの合理的な運賃等の額(最高15万円) |

| (1)と(2)いずれにも該当する人に支給する通勤手当・通勤用定期券 | 1カ月あたりの合理的な運賃等の額と(2)の金額の合計額(最高15万円) |

上記の非課税限度額以内であれば、所得税・住民税はかかりません。一方、社会保険料(健康保険料や厚生年金保険料など)を計算する基準となる標準報酬月額には、非課税限度額や一律支給・実費支給関係なくすべての通勤手当が含まれます。

そのため引っ越しで通勤手当が増えた場合、そのほか給与が変わらなければ手取り収入が減ることもあります。

特定支出控除の適用を受けるために必要な支出金額

たとえば額面年収500万円のサラリーマンが特定支出控除の適用を受けられるのは、年間154万円*1(2020年分以降は144万円)以上の特定支出をした場合。会社からの手当などを差し引いてこの金額を超える人は少ないといえます。

(*1)給与所得控除額(500万円×20%+54万円)×1/2=154万円

個人事業主は事業のために支払った交通費は経費として全額控除できる

個人事業主やフリーランスの人は、確定申告により「事業のために支払った」交通費を全額経費として収入から控除できます。

経費として認められる基準は、「事業のために支払った」費用であるかどうか。直接売上(収入)につながったかどうかは問われませんが、プライベートで使った交通費は経費として認められません。

たとえば東京から大阪に出張に行き、その間にプライベートで京都に観光に行った場合、東京大阪間の往復交通費は経費として認められますが、大阪京都間の移動にかかった交通費は経費として認められません。

後日税務調査などで確認された際に答えられるよう、経費として申告した交通費の利用目的(どこに何のためにいったのか・行先・業務の内容)をしっかり記録しておくことがポイントです。

経費として計上できる交通費(旅費交通費)

経費となる交通費は、出張の際の宿泊費などとまとめて「旅費交通費」として経理処理(記帳)します。業務のために必要な次のような費用が経費として計上できます。

- 電車運賃

- バス運賃

- 航空運賃

- 船賃

- タクシー運賃

- 高速料金

- ガソリン代(自家用車を業務に使用した場合)

- 駐車料金(月極駐車場の場合の勘定科目は「地代家賃」)

- 従業員に支払う通勤費(通勤手当)

このほか「出張先での宿泊費」や、「従業員に支給する通勤手当・出張手当」なども旅費交通費として計上できます。

一方、個人事業主が自分に「出張手当」や「(一律支給の)通勤手当」を支給しても経費として認められません。個人事業主本人の経費として認められるのは、実際にかかった費用(実費)だけです。

【確定申告と交通費②】交通費の控除を受ける方法・必要書類

交通費の控除を受けるには、その金額等を記録し、確定申告で申告する必要があります。

サラリーマンが特定支出控除で交通費の控除を受ける方法・必要書類

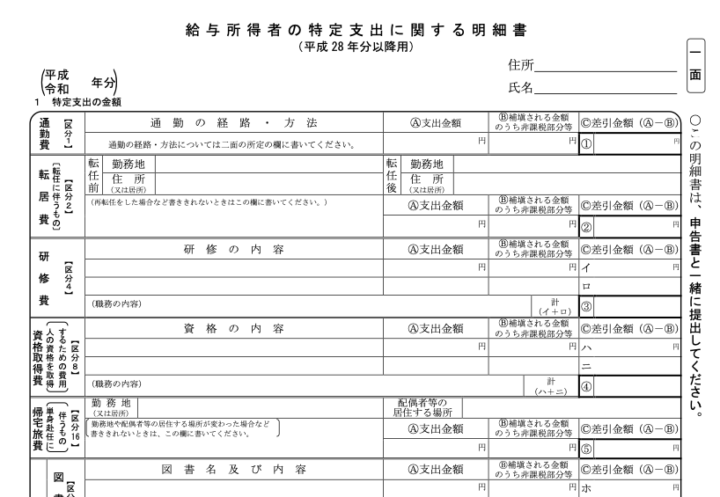

サラリーマンが特定支出控除の適用を受けるには、確定申告書にその適用を受ける旨と特定支出の合計額を記載して確定申告を行います。申告の際は申告書のほか、以下の書類の添付または提示が必要です。

特定支出控除を受けるための必要書類

- 確定申告書

- 特定支出に関する明細書

通勤経路や方法・支出の内訳(特定支出の区分・支出の内容・支払先・支払年月日・支払金額・補填される金額のうち非課税部分等)を記入 - 給与等の支払者の証明書

会社(給与支払者)に証明を希望する支出の内容を記入した「特定支出に関する証明の依頼書」を提出し、証明を受ける - 領収書等(特定支出の支払事実・金額を証明する書類)

出典:国税庁

個人事業主が交通費の控除を受けるための方法

個人事業主やフリーランスの人は、収入や経費などを記載した帳簿を作成しなければなりません。支払った交通費はこの帳簿に記帳し、翌年に確定申告を行うことで収入(売上)から経費として控除されます。

個人事業主が経費として交通費の控除を受ける場合、申告書以外に添付や提示が必要な書類はありません。

帳簿の作成は、市販の会計ソフトを使えば比較的簡単に行えます。記帳のやり方などがわからない人は、税務署や商工会議所などが行う無料の記帳指導などを活用するとよいでしょう。税務署では記帳に関する個別の相談にも無料で応じてもらえます。

交通費の領収書などは提出不要(保存は必要)

経費として計上した交通費の領収書などは、申告書に添付・提示する必要はありません。ただし、税務調査などで後日提示を求められる可能性があるため、領収書は申告期限後7年間(白色申告者と前々年分所得が300万円以下の人は5年)は捨てずに保存しておかなければなりません。

交通費は1カ月分をまとめて記帳できる

会計ソフト・帳簿への交通費の記帳(入力)は、月末に1ヶ月分をまとめて行うことができます。内訳は領収書(または出金伝票、交通費精算書・後述)で確認できればOKです。

領収書がもらえなくても証明に必要な項目の記録があればOK

電車やバスなどは領収書を発行してもらえなかったり、発行に時間がかかったりします。このような場合には、自分で作成した「出金伝票」や「交通費精算書」が確定申告や税務調査の際の証明書類となります。

出金伝票を作成する方法

出金伝票には、次のような項目を記録しておきます。

- 利用した日付(支払日)

- 利用した交通機関(支払先)

- 利用区間

- 利用金額

- 利用目的(業務に関係したもの。どこに何のためにいったのか。例:〇〇さんとの打ち合わせ、セミナー参加など)

出金伝票の記入例

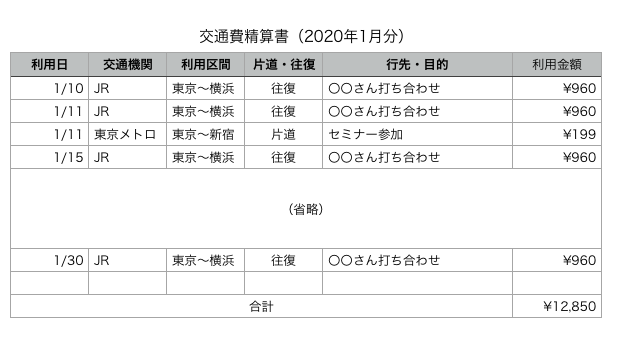

交通費精算書を作成する方法

交通費の支払いが多く、出金伝票をその度に作成するのが面倒な場合、交通費精算書を作成して記録を残す方法もあります。記録する内容は出金伝票と同じです。エクセルなどの表計算ソフトで入力しやすいフォーマットを作成しておくと便利でしょう。

交通費精算書の作成例

交通系電子マネーの利用履歴だけでは領収書の代用にはならない

電車やバスなどの公共交通機関を利用する際、Suicaなどの交通系電子マネーを使う人も多いのではないでしょうか。交通系電子マネーを利用した場合、領収書は発行されませんが、後から利用履歴(明細)を確認できます。

この利用履歴を領収書の代用とするには、利用目的を自分で補足(補記)するか、履歴(日付・区間・金額等)をもとに出金伝票や交通費精算書を作成する必要があります。

計上するタイミングはチャージした時ではなく実際に利用した時

交通費を経費として計上するタイミングは、電子マネーにチャージした時ではなく、実際に利用した(運賃を支払った)時。チャージした残高はコンビニなどの支払いにも使えるため、事業のための支払いに使ったことを証明しなければ経費として計上できません。

チャージした時に発行される領収書は、交通費の領収書としてそのまま使うことはできず、利用ごとに出金伝票の作成や交通費精算書への記入が必要です。

利用履歴はこまめに確認して記録(記帳)を

利用履歴は後でまとめて確認できるのは便利ですが、時間が経つと確認できなくなってしまう点にも注意が必要です(Suicaの場合、確認できる履歴は、利用日から26週間以内・直近100件分まで)。こまめに確認し、出金伝票や交通費精算書に記録しておくことが大切です。

領収書をもらえる交通費は極力領収書をもらうべき

出金伝票や交通費精算書はあくまで領収書の代用。領収書を発行してもらえる交通費(特に数千円を超える高額な交通費)については、極力領収書をもらうようにしましょう。

確定申告・交通費の控除に関するまとめ

事業(業務)に必要な交通費を支払った場合、支払いの事実や金額、目的などを明らかにする書類があれば、領収書のない交通費であっても控除を受けられます(サラリーマンは条件を満たした場合のみ)。

1回あたりは少額の電車やバスの運賃も、利用回数が多くなればかなりの金額。時間が経つと忘れてしまうこともあるため、交通費を支払ったらその都度メモなどに残す習慣をつけましょう。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわかない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。