- 増税により影響を受けるのは(新築)マンションの建物部分にかかる消費税

- 税率10%で住宅を取得し一定期間内に入居した場合に住宅ローン控除が拡充される

- 増税後に購入するほうが実質的な負担が減ることもある

- 迷いのなくなったタイミングで計画的に購入すべき

【2019】どのタイミングでマンションを購入すればいい?消費税増税の影響は?

公開日:2019年5月9日

この記事のポイント

消費税増税によってマンションを購入する際の負担はどう変化するのか。消費税増税に伴う住宅ローン控除拡充の内容や控除額の変化などを踏まえながら、マンションを購入するタイミングについて考えていきます。

消費税増税によるマンション購入への影響

2019年10月に迫った消費税の10%への引き上げは、予定通り実施されればマンションの購入にも影響します。

マンション購入価格の上昇

消費税増税はマンション購入価格の上昇に直結します。ただし、消費税がかかるのは「建物」部分のみ。「土地」(マンション敷地)や個人が売主となる「中古マンション」にはもともと消費税がかからないため、増税による影響はありません(中古マンションであっても、不動産業者(課税事業者)が売主となるケースでは建物部分に消費税がかかります)。

消費税増税により「建物」部分の購入価格が上昇する

4,000万円(建物2,000万円・土地2,000万円)の新築マンション購入する場合では、消費税の負担は40万円(=建物価格2,000万円×増税分2%)増えます(税率8%適用時:160万円→税率10%適用時:200万円)。

仲介手数料の増加

中古マンションは一般的に不動産業者を介して売買され、不動産業者に支払う手数料(仲介手数料)が発生します。この仲介手数料は消費税の課税対象であり、消費税増税による影響を受けます。

消費税増税により仲介手数料が増える

不動産業者へ支払う仲介手数料は宅地建物取引業法で上限(*1)が定められており、売買価格が400万円を超える場合の上限額は「(売買価格×3%+6万円)+消費税」で計算されます。

(*1)仲介手数料上限額

| 売買価格(税抜) | 200万円以下の部分 | 200万円超 400万円以下の部分 |

400万円超の部分 |

|---|---|---|---|

| 報酬額 | 売買価格の5%以内 +消費税 |

売買価格の4%以内 +消費税 |

売買価格の3%以内 +消費税 |

参考:「建物取引業者が宅地又は建物の売買等に関して受けることができる報酬の額」(国土交通省)

たとえば売買価格3000万円の中古マンションを購入する場合の仲介手数料上限額は、以下のように変化します。

| 仲介手数料上限額(税抜) | 税率 | 仲介手数料上限額 (税込) |

|

|---|---|---|---|

| 【消費税増税前】 | 96万円 (3000万円×3%+6万円) |

8% | 103万6,800円 |

| 【消費税増税後】 | 10% | 105万6,000円 (+1万9,200円) |

上記の金額は仲介手数料の上限額であり、物件や不動産業者によっても違います。特に不動産業者が売主・買主双方から手数料を受け取れるような場合、交渉によって仲介手数料を下げられる可能性があります。

買い手側から交渉しなければそのままということも多く、まずは交渉してみましょう。下がらなかったとしても損はしません。

消費税10%が適用されるタイミング

消費税は原則として引渡時点の税率が適用されます。今回の増税では2019年9月30日までに引渡しが済めば8%、引渡しが2019年10月1日(増税日)以降となれば10%の税率が適用されます。

引渡日2019年9月30日以前:消費税率 8%

引渡日2019年10月1日以降:消費税率 10%

消費税増税に伴う住宅ローン控除の拡充

2019年の税制改正大綱において住宅ローン控除を拡充する特例が設けられました。この特例は消費税増税に伴う負担の増加と住宅需要減少への対策を目的としたもので、個人が消費税率10%で住宅を購入した場合に適用されます。

現行の住宅ローン控除制度の概要

住宅ローン控除制度(住宅借入金等特別控除制度)は、住宅ローンを利用して住宅を取得する人の金利負担軽減を図る制度。

その内容は、年末時点の住宅ローン残高または住宅の取得対価のいずれか少ないほうの金額の1%を、最長10年間に渡り所得税から控除するというものです(所得税から控除しきれない場合には、翌年度の住民税の一部からも控除できる)。

住宅ローン控除の(年間)最大控除額=年末時点住宅ローン残高等×1%

住宅ローン控除限度額(2014年4月〜2021年12月居住開始)

| 物件種別 | 控除期間 | 控除率 | 借入金残高等上限額 | 最大控除額 (所得税) |

最大控除額 (住民税) |

|

|---|---|---|---|---|---|---|

| 一般住宅 | 新築 | 10年間 | 1% | 4,000万円 | 年40万円 | 年13.65万円 (*3) |

| 中古 (*2) |

2,000万円 | 年20万円 | 年9.75万円 (*4) |

|||

| 長期優良住宅等 | 新築 | 5,000万円 | 年50万円 | 年13.65万円 (*3) |

||

| 中古 (*2) |

3,000万円 | 年30万円 | 年9.75万円 (*4) |

|||

(*2)売主が個人で消費税が非課税となる場合

(*3)前年度所得税課税所得金額の7%まで(上限13.65万円)

(*4)前年度所得税課税所得金額の5%まで(上限9.75万円)

住宅ローン控除拡充の概要

2019年の税制改正では特例によって、消費税率10%が適用される住宅を取得し、2019年10月1日から2020年12月31日までに入居した場合に限り、控除期間が3年間延長されることになりました。

消費税率10%が適用される住宅を取得・2019年10月1日から2020年12月31日までに入居→控除期間が3年間延長

控除額は1年目〜10年目については現行どおり、11年目〜13年目については以下のいずれか少ないほうの金額となります。

【11年目〜13年目の住宅ローン控除(年間)最大控除額】

(1)または(2)のいずれか少ないほうの金額

(1)年末時点の住宅ローン残高等(*5)×1%

(2)住宅の取得価格から含まれる消費税相当額を差し引いた金額(*5)×2%÷3

(*5)一般住宅:上限4,000万円/長期優良住宅等:上限5,000万円

住宅ローン控除拡充による控除額への影響

住宅ローン控除拡充によって控除額はどう変わるのか。以下のような条件でシミュレーションしてみます。

シミュレーション条件

- 家族構成:夫(会社員)・妻(専業主婦)・子(8歳・12歳)

- 収入:夫の給与所得600万円(課税所得265万円)*シュミレーション期間中一定で推移すると仮定

- 所得税額(復興特別所得税含む):17.1万円

- 住宅価格:4,000万円(建物2,000万円・土地2,000万円)+消費税200万円(諸経費含まず)

- 住宅ローン:借入金額3,200万円/元利金等返済/返済期間30年・ボーナス返済なし/全期間固定金利1.5%

住宅ローン残高推移(万円)

| (経過年数) | 1年 | 2年 | 3年 | 4年 | 5年 | 6年 | 7年 | 8年 | 9年 | 10年 | 11年 | 12年 | 13年 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 年末残高 | 3,115 | 3,028 | 2,941 | 2,852 | 2,761 | 2,670 | 2,577 | 2,482 | 2,386 | 2,289 | 2,190 | 2,089 | 1,988 |

| (C) 残高×1% |

31.15 | 30.28 | 29.41 | 28.52 | 27.61 | 26.70 | 25.77 | 24.82 | 23.86 | 22.89 | 21.90 | 20.89 | 19.88 |

住宅ローン控除は、(A)所得税と控除対象となる住民税から、(B)40万円(=4,000万円×1%・一般住宅の場合)を上限として、(C)住宅ローンの年末残高×1%と(D)住宅取得価格×2%÷3(11年目〜13年目)のいずれか少ないほうの金額が控除する仕組み。つまり、以下の表の(A)〜(D)のうち最も小さい金額(赤字で示したもの)がその年の実際の控除額となります。

実際の控除額(万円)

| (経過年数) | 1年 | 2年 | 3年 | 4年 | 5年 | 6年 | 7年 | 8年 | 9年 | 10年 | 11年 | 12年 | 13年 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| (A) 所得税額 +控除対象 住民税額 |

30.75 | 30.75 | 30.75 | 30.75 | 30.75 | 30.75 | 30.75 | 30.75 | 30.75 | 30.75 | 30.75 | 30.75 | 30.75 |

| (B) 控除限度額 |

40 | 40 | 40 | 40 | 40 | 40 | 40 | 40 | 40 | 40 | 40 | 40 | 40 |

| (C) ローン残高×1% |

31.15 | 30.28 | 29.41 | 28.52 | 27.61 | 26.70 | 25.77 | 24.82 | 23.86 | 22.89 | 21.90 | 20.89 | 19.88 |

| (D) 住宅取得価格×2%÷3 |

*住宅取得価格=住宅価格4,200万円(税込)から消費税額200万円を差し引いた4,000万円 | 26.67 | 26.67 | 26.67 | |||||||||

このケースでは10年間の控除額の合計は約271万円、13年間の控除額の合計は約333万円となり、控除の拡充によって控除額は約62万円増えます。

すまい給付金の拡充

住宅ローン控除は所得税・住民税から控除する仕組みのため、収入が低い(課税額の少ない)人は控除される税金が少なくなり、負担軽減効果が薄いという欠点があります。

これを補完する仕組みとして設けられたのが「すまい給付金」制度であり、今回の増税に伴ってすまい給付金の拡充も行われます。

すまい給付金は売主が不動産業者等で消費税が課税される場合のみが対象で、個人が売主となる中古マンションの購入では給付を受けられません。

| 給付基礎額 | 給付対象者収入額(*6)の目安 | |

|---|---|---|

| 【拡充前】税率8%適用 | 【拡充後】税率10%適用 (住宅ローン利用) |

|

| 50万円 | – | 450万円以下 |

| 40万円 | 450万円超525万円以下 | |

| 30万円 | 425万円以下 | 525万円超600万円以下 |

| 20万円 | 425万円超475万円以下 | 600万円超675万円以下 |

| 10万円 | 475万円超510万円以下 | 675万円超775万円以下 |

(*6)夫婦(妻は収入なし)および中学生以下の子どもが2人のモデル世帯において、住宅取得する場合の夫の収入額の目安。実際には都道府県民税の所得割額(市町村発行の個人住民税課税証明書で確認できる)に基づいて決定されます。

消費税増税により実質的な負担が減るケースも

上記のシミュレーションの条件で4,000万円(消費税込4,200万円・諸経費含まず)の新築マンションを購入する場合、増税による消費税負担の増加分は40万円。

一方で住宅ローン控除の拡充によって控除額が約62万円増え、新たに対象となるすまい給付金が30万円とあわせ、控除額は92万円増加します。

消費税負担の増加分40万円を控除額の増加分92万円が上回り、このケースでは税率10%で購入することで実質的な負担が52万円減少します。

マンション価格の動向

人手不足や建築需要の増加によって建築費、人件費は高止まりしており、マンション価格は上昇が続いています。マンション価格の動向は、マンション購入のタイミングを判断する材料となります。

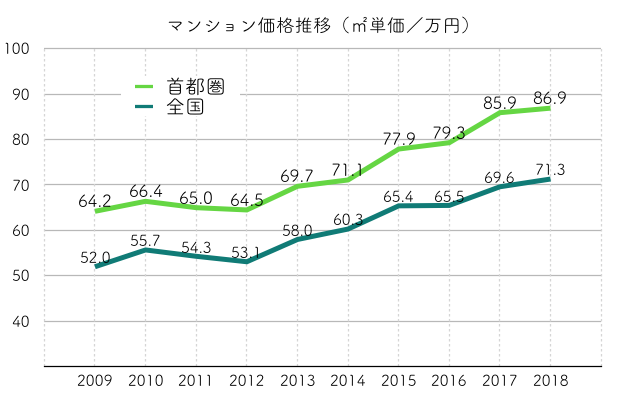

マンション価格の推移

不動産経済研究所による調査によると、2018年の新築マンションの全国平均価格は4,759万円(㎡単価71.3万円)となっており、1973年の調査開始以来の最高値を更新しました。特に価格上昇の大きい東京23区内では新築マンションの平均価格が7,142万円(2018年)と、平均的なサラリーマンではなかなか購入が難しい水準にあります。

参考:「全国マンション市場動向 2018年まとめ」(不動産経済研究所)

マンション価格は今後どうなるのか

すでにマンション価格はピークに

マンション価格は今後もしばらくは高止まりが続くと見込まれているものの、オリンピックが開催される2020年が近づき、すでにマンション価格はピークにあるとの見方もあります。

マンションの売却が増えることも想定

マンションの売却益は保有期間が5年を超えると長期譲渡所得(所得税+住民税/税率20%)に該当し、短期譲渡所得(同/税率39%)よりも有利な条件で売却できます。オリンピック開催が決定した2013年からすでに5年が経過し、値上がりを見込んで当時購入したマンションの売却が増えることも想定されます。

家余りは長期的なマンション価格の下落要因

また税制改正によってタワーマンションを利用した相続税の節税対策ができなくなったことで、投資・節税目的の需要減少によるマンション価格の下落につながる可能性もあります。さらに人口減少に伴って空き家は急増しており、家余りは長期的なマンション価格の下落要因となります。

好立地の新築マンションについては今後も価格の高止まりが続くと予想

一方で建築費や人件費の高騰でマンションの利益率は低下しており、ディベロッパーは新築マンションの供給数を減らし、利益率の高い好立地の高価格帯マンションの比率を高めています。そのため好立地の新築マンションについては今後も価格の高止まりが続くのではないかと予想されます。

結論

資産性の高い好立地のマンションであれば、待っていてもあまり値下がりは期待できず、その間の家賃負担などを考えると、早めに購入したほうがいいかもしれません。一方で郊外型のマンションなどは今後値下がりも予想され、不動産価格が落ち着くまで様子を見るのもひとつの選択肢といえます。

どのタイミングでマンションを購入すればいいのか

新築マンションを購入する場合、住宅ローン控除特例によって消費税10%が適用されるほうが有利となるケースもあります。

入居時期を調整できる場合には、税率8%と10%のどちらで購入すれば実質的な負担が減るか、借入金額や収入などをもとに試算して、有利なタイミングを選びたいところ。ただし焦って購入するのは禁物です。マイホームを持つことはリスクも伴い、無計画な住宅購入によってせっかくのマイホームが人生の重荷になってしまうこともあります。

ライフプランや返済計画をしっかりと立て、迷いのなくなったタイミングで購入すべきでしょう。