- 固定資産台帳には固定資産の種類・取得価額・帳簿価額・減価償却費を把握する目的がある。

- 固定資産とは使用期間が1年以上、取得価格が10万円を超える資産のこと。

- 固定資産の減価償却とは、固定資産の購入金額を何年かに分けて経費にすること。

- 10万円以下の資産は全額経費として計上できるため固定資産台帳へ記載しなくてもよい。

固定資産台帳とはどんなもの?作る目的・書き方etc.基礎知識をわかりやすく解説!

公開日:2021年3月1日

この記事のポイント

『固定資産台帳』は固定資産を管理するための台帳です。固定資産を保有している人には必要不可欠の帳簿ですが、みなさんはきちんと作成・管理ができていますか?また、固定資産台帳の様式や書き方、作成方法などはご存じでしょうか?

この記事では、固定資産台帳についての基礎知識と実際の記入例を画像を用いて解説していきます。

目次

固定資産台帳の意味と作る目的は『固定資産の種類と価値の把握のため』

固定資産台帳は固定資産管理台帳とも呼ばれ、名前のとおり『固定資産を管理するための台帳』です。確定申告に必要な帳簿のひとつで、事業用の固定資産を保有している人は必ず作成しなければなりません。

そこで固定資産台帳の意味や作成方法を知るためには、そもそも固定資産がどのようなものかを理解しておく必要があります。

固定資産台帳の目的

固定資産台帳の目的は、事業用の固定資産の種類、使用場所、取得価額、減価償却費を把握することです。固定資産台帳に記載された内容は、確定申告書の『減価償却の計算』欄に転記します。

固定資産とは何?その種類と分類

固定資産とは、簡単に説明すると『事業で1年以上使う、10万円を超える資産』です。固定資産は資産の性質によって『有形固定資産』『無形固定資産』『投資その他資産』の3つに分類されます。

有形固定資産

有形固定資産とは、実態があって目に見える資産です。

- 建物(家・店舗・事務所など)

- 土地(建物の敷地・駐車場など)

- 車両運搬具(自動車・バイク)

- 機械装置(事業用の設備機器など)

- 工具器具備品(パソコン・プリンター・カメラなど)

無形固定資産

無形固定資産とは、権利などの実体がなく目に見えない資産です。ソフトウェアなどもこちらに含まれます。

- 営業権(のれん)

- 特許権

- 実用新案権

- 商標権

- 著作権

- ソフトウェア

投資その他資産

有形固定資産や無形固定資産のどちらにも分類されない資産のことを指します。例えば短期的な売買が目的ではない投資有価証券などが該当します。

- 投資有価証券

- 子会社株式

- 長期貸付金

- 長期前払費用

固定資産の定義には『会計上』と『税法上』がある

固定資産の定義は『会計上の固定資産』と『税法上の固定資産』に分類されています。会計上の固定資産とは、事業で継続的に使用する目的で取得した固定資産です。減価償却費などを計上して、会計期間中の利益を正しく計算するという定義があります。

税法上の固定資産とは、法人税法や所得税法で定められた土地・家屋・償却資産など、税金の計算が目的の固定資産を指します。

固定資産の減価償却とは『購入金額を何年かに分けて経費にする』こと

固定資産の減価償却と聞くと、言葉の響きの重さから苦手意識を持ってしまう人も多いでしょう。ごく簡単に説明すると、減価償却とは購入した固定資産の金額を何年かに分けて経費にすることです。

減価償却の対象となる資産や計算方法については法律で定められている部分が多いため、ひとつずつ解説していきます。

減価償却の計算方法

減価償却の対象は、10万円以上で事業用として長期間にわたって使用する固定資産です。減価償却の計算方法には『定額法』と『定率法』があり、どちらを適用するかは法律であらかじめ決まっています。個人事業主は基本的にすべて定額法、法人は資産の区分によって決まります。

※は定率法も選択可能 △は定額法も選択可能

| 個人 | 法人 | |

|---|---|---|

| 建物 | 定額法 | 定額法 |

| 車両運搬具 | 定額法 ※ | 定率法 △ |

| 機械装置 | 定額法 ※ | 定率法 △ |

| 工具器具備品 | 定額法 ※ | 定率法 △ |

| ソフトウェア | 定額法 | 定額法 |

定額法

毎年決まった金額を減価償却する方法です。取得価額に償却率をかけて減価償却費を算出するので、計算が容易にできるのが特徴です。なお、平成28年4月1日以後取得した建物附属設備及び構築物は選択の余地はなく、すべて定額法にて計算することが定められています。

【計算式】取得価額×定額法の償却率

定率法

残存価額を毎年同じ割合で減価償却していく方法です。そのため初年度の償却額が大きく、その後は年々減少していきます。固定資産は購入した年の利用頻度が高く有用なことから、定率法は実態に即した計算方法といえるでしょう。

【計算式】※未償却残高(取得価額ー既償却額)×定率法の償却率

※購入年度は未償却残高=取得価額

固定資産の耐用年数とは

固定資産を購入してから価値がゼロになるまでの期間を耐用年数といいます。耐用年数は自分の感覚で変えられるものではなく、固定資産の種類によって法律で決められています。国税庁のウェブサイトに『主な減価償却資産の耐用年数表(PDF)』がありますので、そちらを確認してください。

高額ではない固定資産に減価償却は必要?

高額ではない固定資産について、『一括償却資産の特例』と『少額減価償却資産の特例』という制度があります。これは、通常であれば10万円以上の固定資産は減価償却の対象ですが、一定の条件を満たしていれば一括で経費計上できるという特例です。

一括償却資産の特例は、10万円以上20万円未満の固定資産を3年で均等に償却できる制度。対象者は青色申告者と白色申告者になります。少額減価償却資産の特例は、青色申告事業者であれば30万円未満の固定資産を一括で経費計上できる制度です。

減価償却が不要なもの

以下のものに関しては減価償却が不要とされています。

- 耐用年数が1年未満(法律で定められた耐用年数に従う)

- 取得価格が10万円未満(経費として計上できる)

- 土地・骨とう品・借地権・電話加入権(時間経過による価値の減少がないため)

減価償却の計算がどうしても苦手な人は税務署に相談する

減価償却の計算は慣れてしまえば難しいものではありません。しかし、どうしても自分では計算できないときはお住まいの地域の所轄税務署に相談しましょう。混雑している時期を避ければ、窓口で丁寧に対応してくれます。

その際は取得価額や取得年月日などの資料や情報が必要になりますので、忘れずに持参してください。

固定資産台帳は青色申告に必要な『備付帳簿』

個人事業主の確定申告では、青色申告決算書(白色申告の場合は収支内訳書)に『減価償却費の計算』という欄があります。ここは固定資産の情報や減価償却費を記入する欄ですので、あらかじめ作成しておいた固定資産台帳から転記する必要があります。

このように、青色申告特別控除を受けるために必要な帳簿のことを『備付帳簿』といいます。

青色申告特別控除を受けるために必要な帳簿類

青色申告の特別控除は65万円(e-Tax利用時)と10万円の2種類です。控除額によっては作成・保存が必要となる帳簿が変わります。固定資産台帳は10万円控除に必要な『補助簿』のうちのひとつです。

主要簿

青色申告65万円(または55万円)控除を受けるためには、総勘定元帳と仕訳帳が必要となります。これは主要簿と呼ばれる帳簿で、複式簿記で作成した帳簿に付随するものです。主要簿があると経営状態がより正確に把握できるため、受けられる控除額も高くなります。

補助簿

青色申告10万円控除を受けるためには、簡易簿記で用いられる現金出納帳と預金出納帳の他に、売掛帳・買掛帳・経費帳・固定資産台帳を必要に応じて作成します。

これらの帳簿をもとに確定申告書を作成しますが、主要簿・補助簿ともに提出や添付の必要はありません。

会計ソフトならば帳簿付けと管理がラクになる

固定資産台帳は、会計ソフトを使うことによって作成と管理ができます。会計ソフトのメリットは、日々の取引を入力することで確定申告に必要な帳簿類も同時に作成できて、帳簿にかける時間の大幅カットが可能になることです。

デメリットは、最低限の簿記の知識がないと使えないことと、導入時や使用の際の操作方法を覚える必要があることです。

ほとんどの会計ソフトは無料体験がついてサポートも充実しています。帳簿にかける時間の短縮を考えている人は導入を検討してみるとよいでしょう。

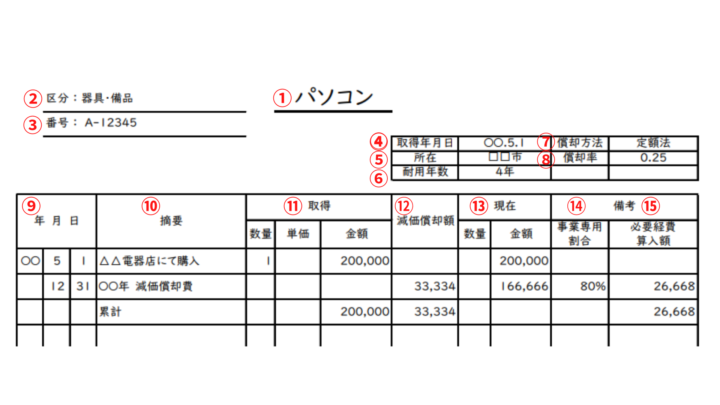

固定資産台帳の書き方と作成方法

ここでは固定資産台帳の書き方と作成方法をご説明します。固定資産台帳の様式は、必要な項目さえ記載してあれば書式は特に決まっていません。エクセルなどで自作してもいいですし、テンプレート(雛形)をダウンロードできるサイトもあります。

会社経営者向けに固定資産管理システムを販売しているメーカーもありますので、事業規模が大きくなったら導入を検討しましょう。

固定資産台帳の記入例

画像は国税庁の『帳簿の記帳のしかた(不動産所得者用)』の11ページを参考に筆者がエクセルで作成したものです。この記入例を参考にしながら各項目について解説していきます。

固定資産台帳の項目解説

① 名称

購入した資産の名称を記入します。製品名・型番・用途なども必要に応じて記入しておくとよいでしょう。

② 資産の区分

固定資産には耐用年数によって区分がありますので、国税庁の耐用年数表を確認して記入します。(例えばパソコンであれば『器具・備品』、自動車なら『車両運搬具』など)

③ 番号

型番や製造番号など、個体ごとに判別できるような番号を記入します。

④ 取得年月日

固定資産を取得(購入)した日を記入します。

⑤ 所在

固定資産を使用する場所を記入します。

⑥ 耐用年数

固定資産の区分によって決められているので、国税庁の耐用年数表を確認して記入します。

⑦ 償却方法

定額法もしくは定率法を記入します。固定資産の区分によって決まりますが、個人事業主は原則的にすべて定額法です。

⑧ 償却率

償却率は耐用年数と償却方法によって決められています。国税庁の『減価償却資産の償却率等表(PDF)』を確認して記入します。

⑨ 年月日

固定資産を取得した日や減価償却した日を記入します。

⑩ 摘要

固定資産についての情報や詳細を記入するメモ欄です。

⑪ 取得

固定資産を取得したときに記入します。

⑫ 減価償却額

⑦の方法で算出した減価償却の金額を記入します。

⑬ 現在

固定資産のその日時点の価値(帳簿価額)を記入します。

⑭ 事業専用割合

取得した固定資産をプライベートでも利用している場合、事業用は何割くらいかを記入します。

⑮ 必要経費算入額

減価償却費として最終的に計上する金額を記入します。通常の減価償却費に事業専用割合をかけて算出します。

固定資産台帳とは?に関するまとめ

固定資産台帳について、作る目的や書き方などの基礎知識をご紹介しました。減価償却の計算については苦手な人も多いですが、税務署に相談することで解決が可能です。

固定資産台帳は青色申告特別控除を受けるためにも必要な帳簿となりますから、正しい作成と管理を行うように心がけましょう。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわからない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。