- 10万円以上の医療費を自己負担している場合は医療費控除を活用できます。

- 保険金や給付金を受け取っても、条件を満たせば医療費控除を使えます。

- 『治療』を目的としている医療費が医療費控除の対象になります。

保険金を受け取ったら医療費控除の計算はどうなる?仕組みや申請方法をFPが解説!

公開日:2021年2月22日

この記事のポイント

本記事は、医療費控除を活用して税金の負担を軽くしたいと思っている方向けの記事です。制度の仕組みや計算方法、申請方法について分かりやすく説明します。

保険金の支給があっても、条件を満たせば医療費控除を受けることができます。制度についてしっかり把握することでより多くの税金還付を受けられる可能性がありますので、ぜひ最後までお読みください。

目次

医療費控除とは

1月1日から12月31日までの1年間の医療費の自己負担額が一定金額を超える場合に、確定申告することで節税ができる制度です。なお、同一生計の家族の医療費を支払った場合は、合算することが可能です。

職業問わずに利用できるため、節税方法の限られているサラリーマンにとっては貴重な節税対策の一つになります。

確定申告における医療費控除と税金の関係とは

確定申告で医療費控除を受ける場合、税金が安くなる金額は医療費控除の額と同じではありません。節税できるのは、医療費控除額に所得税率をかけた金額です。つまり、所得税率の高い人が申告した方が節税額は大きくなります。この所得税率は課税所得が高い人ほど高くなります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

出典:国税庁HP

節税額のシミュレーション

例えば、課税所得400万円・所得税率20%の人が20万円分の医療費控除を受けたとします。その場合、「20万円×20%=4万円分」の税負担が軽くなります。課税所得が10%の人と比べると節税額は2倍です。

そのため、同一生計の家族の分もまとめて控除を受ける場合は、もっとも課税所得の高い人が確定申告するようにしましょう。

年収ではなく課税所得を用いる点に注意

節税額の計算に用いるのは、年収ではなく課税所得である点に注意が必要です。課税所得は、年収から給与所得控除、扶養控除などの各種控除を差し引いて税額計算の基準にするものです。

扶養家族に複数名入れている場合、年収が高くても控除が大きいために課税所得が低くなっていることがあります。そのため、夫婦で同じくらいの年収があり、どちらか一方で医療費控除を申請する場合は課税所得を確認するようにしましょう。

医療費控除の計算方法

医療費控除の金額は以下のように計算します。

医療費控除額=1年間の医療費の合計−補填される金額(保険や給付金)−※10万円

簡単にいうと、1年間の医療費の自己負担額が10万円を超える場合、超えた部分が控除の対象になるということです。また、医療費控除の上限は200万円です。

※総所得金額が200万円未満の場合は、「総所得金額の10%」になります。

保険金や給付金などを差し引きした自己負担分が控除対象

医療費の自己負担額が大きくても、その治療に対する保険金や給付金を受け取った場合はその金額を差し引かなければなりません。

民間の生命保険に自分で掛け金を支払って受け取った保険金も申告しなければいけないのは納得がいかないかもしれませんが、無申告では税務調査が入る可能性もあります。後から嫌な思いをしないように正しく申告しておきましょう。

保険金や給付金は対象の治療費ごとに計算

医療費の自己負担額よりも受け取った保険金の方が大きい場合は、医療費控除を受けることはできません。ただし、異なる病気等の治療を複数回行った場合は、保険金などは治療ごとに計算できます。

- がんで入院:自己負担50万円に対して保険金100万円……控除対象外

- 歯医者で治療:自己負担11万円で保険金などはなし……1万円分は控除対象

①の病気に対しては、保険金の方が自己負担額を上回っているので控除の対象外となります。②の歯医者に関しては①の保険金とは無関係なので、「11万円−10万円=1万円分」は医療費控除の対象です。

補填される金額(保険金・給付金)の対象となるもの

医療費控除額の計算に用いる「補填される金額」とは具体的にどのようなものなのかを説明します。

例1:一時金で受け取る保険金など

医療保険から支給

- がん診断給付金

- 手術給付金

事故などの相手や保険会社から支給

- 損害賠償金

例2:入院1日ごとに受け取る保険金

医療保険から支給

- 入院給付金

治療のために入院した際に、入院1日あたりに受け取る保険金のことです。

例3:給付金を受け取った場合

社会保障からの給付金

- 高額療養費

- 出産育児一時金

会社などからの給付金

- お見舞い金

医療費控除とセルフメディケーション税制は選択制

医療費控除の特例として、セルフメディケーション税制という制度が2017年から施行されました。医療費控除とセルフメディケーション税制は併用ができません。そのため、どちらを活用した方が税金の負担が軽くなるのかを比較してから申告するようにしましょう。

セルフメディケーション税制とは

健康の維持増進及び疾病の予防への一定の取り組みを行っている人を対象として、対象医薬品を12,000円以上購入した場合に、購入費用について所得控除を受けることができるものです。同一生計の家族のために購入した医薬品代も合算できます。

健康維持や予防に向けた一定の取り組みとは、インフルエンザの予防接種、会社実施の健康診断の受診、保険者(健康保険組合等)が実施する健康診査などを受診することです。

控除額=対象商品の購入額−12,000円

対象医薬品はコチラを参考にしてください。また、対象医薬品はレシートに明記されます。

医療費控除に必要な書類

準備する書類は5つ

- 確定申告の申請書

- 医療費の明細書

- 医療費の領収書(添付は不要だが5年間は保管が必要)

- 健康保険の医療費通知

- 給与所得の源泉徴収票

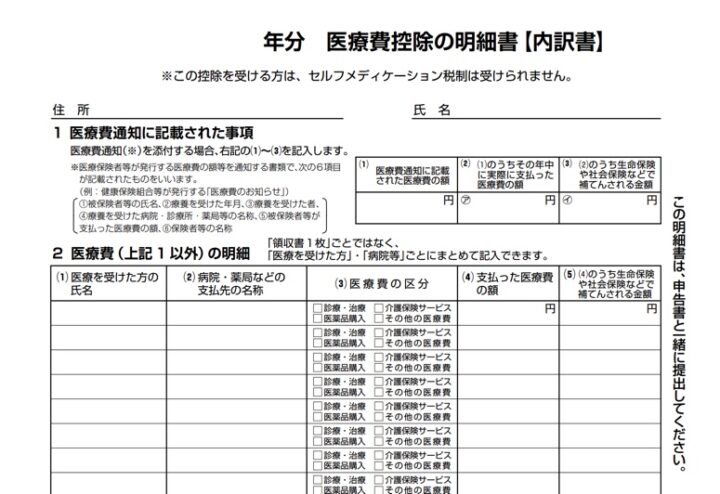

医療費控除の明細書の記入方法

平成29年の申告から医療費控除の明細書の記入が必要になりました。これに伴い、医療費の領収書を提出する必要がなくなりました。

①健康保険の保険者が発行する医療費通知がある場合

1の(1)〜(3)に医療費の額などを転記します。

②上記の①以外の医療費がある場合

2の(1)〜(5)を記入します。

③共通事項

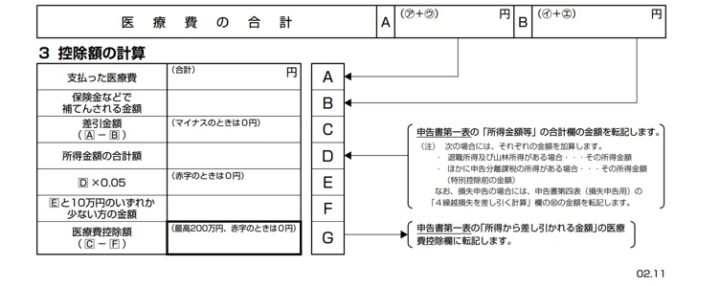

1と2で記入した医療費の金額の合計をAに、補填された金額の合計をBの欄に記入します。最後に3の控除額の計算の欄を埋めると完成です。計算式が書いてありますので、そのまま指示に従うと埋まるようになっています。

医療費控除を受けるときの3つのポイント

ポイント①医療費控除の対象は『治療』のための費用であること

医療費控除の対象は『治療』のための医療費であることが基準となります。ただし、保険外診療(保険適用外)のものでも医療費控除の対象になることがあります。

例えばインプラントやレーシック手術は保険適用外で治療費が高額になりやすいですが、医療費控除を活用できます。対象になっていることを知っておくと税制面で大きなメリットが得られます。

歯科矯正など美容目的と治療目的の線引きが難しい部分に関しては、治療を受ける前に控除の対象になるのか確認することをおすすめします。

医療費控除の対象になるもの

一般的な治療

- 治療のための医療費

妊娠

- 妊婦検診の自己負担分

- 普通分娩

- 帝王切開の手術

歯科、眼科

- 虫歯の治療 ※インプラントも対象

- 治療目的の歯科矯正

- レーシック

薬

- 市販の医薬品(胃薬、頭痛薬、目薬、絆創膏など)

- 処方された薬

交通費

- 通院のための交通費 ※電車、バス、タクシー(電車、バスが使えない場合)

医療費控除の対象にならないもの

手術

- 美容目的の手術

検査

- 人間ドッグ費用 ※病気等が見つかり、治療につながった場合は控除対象

- 予防接種費用

歯科

- 美容のための治療(ホワイトニングなど)

薬

- ビタミン剤、栄養ドリンク

- 漢方薬

- サプリメント

交通費

- 自家用車による通院

ポイント②明細書は5年間保管する必要がある

確定申告期限等から5年を経過する日までの間、医療費の領収書といった証明書を保管しておく必要があります。提示を求められたら対応しなければなりません。ただし、医療費通知を添付したものは除きます。

ポイント③医療費控除は過去5年分までは後から申請できる

医療費控除は1月1日〜12月31日までの1年分ずつで計算しますが、過ぎた年度の分の医療費控除は後からでも申請できます。申請可能な期間は医療費を支払った翌年の1月1日から5年間です。

また、年度をまたいで入院をして支払いが次年度になった場合は、実際に支払いをした年の年度で医療費控除を受けることになります。

保険金を受け取ったときの医療費控除に関するまとめ

医療費の自己負担が10万円を超える場合、保険金や給付金を受け取っていても医療費控除を受けられる可能性が十分にあります。制度の内容を正しく理解して、控除の対象になる領収書を1年間分集めておきましょう。

市販の薬や交通費なども世帯で集めると大きな金額になる場合があるので、漏れなく申告に活用してみてください。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわからない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。