- 確定申告で青色申告をすることができる人は、不動産所得、事業所得、山林所得のある人に限られています

- 青色申告のおもなメリットを5つ紹介しています

- 青色申告と白色申告の違いを紹介しています

確定申告をする上で知っておきたい青色申告とは?青色申告者になるための手続きやメリットも合わせて紹介

公開日:2019年1月17日

この記事のポイント

確定申告には、大きく青色申告と白色申告といった2種類にわけられるのですが、青色申告をすることができる人は、不動産所得、事業所得、山林所得のある人に限られています。

そもそも、青色申告とは、不動産所得、事業所得、山林所得のある人が、1月1日から12月31日までの1年間における収入や必要経費を正しく計算し申告してもらう代わりに設けられている優遇制度のことで、白色申告に比べてさまざまな特典を得られる特徴があります。

本記事は、現在、白色申告で確定申告をされている方やこれから個人事業主として事業を営む予定がある方を対象に、青色申告の手続きやメリットについて紹介していきます。

目次

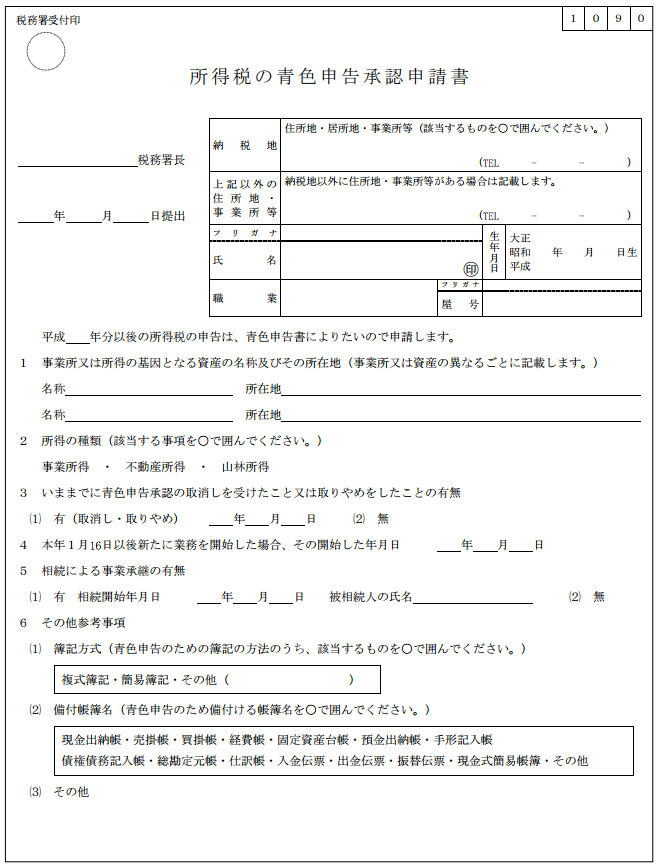

確定申告を青色申告で行うために必要なこと

確定申告を青色申告で行うために必要なことは、原則として、青色申告承認申請書をその年の3月15日までに税務署へ提出する必要があります。

ただし、その年の1月16日以後に事業を新規に開業した場合は、業務を開始した日から2ヶ月以内に青色申告承認申請書を税務署へ提出する必要があるため、この点にも注意が必要です。

たとえば、平成31年1月1日から新たに事業を始めたと仮定し、青色申告で確定申告をする場合は、平成31年3月15日までに青色申告承認申請書を税務署へ提出する必要があります。

また、平成31年2月1日から新たに事業を始めたと仮定し、青色申告で確定申告をする場合は、平成31年4月1日までに青色申告承認申請書を税務署へ提出する必要があるといったイメージになります。

ちなみに、青色承認申請書を税務署へ提出する場合は、税務署へ提出するものと自己の保管用(控え)として、2部作成し、自己の控えに税務署からの文書受付印を押印してもらい、大切に保管するようにして下さい。

なお、青色申告承認申請書を税務署へ提出すると、税務署では、青色申告を承認するか承認しないかの審査をすることになるのですが、基本的には、青色申告の承認を受けようとする年の12月31日までに税務署からの通知がなかったときは、青色申告者として承認されたものとみなされることになります。

確定申告を青色申告で行うおもな5つのメリット

確定申告を青色申告で行うメリットは、さまざまあるのですが、ここでは、おもな5つのメリットについて、それぞれ個別に紹介し解説を加えていきます。

なお、すでに紹介した青色申告承認申請書を税務署に提出し、青色申告の承認を受けているものと仮定し、併せて、確定申告を申告期限である3月15日までに行っているものとして解説を進めていきます。

メリット①青色申告特別控除が適用される

確定申告を青色申告で行う1つ目のメリットは、青色申告特別控除が適用されるところにあります。

青色申告特別控除は、不動産所得または事業所得のある青色申告者が、1月1日から12月31日までの1年間の収入や必要経費を複式簿記で記帳し、その記帳に基づいて貸借対照表や損益計算書を確定申告書に添えて確定申告をした場合、最高で65万円の青色申告特別控除が適用されるメリットのことを言います。

なお、青色申告者が、1年間の収入や必要経費を複式簿記で記帳をしていなかったとしても、最高で10万円の青色申告特別控除が適用されるため、特別控除が適用されない白色申告者に比べてメリットがあるとも言えます。

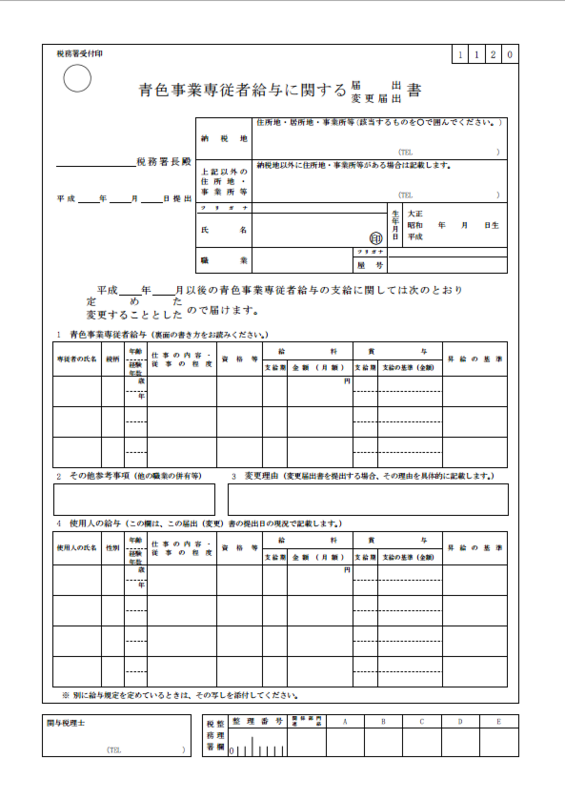

メリット②青色事業専従者給与を必要経費として算入できる

確定申告を青色申告で行う2つ目のメリットは、青色事業専従者給与を必要経費として算入できるところにあります。

通常、個人事業主の場合、生計同一関係にある配偶者や親族に対する給与の支払いは、必要経費として認められないことになっているのですが、青色申告者で、かつ、青色事業専従者給与に関する届出・変更届出書を税務署へ提出することによって、生計同一関係にある配偶者や親族に対する給与を必要経費として算入することができます。

ちなみに、青色事業専従者は、誰でもなれるわけではなく、以下のような条件が設けられており、すべての条件を満たしていなければならない点に注意が必要です。

- 青色申告者と生計を一にしている配偶者やその他の親族である

- 年齢が15歳以上である

- 青色申告者の事業に専ら従事している(仕事を掛け持ちしていないこと)

また、上記の条件にあてはまっている青色事業専従者に支払われる給与は、あらかじめ税務署へ提出した青色事業専従者給与に関する届出・変更届出書に記載された給与金額の範囲内であれば、必要経費に算入することができます。

なお、青色事業専従者として給与の支払いを受ける人は、控除対象配偶者や扶養親族にはなれないため、いわゆる配偶者控除や扶養控除の対象とはならない点には注意が必要です。

メリット③貸倒引当金を設定した金額を必要経費に算入できる

確定申告を青色申告で行う3つ目のメリットは、貸倒引当金を設定した金額を必要経費に算入できるところにあります。

このメリットは、事業を営んでいる方(事業所得のある方)に対してのみのメリットになるのですが、事業を行っている上で生じる売掛金や貸付金などの債権が発生することがあると思います。

このような債権は、時として貸倒れによって回収することが出来ずに損失になってしまう場合も考えられることから、貸倒れによる損失の見込額として、12月31日時点における売上債権(貸金含む)の合計金額の5.5%以下の金額(金融業は3.3%)を貸倒引当金勘定へ繰り入れたときは、その金額を必要経費が認められるメリットがあります。

たとえば、サービス業を営んでいる個人事業主が、12月31日時点で、売掛金が500,000円、貸付金が100,000円あった場合、33,000円が必要経費として認められるといったイメージです。

- (500,000円+100,000円)×5%=33,000円

- 貸倒引当金繰入 33,000 貸倒引当金 33,000(決算整理仕訳)

決算整理仕訳の記帳を忘れないように行いましょう。

メリット④赤字分の繰越しや所得税の繰戻しができる

確定申告を青色申告で行う4つ目のメリットは、赤字分の繰越しや所得税の繰戻しができるところにあります。

こちらも事業を営んでいる方(事業所得のある方)に対してのみのメリットになるのですが、1年間の事業を行った結果、損失(赤字)が生じることもあると思いますが、この損失は、翌年以後3年間にわたって繰り越しすることができるメリットがあります。

たとえば、平成29年度に50万円の赤字が生じたものの、平成30年度に60万円の黒字であった場合、50万円の赤字と60万円の黒字を相殺することによって、平成30年度の所得は10万円としても良いといったイメージになります。

また、前年も青色申告をしている場合は、純損失の繰越しの代わりに、その損失額を生じた年の前年に繰り戻して、前年分の所得税の還付を受けることもでき、どちらか一方を選択して適用することができるメリットがあります。

メリット⑤少額減価償却資産の特例が活用できる

確定申告を青色申告で行う5つ目のメリットは、少額減価償却資産の特例が活用できるところにあります。

通常、1個あたり10万円を超えるものを購入した場合は、すべて必要経費に算入することはできず、減価償却をしなければならないのですが、少額減価償却資産の特例は、1個あたり30万円未満のものについて、一括で必要経費に算入できるといった特例制度です。

青色申告者で所得が多くなればなるほど、この制度を活用して節税対策をすることができる可能性が高くなるため、白色申告に比べて圧倒的に大きなメリットと言い切ることができます。

確定申告を青色申告で行う際の提出書類

ここまでの解説を踏まえまして、確定申告を青色申告で行う際に必要な税務署への提出書類をまとめます。

- 個人事業の開業・廃業等届出書(開業した場合1ヶ月以内に提出)

- 青色申告承認申請書(確定申告を青色申告で行う場合)

- 青色事業専従者給与届出書(生計同一の配偶者や親族に給与を支払う場合)

上記3つの提出書類は、提出期限が異なるものもありますが、手間や負担を考えますと、3つの書類をすべて準備して1回で税務署への提出を済ませてしまうのが一般的です。

確定申告を青色申告と白色申告で行う違いとは

確定申告を青色申告と白色申告で行う違いは、各種手続きや、すでに解説をしたメリットが受けられるか、受けられないかの違いとなります。

| 比較内容 | 青色申告 | 白色申告 |

|---|---|---|

| 税務署への申請 | 必要 | 不要(開業届は必要) |

| 帳簿への記帳 | やや面倒 | 簡単 |

| 青色申告特別控除 | あり | なし |

| 事業専従者の給与

(白色申告は専従者控除) |

届出金額の範囲で必要経費 | 配偶者86万円

配偶者以外50万円 |

| 貸倒引当金の必要経費 | できる | できない |

| 赤字の繰越しなど | できる | できない |

| 少額減価償却資産の特例 | 適用できる | 適用できない |

青色申告者も白色申告者も帳簿などの保存義務があることも踏まえますと、当初から青色申告で確定申告をされるのが、率直なところ無難な選択肢であると言えるでしょう。

確定申告を青色申告でするやり方

確定申告を青色申告でするやり方が気になる方も多いようですが、税務署に対して、開業届と青色申告承認申請書を提出することによって、確定申告を青色申告者として申告することになります。

事業所得や不動産所得がある方は、専門家である税理士へ毎月の記帳代行や税金の申告も顧問契約として依頼している場合も多いと考えられ、そのような方であれば、基本的にお任せする形で足りるため、何も心配をする必要はありません。

一方、ご自身で確定申告をすべて行うのであれば、複式簿記の知識と会計ソフトの導入が必須です。

簿記の知識が無ければ、青色申告のメリットを活かすのが相当難しくなるのに加え、日々の記帳は、会計ソフトで記帳・管理するのが通常であるため、これらがいずれもできない場合は、専門家にあたる税理士などへ依頼するのが無難でしょう。

確定申告を青色申告でする:まとめ

確定申告を青色申告でするには、不動産所得、事業所得、山林所得のいずれかの所得があり、税務署へ各種届け出をする必要があります。

一昔前に比べて、白色申告で確定申告をするメリットが見られないことを踏まえますと、当初から青色申告に必要な各種届出を済ませておき、常に青色申告者として毎年の確定申告をされることが無難な選択であることも確かです。

現在では、会計ソフトを通じて、青色申告で確定申告をするための必要書類も自動的に作成されるものも多くなっているため、負担や手間がかからないことから、日々の記帳さえしっかりできるのであれば、青色申告で確定申告をするのがおすすめと言えます。