- 住宅ローンの金利タイプは「変動金利型」「固定金利期間選択型」「全期間固定金利型」の3タイプ。

- 素早く返済したい、返済に余裕があるなら「変動金利型」を。

- 長期間、安定して返済したいなら「固定金利型」が安心。

- よりお得に長期間返済するなら「フラット35」の選択も有効。

- 借換手数料や保証料などを比較して「実質金利」で借り換えの検討を。

住宅ローン借り換えを徹底比較!実質金利が比べる上で重要なワケとは?

公開日:

この記事のポイント

一生の中でも最も大きな買い物となる「住宅購入」。住宅購入時に住宅ローンを組み、長期間をかけて返済していく方がほとんどではないでしょうか。

しかし、ローンを組んだ時には問題ないと思えた返済額も、家族のライフスタイルが変わったり、毎月の管理費や固定資産税といったローン以外の支払いが当初の想定より多かったりすると、支払いが大変と感じるようになる方もいらっしゃるかもしれません。

高額を借り入れて長期間に渡り返済していく住宅ローンは、少しの金利差であっても返済に大きな差ができます。例えば3,000万円を借り入れた場合、金利1.5%では毎月91,855円、総支払金額は38,579,013円ですが、金利2.5%では毎月の支払額が107,249円に、総支払金額は45,044,195円に跳ね上がります。

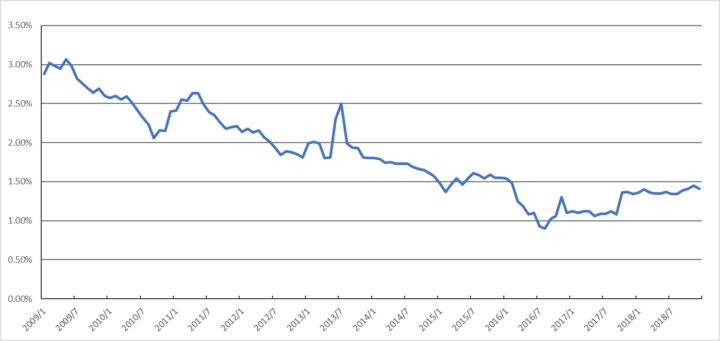

1980年代後半にバブルが崩壊して以降、住宅ローンの金利は下がり続けています。過去10年間の長期固定金利だけ見てみても、当初は3%あった金利が2016年1月からは1.5%以下で推移しています。

(図)過去10年間のフラット35 最低金利推移(2008年1月~2018年12月)(※図は弊社で作成)

つまり、2016年より前に借りている人は低金利の今、借り換えをすることで返済額を大きく減らすことができる可能性があるのです。

弊社のFPも2013年に自宅を購入した際に借りた住宅ローンを、これまでに2回借り換え、ローン返済額を大きく減らすことができています。

住宅ローンを賢く借り換え、毎月の返済および総返済額を少なくするためのポイントを、弊社FPの体験も交えながらご説明したいと思います。

目次

金利タイプについて

毎月の返済に負担を感じた場合、契約しているローンの金利を下げることを検討される方は多いでしょう。

- 変動金利型

- 固定金利期間選択型

- 全期間固定金利型

上記のとおり、住宅ローンの金利は大きく分けて3つのタイプに分けられ、1から順に金利は低くなります。

では、変動金利型で借りれば最も返済金額が少なくなりお得になる、と言えるのかというとそうではありません。変動金利型が最もお得になる方もいれば、全期間固定金利の方が最も負担が少なくなる方もいらっしゃいます。

これまでも多くの雑誌やブログなどでも比較されていますが、それぞれの金利タイプの仕組みから、どういった人に向くのかを改めて考えてみましょう。

素早く返済したいなら変動金利型

現在、変動金利型の2019年6月の金利は0.4~0.7%の間で設定され、非常に低い水準となっています。これだけ低い金利であれば返済金額を大幅に下げられるため、変動金利型への借り換えを検討されている方もいらっしゃるのではないでしょうか。

弊社FPも毎月の金利が発表されるたびに、今借り換えたらいくら減額になるのかをついシミュレーションしてしまうようです。

変動金利型の仕組み

しかし、絶対に忘れてはいけないことが一点あります。変動金利型は、その名のとおりローン契約中に金利が変動し、それに合わせて返済金額も変わっていく仕組みの金利タイプとなります。

つまり、今は非常に低い金利であっても、10年後、20年後には金利が上昇し、返済金額も増えている可能性があるのです。

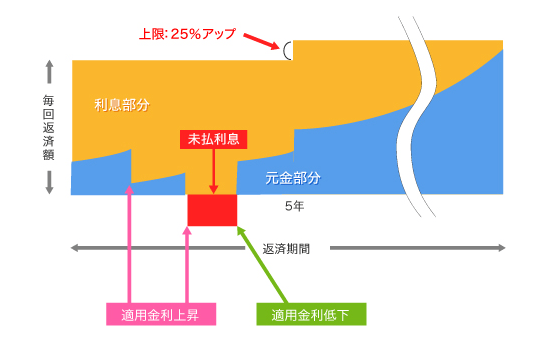

大半の銀行では「変動金利型の見直しは半年ごとに行い、その結果を返済金額に反映させるのは5年ごと。その際の増加額は元の金額の25%を上限とする」、としています。

出典:https://www.zenginkyo.or.jp/

半年ごとの金利見直しの時に金利が上昇していると、返済額自体は変わらなくても返済額に占める利息の割合が増えます。

利息額が返済額よりも多くなった場合、返済額を超えた部分は「未払い利息」となり、以降、金利低下によって元金部分の割合が増えたとしても未払い利息の解消に充当され、未払い利息がなくなるまで元金部分の返済は進まない状態となります。

また、5年ごとの返済額見直しで返済額自体がアップする可能性もあります。

変動金利型での返済が向いている人

では、変動金利型で借りた方が有利な人とは一体どんな人なのでしょうか?それはズバリ、下記のような人です。

- 借り換え前より返済額が上がっても無理なく返済ができる人

- 借入期間が短い、または借り入れ金額が少ない人

- 家族のライフスタイルに、将来的にも大きな変化がない人

「今の返済額がギリギリで、それより減らしたい人が借りた方がよいのではないか」そう思う方もいらっしゃるかもしれません。

確かに現在は1%を切る低金利が続いています。しかし、この状態がいつまで続くのか予測できる人はいません。

30年後も低金利のままかもしれませんし、5年後に金利が上昇しているかもしれません。金利の上昇も一時的かもしれませんし、長期間続くかもしれません。それは誰にも分らないのです。

借り換え前の金利で返済がギリギリな場合、今以上に返済額が上がれば途端に返済に困る事態になります。

逆に借入期間が短い場合や、借り入れ金額が少ない場合は金利上昇のリスクをある程度軽減できるため、このような人は変動金利型への借り換えが有利だと筆者は考えます。

変動金利型は家族のライフスタイルの変化に弱い

将来的に家族のライフスタイルの変化が見込まれる人も、変動金利型は避けた方が良いでしょう。

例えば、結婚した場合や子供が生まれて家族が増えた、子供が進学したという時。家族の人数が増えれば家計の支出も増えます。また、子供の進学に向けて教育費を準備しなくてはならなくなります。

また、あまり嬉しくはない変化ですが会社の方針変更や転職、リストラで収入が減った場合も、家計の引き締めが必要になります。

そんなタイミングで金利が上昇し、返済額が増えたらどうでしょう?当然、住宅ローン返済額が家計に占める割合は増えます。

他の金利タイプに借り換えをと考えたとしても、最も金利が低い変動金利型が上がっていのであれば、他の金利タイプはそれ以上に上がっているので、返済額軽減は叶いません。

こういった理由から、変動金利型への借り換えには慎重になるべきと筆者は考えています。

安定志向なら固定金利がおすすめ

固定金利は、ローン返済期間の全期間または一定期間の間金利が固定される金利タイプで、それぞれ「全期間固定金利型」「固定金利期間選択型」と呼ばれます。

固定金利の仕組み

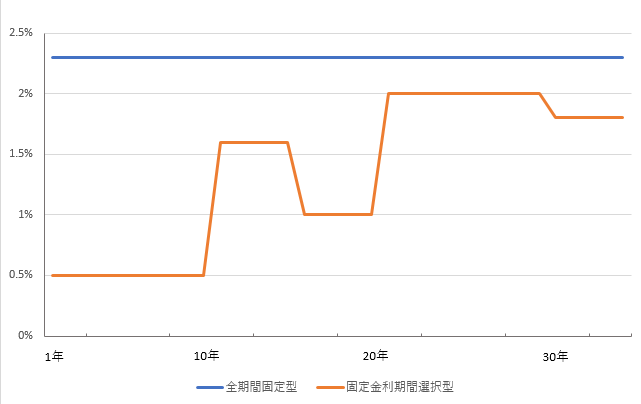

「固定金利期間選択型」は、3年、5年、10年、15年、20年、30年、というように、固定金利となる期間を選択できるようになっており、期間終了後は契約している金融機関で変わりますが、変動金利型への借り換えや指定された金利での返済を行うことになります。

また、固定金利での期間が長くなるほど適用される金利は高くなります。

(弊社作成。「固定金利期間選択型」は10年固定を想定)

どちらも変動金利型よりも金利は高めに設定されますが、ここ数年「10年固定金利」と呼ばれる、契約からの10年間は固定金利となるタイプの金利は1%を切っており、変動金利型と遜色ない水準まで下がっています。

また、全期間固定金利型でも将来の景気動向に左右されず、現在の1%後半~2%台(※ 2019年6月現在)の低い水準で長期間借り入れができるため、安定して返済したい人には人気となっています。

長期間、安定して返済したいなら固定金利型

それでは固定金利型での返済に向いている人はどんな人でしょうか?固定金利型は変動金利型より長期間、契約時の金利での返済を行うタイプになります。

そのため、下記のような人には安心な借り方になります。

- 長期間、かつ、大きな金額を借り入れする人

- 固定金利型での返済額以上の支払いは、家計の負担になりそうな人

- 将来的に家族のライフスタイルの変化が見込まれる人

将来の金利動向は予測できないため、長期間、かつ大きな金額を変動金利型で借り入れていた場合、将来の金利上昇時に返済が厳しくなる可能性が高くなります。しかし、現在の低金利を返済完了まで維持できるのであれば、返済額は変わる心配をすることなく返済に集中できます。

また、金利上昇と家族のライフスタイルの変化が重なったとしても、住宅ローンの返済額は変わることがないため、それ以外の貯蓄や支出見直しに注力できます。

なお、10年未満の固定金利期間選択型を検討する場合は、固定金利期間終了後に金利が上がる可能性もあるため、変動金利型を借りる場合と同じ考え方で検討を行うことをお勧めします。

よりお得に長期間返済するなら、フラット35

全期間固定金利型の中でも比較的お勧めなのが、住宅金融支援機構が各金融機関と提携して提供している「フラット35」です。

全期間固定金利型、だけど金利が安い

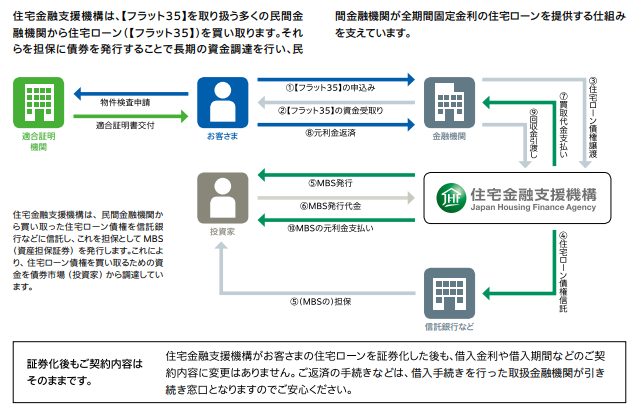

民間の銀行が販売する住宅ローンは、募集から契約、融資のすべてを1つの金融機関のみで行いますが、フラット35は各金融機関で受け付けた契約を住宅金融支援機構が買い取り、債権化をして投資家へ販売します。

住宅ローンという負債を債権化して投資家に販売することで、住宅金融支援機構は貸し倒れリスクを少なくすることができるため、民間の銀行が販売するものより低い金利を実現できるのです。

フラット35なら、どの銀行でも金利は同じ?

フラット35の公式サイトを見ていただくと、民間の住宅ローンとは違う部分が一点あることに気づかれるかと思います。その違いとは、金利の表示が「○.○○%~△.△△%」となっていることです。

この表示幅は、別に金利適用期間の違いでも金利適用月の違いでもありません。これは、「提携している金融機関はこの幅の中のいずれかの金利を、借り入れ金利として提示します」という表示になります。

つまり同じフラット35であっても、提携しているどの金融機関を選ぶかで借り入れ金利が違ってしまうのです。

提携金融機関の一覧をよく見て、自分に合った金融機関を探そう

フラット35を扱っている金融機関は、全国300以上もあります。その中から、なるべく低い借り入れ金利で自分に合った金融機関を探すには、フラット35サイトに用意されている「取扱金融機関」の一覧から検索するのが便利です。

検索結果に表示された金融機関から、複数選択することで提示されている金利の他、融資手数料なども確認できます。その情報を基にご自身の価値観と照らし合わせて、契約する金融機関をお選びください。

同じ銀行でフラット35からフラット35へ借り換えできる?

「すでにA銀行でフラット35を借りているけど、金利が下がっているから借り換えしたい。できれば融資手数料も低いA銀行で、また借りたいんだけど」こんな希望をお持ちの方もいらっしゃるのではないでしょうか。

住宅購入時にフラット35で住宅ローンを借りてしまっている方も大丈夫、再度フラット35で借り換えを行うことができるのです。しかも、契約している銀行も変える必要がないのです。

実は弊社FPの2回の借り換えは、同じ銀行でのフラット35同士での借り換えだったそうです。住宅購入時は民間の住宅ローンを借りたが、その3年後により低い金利であるフラット35にB銀行で借り換えを実施したとのこと。

その1年半後、再度金利が下がったため「無理かな」と思いつつも、同じB銀行でフラット35への借り換えを申し込んだところ、何も問題なく借り換えることができたのです。

さらに言うと、2回目の借り換えはそれまでの返済実績があったためか事前審査がなく、本審査もとてもスムーズに終わりました。

フラット35をするなら楽天銀行がおすすめ!

フラット35取扱金融機関は多数ありますが、金利は各社さまざまです。その中でも、楽天銀行のフラット35(買取型)の金利は最低水準。また、申込書の請求から融資まで来店不要で完結するのでお忙しい方にもぴったりです。

住宅ローン借り換えの最終比較では、実質金利に注目!

さて、これまでは一般的な金利タイプの違いに注目して、借り換えを有利に行うためのポイントを説明してきました。ですが、これだけでは本当に有利な借り換えをするには、まだ足りないのです。

安い金利でも損してしまう理由

多くの方は、金融機関が提示する住宅ローン金利を現在の金利と比較して、それよりも低ければ借り換えをしようと考えます。公表されている金利の事を『表面金利』といいますが、この『表面金利』同士の比較では本当に借り換えすることが有利になるのかは、実はわからないのです。

それはなぜかというと、表面金利を基に算出した総支払金額には、借り換えを行う場合に必要な手数料や保証料、団体信用生命保険の保険料、金利固定期間終了後の金利上昇の影響といった「コスト」について、全く含まれていないからです。

借り換え時にかかる手数料や保証料などの費用は、各金融機関が独自に決められるため大きな差が出ます。また、団体信用生命保険の保険料を毎月の返済とは別に支払う場合、当然総支払金額にその分上乗せとなります。

そのため、借り換え後に最終的に支払う金額がいくらかを比較する必要があり、その比較には、表面金利にコストを加えて出した金利=『実質金利』を使う必要があります。

仮に以下2つの異なる住宅ローン金利について、実質金利で比較した場合にどうなるのかシミュレーションをしてみます。

| 表面金利 | 1.2% | 1.6% |

|---|---|---|

| 表面金利での総支払金額 | 3,574万円 | 3,779万円 |

| 手数料 | 65万円 (融資額の2.16%) |

11万円 (一律) |

| 保証料 | 57万円 (融資額100万円当たり19,137円) |

なし |

| 団体信用生命保険 保険料 (三大疾病特約あり) |

266万円 ※ | なし |

| 金利固定期間終了後の金利上昇追加分 (11年目~ +0.5%) |

なし | なし |

| 総支払金額 | 3,962万円 | 3,790万円 |

※比較条件:借入金額3,000万円、返済期間:30年(全期間固定金利)(単位:万円、1万円以下四捨五入)

※「団体信用生命保険 保険料」は、住宅金融支援機構 機構団信特約料シミュレーションから概算

このように、借り換えの際にかかる手数料や保証料といったコストの金額によって、表面金利での差は簡単に逆転してしまうことがわかります。

借り換えた際に手数料や保証料がいくらかかるのかは、各金融機関のサイトや問い合わせ窓口で確認することができます。ちょっとした手間をかけることで今後支払う金額に大きな差が生まれますので、忘れずに確認をしてみてください。

また、実質金利には含まれませんが、住宅ローンを借りることでセブン銀行ATMからの預金引き出しにかかる手数料が無料になる特典を提供している金融機関もあります。こういった特典も家計の助けになりますので、注目してもよいでしょう。

住宅ローン借り換えの比較に関するまとめ

長期間、かつ、高額な支払いとなる住宅ローンですが、『借り換え』という手段を取ることで返済額を抑え、家計にゆとりをもたらすことができます。

『借り換え』を検討する際には、自分の状況に合わせた金利タイプが何か、手数料などを含めた総額がいくらになるのかをきちんと確認し、多くの商品の中からご自身に合った住宅ローンを見つけ出してください。

住宅ローン比較サービスで簡単に比較検討してみませんか?最大300万円節約も!?

今の住宅ローンを借換することで数百万円単位での節約の可能性もございます。住宅本舗比較サービスは簡単な希望や条件を入力するだけで、80金融機関の中から現在のお借入内容と比較していくら安くできるのかを簡単に比較検討することができます。試してみる価値はあるサービスです。