- がん保険は生命保険料控除の対象になる。

- 住民税の控除額に注意。

- 手軽に控除を受けられるので積極的に活用すべき。

がん保険も控除の対象になる?仕組み・注意すべきポイントをFPが解説!

公開日:2020年3月25日

この記事のポイント

今回はがん保険の控除について解説していきます。年末に差し掛かるタイミングで保険会社より一斉にある証明書が送られてきます。そうです、控除証明ですね。

1枚の方もいれば複数枚届く方もいらっしゃいますが、加入しているがん保険は対象になるのでしょうか?また、金額はどれくらいまで控除されるのかなどの疑問に答えたいと思います。

控除証明の種類は?

まずは種類について解説していきたいと思います。自宅や契約した際の契約者住所に対し、10月頃にハガキや封書が届きます。中を見ると色々と数字が書かれてあり、何をどこに記入したら良いのかというご質問も少なくありません。確かに分かりにくい部分もあるかと思います。

では肝心の種類は何種類ほどあるのか、それぞれ解説していきましょう。

一般生命保険料控除

1つ目は一般生命保険料控除です。これは加入している死亡保険が対象になります。例えば終身保険で死亡保障に加入している場合や定期保険で死亡保障に加入している場合が対象になり、1年間で支払う見込みの金額を年末調整の書類や確定申告の書類に記載する事になります。

例として1ヶ月の支払いが10,000円の保険料だとします。保険会社の書式にもよりますが、証明額と記載されている数字は、その年の1月からハガキが届いた時点まで納めた保険料の金額になっています。

見込み額(申告額)と記載されている数字はその年の12月までに支払う予定の金額となります。書類の記入は見込み額(申告額)の数字を記載する事になりますので憶えておいて下さいね。

介護医療保険料控除

2つ目は医療保険やがん保険、そして介護保険等に加入している場合に利用できる枠となります。今回のテーマであるがん保険はこの介護医療保険料控除に該当します。

保険会社の商品にもよりますが、医療保険にがん特約を付けた契約では1つの控除額となり、医療保険、がん保険と分けて加入している場合は2つの証明書が届きます。

記入の方法は先程の生命保険料控除と同じですので見込み額を記入する様にしましょう。また近年販売が活発になってきました介護保険ですが、介護医療保険料控除に該当します。

医療保険、がん保険、介護保険と3つに分けて加入していても合算する事は可能ですので、最大限控除を受けられる様にしておきたいですね。

社会保障の介護保険料と民間生命保険の介護保険料の違い

たまに問い合わせがありますが、40歳を超えると給与明細に「介護保険料」という項目で天引きされています。これは国の制度に基づく徴収になっており、高齢者や40歳以上の方で介護認定を受けた方への保障に利用されます。

対して民間の生命保険会社が販売しています介護保険は、国の制度の介護保障に加えて負担を軽減する目的で販売されている保険商品です。

同じ介護保険ですので混同し易いですが、社会保障の介護保険料は控除証明などの通知はきませんので、保険会社から加入した介護保険の分を記載しましょう。

個人年金保険料控除

老後の資産形成を目的とした個人年金保険に加入している方に送られてくる証明書が3つ目の枠となります。ご加入している方は多く、随分以前の契約ですと解約金や年金受取額など高い水準の商品が多いようです。

また、若くしてご加入頂いている個人年金等は今ではお宝保険と呼ばれるくらい率が良いので、最後まで支払い続ける様にしておきたいですね。この個人年金控除を受ける為には以下の点に注意しておきましょう。

個人年金保険料控除を受ける際の注意点

- 年金受取人が契約者か配偶者のいずれかである事

- 年金受取人と被保険者が同一である事

- 個人年金保険の払込期間10年以上である事

- 確定、有期年金の場合、年金の支払い開始年齢が60歳以上で且つ受取期間が10年以上である事

これら4つの注意点に気をつけて下さい。なぜなら、個人年金保険料控除を受ける場合には「税制適格特約」というものを付帯しなければ対象になりません。上記4つが税制適格特約を付帯できる条件となります。

逆に付帯できない契約の場合は、一般生命保険料控除として扱われる事になりますのでご注意下さい。

変額個人年金保険は一般生命保険料控除に該当する

変額個人年金保険という商品をご存知でしょうか?取扱いの保険会社の代表格はソニー生命になります。通常の個人年金と異なり、運用を伴う商品設計になっていまして、運用の中身は投資信託になっています。

将来的に増える事も減る事も有り得る商品ですが、実はこの変額個人年金に関しては一般生命保険料控除に該当しますので、注意しておきましょう。

生命保険料控除の制度について

現在の控除対象は解説してきました3種類のみです。この3種類を活用して控除を受ける事になりますが、そもそも生命保険料控除という制度はどんな制度なのか簡単に解説しておきます。

生命保険に加入しているだけで所得控除を受けられる制度となっており、課税所得を減らす効果があります。この効果によって所得税が最大12万円、住民税が最大7万円控除されます。

憶えておきたい新旧制度対象保険の違い

この生命保険料控除はある年を境に改定されています。その年は2011年12月31日以前に契約したのか(旧制度)、2012年1月1日以降に契約したのか(新制度)という境で分かれます。詳しく解説した表が以下になります。

| 新旧制度 | 旧制度 | 新制度 | |||

|---|---|---|---|---|---|

| 控除枠 | 一般生命保険料控除 | 個人年金保険料控除 | 一般生命保険料控除 | 個人年年金保険料控除 | 介護医療保険料控除 |

| 所得税 | 最大5万円 | 最大5万円 | 最大4万円 | 最大4万円 | 最大4万円 |

| 所得税合算 | 最大10万円 | 最大12万円 | |||

| 住民税 | 最大3.5万円 | 最大3.5万円 | 最大2.8万円 | 最大2.8万円 | 最大2.8万円 |

| 住民税合算 | 最大7万円 | 最大7万円 | |||

上記表にあるとおり、保険加入していると所得税、住民税と控除される事になります。保険は身近な商品で殆どの方が加入していますのでおすすめの方法ですね。

具体的な計算式を解説

控除の金額や新旧制度の違いについて解説しましたが、実際にどんな方法で決まるのか計算式をまとめてみましたので、まずはこちらの表をご覧ください。

所得税控除の計算式

| 1年間の支払保険料等 | 控除額 |

|---|---|

| 25,000円以下 | 支払保険料等の全額 |

| 25,000円超~50,000円以下 | 支払保険料等×1/2+12,500円 |

| 50,000円超~100,000円以下 | 支払保険料等×1/4+25,000円 |

| 100,000円超 | 一律50,000円 |

| 1年間の支払保険料等 | 控除額 |

|---|---|

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超~40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超~80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

住民税控除の計算式

| 1年間の支払保険料等 | 控除額 |

|---|---|

| 15,000円以下 | 支払保険料等の全額 |

| 15,000円超~40,000円以下 | 支払保険料等×1/2+7,500円 |

| 40,000円超~70,000円以下 | 支払保険料等×1/4+17,500円 |

| 70,000円超 | 一律35,000円 |

| 1年間の支払保険料等 | 控除額 |

|---|---|

| 12,000円以下 | 支払保険料等の全額 |

| 12,000円超~32,000円以下 | 支払保険料等×1/2+6,000円 |

| 32,000円超~56,000円以下 | 支払保険料等×1/4+14,000円 |

| 56,000円超 | 一律28,000円 |

計算式における諸注意

上記の表が所得税、住民税の控除に関する計算式です。ここで少し諸注意を解説します。

まず、新制度住民税控除ですが、制度は3種類あり、年間保険料をそれぞれ最大控除額を受けられる56,000円以上支払ったとすると、28,000円×3種類のため84,000円までいけると思いがちですが、住民税は最大7万円までとなるので気を付けておきましょう。

たまにクライアントさんから聞かれる事がある事案ですし、上限いっぱいまで掛けても7万円ですので、ご覧頂いている方は気に留めておいて下さいね。

年末調整、確定申告で控除を使う手順

先程までの解説は主に仕組みや計算式についてでした。ここからは具体的に手順について解説していきたいと思います。

年末調整の場合

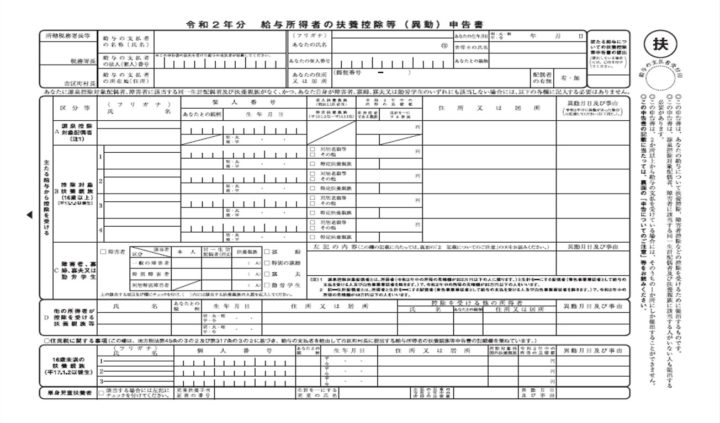

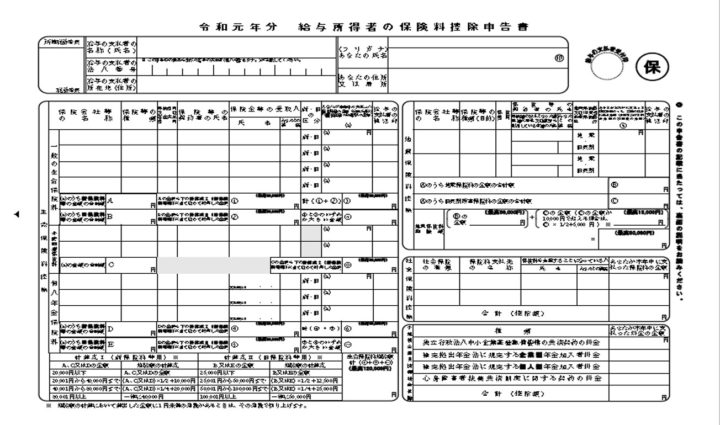

主にサラリーマンの方は年末調整で申請する事になります。毎年10月頃になると会社より書類が配布される事になりますが、身に覚えのある方は沢山いらっしゃるでしょう。

会社によっては提出期限が早く設定されている所もあり、ごく稀ですが提出期限までに控除証明書の発送が追い付かないケースもあります。

こちらの書類をご覧になった事があると思います。この書類のうち生命保険料控除に使用するのは「給与所得者の保険料控除申告書」になります。

書類の左側が控除の申告を記入する欄になりますので、届いた控除証明に記載の金額を正しく記入し、下段にある計算式(所得税)に当てはめて自ら記入します。ご記入が終わったら、証明書と合わせて会社へ提出する事になります。

何故会社に提出するのか

サラリーマンの場合、所得税の申告は原則不要で、給与の支払い元である会社が纏めて税務署へ申告納税する事になっています。年末調整の書類は会社の経理や人事等が担当しており、皆さんの書類をチェックし提出する事になりますので、提出期限が決められているという事になります。

大規模な会社であれば従業員の数も多いので、提出期限が短い事もあります。ご負担を掛けないようになるべく早めに提出しておきましょう。

また、この書式には住民税控除の記載がありません。理由として、住民税に関しては別途会社が源泉徴収票と給与支払い報告書を税務署に提出し、その書類を基にお住いの市区町村で住民税額の決定がなされます。

この時に控除計算されて住民税が決まる事になりますので、各個人で計算しておく必要がないのです。

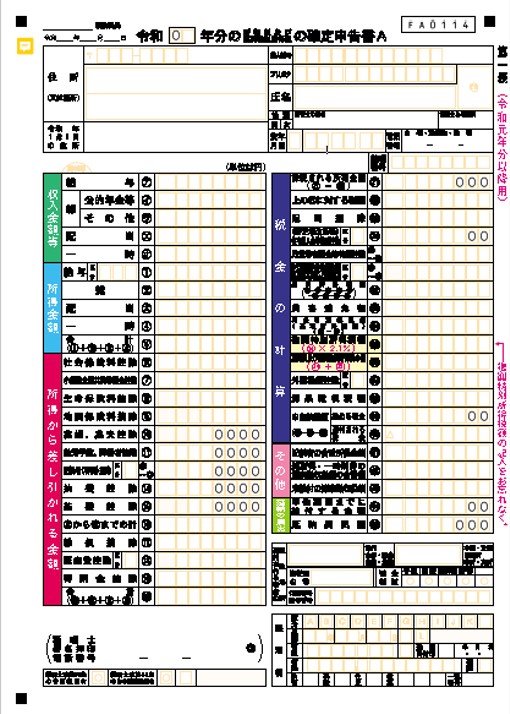

確定申告の場合

自営業者やフリーランスの方、副業などで20万円以上収入のある方は確定申告が必要です。年末調整とは違い、自分で申告納税する事になりますので、基本的な手順は年末調整と同じです。

計算式は所得税の計算式を利用する事になり、左側に記載のある「所得から控除される金額」欄に計算した額を記入します。記入した申告書と控除証明書を合わせて提出する事で完結します。

尚、住民税も年末調整と同様に確定申告を提出しておけば自動で計算され、納税通知書が届きますのでご安心下さい。

がん保険の控除に関するまとめ

今回はがん保険の控除に関するお話でしたが、がん保険だけでなく他の保険料控除についての解説も合せて行いました。加入率の高い保険ですので、誰でも控除は受けられます。また最大限控除を受ける為に微調整しながら保険加入を検討するのも良いかもしれません。

オンライン相談で、保険やお金の悩みもすっきり!

「コロナ騒動を機に改めてお金や将来のことをしっかり考え始めた」という方が少なくないようです!外出が難しい今の時期でも『保険ONLINE』なら、オンライン上で経験豊富なFPに無料相談ができるので、家に居ながら各保険会社のメリット・デメリットの説明や最適なプランの提案を受ける事が出来ます。 契約しなくても無料相談とアンケート回答だけで<A5ランク黒毛和牛>が貰えるのも嬉しいですね。

保険オンライン公式サイトはこちら