- 貸株サービスは保有している株式を証券会社に貸し出して金利を受け取れるサービス。

- 証券会社が倒産すると株券が返ってこないリスクがある。

- 配当の税金の扱いが変わったり、株主優待の継続保有特典の地位を失う可能性もある。

- 自分がどのようなサービスを利用したいかを考えて証券会社を選ぶようにする。

貸株サービスはリスクが大きい?貸株のメリット・デメリットを金融の専門家が徹底解説

公開日:2020年10月17日

この記事のポイント

保有している株を証券会社に貸し出すことで金利を受け取る仕組みとして、「貸株サービス」があります。インカムゲイン投資の一種として有効ですが、どのようなリスクがあるのでしょうか。この記事では貸株のメリットやデメリットについて解説します。

貸株サービスとは

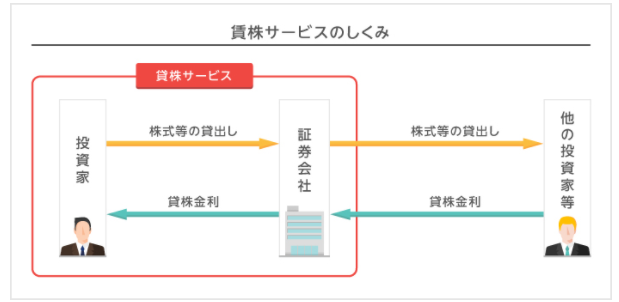

貸株サービスは、証券会社が提供しているサービスです。投資家が保有している株券などを証券会社に貸し出すことで、証券会社から金利(貸株金利)を受け取れます。投資家から借りた株券を、証券会社はほかの投資家(機関投資家)などに貸し出すなどして運用を行うのです。

貸株の仕組みは、経済安定性や流動性の向上など、効率的なマーケット機能に重要な役割を果たしています。貸株の金利は、株券を借り入れた投資家に対して証券会社が支払うレンタル料といえます。日にちや銘柄によって異なりますが、証券会社によっては10%以上が設定される銘柄もあります。

貸株サービスは、インターネット証券などを中心として個人投資家へ提供されています。個人投資家にとってはぜひやるべきサービスといえますが、サービス内容は証券会社によって異なるため詳しい内容を調べることが大切です。

出典:日本取引所グループ

株式を保有するだけで高い金利が得られる理由

証券会社は個人投資家が保有する株券を借り入れ、機関投資家などに貸し出します。機関投資家は、借りた株を空売りなどに利用し、貸株金利を証券会社に支払います。そして受け取った貸株金利の一部を、証券会社は個人投資家に支払うのです。

貸株サービスのメリット

貸株のメリットは、主に次の二つです。

保有している株式を有効利用できる

貸株を利用すると、保有している銘柄を有効利用できます。通常、株式を長期保有している場合、株主優待や配当金を受け取れますが、株式を売却することによってまとまった利益を得るためには、数年~数十年持ち続ける可能性もあります。

しかし貸株を利用することで、保有している間にも利益を得られます。将来の値上がり益(キャピタルゲイン)を狙いながらインカムゲインを増やせるのが、貸株の大きなメリットといえるでしょう。

貸株は売却も自由にできる

貸株をしていても、保有株はいつでも好きなタイミングで売却できます。貸株サービスを利用すると保有株を売れないと考えている人もいるかもしれませんが、通常の株式と同じように売り注文を出せば貸株は解消され、保有株を売却できるのです。

貸し出している株式をいつでも売却できるので、効率的な運用手法の一つといえるでしょう。

貸株サービスのリスクとデメリット

貸株のリスクやデメリットについても確認して起きましょう。

証券会社が倒産したら株は返ってこない可能性がある

貸株を行っている証券会社が倒産した場合、貸した株が返ってこないリスクもあります。

貸株サービスを提供しているのは大手証券会社が多いため倒産リスクは低いものの、貸株を行っている場合は、株が返ってこない可能性があるというリスクを理解しておく必要があります。

配当金が貸株配当金相当額になる

株式を持っていると、投資家は配当金を受け取れます。しかし貸株をしている場合、配当金ではなく「貸株配当金相当額」が支払われることになります。そして、貸株配当金相当額は配当所得ではなく、雑所得になるので注意が必要です。税金の扱いが変わるからです。

貸株配当金相当額は総合課税になる

配当金は配当所得なので、ほかの所得と分けて申告分離課税できます。申告分離課税の場合の税率は、20.315%(所得税15.315%+住民税5%)です。しかし、貸株配当金相当額は雑所得になるので総合課税となります。所得が多い人は、雑所得になると配当所得以上の税率が課される恐れもあります。

総合課税の所得税の税率は、以下の図のように5%から45%の7段階に分かれています。そして住民税が10%かかるので、最高税率で55%もかかることになるのです。

出典:国税庁

確定申告が必要&損益通算ができない

総合課税の場合、原則として確定申告をする必要があります。そして、株式投資の過去の損失と相殺できる損益通算も使えません。前の年に株式の売買で損失を出していても、利益を圧縮できる損益通算が使えないので、税制面については注意しましょう。

株主優待の「継続保有特典」の地位を失うリスクがある

株主優待を目的として株式投資をしている投資家も多いでしょう。クオカードや食事券などがもらえ、生活が少し豊かになることから、個人投資家に人気があります。

そして株主優待の中には、株を一定期間保有していることで限定品がもらえたり、株主優待の内容がグレードアップしたりする「継続保有特典」を採用している企業があります。

貸株の金利を優先したまま株主優待の権利確定日を過ぎてしまうと、優待が得られません。また、株主優待が得られないだけでなく、継続保有特定の地位も失ってしまいます。株主名簿に名前が乗っていないので、株主でなくなったとみなされてしまうためです。

株主優待優先を選べる証券会社を選ぶ

「株主優待優先」を選べる証券会社もあります。たとえば楽天証券の場合、株主優待の権利確定日に株式が自動的に返却され、株主優待の権利を受け取れます。同じ日に配当金を得る権利がもらえる場合は、配当金も受け取ることが可能です。

そして株主優待優先を使っていれば、優待の権利が得られる日に株券が返済されるので、継続保有特定の地位を失うこともありません。

貸株に出さずに一部を手元に残す方法も有効

ただし、配当も優待も得られない任意の日に株主名簿の確定をする企業もあります。その場合、株主優待優先で貸株をしていても、継続保有の地位を失うこととなります。

ですから、どうしても株主優待をもらいたい場合は、保有株式のうち一部を手元に残し、残りを貸し出して利息をもらうという方法がおすすめです。継続保有特定の地位をキープしながら、問題なく株主優待を受け取れるからです。

信用取引を利用していると貸株サービスを使えない

信用取引口座を開設していると、貸株サービスを使えない証券会社があるので注意が必要です。信用取引をしたい投資家は、信用取引口座でも貸株サービスが使える証券会社を利用するようにしましょう。

たとえばSBI証券では、貸株サービスと信用取引口座を併用できます。貸株金利を受け取りながら、レバレッジを活かした信用取引ができるのです。信用取引で利用している必要保証金以外の株式は、貸株サービスを利用して金利を受け取れるので、ムダのない運用ができます。

信用建玉に必要な保証金の代用有価証券は引き出せません。しかし、必要保証金以外の株式は余剰株式として貸株に利用できるのです。貸株サービスを利用すれば、貸株金利を定期的に受け取れ、余剰株式をムダなく運用できます。

信用口座と貸株サービスを併用できる証券会社の利用法

SBI証券

SBI証券では、信用取引口座と貸株サービスを併用した場合、投資家自身が信用取引上の「代用有価証券」と、貸株金利が受け取れる貸株を選択できます。積極的に信用取引で利益を狙う場合は代用有価証券にし、取引を控えて金利収入を定期的に得たい場合は貸株を選ぶようにすればいいのです。

楽天証券

2020年9月23日から楽天証券は貸株サービスを拡充し、新たに「信用貸株」のサービスを始めました。信用貸株は、投資家が保有している現物株式を、代用有価証券として信用取引の余力維持に利用しながら楽天証券に貸し出すことで、貸株金利が受け取れるサービスです。

これまでの貸株サービスでは、信用取引の代用有価証券として利用していた株式を貸し出すことはできませんでした。しかし信用貸株を利用すれば、保有している株式を信用取引の担保と貸株で活用できるようになるのです。

貸株のメリット・デメリットに関するまとめ

貸株を利用すれば、保有している株式を証券会社に貸し出すことで貸株金利を受け取れます。お得なサービスですが、配当では税制の扱いが変わりますし、株主優待の継続保有特典の地位を失う可能性もあります。

ただ、権利確定日に株券が返却されて配当や株主優待を受け取れる証券会社もあります。さらに、信用口座と貸株サービスを併用できる証券会社もあるので、自分がどのようなサービスを利用したいかを考えて証券会社を選ぶようにしましょう。