教育資金準備は学資保険で本当に大丈夫?加入前に知っておきたい重要な4つのポイント

公開日:2018年8月7日

子供の教育資金を準備するために、学資保険に加入して将来の備えをしている子育て世帯のみなさまは多いと思います。

また、これから子供の教育資金を準備するための対策として学資保険の加入を検討されている方も多いと思いますが、はたして、今後も子供の教育資金準備は学資保険で本当に大丈夫なのでしょうか。

本記事では、これから学資保険の加入を検討されている方が加入前に知っておきたい重要な4つのポイントを紹介していきます。

目次

学資保険の加入前に知っておきたい重要な4つのポイント

学資保険は、生命保険といった金融商品であることに加え、目標としている教育資金準備をより確実に行うといった大きな目的があります。これらを踏まえた上で、学資保険の加入前に知っておきたい重要な4つのポイントを以下、それぞれ紹介していきます。

①途中で学資保険料の支払いを止めると損をする

学資保険は、基本的に生命保険であるため、中途解約といって途中で学資保険料の支払いを止めると基本的に損をすることになります。

そのため、子供が17歳や18歳になるまでなど、一定期間、継続して学資保険料を支払い続けていける金額に設定しておく必要があります。

②満期保険金が総支払保険料よりも超える契約であるか

学資保険は、貯蓄性保険といった特徴があり、12歳満期、17歳満期、18歳満期などのように、あらかじめ決めた満期まで学資保険料を支払い続けることによって、満期保険金が総支払保険料よりも多くなります。

ただし、学資保険は大きく貯蓄性タイプと保障性タイプがあり、学資保険に加入したからといって、必ず満期保険金が総支払保険料よりも多くなるとは限りません。

学資保険に加入する本来の目的は、目標としている教育資金準備をより確実に行うところにありますので、学資保険の加入前に将来受け取ることができる満期保険金はいくらになるのか必ず確認しておくようにしましょう。

③満期保険金から総支払保険料を差し引いた差益は課税対象

一般に、学資保険は、満期保険金が総支払保険料よりも多くなることが大半ですが、満期保険金から総支払保険料を差し引いた差益は一時所得として税金がかかる対象となります。

毎月の学資保険料が多く、将来受け取る予定の満期保険金も多い場合は、注意が必要となりますが、特に、満期保険金から総支払保険料を差し引いた差益が50万円を超える場合は、一時所得の計算上、所得が生じる可能性が高くなります。

④万が一の保険料払込免除と保障が有効な契約であるか

こちらのポイントは、ほぼ問題ないと思われますが、学資保険は、基本的に保険契約者にあたる両親などが死亡した場合など、万が一の時には、以後の学資保険料の払込が免除され、当初契約した保障が確保される特徴があります。

念のため、加入する学資保険は、万が一の保険料払込免除と保障が有効な契約であるか必ず確認しておくようにしましょう。

実のところ、学資保険の加入で節税になるとは限りません

学資保険に加入することによって節税対策になるという話を見聞きしたり、保険屋さんから節税になることを教えてもらったりしたことがある方はとても多いと思います。

確かに、1年間に支払った学資保険料は、生命保険料控除として節税効果が期待できることは間違いありません。

しかし、実のところ、学資保険に加入することで本当に節税になるとは限らない落とし穴があるため、この点に注意が必要です。

学資保険に加入することで本当に節税になるとは限らない理由

学資保険に加入することで本当に節税になるとは限らない理由は、生命保険料控除が3つの種類に分けられるほか、支払った保険料のすべてが節税効果をもたらさないところにあります。

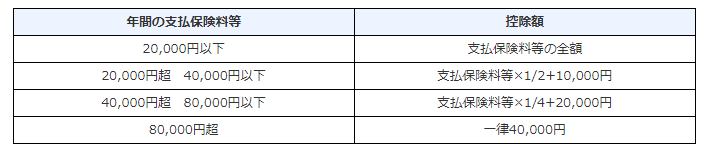

具体的に、生命保険料控除はおもに、一般用、介護医療用、個人年金用といった3つの種類に分けられ、これらの生命保険料控除は、以下の算式に基づいてそれぞれ控除額が計算されます。

たとえば、毎月の保険料が10000円の終身保険(一般用)に加入していた場合、年間の支払保険料は120,000円になりますので、上記表にあてはめますと、80,000円超に該当し、結果として一律40,000円の生命保険料控除が受けられます。

ただし、終身保険、定期保険、収入保障保険、学資保険は、すべて一般用の生命保険料にあたり、1年間の支払保険料はすべて合算して計算されます。

そのため、終身保険や定期保険などといった死亡保障が対象の生命保険にすでに加入している場合、学資保険に新たに加入したとしても節税効果が変わらないわけです。

参考:工夫次第でちょっとお得な節税対策を教えます

学資保険に加入することで本当に節税になるとは限らない理由を紹介しましたが、工夫次第でちょっとお得な節税対策になる場合がありますので、ここではその方法を紹介していきます。

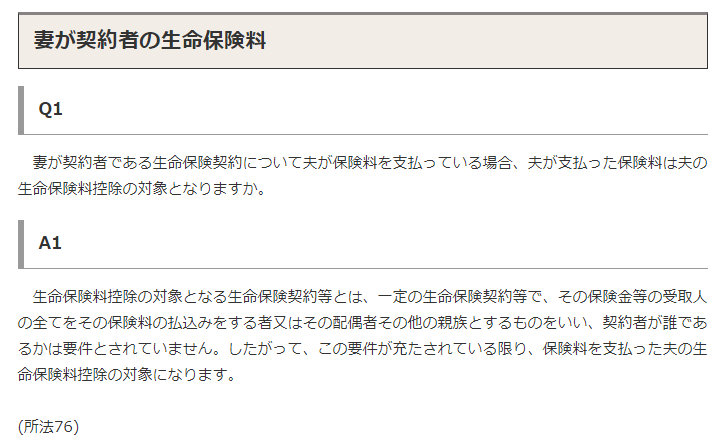

上記の質問では、妻が保険契約者の場合となっておりますが、国税庁の回答をまとめますと、たとえば、夫が保険契約者である学資保険の生命保険料控除は、夫本人に限らず、妻が適用してもよいことを意味しています。

そのため、夫婦共働きでどちらも税金を納めるだけの収入や所得がある場合は、生命保険料控除の振り分けを少し工夫するだけで、夫婦それぞれの納めるべき税金を減らすことができます。

具体的な振り分けイメージと節税効果を比較

たとえば、夫婦共働きであるものとし、夫が保険契約者の終身保険と学資保険にそれぞれ毎月10,000円ずつ支払っていた場合の節税効果のイメージを比較して紹介します。

| 比較内容 | 夫の所得控除額 | 妻の所得控除額 |

|---|---|---|

| 終身保険と学資保険の控除をどちらも夫にした場合 | 一律40,000円 | - |

| 終身保険と学資保険の控除をどちらも妻にした場合 | - | 一律40,000円 |

| 終身保険と学資保険の控除の片方を夫、もう片方を妻に適用した場合 | 一律40,000円 | 一律40,000円 |

夫が保険契約者であれば夫のみが生命保険料控除を受けられ、妻が保険契約者であれば妻のみが生命保険料控除を受けられると誤解している方がとても多いと筆者は実務経験を通じて率直に感じています。

なお、この方法は、国税庁も認めている方法になりますので、ご自身はどうなのか一度確認されてみることをおすすめします。

学資保険の加入は、教育資金対策として最適なのか?

学資保険に加入して子供の教育資金対策をすることに対して賛成派と反対派の方が多くいることは確かです。

どちらの考え方であったとしても、最終的に目標となる将来の教育資金をしっかりと準備することができれば何も問題がないことではありますが、現状(平成30年8月)を踏まえますと、学資保険よりもつみたてNISAを活用した教育資金対策の方が最適であると筆者は感じています。

つみたてNISAは、平成30年1月より始まった少額投資非課税制度のことをいい、毎月の学資保険料に代えて、毎月一定金額の投資信託を積立購入しながら資産運用をする仕組みです。

つみたてNISAは、最終的に準備をすることができる教育資金も学資保険に比べて、少ない積立金額で大きなまとまったお金を準備することができることから、学資保険の加入前に、一度、つみたてNISAについて確認されてみることを強くおすすめします。

なお、つみたてNISAは学資保険と異なり、積立を開始した年から20年間に渡って税金がかからない大きなメリットがあるほか、確定申告もする必要がありません。

まとめ

学資保険は、加入する前の大切なポイントをしっかりと確認しておくことで誰でもまとまった教育資金を準備することができます。

教育資金の準備方法には、積立預金、学資保険、つみたてNISAなどがありますが、ご自身に合った無理のない方法を見つけて行動に移すことが大切です。

長い時間をかけて、効率よく教育資金を準備することが重要になりますので、積立預金、学資保険、つみたてNISAを組み合わせて活用するなどの工夫も必要と言えるでしょう。