- 損害保険料で控除対象となるのは、地震保険料と旧長期損害保険契約の保険料のみ。

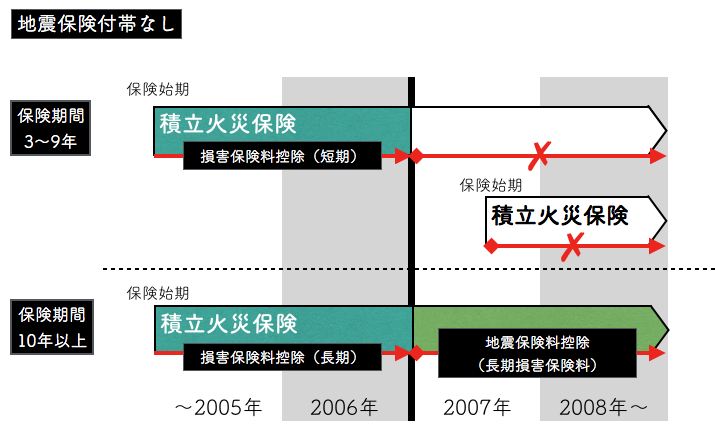

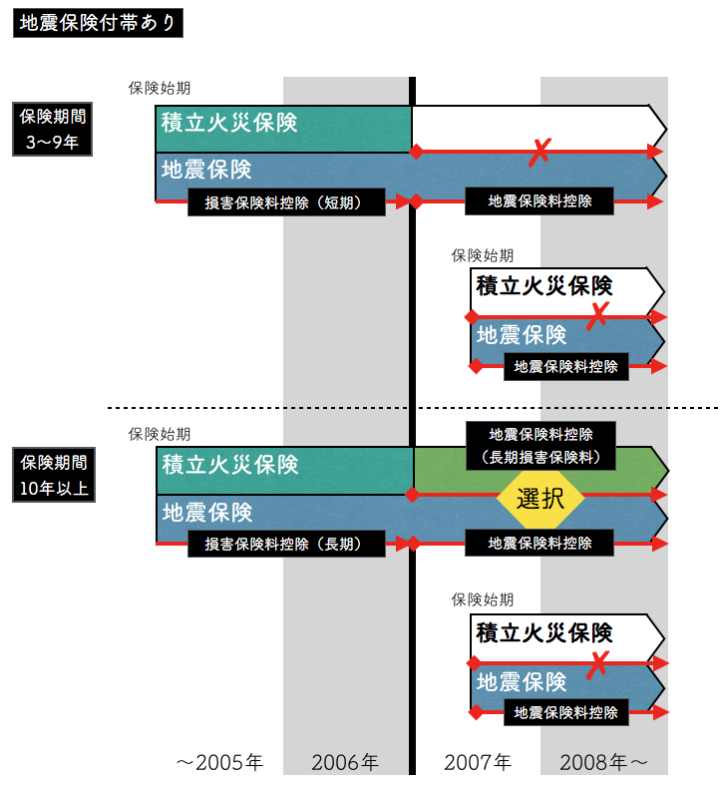

- 満期金のある長期積立火災保険等で、2006年までに契約し補償が開始されたものは控除対象。

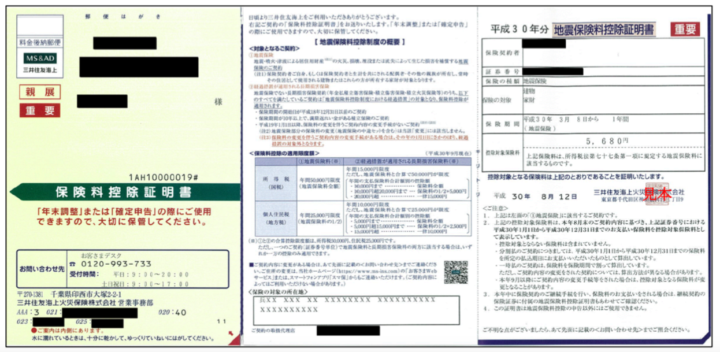

- 控除対象となる保険料を支払った場合には、保険会社から保険料控除証明書が届く。

年末調整で火災保険は控除対象になるのか?気になる疑問をFPが解決!

公開日:2019年10月11日

この記事のポイント

火災保険の保険料は年末調整で控除できるのか。この記事では年末調整で控除対象となる火災保険とならない火災保険の違いなどについて解説。火災保険契約者の気になる疑問を解消します。

目次

ほとんどの火災保険料は控除対象外

火災保険の多くは2006年まで「損害保険料控除」として所得控除の対象となっていました。しかし2007年に損害保険料控除は廃止され、現在ではほとんどの火災保険の保険料は所得控除の対象ではありません。

損害保険で控除対象となるのは地震保険と旧長期損害保険のみ

損害保険で現在所得控除の対象となっているのは、火災保険に付帯して契約する地震保険(共済を含む)と、旧長期損害保険(積立火災保険など)に限られています。

火災保険に付帯して契約する地震保険の保険料については「地震保険料控除」の対象となり、その年の1月1日から12月31日までに支払った保険料が所得控除の対象となります。

また損害保険料控除廃止に伴う経過措置として、一定の条件を満たす長期損害保険契約の保険料についても、地震保険料控除の対象となります。

地震保険料控除制度

地震保険料控除とは、2007年1月に損害保険料控除にかわって創設された制度。納税者が地震保険等(地震による損害を補償する損害保険契約や共済契約)の保険料を支払った場合に、所得から一定額が控除され税金が安くなります。

地震保険料控除の対象となる地震保険

地震保険とは地震による損害を補償する保険や共済(JA共済・県民共済等)のこと。

そのうち地震保険料控除の対象となるのは、納税者本人や本人と生計を一にする配偶者その他の親族の所有する自宅(常時居住の用に供する家屋)や家財(日常生活に必要な生活用動産)を保険の対象とし、火災保険(共済)に付帯されるか、火災保険と一体になっている契約です。

店舗やオフィスなどを保険の対象とする地震保険や、地震による損害を単体で補償する商品の保険料は地震保険料控除の対象とはなりません。

地震保険料控除の対象となる旧長期損害保険契約

損害保険料控除廃止に伴う経過措置として、以下の要件を満たす長期損害保険の保険料については、例外的に「旧長期損害保険料」として地震保険料控除の対象となっています。

- 2006年12月31日までに締結した契約(保険(共済)期間の始期が2007年1月1日以後のものは除く)

- 満期返戻金のあるもので保険(共済)期間が10年以上の契約

- 2007年1月1日以後に、その損害保険契約等の変更をしていないもの(*1)

*1 旧長期損害保険契約に該当する火災保険に地震保険が付帯されている場合、地震保険料のみの変更はここでの変更とはみなされず、保険料変更後も経過措置の対象となります。

控除対象となる長期積立火災保険とは

契約日、補償開始日(保険始期)が2006年12月31日以前の長期積立火災保険のうち、まだ満期を迎えていない契約は長期損害保険の要件を満たし、その保険料は地震保険料控除の対象となります(2007年以降に補償内容の変更等があると対象とならない場合もあります)。

地震保険の付帯された積立火災保険のように、ひとつの契約に地震保険料と旧長期損害保険料の両方を含む場合、納税者は地震保険料と旧長期損害保険料のどちらを控除するか選択する必要があります。それぞれの控除額を計算したうえで、控除額の大きくなるほうを選択しましょう。

地震保険料控除額の計算方法

地震保険料控除の控除額は、その年に支払った保険料の金額に応じて次のように計算します。控除額の計算や上限額は所得税と住民税で違いがあります。

| 区分 | 年間支払保険料合計 | 控除額 |

|---|---|---|

| (1)地震保険料 | 5万円以下 | 支払金額の全額 |

| 5万円超 | 一律5万円 | |

| (2)旧長期損害保険料 | 1万円以下 | 支払金額の全額 |

| 1万円超2万円以下 | 支払金額×1/2+5,000円 | |

| 2万円超 | 1万5,000円 | |

| (1)と(2)両方がある場合 | – | (1)(2)それぞれの方法で計算した金額の合計(最高5万円) |

| 区分 | 年間支払保険料合計 | 控除額 |

|---|---|---|

| (1)地震保険料 | 5万円以下 | 支払金額×1/2 |

| 5万円超 | 一律2万5,000円 | |

| (2)旧長期損害保険料 | 5,000円以下 | 支払金額の全額 |

| 5,000円超1万5,000円以下 | 支払金額×1/2+2,500円 | |

| 1万5,000円超 | 1万円 | |

| (1)と(2)両方がある場合 | – | (1)(2)それぞれの方法で計算した金額の合計(最高2万5,000円) |

その年に実際に支払った保険料が控除対象

地震保険料控除の対象となるのは、控除期間(控除を受ける年の1月1日から12月31日)の補償にかかるもので、その年に実際に支払った保険料です。

年払いであればその年に支払う保険料、月払いであれば月払い保険料にその年の支払回数をかけた金額が対象となります。12月に補償が開始される契約で初回保険料の支払いが翌年1月となる場合、その年には控除は受けられず、翌年から控除対象となります。

一括払い保険料については控除期間に対応する保険料が控除対象となる

補償期間が複数年にわたる契約の保険料を一括払いした場合、最初の年には一括払い保険料を保険期間の年数で割った1年分の保険料が控除され、翌年以降も1年分に相当する保険料が毎年控除対象となります。

たとえば5年分の地震保険料(仮に5万円とします)を一括で支払った場合、契約した年には1年分の保険料に相当する1万円(=5万円÷5年)が控除対象保険料となります。2年目〜5年目も同様に、年に1万円ずつ控除を受けられます。

店舗兼住宅は居住用部分の保険料のみが控除対象となる

地震保険料控除となるのは居住部分にかかる保険料であり、。店舗兼住宅(併用住宅)の場合、居住用部分の面積に応じて控除対象保険料を調整する必要があります。

控除対象保険料=保険料控除証明書記載の「控除対象保険料」×(居住部分の延床面積/建物全体の延床面積)

*居住用部分がおよそ90%以上を占めていれば、支払った保険料の全額を控除対象とすることができます。

賃貸住宅に住んている場合、家財保険に付帯された地震保険が控除対象となる

賃貸住宅の場合、建物自体の保険は大家さんが加入し、住人は家財保険のみに加入するのが一般的です。この場合、家財保険に地震保険が付帯していれば、その地震保険料が控除対象となります。

賃貸している住宅の地震保険等は控除対象外

保有している住宅を賃貸に出している場合、その住宅を保険の対象とする地震保険等の保険料は控除対象となりません(本人または生計一親族等の居住用ではないため)。

この保険料は所得控除の対象とはなりませんが、確定申告で家賃収入(不動産所得)を申告する際に必要経費として所得から差し引くことができます。

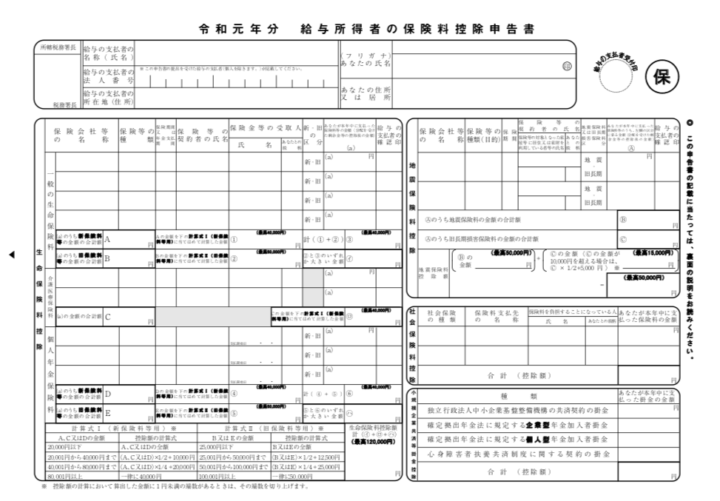

年末調整における保険料控除申告書の書き方

年末調整で地震保険料控除を受けるには、「給与所得者の保険料控除申告書」に地震保険料控除に関する事項を記載し、支払った保険料の金額や控除を受けられることを証明する書類(保険会社から届く控除証明書等)を添付して勤務先へ提出します。

出典:国税庁

控除対象となる保険料を支払うと保険料控除証明書が届く

地震保険料控除の対象となる保険料を支払った場合、毎年10月頃に保険会社から保険料控除証明書が届きます。契約初年度分については、通常保険証券と一緒に届きます。

出典:三井住友海上

年末調整や確定申告で控除を受ける際には保険料控除証明書の提出が必要

保険料控除証明書は年末調整や確定申告で控除を受ける際に、給与所得者の保険料控除申告書に添付して会社(確定申告の場合は税務署)に提出します。2018年分以後の確定申告からは「電子的控除証明書」による申告も認められるようになっています。

電子的控除証明書による申告では、まず保険会社等から保険料控除証明書をデータとして受け取り、国税庁のホームページ中の「QRコード付証明書等作成システム」を使ってQRコード付証明書を自分で作成します。QRコード付証明書は印刷して保険料控除証明書として申告に利用できます。

インターネットを使った申告(e-TAX)であれば、電子的控除証明書のデータをそのまま送信することで書面の提出を省略することもできます。

年末調整で電子的控除証明書を使った申告ができるようになるのは2020年10月以降。それ以降は会社に電子的控除証明書のデータを送信する方法によって申告できるようになります。

手元に控除証明書がある場合には書面で提出したほうが楽かもしれませんが、控除証明書の再発行が必要なケースなどでは郵送によるやり取りが必要なくなり、便利な制度だと言えます。

保険料控除申告書の書き方(地震保険料控除)

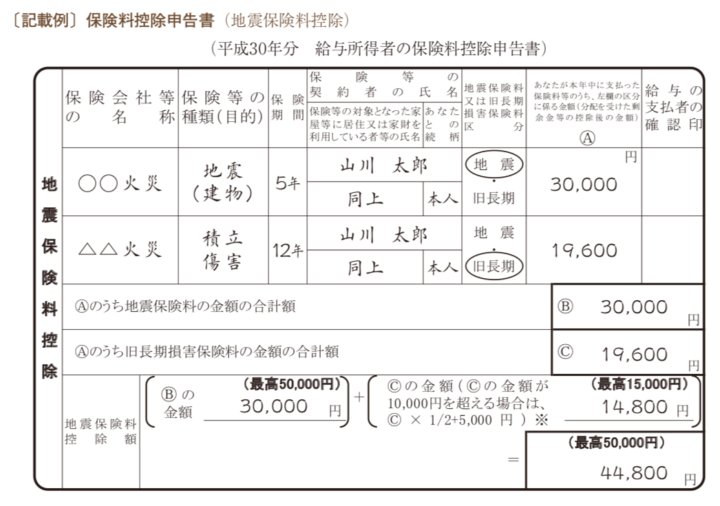

給与所得者の保険料控除申告書には下図のように記載します。契約数が多く枠内に書ききれない場合は合計額欄だけ記入し、内訳(契約内容等)については別紙に記入して控除申告書に添付します。控除申告書にはその旨(別紙に記載)を記入しておきましょう。

給与所得者の保険料控除申告書(地震保険料控除欄)の記載例

出典:国税庁

年末調整ができない場合には確定申告で控除を受けられる

年末調整で地震保険料控除の申告を忘れてしまった人や年末調整の対象とならない人などは、確定申告をすることで控除を受けられます。

確定申告の手続きについては、次の記事を参考にご覧ください。

年末調整と火災保険に関するまとめ

損害保険のうち、地震保険料と一定の要件を満たす旧長期損害保険契約の保険料は年末調整で控除対象となります。火災保険については、控除対象となる契約は旧長期損害保険契約に該当する一部に限られますが、控除対象となる保険料を支払っている場合には忘れずに申告するようにしましょう。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわかない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。