- 転職者の年末調整は転職先の会社が行う。

- 転職者の年末調整には前の勤務先の発行した源泉徴収票が必要。

- 確定申告が必要な場合、確定申告をしたほうが有利な場合も。

転職したら年末調整はどうなるのか?知っておきたいポイントをFPが解説!

公開日:2019年10月5日

この記事のポイント

会社員やパート従業員の人が毎年行っている年末調整。この記事では転職した場合の年末調整はどうなるのか、転職者が知っておきたい年末調整のポイントについて解説します。

目次

転職者の年末調整は源泉徴収票をもとに転職先の会社が行う

年末調整が行われるのは1年間の所得が確定する年末。転職した場合には、年末時点で在籍している勤務先(転職先)が年末調整を行います。

年末調整

給料から概算で天引きされている源泉徴収税額と本来支払うべき所得税額との差額を精算する仕組み。

年末調整の手続き・書類の書き方

転職先での年末調整は、基本的にこれまでの年末調整の手続きと大きな違いはありません。

基本的な年末調整の手続きや書類の書き方などについては以下の記事をご覧ください。

転職先で年末調整を行う際の注意点

基本的な違いはありませんが、転職後の年末調整では通常とは異なる手続きが必要となるケースもあります。

- 途中入社で年末調整を受けるには前の勤務先が発行した源泉徴収票が必要

- 転職先への扶養控除等申告書の提出は原則不要

- 転職した場合の住宅ローン控除

- 退職から転職までの期間が空いた場合はその間の社会保険料の申告が必要!

途中入社で年末調整を受けるには前の勤務先が発行した源泉徴収票が必要

年末調整は年末時点で在籍している勤務先で行いますが、その際には前の勤務先が発行した源泉徴収票が必要となります。

これは所得税額の計算が前の勤務先から受け取った給与を含む1年間の所得の合計額をもとに行われ、前の勤務先で源泉徴収された所得税額との調整が必要となるため。

正社員やパート・アルバイトといった雇用形態や雇用期間などに関係なく、その年に源泉徴収が行われた給与所得があれば、それらすべての勤務先の源泉徴収票を提出しなければなりません。

源泉徴収票などにより前職分の給与額と徴収税額が確認できなければ、年末調整を行うことはできません。

源泉徴収票は退職後原則1カ月以内に交付される

所得税法によって、会社は従業員の退職後1カ月以内に源泉徴収票を作成し、従業員に交付することが義務付けられています。

退職後1カ月を過ぎても交付されない場合や、年末調整までに時間がない場合には前の勤務先に問い合わせ、源泉徴収票の交付を依頼しましょう。

依頼しても交付してもらえないときは税務署に相談

前の勤務先に源泉徴収票の交付を依頼したものの、いつまで経っても交付されない場合には税務署に相談しましょう。

税務署で「源泉徴収票不交付の届出手続」を行えば前の会社に行政指導が入り、ほぼ確実に源泉徴収票を受け取ることができます。

前の勤務先が倒産している場合

前の勤務先の倒産が原因で退職した場合、源泉徴収票の交付が受けられず、会社とも連絡がつかないこともあります。

その場合には税務署で「源泉徴収票不交付の届出手続」をするか、破産管財人(通常は弁護士)に直接依頼し、源泉徴収票を発行してもらいます。

これらの手続きによって源泉徴収票が手に入らなければ、年末調整は受けられず、自分で確定申告を行わなければなりません。

確定申告を行うにも原則源泉徴収票が必要ですが、勤務先の倒産などの事情があれば、多くの場合源泉徴収票の代わりに給与明細などによる申告が認められます。税務署に相談して指示に従いましょう。

転職先への扶養控除等申告書の提出は原則不要

扶養家族の状況などを申告するための「扶養控除等申告書」は、年末調整の際に翌年分を勤務先に提出するのが一般的です。

職分の源泉徴収票を転職先の会社に提出し、扶養家族等に変化がないのであれば、扶養控除等申告書を改めて提出する必要はありません。

再度提出すること自体に問題はないため、転職先から扶養控除等申告書の提出を求められた場合には会社の指示に従いましょう。

扶養控除等申告書を2カ所以上に同時に提出することはできない

ただし、扶養控除等申告書を2カ所以上の勤務先へ同時に提出することはできません。別の会社でも同時に雇用されており、その会社に扶養控除等申告書を提出していれば、重ねて提出することはできないので注意しましょう。

扶養控除等申告書を提出していない会社で年末調整は行えないため、複数の会社で雇用されている場合には、年末調整が行われる会社の所得も含め、すべての所得を合わせて確定申告をしなければなりません。

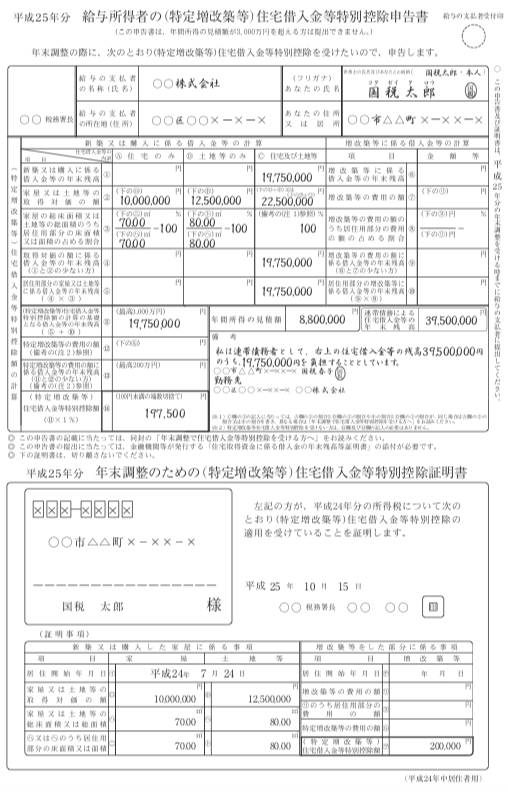

転職した場合の住宅ローン控除

勤務先で年末調整を行う人が住宅ローン控除の適用を受けるには、1年目は確定申告が必要ですが、2年目以降からは年末調整だけで控除を受けられます。

年末調整で住宅ローン控除を受けるために必要な書類

年末調整で住宅ローン控除を受けるためには、次の3種類の書類を勤務先に提出します。

- 年末調整のための住宅借入金等特別控除証明書(税務署から交付)

- 給与所得者の住宅借入金等特別控除申告書(税務署から交付)

- 住宅ローン残高証明書(金融機関から交付)

「年末調整のための住宅借入金等特別控除証明書」と「給与所得者の住宅借入金等特別控除申告書」は1枚の申告書になっており、1年目の確定申告をした年の10月頃に残る9年分の申告書がまとめて税務署から送られてきます。

出典:国税庁

転職先でも引き続き年末調整で控除を受けられる

転職先での年末調整の際に「給与所得者の住宅借入金等特別控除申告書(兼 年末調整のための住宅借入金等特別控除証明書)」と「住宅ローンの残高証明書」を提出すれば、これまでと同様に年末調整により住宅ローン控除を受けられます。

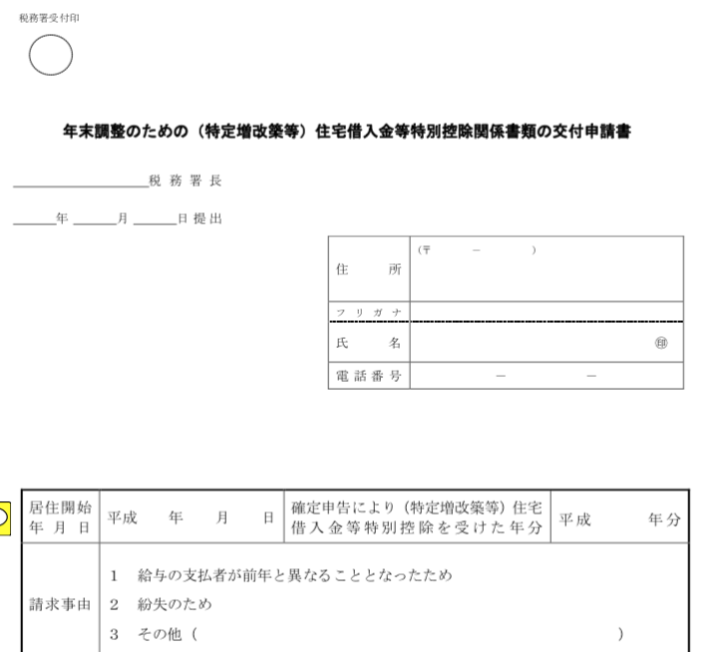

控除証明書の再発行が必要な場合も

「年末調整のための住宅借入金等特別控除証明書」と「給与所得者の住宅借入金等特別控除申告書」が一体化されたのは2012年6月から。

それ以前に交付を受けた人は、「給与所得者の住宅借入金等特別控除申告書」は9年分交付されていますが、「年末調整のための住宅借入金等特別控除証明書」は初回分の1枚しか交付されていません。

転職先で年末調整による控除を受けるには控除証明書を再度提出しなければならないため、控除証明書を再発行する必要があります。

再発行は「年末調整のための住宅借入金等特別控除関係書類の交付申請書」に必要事項を記入し、税務署に持参するか郵送により行えます(手数料不要)。

出典:国税庁

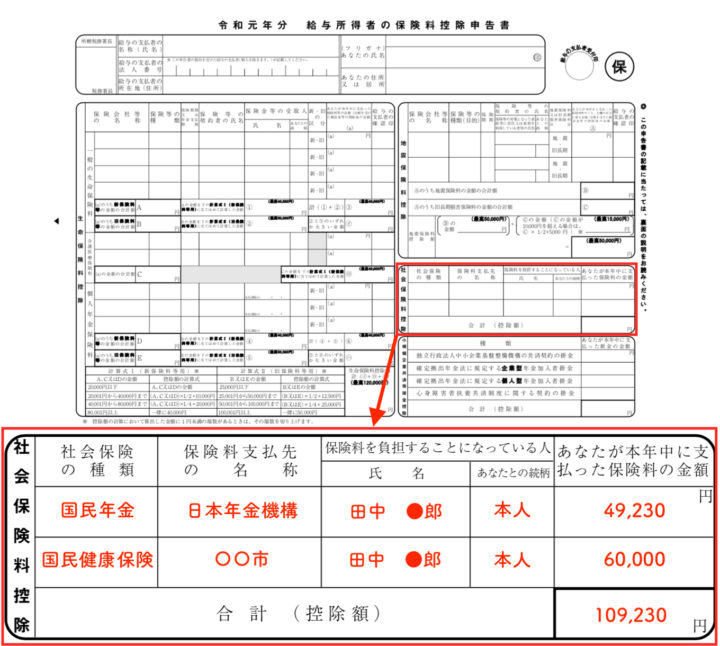

退職から転職までの期間が空いた場合はその間の社会保険料の申告が必要!

前の勤務先を退職してから新しい勤務先に転職するまでに間が空くケースでは、再就職までの間は国民年金・国民健康保険に加入することになります(健康保険については前職の健康保険の任意継続するケースもあります)。

再就職までの間に支払った社会保険料は所得控除の対象となりますが、控除を受けるには年末調整(または確定申告)の際に自ら申告しなければなりません。

自分で支払った社会保険料の申告方法・申告書の書き方

自分で支払った社会保険料の申告は、年末調整の際に提出する「給与所得者の保険料控除申告書」に必要事項を記入して行います。

出所:国税庁(一部変更)

記入項目(1)社会保険の種類と支払先の名称

「社会保険の種類」欄には国民年金、国民健康保険と記入します。

「支払い先の名称」欄には、国民年金であれば「日本年金機構」、国民健康保険であれば「住んでいる市区町村名」と記入します。

記入項目(2)保険料を負担することになっている人

「氏名」欄には保険の対象となっている人の名前を記入します。配偶者や生計を一にしている親族のために支払った保険料も控除対象となります。

国民年金や国民健康保険には扶養という仕組みがないため、それまで扶養に入っていた配偶者なども個別に保険料を負担しなければなりません。

「あなたとの続柄」欄には、自分の社会保険料であれば「本人」、配偶者や子どもなどの保険料を支払った場合には「配偶者」、「子(あるいは長男など)」のように記入します。

保険の対象者(保険料を負担することになっている人)が異なれば、それぞれ別々に分けて記入します(図は本人の保険料のみを記入した例)。

記入欄は2行しかないため、記入しきれない場合には「内訳書」を作成して添付します。申告書の記入欄には「別紙(内訳書)参照」のように記載し、「合計」欄には支払ったすべての保険料の合計を記入します。

記入項目(3)あなたが本年中に支払った保険料の金額

その年の1月から12月にあなたが実際に支払った保険料と支払う予定の保険料(配偶者や生計を一にする親族分も含む)の合計額を記入します。

添付書類

国民年金保険料の控除申請には、「社会保険料(国民年金保険料)控除証明書」の添付が必要です。

控除証明書は通常10月頃に届きますが、加入時期や再就職の時期によって異なります。10月以降の保険料について見込額が記載されている場合もありますが、10月以降に再就職し自分では支払わない保険料分は差し引いた金額で記入します。

国民健康保険料の控除申請に必要な添付書類はありません。

退職日翌日が入社日であれば記入は不要

退職日翌日を入社日として転職した場合など、国民年金や国民健康保険の加入期間がなければ記入は不要です。

前職分の退職金を受け取った場合

退職金は原則他の所得と分けて所得税額を計算するため、年末調整の対象ではありません。ただ、場合によっては確定申告が必要となるケースもあるため確認しておきましょう。

退職所得の計算方法

退職所得は次のように計算します。

退職所得金額={(源泉徴収前の収入金額)−退職所得控除}×1/2

*勤続年数5年以下の役員等の場合は2分の1をかけずに計算します。

| 勤続年数(*2) | 控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数(最低80万円) |

| 20年超 | 800万円+70万円×(勤続年数−20年) |

(*2)1年未満の端数は切り上げ

「退職所得の受給に関する申告書」を提出した場合:原則確定申告不要

前の勤務先から退職金の支払いを受け「退職所得の受給に関する申告書」を提出した場合、退職所得控除を行った上で、退職所得に応じた所得税額(復興特別所得税を含む)が源泉徴収されるため、原則確定申告は必要ありません。

【退職金支給額500万円、勤続年数9年3カ月の人の場合】

- 退職所得控除額=40万円×10年(*3)=400万円

- 課税退職所得金額=(500万円−400万円)×1/2=50万円

- 所得税額(*4)=50万円×5%=2万5,000円

- 復興特別所得税額=2万5,000円×2.1%=525円

(*3)1年未満は切り上げ

(*4)所得税額は「退職所得の源泉徴収税額の速算表」に従い計算。

退職金支給額の500万円からは、所得税額2万5,525円と住民税額5万円(課税退職所得金額の10%)が源泉徴収され、492万4,475円が退職者に支払われて課税関係は終了します。

「退職所得の受給に関する申告書」を提出していない場合:確定申告による精算が必要

前の勤務先から退職金の支払いを受け「退職所得の受給に関する申告書」を提出していない場合、退職所得控除などは考慮されず、退職金支給額に20.42%の税率をかけた所得税額(復興特別所得税を含む)が源泉徴収されます。

【退職金支給額500万円、勤続年数9年3カ月の人の場合】

- 所得税額額=500万円×20.42%=102万1,000円

退職金支給額の500万円からは、所得税額102万1,000円と住民税額5万円(申告書の提出の有無に関わらず、課税退職所得金額の10%)が源泉徴収され、退職者には392万9,000円が支払われます。

退職所得の受給に関する申告書を提出していない場合、提出した場合に比べ源泉徴収される所得税額はかなり多くなります(例の場合約50倍の差)。

この差額分を精算するには、退職者(退職金受給者)本人が確定申告をしなければなりません。

その年の所得が少ない場合には確定申告をしたほうが有利な場合も

退職所得の受給に関する申告書を提出した場合でも、確定申告をしたほうが有利なケースもあります。

それは年の途中で退職し再就職まで無収入の期間が生じた場合など、その年の所得が少なく、社会保険料控除や扶養控除など各種所得控除をすべて控除しきれないケースです。

このようなケースでは、確定申告を行うことで控除しきれていない所得控除額を退職所得からも控除でき、税金の還付が受けられます。

退職した年に再就職しない場合には自分で確定申告が必要

退職後に再就職しない場合や年をまたいでの再就職となった場合、その年の年末調整をしてくれる会社がないため、自分で確定申告をしなければなりません。

確定申告は、翌年の2月16日から3月15日までの間に、作成した確定申告書を税務署に提出して行います。確定申告書は、国税庁ホームページ「確定申告書作成コーナー」から手順に従って作成できます。

出典:国税庁

前職分の源泉徴収票や各種控除証明書など、金額の確認や提出が必要な書類を揃えた上で、申告期限までに忘れずに行うようにしましょう。

住宅ローン控除を受けるにも確定申告が必要

これまで年末調整で住宅ローン控除を受けていた人も、控除を受けるために確定申告が必要です。

転職した場合の年末調整に関するまとめ

転職した場合の年末調整は、前の勤務先の収入(所得)も含め転職先の会社が行います。前職分の源泉徴収票の提出が必要となる以外は、これまでの年末調整の手続きと基本的に変わりません。

ただし、それぞれの事情によってはイレギュラーな手続きが必要となるケースもあります。そのようなケースで手続きの不備や漏れがないよう、年末調整や確定申告の仕組みを理解しておくことが大切です。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわかない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。