- 個人事業主の住民税は、確定申告をすることで6月頃に納付書が届く。

- 住民税は所得割と均等割の2種類から構成されていて、所得割は課税所得に応じて高くなる。

- 住民税は経費にならないが、事業口座から納税した場合は事業主貸の帳簿処理が必要である。

個人事業主の住民税はいくらかかる?算出方法&手続きをFPが解説!

公開日:2020年3月13日

この記事のポイント

サラリーマンと個人事業主では税金のかかり方や申告方法、納税方法が違うものがいくつかあるため、独立開業すると最初のうちは戸惑うものです。

ただ、わかりにくいからといって税金関係の処理をないがしろにしていると、あとで税務署から指摘を受けることになってしまうので開業当初から徹底する必要があります。

そこで今回は、個人事業主の住民税について算出方法や手続きなどについて詳しく解説していきたいと思います。

個人事業主にかかる住民税とは

サラリーマンの方に住民税について聞いても、ほとんどの方が名前くらいしか知らないことが多く、どのように納税しているのか自覚していないケースもよくあります。

それもそのはず、サラリーマンの方は会社から給料が支払われる際に住民税が天引きされていることから、自ら納税しているという感覚があまりないのです。

また、給料からは社会保険料など差し引かれるものも多いので、自分の住民税がいくらなのかすら知らない人も少なくないでしょう。ここでは住民税という税金がどういう税金なのかについて、詳しく解説して行きたいと思います。

住民税という税金を知ろう

住民税とは、自分自身が居住している住所地を管轄している自治体から課税されている税金のことをいいます。住民税と市民税の違いがわからない、という方が時々いますが、市民税は住民税の一部です。

住民税とは都道府県が課税する都道府県民税と、市町村が課税する市町村民税を合わせた総称のことなので、別々の税金というわけではありません。

住民税の基本知識

住民税はその年の1月1日時点で居住している地域の都道府県、市区町村から課税されます。ちなみに、住んでいる場所と仕事場を別々に構えている個人事業主の方の場合でも、実際に住んでいる場所をベースにするのが基本です。

人によっては住んでいる場所とは違う場所に住民票があるという方がいますが、その場合は住民票の住所の自治体から住民税が課税されます。ただし、この場合は早急に住民票自体を移動させるべきでしょう。

年の途中で引越しして住民票の住所が変更になった場合でも、住民税が課税されるのは1月1日時点の住所地の自治体からだけなので、転居先の自治体から二重に課税される心配はありません。

住民税の算出方法①所得割

住民税は税金の中では珍しく、2つの算出方法が合体して最終的な税金の金額が決まるという仕組みになっています。

前年の1月から12月までの1年間の所得に対して課税される住民税の部分を所得割といいます。個人事業主の場合、確定申告で申告した所得に対して次の税率をかけて算出します。

- 都道府県民税4%

- 市区町村民税6%

ただし、自治体によっては税率が個別に異なる場合がありますので、詳しくはご自身の住所地を管轄する役場にご確認ください。

所得控除と税額控除額とは

所得割部分は次の計算式によって算出します。

- 所得割=(所得金額-所得控除額)×税率-税額控除額

所得控除は所得税と同様に、主に次のような控除項目があります。

- 生命保険料控除

- 医療費控除

- 基礎控除

- 配偶者控除

- 扶養控除

- 地震保険料控除

ただし控除される金額は所得税と微妙に異なりますので、計算する際には個別に確認が必要です。

また所得割には所得控除のほかに、税額から直接差し引かれる税額控除もあります。これについても通常の所得税の確定申告の時と同じで、次のようなものがあります。

- 配当控除

- 住宅ローン控除

- 寄附金税額控除(ふるさと納税など)

- 外国税額控除

課税所得が200万円以下だった場合

このように算出した課税所得が200万円以下だった場合は、次のいずれか少ない金額の5%が控除されます。

- 人的控除額の差の合計額

- 合計課税所得金額

課税所得が200万円を超えていた場合

課税所得が200万円を超えた場合は、次の計算式によって算出した金額が控除されます。

- 控除額=人的控除額の差の合計額-(合計課税所得金額-200万円)の5%

なお、控除額が2,500円未満になる場合は、2,500円が控除額となります。

住民税の算出方法②均等割

課税所得に応じて税額が変わる所得割に対して、均等割はその名の通り均等に課税される住民税の部分です。

- 都道府県民税1,000円

- 市区町村民税3,000円

※復興財源確保のために、現在はどちらも500円加算されています。

なお自治体によって均等割の金額が異なりますので、詳しくはご自身の住所地を管轄する市区町村役場にお問い合わせください。

このように住民税とは課税所得に応じて税額が変化する所得割と、均等に課税される均等割という2つの割合によって構成されています。

住民税は納税者自身で計算する必要はなく、きちんと確定申告をしていればその所得に基づいて自治体側で計算して納付書が送られてきます。

プロ野球選手などのスポーツ選手が怪我や引退などで大幅に年収がダウンすると、次の年の住民税が怖いという話をよくしていますが、これは自営業者の住民税の所得割部分の負担のことを言っているのです。

住民税の通知と納税手続き

サラリーマンの方は毎月の給与から差し引かれているので、納付時期について気にしたことはないかもしれませんが、個人事業主の場合は毎年6月頃に確定申告に基づいて計算された住民税の納付書が届きます。

住民税は一括で納税することもできますが、4分割で支払うことも可能です。どちらの場合も税額に違いはありません。

このように納付書が送られてきて税金を納税する徴収方法を普通徴収といい、サラリーマンのように給与から天引きする徴収方法を特別徴収といいます。

住民税の会計上の処理

個人事業主に課税される住民税は、あくまで事業主個人に対して課税されているものなので、納税した住民税を個人事業の経費として計上することはできません。

基本的には事業主個人の財布から納税することになるので、個人事業の帳簿に記載する必要はありませんが、個人事業で使用している屋号付き口座などから住民税を納税した場合は記帳が必要になります。

この場合は、事業主貸の勘定科目を使用して仕分けをし、事業主に対してお金を貸した扱いにして会計処理を行います。

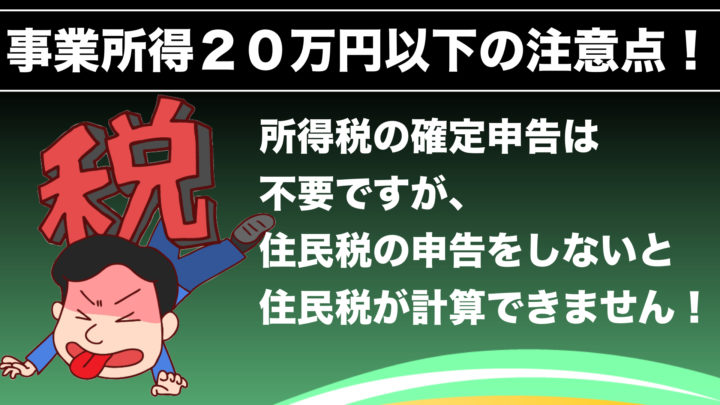

事業所得が20万円以下の場合の注意点

個人事業を始めたばかりで年間の事業所得が20万円以下だった場合、所得税においては確定申告が免除になるという規定があります。

この規定を知っている個人事業主の方の中には、「20万円以下だから確定申告しなくて大丈夫」と認識しているケースがあります。確かにこの認識は間違ってはいませんが、確定申告をしない場合はあることが困るということに気が付きますでしょうか。

そうです。住民税です。ここまでしっかりお読みいただいた方であればわかるかもしれませんが、住民税は確定申告書の課税所得に基づいて計算していくため、確定申告がされないと住民税が計算できないのです。

そのため事業所得が20万円以下で確定申告をしない場合は、別途住所地の市区町村役場に住民税の申告が必要になります。

都道府県民税もあるので、別途都道府県にも申告しなければならないように感じるかもしれませんが、市町村役場に住民税の申告をすれば都道府県民税も計算してくれます。

住民税の申告書は普段あまり見たことがないという方が多いと思いますが、書式が自治体によって異なる場合があるため注意が必要です。役所のホームページにPDFファイルがアップされていることが多いので確認してみましょう。

確定申告の負担を軽減する方法

個人事業主とはいえ慣れないうちは確定申告が大きな負担になりやすく、事業に充てたい時間まで削られてしまうことがあります。ここでは、個人事業主におすすめしたい、確定申告の負担を軽減する方法についてご紹介したいと思います。

会計ソフトを導入する

ひと昔前の会計ソフトというと、今でいうところのエクセルの表計算ができる程度のものでした。

最近の会計ソフトは銀行口座やクレジットカードの情報が連動しているため、基本的に電磁的な記録に残っている情報であれば、そのまま会計ソフトに同期させる形で簡単に帳簿を作成することが可能です。

個人事業主の頭を悩ませる勘定科目の割り振りや仕分けについても、会計ソフトが自動で認識して振り分けてくれるので手間を大幅に削減できます。

基本的に簡単な質問に回答していくだけで税務署に提出できる確定申告書が出来上がるので、個人事業主で初めて確定申告をするという方でも非常に簡単です。

また、会計ソフトの情報をクラウドで共有することも可能なので、顧問税理士とリアルタイムで情報を共有できるという点も大きなメリットになります。

税理士に依頼する

個人事業に集中したいという方は、確定申告自体を税理士に依頼することも可能です。税理士に依頼する方法としては、次の2つの種類があります。

顧問契約

税理士や税理士法人と顧問契約を結べば、毎月の記帳代行なども含めて経理業務を丸ごと外注することが可能です。ただ、毎月数万円のランニングコストがかかりますので、ある程度利益が出ている状況でなければ顧問料が負担となります。

確定申告のみ単発で依頼

確定申告の手続きだけ単発で依頼することも可能です。その代わり、領収書の整理や日々の記帳については自分自身できちんと処理しておく必要があります。毎月のランニングコストがかからない点がメリットです。

個人事業主の住民税に関するまとめ

今回は個人事業主の住民税について詳しく解説してきました。基本的には個人の住民税を計算する時と流れは同じなので、事業所得をしっかり管理しておけばそんなに難しくはありません。

サラリーマンの時とは違い給与から自動的に天引きされるわけではないので、納付書が届いたら遅れずに納税することを心がけましょう。また、個人事業が軌道に乗り始めたら記帳代行や確定申告の手続きを税理士に委託することも検討してみてはいかがでしょうか。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわかない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。