- 源泉徴収の対象となる報酬は「原稿料」「税理士報酬」など範囲が定められている。

- 源泉徴収の税率は請求額に応じて「10.21%」または「20.42%」となる。

- 納めすぎた源泉所得税は確定申告によって還付される。

個人事業主が源泉徴収される・されないケースとは?税の基礎知識・請求書の書き方etc.まとめ

公開日:2020年9月17日

この記事のポイント

個人事業主やフリーランスとして事業を行っていると、報酬を受け取るときに所得税を源泉徴収されることがあります。独立してまだ間もない場合など、取引に慣れていないと源泉徴収の仕組みがよくわからないのではないでしょうか。

個人事業主であれば必ず源泉徴収されるわけではなく、源泉徴収されるケースとされないケースがあります。取引先とのお金のやり取りや納税額に関わってくるので、事業を行うのであれば、源泉徴収について理解しておくことが大切です。

今回は、源泉徴収の基礎知識や計算方法、請求書の書き方、確定申告などについて詳しく解説します。

目次

源泉徴収とは

源泉徴収とは、個人事業主に報酬を支払う際に所得税を徴収し、その個人事業主(納税者)の代わりに納付する制度のことです。源泉徴収された所得税のことを「源泉所得税」といいます。

会社員の場合は、会社が給与支払いの際に所得税を天引きし、社員の代わりに納税してくれます。そして、年末調整で年間の所得税が確定し、納めすぎた所得税があれば給与を通して還付されます。

一方、個人事業主の場合は、会社や個人が一定の報酬を支払う都度、支払金額に応じて所得税を差し引く仕組みになっています。源泉所得税は本来納めるべき所得税の前払いに該当するため、確定申告で調整されます。

源泉徴収を行うことで所得税を確実に徴収できるので、国にとっては一定の税収を確保できるメリットがあります。

個人事業主が源泉徴収される・されないケース

個人事業主が行う取引であっても、源泉徴収されるケースとされないケースがあります。源泉徴収の対象となる取引の範囲は決まっており、対象取引についてのみ源泉徴収が行われます。ここでは、どのような取引が源泉徴収の対象になるかを確認していきましょう。

源泉徴収の対象となる報酬

個人事業主が報酬の支払い受けるときに、源泉徴収の対象となる主な取引は以下のとおりです。

- 原稿料、講演料

- 弁護士、税理士、司法書士などに支払う報酬・料金

- プロスポーツ選手、モデル、外交員などに支払う報酬・料金

- 映画、演劇、テレビ出演などの報酬・料金

- 芸能プロダクションを営む個人に支払う報酬・料金

- ホテル・旅館などの宴会において接客を業務とするホステスなどに支払う報酬・料金

- プロスポーツ選手の契約金

- 広告宣伝のための賞金

- 社会保険診療報酬支払基金が支払う診療報酬

- 馬主に支払う競馬の賞金

これらの取引に該当する場合は、報酬支払いの際に所得税が差し引かれます。

源泉徴収の対象外となる業務

先ほど紹介した源泉徴収の対象取引に該当しない場合は、報酬が支払われるときに所得税が差し引かれることはありません。たとえば、Webサイトのコーディング作業、プログラミングなどは源泉徴収の対象外となります。

フリーランスや個人事業主として事業を行う場合は、源泉徴収の対象業務かどうかを確認しておきましょう。

源泉徴収される所得税の計算方法

源泉徴収される所得税は、取引先に送付する請求書に反映させる必要があるため、基本的には請求側が計算することになります。ここでは、源泉徴収の税率や源泉所得税の計算方法について確認していきましょう。

源泉徴収の税率

報酬支払額から所得税が源泉徴収される場合、税率が何%なのか気になるのではないでしょうか。個人事業主の源泉徴収税率は以下のとおりです。

- 請求額100万円未満:10.21%

- 請求額100万円以上:20.42%

基本的には請求額の10.21%が源泉徴収されますが、請求額が100万円を超える場合は20.42%となります。

源泉所得税の金額の計算方法

源泉徴収の対象となるのは、原則として報酬として支払ったすべての金額で、消費税も含まれます。たとえば、消費税を含めた報酬金額が11万円の場合、源泉所得税は11,230円(11万円×10.21%:1円未満切り捨て)となります。

ただし、報酬金額と消費税額を区分している場合は、消費税を除いた報酬金額のみを源泉徴収の対象とすることも可能です。

上記のケースでは、請求書に「報酬金額10万円、消費税等1万円」と記載されていれば、源泉所得税は10,210円(10万円×10.21%)となります。

いくらから源泉徴収の対象になるのか

源泉徴収の対象取引に該当する場合、基本的には報酬金額に関係なく源泉徴収されます。ただし、実務においては、1回限りの少額取引などは、取引先が源泉徴収に対応しないケースもあります。

新規で取引を始める際は、源泉徴収について取引先に確認しましょう。

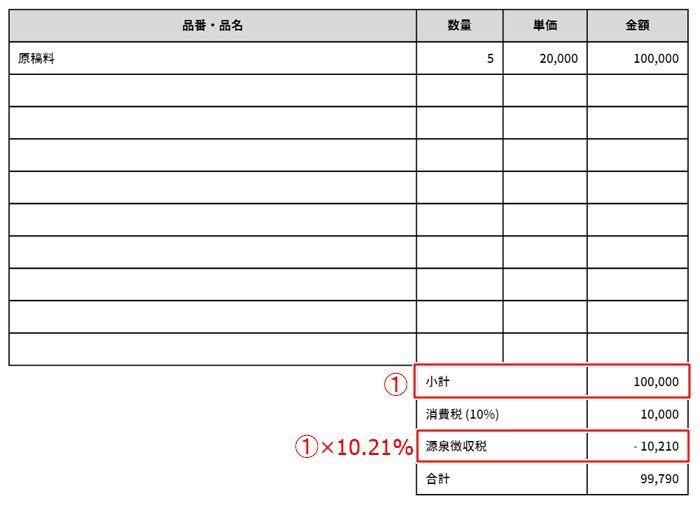

源泉徴収されるときの請求書の書き方

報酬金額から源泉徴収される場合、源泉所得税を計算して請求書に反映させる必要があります。源泉徴収される場合の請求書の書き方は以下のとおりです。

出典:Misoca を元に筆者作成

消費税を除いた報酬合計が10万円であるため、源泉所得税は10,210円(10万円×10.21%)です。消費税込みの報酬合計11万円から源泉所得税10,210円を差し引き、請求額は99,790円となります。

請求書作成ソフトを使うと自動計算してくれる

源泉所得税は税率が細かいので、自分で計算するのは大変ですが、請求書作成ソフトを使えば自動計算してくれます。

源泉徴収をするように設定しておくと、請求内容や金額を入力するだけで源泉徴収を反映した請求書が簡単に作成できます。自分で計算するより間違いが少なく、手間も省けるので、請求書作成ソフトの導入を検討しましょう。

源泉徴収された所得税の確定申告(納税)について

源泉徴収された所得税は、年1回の確定申告で調整されます。ここでは、源泉所得税の納税手続きについて確認しましょう。

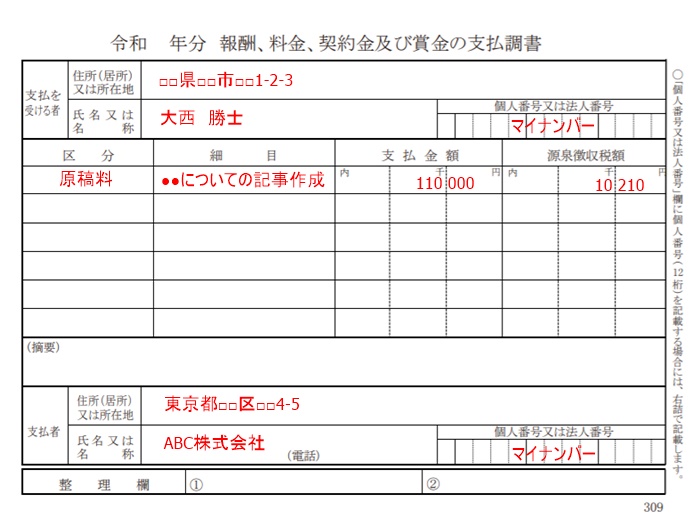

取引先の企業・個人から支払調書が発行される

報酬から源泉徴収されると、取引先である企業や個人から支払調書が発行されます。支払調書の見本は以下のとおりです。

出典:国税庁(筆者により加筆)

支払調書に報酬支払額と源泉所得税額が記載されているので、帳簿金額と支払調書の記載金額が違っていないかを確認しましょう。

ただし、支払調書は必ず発行されるわけではありません。支払調書が届かない場合は、必要に応じて取引先に発行を依頼しましょう。

納めるべき所得税と源泉所得税の差額を納付する

確定申告によって、1年間に納めるべき所得税が確定します。源泉所得税は所得税の前払いであるため、納めるべき所得税と源泉所得税の差額を納付することになります。

たとえば、年間所得税が50万円、源泉所得税が30万円であれば、差額の20万円を納付します。

納めすぎた源泉所得税は還付される

納付すべき所得税より源泉所得税のほうが多い場合、納めすぎた源泉所得税は確定申告で還付されます。たとえば、年間所得税が30万円、源泉所得税が40万円であれば、確定申告すると納めすぎた10万円は戻ってきます。

還付金の支払手続きは通常1か月~1か月半かかり、手続きが完了すると税務署から指定口座に振込されます。

ただし、e-tax(電子申告)で確定申告を行う場合は、2~3週間程度で支払手続きが完了します。少しでも早く還付金を受け取りたい場合は、e-taxで確定申告するといいでしょう。

個人事業主の源泉徴収の会計処理方法

個人事業主が受け取った報酬金額について源泉徴収される場合、どのように会計処理を行えばよいのでしょうか。ここでは、源泉徴収の仕訳例を紹介します。

源泉徴収されたときの仕訳

売上(報酬金額)が11万円(消費税込)、源泉所得税が10,210円のケースについて確認しましょう。まずは売上が確定して請求書を送付するときに、以下の仕訳をします。

| 借方 | 貸方 |

|---|---|

| 売掛金 110,000円 | 売上 110,000円 |

そして、取引先から売掛金の入金があったときに、以下の仕訳をしましょう。

| 借方 | 貸方 |

|---|---|

| 現金預金 99,790円 | 売掛金 110,000円 |

| 仮払税金 10,210円 (仮払金・事業主貸でも可) |

源泉所得税を「仮払税金」で仕訳していますが、「仮払金」や「事業主貸」といった勘定科目を使っても構いません。所得税は必要経費に計上できないので、これらの勘定科目を使って処理します。

源泉所得税は入金時に計上するのが一般的ですが、以下のように、売上時の仕訳で計上しても問題ありません。

| 借方 | 貸方 |

|---|---|

| 売掛金 99,790円 | 売上 110,000円 |

| 仮払税金 10,210円 |

確定申告で納付額が確定したときの仕訳

確定申告で1年間の所得税が確定すると、これまで報酬から差し引かれてきた源泉所得税は精算されます。たとえば、年間所得税50万円、源泉所得税30万円の場合、所得税を納付するときに以下の仕訳をします。

| 借方 | 貸方 |

|---|---|

| 事業主貸 500,000円 | 仮払税金 300,000円 |

| 普通預金 200,000円 |

事業用口座から納付することを想定して「普通預金」を使っていますが、プライベート口座から納付する場合は「事業主借」で処理して問題ありません。

確定申告で納めすぎた源泉所得税が還付されるときの仕訳

年間所得税より源泉所得税のほうが多い場合は、確定申告で納めすぎた源泉所得税が還付されます。たとえば、年間所得税が30万円、源泉所得税が40万円の場合、還付金が入金されたときに以下の仕訳をします。

| 借方 | 貸方 |

|---|---|

| 普通預金 100,000円 | 仮払税金 400,000円 |

| 事業主貸 300,000円 |

事業用口座に入金されることを想定して「普通預金」を使っていますが、プライベート口座に入金される場合は「事業主貸」で処理して問題ありません。

個人事業主が源泉徴収される・されないケースに関するまとめ

ここまで紹介したように、個人事業主は業務の内容によって、取引先から支払われる報酬から源泉徴収されるケース・されないケースがあります。源泉徴収は請求書の作成や確定申告に関わってくるため、個人で事業を行うなら源泉徴収の仕組みを理解しておくことが大切です。

源泉所得税について正しく会計処理・確定申告を行い、納めすぎた源泉所得税がある場合は確定申告して還付金を受け取りましょう。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわからない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。