- 確定申告とマイナンバーの関係についてポイントを絞って紹介しています。

- 確定申告書に記載するマイナンバーの箇所について紹介しています。

- マイナンバーカードがない場合は、確認書類 (住民票etc.)の提出が必要です。

確定申告にマイナンバーは必要!記載方法&カードがない場合の必要書類をFPが解説!

公開日:2019年1月19日

この記事のポイント

マイナンバーは、1人につき1つ付与される12桁の番号のことをいい、確定申告などの税金の申告手続きにおきましては、平成28年1月からマイナンバーの利用が始まっています。

そのため、個人の方を対象にした毎年の税金精算手続きにあたる年末調整や確定申告におきましても、必要書類へ本人や扶養している親族などのマイナンバーの記載が求められることになっています。

確定申告の時期が近づいてきていることも踏まえまして本記事では、改めて申告前に確認しておきたい確定申告とマイナンバーのポイントを紹介していきます。

確定申告についての基本的な情報は以下記事をご覧ください。

目次

【確定申告×マイナンバー①】確定申告におけるマイナンバーの取り扱いとは?

確定申告は、原則として毎年2月16日から3月15日までが確定申告をする期間となっており、この期間内に作成した確定申告書を税務署へ提出する必要があります。

この時、作成した確定申告書には、確定申告をする本人のマイナンバーの記載のほか、なりすましを防止するために、本人確認書類の提示または写しの添付が必要になっています。

ただし、マイナンバーカードの保有の有無や確定申告をする方法などによって、必ず確定申告をする本人のマイナンバーの記載と本人確認書類の提示または写しの添付が必要になっているわけではないため、次項からポイントをまとめて紹介します。

マイナンバーカード保有の有無による違い

保有している場合

確定申告をする場合において、マイナンバーカードを保有している場合は、マイナンバーの確認と身元確認がいずれもできることから、マイナンバーカードだけで本人確認ができるものとされています。

保有していない場合

マイナンバーカードを保有していない方が確定申告を行う場合、作成した確定申告書にご自身のマイナンバーを記載することになるほか、番号確認書類と身元確認書類を添えて提出することになります。

番号確認書類(以下の内、いずれか1つ)

- マイナンバー通知カードの写し

- 住民票の写し(マイナンバーが記載されたもの)

- 住民票記載事項証明書(マイナンバーが記載されたもの)

身元確認書類(以下の内、いずれか1つ)

- 運転免許証

- 公的医療保険の被保険者証

- パスポート

- 身体障害者手帳

- 在留カード

ちなみに、番号確認書類の写しと身元確認書類の写しは、毎年確定申告をする都度、提出をしなければならず、一度これらの書類を提出したからといって、翌年分以降の確定申告で提出が不要になるわけではありませんので注意が必要です。

確定申告をする方法による違い

確定申告をする方法には、以下3パターンあります。

- 確定申告書を手書きによって作成する方法

- 国税電子申告・納税システム(e-Tax)を利用して電子申告する方法

- 国税電子申告・納税システム(e-Tax)を利用して書面提出する方法

②の場合

この時、作成した確定申告書を国税電子申告・納税システム(e-Tax)を利用して電子申告で行った場合(②の場合)は、本人確認書類の提示や写しの添付は必要ありません。

この理由として、国税電子申告・納税システム(e-Tax)で電子申告をする際の事前準備として、税務署に対して届け出が必要となるため、届け出の時点で本人確認などがなされることになると考えられるからです。

①③の場合

一方で、確定申告書を手書きによって作成する方法や国税電子申告・納税システム(e-Tax)で作成した確定申告書を書面で提出する場合におきましては、番号確認書類の写しと身元確認書類の写しを毎年、確定申告をする都度、提出しなければなりません。

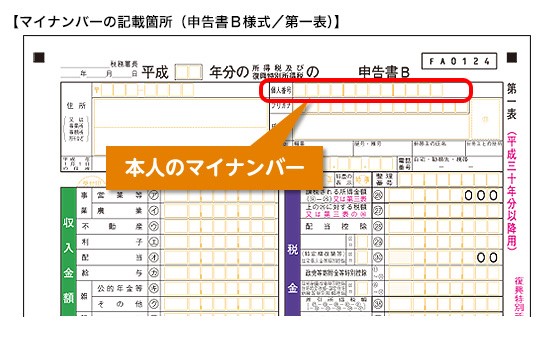

【確定申告×マイナンバー②】確定申告書におけるマイナンバーの記載箇所

出典:国税庁 平成30年分確定申告特集 (1)申告書第一表のマイナンバーの記載箇所

確定申告書をe-Taxを利用して作成した場合は、マイナンバーの入力を作成する際にしっかりと行われていることによって、記入漏れが生じることはありませんが、確定申告書を手書きで作成する場合には、上記イメージ図を基にマイナンバーの記入漏れをしないように注意が必要です。

なお、確定申告書には、確定申告書Aと確定申告書Bという2種類の様式があるのですが、いずれの確定申告書を作成する場合におきましても、ご自身のマイナンバーを記入する箇所に違いはありません。

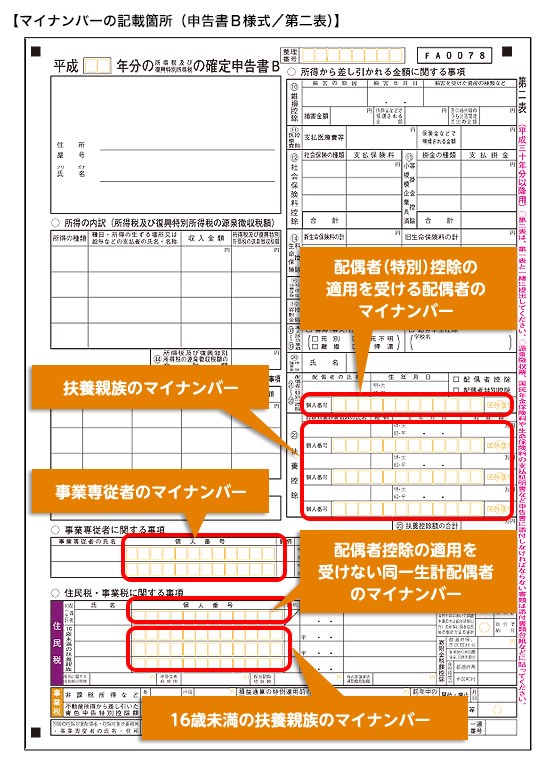

ちなみに、確定申告書を作成する上で、配偶者、扶養親族、事業専従者がおられる場合は、これらの方のマイナンバーも記入する必要があり、具体的な記載例は以下の通りです。

出典:国税庁 平成30年分確定申告特集 (2)申告書第二表のマイナンバーの記載箇所

こちらにつきましても、確定申告書をe-Taxを利用して作成した場合は、マイナンバーの入力を作成する際にしっかりと行われていることによって、記入漏れが生じることはありません。

ですが、確定申告書を手書きで作成する場合には、上記イメージ図を基にマイナンバーの記入漏れをしないように注意が必要です。

特に、手書きで確定申告書を作成する場合におきましては、配偶者控除の適用の有無や扶養控除の適用の有無によって、記入する欄が異なっている点に注意が必要と言えます。

【確定申告×マイナンバー③】番号確認書類および身元確認書類(住民票etc.)

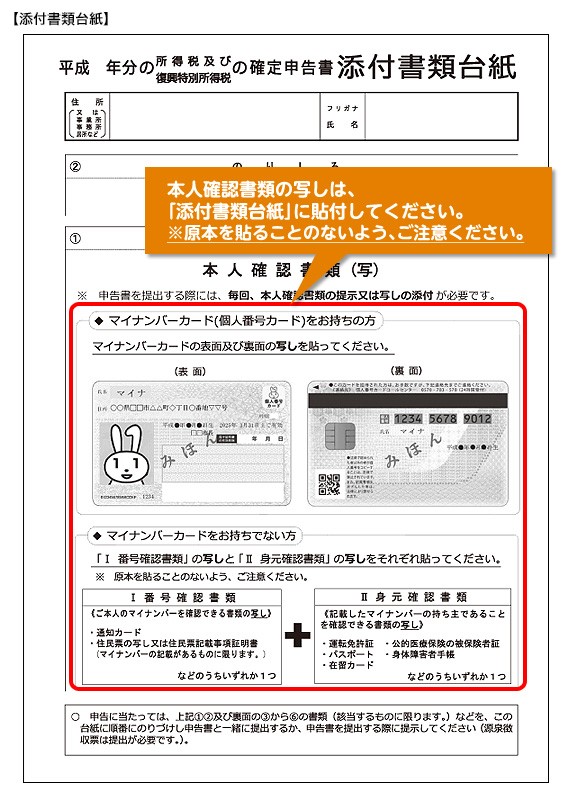

税務署に対して、確定申告書を手書きで作成して提出する場合や、e-Taxを利用して作成した確定申告書を書面で提出する場合の番号確認書類および身元確認書類の添付方法は、以下の通りです。

出典:国税庁 平成30年分確定申告特集 (3)本人確認書類の提示又は写しの添付

確定申告書を手書きで作成する場合は、あらかじめ税務署から貰ってきた確定申告書に記入することが予測されますが、この貰ってきた確定申告書には、上記添付書類台紙もセットで付いてきますので、そちらに、番号確認書類および身元確認書類を貼付します。

なお、添付書類台紙に貼付する書類が多く、1枚に収まりきれない場合などで、番号確認書類および身元確認書類を貼付できない場合につきましては、別途、コピー用紙へ貼付したものを添えて確定申告書と共に提出しても差し支えありません。

ちなみに、e-Taxを利用して作成した確定申告書を書面で提出する場合は、確定申告書の作成がすべて完了した後に、作成した確定申告書と添付台紙のいずれも印刷をすることができますので、忘れずに行うようにしましょう。

【確定申告×マイナンバー④】確定申告書へマイナンバーを記載しないペナルティーは?

本記事を作成している平成31年1月現在において、確定申告書へマイナンバーを記載しなかったことや誤ってマイナンバーを記載してしまったことによるペナルティーは、法律上、設けられておりません。

そのため、中には、本業で働いて収入を得ているほかに、勤務先に内緒で副業をしていることを知られたくないという理由から、マイナンバーの記入を避けたい方もおられると思いますが、マイナンバーの記入は法律で定められた義務になっています。

仮に、確定申告書へ意図的にマイナンバーの記入をしなかったとしても、後日、税務署から書面などで連絡が来ることが十分に考えられ、結果として手間や時間が取られることになりますので、マイナンバーの記入は正確、かつ、確実に行うようにしましょう。

また、確定申告書へマイナンバーを記載しなかったことや誤ってマイナンバーを記載してしまったことによる確定申告書の不受理といったことも基本的にはありません。

ですがこちらも同様に、後日税務署から書面などで連絡が来ることが十分に考えられることから、やはりマイナンバーの記入は正確かつ確実に行うようにすることが望ましいと言えます。

確定申告におけるマイナンバーに関するまとめ

確定申告をする上で、マイナンバーの記入やそれにかかる番号確認書類や身元確認書類の提示や添付が必要であることが、本記事を通じておわかりになっていただけたと思います。

マイナンバー制度が確定申告などの税金の申告に利用されるようになった背景には、1年間の税金の申告を正しく行うための理由もあり、いわゆる無申告や過少申告をすることによる租税回避を確実に避けるための防止策であることも確かです。

そのため、たとえば、副業で得た収入を隠ぺいするなど、大きなリスクを犯すことや意図的にマイナンバーの記入をしないといったことは考えずに、正しく確定申告を行い、その中でご自身の収入や今後の将来について真剣に考えてみることの方が得策であると思われます。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわかない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。