- ウェルスナビの投資対象は7種類。

- 柴山CEOの2016年からの運用実績は年率+8.3%(円建て)。

- 短期的な値動きに影響されずに、機械的な運用を続けることが大切。

ウェルスナビの評判は?運用実績を元に金融の専門家が評価します

公開日:2019年3月11日

この記事のポイント

ロボアドバイザーで最も人気があるWealthNavi(ウェルスナビ)。しかし「運用成果はどの程度なのだろう」「どのような銘柄で運用しているの?」と疑問を持っている方もいらっしゃると思います。

今回は、実際の運用を参考にしながら、組入れ銘柄やパフォーマンスはどうなっているのかを解説していきます。

ウェルスナビとは

出典:ウェルスナビ

ウェルスナビは、預かり資産3100億円を達成(2020年11月10日時点)している、ロボアドアドバイザーで一番人気があるサービスです。

最低投資額は10万円。毎月同じ額を積み立てる「自動積立」なら月1万円から投資可能です。手数料は預かり資産の1%(年率)、3000万円以上の分は0.5%とさらに安くなります。

「ほったらかしで運用できる」「簡単に分散投資」できると評判が高いロボアドバイザーです。

ウェルスナビのメリット

おまかせで運用を行うことができるロボアドバイザーですが、ウェルスナビの人気が1番なのは、主に次のような理由があります。

ウェルスナビの信頼性

預かり資産や運用者数が1番多いというのに加えて、みずほフィナンシャルグループや三菱UFJキャピタルなど大手金融機関・ベンチャーキャピタルによる出資を受けています。

また、多数のパートーナーと提携していて、ウェルスナビのサービスが広がっていて始めやすいのもメリットです。例えば、次のような提携先から申し込むことも可能です。

SBI証券

- 最低投資金額10万円

SBI証券からウェルスナビを申し込むことができます。SBI証券のWEBサイトでウェルスナビの資産状況を確認することができます。

ANAやJALなどの航空会社

- 最低投資金額:【ANA】30万円、【JAL】10万円

資産運用の開始や資産評価額に応じて、マイルが貯まります。

米国ETF(上場投資信託)に気軽に投資でき、リバランスも自動で行ってくれる

ウェルスナビは、流動性が高く低コストの米国ETF(上場投資信託)を毎月自動的に買付してくれます。2000本以上のETFが米国市場に上場しているので、その中から厳選された7種類のETFに投資できるという安心感があります。

そして、ETFは各国の株式をカバーしているので、最大で世界50ヶ国、約1万1000銘柄に分散投資しているのと同じ効果があります。

また、常に最適なポートフォリオ(資産配分)になるように、値上がりした銘柄を売って、値下がりした銘柄を買うリバランスも自動で行ってくれます。

DeTAX(自動税金化サービス)

DeTAX(デタックス)は、ウェルスナビ独自のサービスです。分配金やリバランスから生じる税負担が一定額を超えた場合、含み損の出ている銘柄をいったん売却して損失を確定し、すぐに買い直します。そうすることで含み損を実現して税負担を繰り延べる機能です。

DeTAXにより、0.4~0.6%程度の税金負担が軽減されるので、運用手数料1%よりも実質上のコストは少なくなります。

ウェルスナビのデメリット

ウェルスナビのデメリットについても確認しておきましょう。

元本保証ではない

ウェルスナビは、主に株式に投資する金融商品なので元本保証ではありません。ただ、ウェルスナビは10年以上の長期投資を前提としたサービスです。

短期的には損失が出る年もありますが、株価が大きく下落したリーマンショック(2008年)前からのシミュレーションもあり、金融危機を経験しても保有期間を長くすれば、利益がでる可能性が高いことがわかります。

短期的な値動きに一喜一憂するのではなく、長期的な視点で運用を行いましょう。そのためには生活費などとは別の余剰資金で投資することが重要です。

ウェルスナビの倒産リスク

ウェルスナビが倒産した場合は、運用がストップします。ただ、ウェルスナビは自社の資産と顧客の資産を明確に区分して分別管理をしています。そのため、ウェルスナビが倒産しても資産は保護されます。

また、万一分別管理に不備があった場合でも。日本投資者保護基金により1000万円まで補償されます。

ウェルスナビの評判

ウェルスナビの実際の評判を提携パートーナーであるじぶん銀行のお客様の声から見ていきましょう。

始めた理由

| 手間なく資産運用できる | 44% |

|---|---|

| リスクを抑えることができる | 21% |

| 高機能 | 17% |

利用してよかったこと

- 売買のタイミングを気にしなくていい

- 簡単に資産運用を始めることができた

ウェルスナビを利用している年代

| 20代 | 14.5% |

|---|---|

| 30代 | 33.9% |

| 40代 | 29.8% |

| 50代 | 15.0% |

| 60代以上 | 6.9% |

20~50代の働き世代を中心に利用されているのがわかります。

資産運用が初めての割合

| 2016年 | 6% |

|---|---|

| 2017年 | 16% |

| 2018年 | 28% |

毎年、資産運用が初めてという方が増えています。それでは、実際の運用を詳しく見ていきましょう。

ウェルスナビの運用実績をご紹介

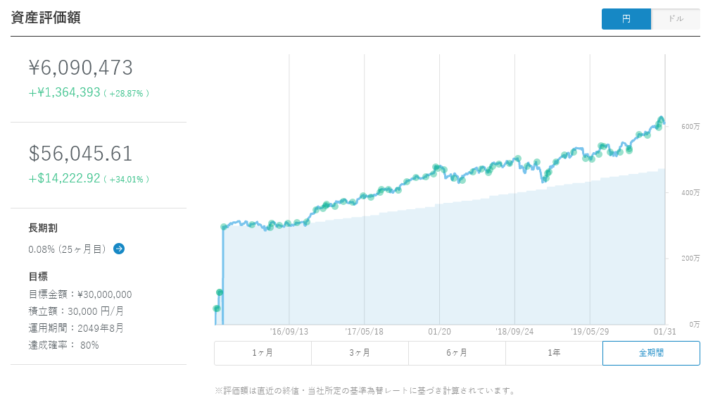

ウェルスナビでは、柴山CEOの口座を用いて運用実績を公開しています。パフォーマンスを見ていきましょう。

運用結果

現在の運用は以下のようになっています。

- 運用期間:2016年1月~2020年1月(円建て)

- 毎月積立額:3万円

- 資産総額:6,090,473円(+1,364,393円)

出典:ウェルスナビ

投資額の累計472万円が、609万473円(+28.87%)に成長しています。年率換算すると、+8.3%です。

柴山CEOの運用結果からのポイント

順調に資産が増えているように見えますが、イギリスのBrexit(欧州離脱)や米中貿易摩擦、米国の金利上昇に伴う金利低下など、2016年以降にさまざまな波乱材料がありました。

しかし、短期的な値動きで一喜一憂するのではなく、たんたんと長期・積立・分散投資を続けてきたことによって、結果的に高いリターンを享受できたことがわかります。

ただ、あくまで4年間の運用結果であり、将来のパフォーマンスを保証するものではないので注意しましょう。

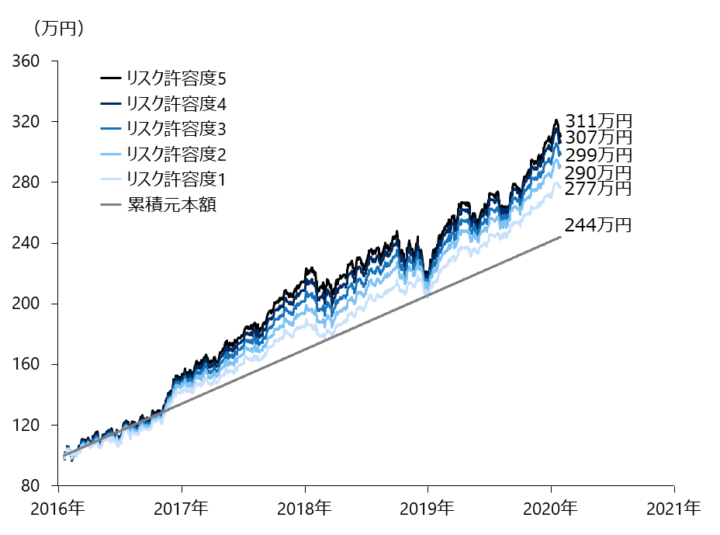

ウェルスナビのリスク許容度とは

投資におけるリスクとは「危険」という意味ではなく、「不確実性」のことです。値動きの幅が大きいほど「リスク」が高いといいます。リスクが高いほどリターン(収益)も大きくなります。

つまり、リスク許容度とは「どの程度の損失に耐えることができるか」ということです。リスク許容度が高いほど、株式などのリスクが高い資産を多く組み入れることになります。

ウェルスナビではリスク許容度を1(リスク小)~5(リスク大)の5段階に分けています。ウェルスナビでは、リスク許容度ごとのパフォーマンスも公開しています。

2016年1月19日に100万円、その翌月から毎月3万円ずつ積立投資した場合の結果です。

出典:ウェルスナビ

| リスク許容度 | 累積元本額(円) | 資産評価額(円) | リターン |

|---|---|---|---|

| 1 | 244万 | 277万 | 13.4% |

| 2 | 244万 | 290万 | 18.9% |

| 3 | 244万 | 299万 | 22.4% |

| 4 | 244万 | 307万 | 25.6% |

| 5 | 244万 | 311万 | 27.3% |

資産評価額は277万円(+13.4%)から311万円(+27.3%)に増加しています。また、リスク許容度が高いほどリターンも高くなっていることがわかります。

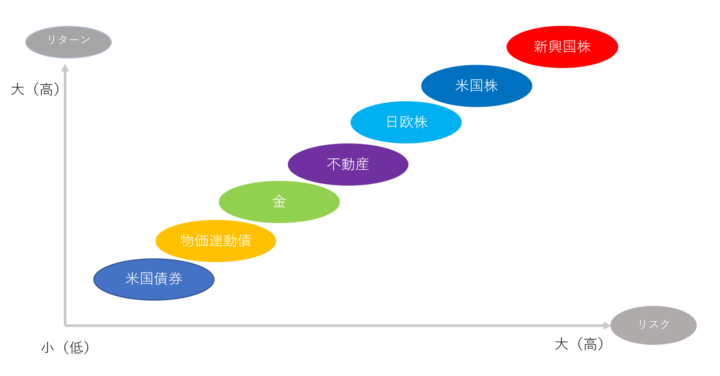

ウェルスナビの投資対象

ウェルスナビは、地域・資産ごとの特性や、ETFを通じて長期投資が可能かなどを考慮して、以下の7つの資産のETFを運用対象としています。

- 米国株(VTI)

- 日欧株(VEA)

- 新興国株(VWO)

- 米国債券(AGG)

- 物価連動債(TIP)

- 金(GLD)

- 不動産(IYR)

以上、7つの資産をリスク・リターンで並べると、以下のようになります。リスク許容度が高いほど、米国株や新興国株の比率が上がります。

ウェルスナビの評判まとめ

今回は、ウェルスナビにおける実際の運用を元に解説してきました。組入れ銘柄の特徴や資産配分がよくわかったのではないでしょうか。

実は、分散投資は下げ相場の時に効果を発揮します。銘柄の分散、時間の分散でリスクを抑えることによって、損失を軽減させることができるからです。

人が運用していると、相場環境に影響を受けて、予定通りに運用を行うことが困難な時もあります。特に、株式市場が下落してパフォーマンスが悪化すると迷いがでます。ですから、ロボアドバイザーに任せて、機械的な運用を行っていくことが大切なのです。

ウェルスナビの確定申告に関する疑問はこちらの記事で詳しく解説しています。