- ウェルスナビは「長期・積立・分散」投資のサービス。

- 簡単な質問に答えるだけで最適なポートフォリオを構築してくれる。

- 短期的には下落する局面があるものの、長期で続けることによって高い成果が期待できる。

- 元本保証ではないが、短期的な値動きに一喜一憂するのではなく、長期運用を心掛ける。

【初心者向け】ウェルスナビとは?仕組み&メリット・デメリットを金融の専門家が解説

公開日:2020年3月9日

この記事のポイント

ウェルスナビはロボアドバイザーの最大手で、2020年10月9日時点の預かり資産は3,000億円を突破しています。ロボアドバイザーとは、人工知能を用いたロボットやアルゴリズムによって資産運用するサービスで、銘柄の選定から購入、運用まですべてを自動で行ってくれます。

この記事では、ウェルスナビの仕組みやメリット・デメリットについて詳しく解説します。

ウェルスナビの資産運用は「長期・積立・分散」

ウェルスナビでは、世界中の株式や債券、不動産などに分散投資するので、リスクを抑えて安定的な運用を目指すことが可能です。

これまでの投資一任運用サービスは、ファンドラップのように投資家が証券会社などのサービス提供業者に資金を預け、運用を任せるという形が主流でしたが、ヒトが投資代行するので人件費がかかり、コストが割高となっていました。

さらに、最低投資金額が数百万円とまとまった資金が必要で、富裕層など一部の投資家が対象でした。

ロボアドバイザーとは

ロボアドバイザーとは、インターネット上で投資アドバイスをしたり、売買などの運用をしたりしてくれるサービスのこと。

ウェルスナビでは、ロボアドバイザーが投資代行するので人件費がかかりません。そのため低コストで利用可能です。しかも、初期投資の最低投資金額が10万円と投資初心者でも気軽に始めやすいサービスになっています。

ウェルスナビは、資産運用の王道である「長期・積立・分散」をサポートします。これは、世界中の金融資産に分散投資してリスクを抑えながら、長期的な視点でコツコツとお金を積み立てていく手法です。

ウェルスナビの仕組み

出典:ウェルスナビ

ウェルスナビは、スマホで入金・出金・積立すべて可能で、資産運用状況もいつでもチェックできます。また、目標金額やリスク許容度の設定、銘柄の購入から運用まですべて自動化することが可能です。

それでは、ウェルスナビの仕組みについて詳しく見ていきましょう。

簡単な質問に答えるだけでリスク許容度を診断

運用プランは、6つの簡単な質問に答えるだけでリスク許容度を診断してくれます。リスク許容度とは、資産運用でどの程度のリスクを受け入れるかを示したものです。

ウェルスナビでは、リスク許容度を1~5の5段階で用意しています。一般的に、大きなリターンを得られる資産構成ではリスクも大きくなり、リスクの小さな資産構成ではリターンも小さくなるという傾向があります。

どの程度のリスク許容度になるかは、顧客の年齢や資産、投資に対する考え方によって変わってきます。ウェルスナビでは、どの程度のリスクを受け入れられるのかを診断してくれるのです。

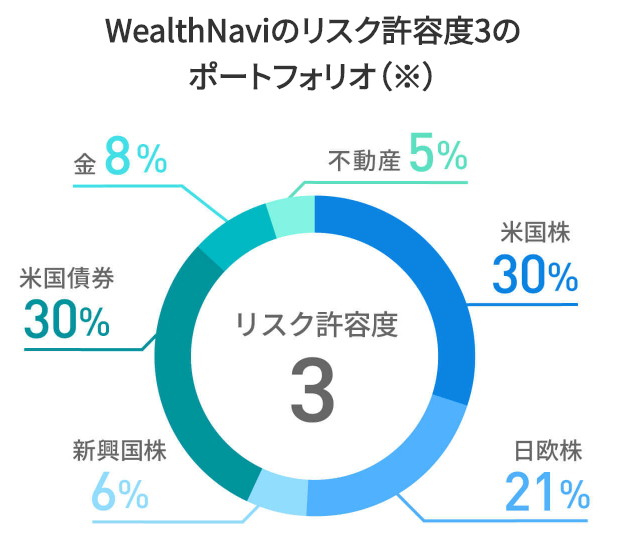

ポートフォリオを自動で構築

ウェルスナビは、ノーベル賞受賞者が提唱する「現代ポートフォリオ理論」にもとづく金融アルゴリズムから、顧客にあったポートフォリオ(資産の組み合わせ)を自動で構築します。たとえば、「リスク許容度3」のポートフォリオは以下の通りです。

出典:ウェルスナビ

ウェルスナビでは株式や債券、金・不動産などを複数の金融資産に投資しますが、その割合を自動で決定してくれるのです。この最適ポートフォリオは、世界の金融市場のデータにもとづき計算されます。

しかし、市場の状況は時間の経過とともに変化するので、ある時点で最適なポートフォリオがその後も最適なままとは限りません。ですから、定期的に最適ポートフォリオを更新する必要があります。これを「リバランス」といいます。

ウェルスナビでは、リバランスを原則として年に1回行います。ただ、短期的な相場変動を見て配分を頻繁に入れ替えるようなことはしません。

どこが底で、どこがピークなのかを見極めることは難しく、相場の状況に応じ頻繁に資産配分を変えることで、パフォーマンスが悪化することがあるからです。

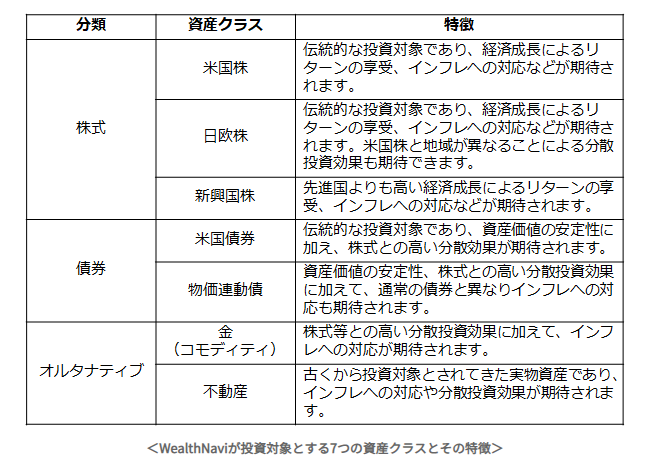

ETF(上場投資信託)を通じて世界中に分散投資

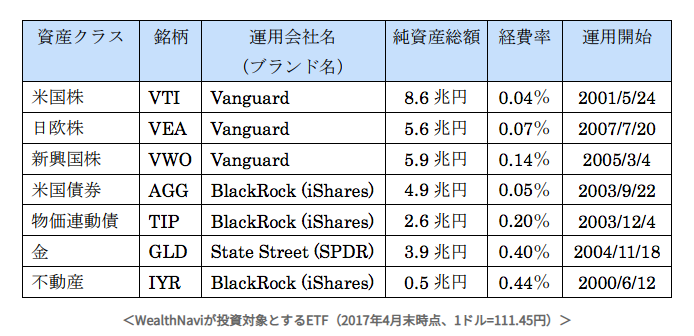

ウェルスナビはETF(上場投資信託)を通じて、世界約50カ国11,000銘柄に分散投資できます。ETFとは、特定の指数、たとえば日経平均株価やNYダウなどの動きに連動する運用成果を目指し、金融商品取引所に上場している投資信託です。

株式と同じように、取引時間中ならいつでも売買できるというメリットがあります。ウェルスナビの資産クラスとETFの銘柄は以下の通りです。

出典:ウェルスナビ

ただ、個人投資家がETFを買って最適な資産配分を実現しようとしても、取引単位がネックになります。ETFは投資信託のように、「1万円分買いたい」というような金額指定で購入できないからです。

ETFの取引単位は数千円から数万円します。米国株の代表的なETFであるVTI(バンガードトータル・ストック・マーケット)は、156.67ドル(約1万7,000円)。また、金の代表的なETFであるSPDRゴールド・シェアーズは、149.20ドル(約1万6,000円)です(2020年2月時点)。

ですから、たとえば10万円で世界中の金融商品に分散投資しようとしても、ETFの取引単位がネックになり、最適な資産配分はできません。ETFを使って最適な配分を実現するためには、ある程度まとまった金額が必要になるからです。

そこで、ウェルスナビでは、ETF1口を1000分の1単位で取引できる「少額ETF 取引機能(ミリトレ)」を導入しています。これは、ウェルスナビが買ったETFを、顧客が1,000分の1単位で取引できる仕組みです。

少額でETFを取引できるので、より最適なポートフォリオに近づけることが可能なのです。

ウェルスナビのメリット

ウェルスナビのメリットについて見ていきましょう。

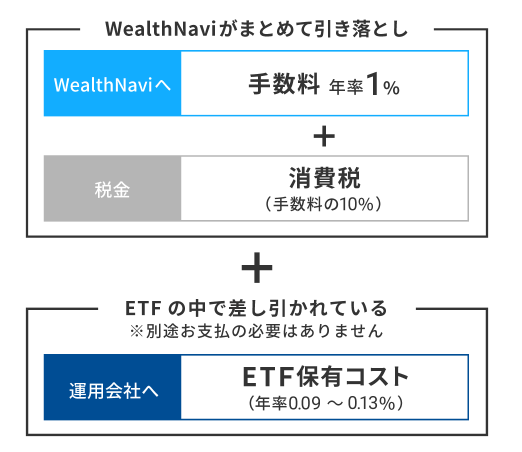

手数料がシンプルでわかりやすい

ウェルスナビの手数料は預かり資産の1%で、3,000万円を超える部分は0.5%(いずれも年率・税別)です。入金や出金、口座開設・口座維持手数料など他のサービスはすべて無料で利用できます。

なお、運用会社がETFの維持管理のために差し引くコスト(年率0.09~0.13%程度)も実質的な負担となります。ただ、これはETFの中で差し引かれているので別途負担する必要はありません。

出典:ウェルスナビ

金融商品や資産運用サービスの中には手数料体系が複雑なものがありますが、投資初心者でもわかりやすく使ってもらうため、ウェルスナビでは「預かり資産の1%」というシンプルな手数料体系を採用しているのです。

また、資産運用においてはコストが重要な要素の一つであるので、透明性を重視しています。ウェルスナビのウェブサイトで手数料について詳しく説明するとともに、毎月の手数料を取引履歴の画面でいつでも確認できるようになっているのです。

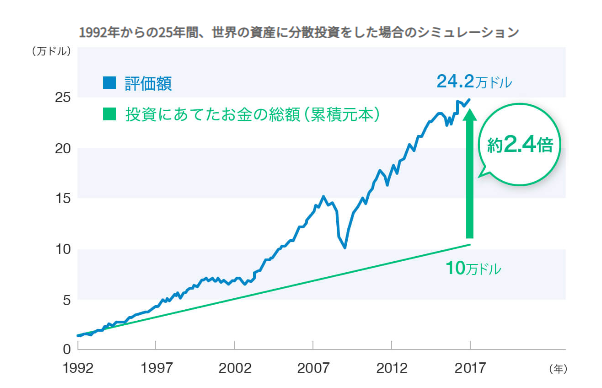

ウェルスナビのシミュレーション結果は良好

以下のグラフは、リスク許容度3の推奨ポートフォリオで、1992年1月に1万ドルで運用をスタートし、2017年1月までの25年間、毎月300ドルずつ積み立て投資をした場合のパフォーマンスです。

出典:ウェルスナビ

1992年から2017年までの25年間には、アジア通貨危機やリーマンショック・ギリシャ通貨危機などの金融危機を何度も経験しています。

「100年に1度」といわれた2008年のリーマンショックの時に資産を大きく減らしていますが、時間をかけてそのマイナスを取り戻し、投資金額10万ドルに対し評価額は24.2万ドルと、資産が大きく成長していることがわかります。

あくまでシミュレーションですが、高い実績が出ているという安心感があります。

株価に関わらず淡々と積立投資を継続できる

積立投資とは、株式や投資信託、ETFなどの金融商品を一定金額積み立てしながら購入する方法。ウェルスナビの積立投資は、以下の4つのコースから選べます。

| 月1回定額 | 毎月6日、12日、20日、26日、末日の中から選んで一定金額を積み立てます。 |

|---|---|

| 月5回定額 | 毎月6日、12日、20日、26日、末日のすべての日に、一定金額を積み立てます。 |

| 複数回定額 | 毎月6日、12日、20日、26日、末日の中から複数回、一定金額を積み立てます。 |

| カスタム | 毎月6日、12日、20日、26日、末日の中から複数回、それぞれの日ごとに設定した金額を積み立てます。 |

投資で失敗する原因の一つが、感情に振り回されてしまうことです。値上がりしている時は「もっと値段が上がるのではないか」と考えて買い増しをし、値下がりをすると「もっと下がるのではないか」と不安になって売ってしまう人が多いのです。

ウェルスナビの積立投資は、月に一度などの決まった間隔で、同じ金額をコツコツ投資に充てていく手法。資産配分や銘柄の購入などをすべてコンピューターに任せられるので、一時的な株価や為替相場などの動きに惑わされることなく、淡々と積立投資を続けることが可能です。

積立投資は毎月1万円から始められ、分配金も自動で再投資できます。感情に左右されず淡々と資金を積み上げていく仕組みは、資産形成において有効です。

ウェルスナビのデメリット

ウェルスナビのデメリットについても確認しておきましょう。

元本保証ではない

ウェルスナビは、元本保証の金融商品ではありません。株式や債券など複数の金融資産を組み合わせているのでリスクは軽減されていますが、リーマンショックのような下落相場になると損失がでることもあります。

しかし、一時的な下落の不安に耐えて長期投資を続けていれば、結果的に利益になっています。短期的な値動きに一喜一憂することなく、長期的な資産運用をウェルスナビで続けるようにしましょう。

自分で取引するのと比べてコストがかかる

ファンドラップなど他の運用一任サービスと比べれば、ウェルスナビのコストは低く設定されていますが、自分でETFを購入して運用する場合に比べ、手数料は割高になっています。

たとえば、SBI証券で100万円分のETFを購入すると、535円(税込)の手数料負担で済みます。一方ウェルスナビでは年間1万円のコストがかかります。

ただ、手数料負担だけで見るとウェルスナビのコストは高いと感じるかもしれませんが、SBI証券で購入する場合は、ETFの銘柄選びから売買タイミングまで、すべて自分で行う必要があります。

マーケットを見る時間があり、自分でポートフォリオを組める投資家はいいのですが、投資初心者や時間がない人がそこまでするのは大変です。

ウェルスナビではコスト負担があっても、自動で資産運用を任せられるというメリットがあるのです。自分で銘柄の選定から売買までできるのかどうかということを考え、ウェルスナビで資産運用するのかどうか決めるようにしましょう。

短期で利益を狙うのは難しい

ウェルスナビは「長期・積立・分散」をサポートするサービスで、NYダウなどの指数と連動したETFが投資対象です。そのため、個別銘柄に投資するのと比べ、短期間で大きな利益を上げることは困難です。

ただ、幅広い銘柄に分散投資しているので、大きな損失が出るリスクも軽減されます。リスクを抑えながらじっくり長期で資産運用していくのか、短期間で利益を狙いたいのか、自分の投資スタイルを考え、ウェルスナビを利用するかどうか決めるようにしてください。

ウェルスナビの仕組みやメリット・デメリットに関するまとめ

今回はウェルスナビの仕組みやメリット・デメリットについて解説しました。ウェルスナビは、「長期・積立・分散」投資をサポートするサービスで、簡単な質問に答えるだけでポートフォリオの構築や銘柄の買い付けなどをすべて自動で行なってくれます。

手数料体系や運用成果などの情報開示を積極的に行っているので、安心して運用を続けることができます。しかし、ウェルスナビは元本保証の金融商品ではありません。リーマンショックなど株式市場が大きく下落する局面では、損失が出ることもあります。

ただ、長期運用を続けていればマイナスを取り戻し、資産を大きく増やせるというシミュレーション結果が出ています。短期的な値動きに一喜一憂することなく、長期的な視点で資産運用を続けるようにしてください。