- 個人事業主の所得税は収入から必要経費を差し引いた所得に対して課税される。

- 個人事業主は自分自身で節税対策を講じることで、所得税を節税することができる。

- 青色申告を利用することで、所得控除だけでなく赤字の繰り越しや繰り戻しを利用できる。

個人事業主の所得税まとめ!仕組み&計算方法をFPがわかりやすく解説

公開日:2020年5月12日

この記事のポイント

脱サラして自営業として独立開業すると、今まで会社がやってくれていたことのほとんどを自分自身でやらなければなりません。わかってはいても、これが結構大変です。中でも戸惑う方が多いといわれているのが所得税の計算です。

そこで本記事では、個人事業主の方に課税される所得税の仕組みについて初心者向けに解説したいと思います。

所得税ってどんな税金?

会社員のときは税金の計算は全部会社が行い、給与から天引きして納税してくれるのであまり関心がないかもしれませんが、個人事業主になると全部自分でやることになるので、いかに税金負担が大きいのかがわかります。

中でも、中心的な位置づけになるのが所得税です。所得税とは、人が1年間で稼いだ所得に対して課税される税金のことをいいます。ここでのポイントは、あくまで所得であり、年収そのものではないということです。

例えば会社員が給与を得ているときは、会社で経費を領収書精算することはあっても、自分自身の所得から経費を控除することはできません。一方、個人事業主になると、事業のために直接的に支出している費用は経費として計上し、収入から控除することができます。

収入と所得の違い

そもそも収入とは個人事業主が稼ぎ出した収入のことで、例えばお店を経営している場合であれば、総売上が収入にあたります。所得税はこの収入に直接課税されるわけではなく、収入を稼ぐためにかかった必要経費を差し引いた残りである所得に対して課税されるのです。

例えば、飲食店であれば仕入原価が必要経費に該当します。

会社員と個人事業主における所得税の納税方法の違い

会社員の場合は、毎月の給与から約10%を会社が源泉徴収したうえで本人に支払っているので、本人が直接税務署に申告して所得税を納税する必要は原則としてありません。

一方、個人事業主の場合は、毎月ではなく1月1日から12月31日までの所得を自分自身で計算したうえで、翌年の2月中旬から3月中旬にかけて確定申告して所得税を納税することになります。

会社員の場合は給与から天引きで所得税を納税しているので、確定申告の時期になって納税資金に困ることはありませんが、個人事業主の場合は1年分の所得税をまとめて納税することになるので、納税資金の確保には気を遣わなければなりません。

個人事業主の所得税計算の流れ

個人事業主の方が所得税を計算する際には、おおむね次のような流れで計算をします。

ステップ1:総売上を確認する

1月1日から12月31日までの売上金額の総額を計算します。

ステップ2:総売上から必要経費を差し引く

事業のために支出した必要経費の総額を計算して、総売上から差し引きます。

ステップ3:所得控除を差し引く

適用できる所得控除を差し引きます。主な所得控除は以下のとおりです。

- 基礎控除

- 雑損控除

- 医療費控除

- 社会保険料控除

- 生命保険料控除

- 地震保険料控除

- 障害者控除

- 寄付金控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 青色申告特別控除

所得控除を差し引いた課税所得に対して、所得税率をかけることで算出した金額が所得税額です。

ステップ4:税額控除

算出した所得税額から税額控除を差し引きます。例えば住宅ローン控除を適用できる場合は、ここから住宅ローンの年末残高の1%に相当する税額を控除することができます。

このように、収入から必要経費と控除を差し引いたうえで税額を算出し、そのうえで税額控除を差し引くことで、実際に納税すべき所得税を算出することが可能です。

所得税の還付はあるのか

会社員の方の場合、会社で年末調整が行われると、次回の給与に還付された所得税が加算されて振り込まれることになります。

これは、毎月約10%ずつ天引きしている源泉徴収額について、年末調整で各種控除などを適用して再計算した結果、過払いになっていた所得税の還付がされるからです。

個人事業主の場合は当初から1年間分まとめて確定申告をするので、会社員のように所得税が還付されるということは基本的にありません。

ただし、申告した後に必要経費や控除に漏れがあったことが発覚した場合は、更正の請求をすることで過払いになっていた所得税の還付を受けることは可能です。

個人事業主の節税ポイント

個人事業主として成功するためには事業としての成功はもちろんですが、税金との付き合い方、つまり節税対策についても意識して講じていくことがとても大切です。ここでは、個人事業主が節税する際に必ず実施すべきことについて詳しく解説します。

- 経費として認められる金額を漏れなく算出

- ふるさと納税を活用する

- 青色申告を利用する

経費として認められる金額を漏れなく算出

節税対策の基本は必要経費の計上です。飲食店など比較的必要経費の範囲が明確な業態はよいのですが、賃貸経営などの場合は、本来必要経費として認められるはずの経費を見落としたまま申告しているケースが多々あります。

例えば、物件まで行った際に支出した交通費、ガソリン代、駐車代、高速道路代、携帯電話の通話料金などについても必要経費として認められます。

必要経費の割合と目安

このように経費漏れを防ぐことは節税をするうえでとても大切なことですが、反面、経費として認められない範囲まで経費として計上してしまうと、かえって税務調査の対象になるリスクがあります。

例えば、自宅兼事務所で個人事業をしている場合に、支払っている家賃全額を経費として計上してしまうと、税務調査で指摘を受ける可能性があるため注意が必要です。

個人事業と私用と両方で使用しているものについては、事業として使用している割合に応じて経費化する必要があります。家賃であれば事業として使用している室内の床面積の割合に応じて、家賃を按分計算して必要経費に計上する必要があるのです。

また、床面積の割合で按分計算することが難しい場合は、個人事業として使用している時間帯の割合に応じて按分計算する方法もあります。重要なことは、合理的に説明ができる方法で経費化することです。

ほかにも問題になりやすいのが車両関係です。車を個人事業で使う人の中には、私用でもその車を使うというケースがよくあります。この場合、車両に対してかかる自動車税、自動車重量税、車検代、駐車場代などを全額必要経費として計上することはできません。

事業として使用している頻度がわかるよう、車両記録簿などを作って記録をとり、その割合に従って按分計算するなどの対応が必要になります。

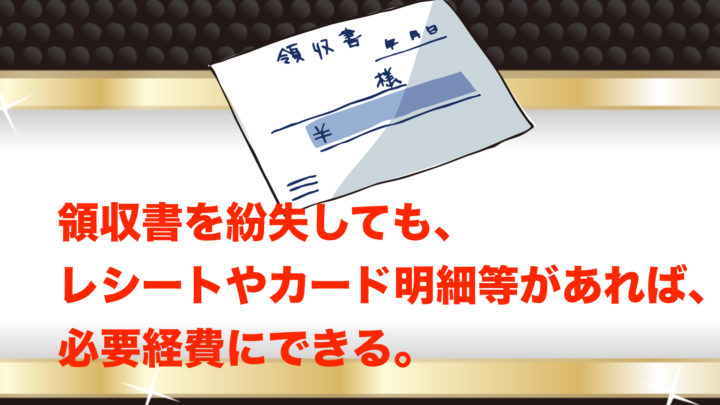

領収書がない場合の対処法

必要経費として計上するためには、支出したことの証拠となる領収書が必要不可欠です。ただ、必ずしも領収書がなければ必要経費にできないというわけではありません。

例えば、電車やバスなどの公共交通機関を使って移動した場合は、領収書が発行されません。このような場合は、交通費明細を作成して乗車した区間、金額、目的などを記録して保管しておくことで、領収書がなくても必要経費として計上することが可能です。

領収書を紛失したら

もともと領収書が出ないものではなく、もらっていた領収書を紛失するということも個人事業をしていると起こりえます。この場合、経費にする方法が全くないというわけではありません。万が一領収書を紛失してしまった場合は、次の方法によって対処しましょう。

- 領収書の再発行を依頼する

- 支払証明書の発行を依頼する

- レシートを保管する

- 購入したことがわかるメールなどの履歴を保管する

- クレジットカードの明細を保管する

基本的にカード決済で購入しているものについては、クレジットカードに利用明細として記録されますので、領収書を紛失した場合でも必要経費として計上することが可能です。

ただし、個人名義のクレジットカードを使う場合は、私用の買い物と事業用の買い物と混同しやすいため、明細上で仕分けして記録しておく必要があります。

私も実際にクレジットカードの明細を使って領収書の代わりにしていますが、明細をエクセルデータでダウンロードしたうえで、私用と事業用で仕分けをして明確にしています。

ふるさと納税を活用する

ふるさと納税とは、税金を納めるわけではなく好きな自治体に一定の寄付をすることで、次の2つの恩恵を受けられます。

- 返礼品として、その地域の特産品などがもらえる

- 寄付金控除が受けられる

具体的には、寄付をした金額から2,000円を控除して、残り全額が寄付金控除の対象となります。確定申告の際には、自治体から送付される寄付の受領書が必要です。

青色申告を利用する

個人事業主の方が確定申告する際には、白色申告と青色申告の2種類があります。事前に青色申告承認申請書を提出して複式簿記による帳簿を備えることで、最高65万円の控除が受けられます。

繰越控除と還付

個人事業主が青色申告をするメリットは控除だけではありません。通常は個人事業が赤字だった場合、翌年に繰り越すことはできませんが、青色申告することで赤字を翌年に繰り越して翌年の所得から差し引くことができるのです。

最高で3年間赤字を繰り越すことができるので、単年度で赤字になってしまった場合でも、3年以内に黒字化できれば赤字を使って節税ができます。

「じゃあ、頑張って黒字を出した後に赤字になったら損するのでは?」と思うかもしれませんが、ご安心ください。

前年が黒字で翌年に赤字に転落した場合は、翌年の赤字を前年に繰り戻して所得から控除することができるのです。これを純損失の繰戻還付といい、繰り戻しによって生じた差額分の所得税が還付されます。

個人事業主の所得税に関するまとめ

今回は個人事業主に課税される所得税の計算方法や、節税のポイントについて詳しく解説してきました。

脱サラして個人事業主になると、確定申告の煩雑さに驚く人が多いのですが、必要経費の申告漏れなどが発生すると余分な税金をとられてしまうので注意が必要です。

個人事業主はサラリーマンとは違い、今回ご紹介した節税方法を活用することで発生する所得税を抑えることができます。

節税や確定申告が苦手という方は税理士に顧問を依頼するのもよいでしょう。シミュレーションをしたうえでアドバイスを受けられたり、確定申告を代行してくれたりするのでおすすめです。

個人事業主におすすめ!便利な確定申告サービス

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわかない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。