- 教育ローンを借入する上で、誤ったお金の考え方と正しいお金の考え方を紹介しています。

- 教育ローンを無理なく借入し返済するための具体的な判断イメージと手順を紹介しています。

- 母子家庭や父子家庭などが教育ローンを検討する上で知っておきたい考え方を大まかに紹介しています。

子供のための教育ローンは、いくら借りるべき?返済への誤った考え方と正しい考え方を解説します

公開日:2019年10月1日

この記事のポイント

教育ローンは、いくらくらい借りるのが良いのか?

このようなシンプルで素朴な疑問についてお悩みの方は多いと思いますが、実のところ、このようなお金の考え方は大きな誤りです。

なぜならば、教育ローンは、長い期間に渡って返済義務を負うことになる借金であるため、借入できるお金を借りたとしても、そのお金を完済までの期間に渡って滞ることなく返済できなければ本末転倒だからです。

では、教育ローンを借入するにあたり、どのようなお金の考え方を持っておくべきなのでしょう?

本記事では、教育ローンを検討するにあたって、誤ったお金の考え方と正しいお金の考え方の違いを紹介していきます。

目次

【子供のための教育ローンの考え方①】教育ローンは、借入可能額から考えてはいけない

冒頭でもお伝えしましたように、教育ローンは、いくらくらい借りるのが良いのか?といった考え方や教育ローンを私はいくら借りられる?といった考え方を持つのは、そもそも誤ったお金の考え方となります。

このような考え方は、主に住宅ローンの借入を検討している方に多い傾向が見受けられますが、教育ローンの借入を検討している場合であったとしても絶対に避けなければならない誤ったお金の考え方になります。

なぜ、借入可能額から教育ローンを考えてはいけないのか

借入可能額とは、ローンの取り扱いを行っている金融機関が、年収から機械的に算出した大まかな貸付可能金額のことを指しており、いわば、ざっくりとした融資目安です。

もちろん、融資目安でありますから、実際にローンの申し込みを受けた金融機関は、審査の中で滞りない返済や完済が見込めない場合は、審査を落とす判断をすることになります。

併せて、仮に、借入可能額を上限いっぱいで借入できたとしても、完済までの長い期間に渡って返済を継続していくのが、かなり厳しくなる場合がほとんどであるといった現状もあります。

では、教育ローンの借入は、どのような考え方を持って借入していく必要があるのでしょう。

【子供のための教育ローンの考え方②】教育ローンの借入は、返済可能額を考えることが重要

教育ローンの借入は、毎月余裕を持った返済を継続して行うために、返済可能額で考えることが重要です。

返済可能額とは、毎月の収入から支出などを差し引いた余るお金のことを指しており、新たに教育ローンの借入を行うということは、返済時期は別として、毎月の収入から支出などを差し引いた余るお金から新たに教育ローンの返済原資が支出されることになります。

つまり、返済可能額を考えずに教育ローンの借入を行った場合、毎日の生活に支障が生じることが考えられ、多重債務の原因や最悪な場合は、自己破産といった結果を招いてしまう原因にもなり兼ねません。

このような理由から、教育資金が単に足りないからといった考え方で教育ローンを借入するのではなく、まずは、毎月返していけるお金を借りるといった最低限の考え方を持たなくてはなりません。

教育ローンの無理な借入を防ぐために必要なこと

教育ローンの無理な借入を防ぐために必要なことは、返済可能額をしっかりと知るために、教育ローンの返済シミュレーションを必ず行うことに尽きます。

そして、返済シミュレーションの結果と自分自身の返済可能額を比較した結果、問題なし、問題ありを確実に判断することが重要です。

なお、教育ローンの場合は、毎月返済していく方法のほか、在学中は支払利息のみを返済し、元金は卒業してから返済するといった方法も選べますので、いずれのパターンもシミュレーションをして判断することが重要となります。

以下、具体的な判断イメージについて、同サイト内で公開されている記事内容を参考にしながら解説を進めていきます。

参考:具体的な判断イメージと手順

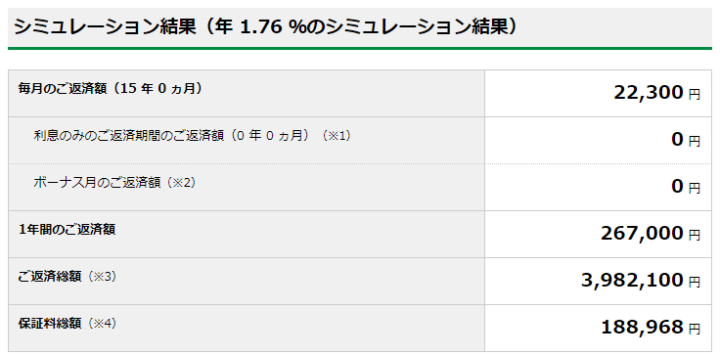

上記は、日本政策金融公庫が取り扱っている国の教育ローンを借入検討しているものとし、借入金額350万円を15年間で完済するといったイメージをシミュレーションする前の状態です。

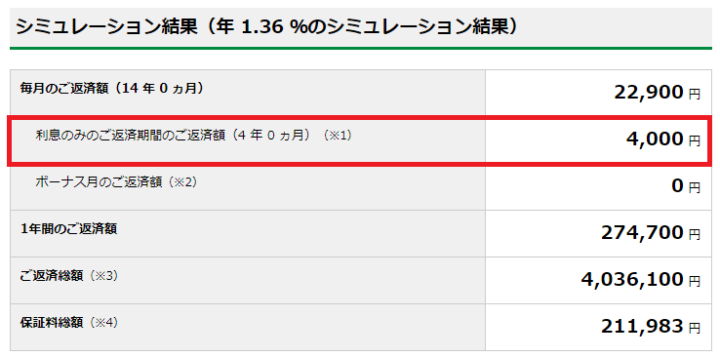

これをシミュレーションした結果は、以下の通りです。

シミュレーションの結果より、毎月の返済金額が22,300円であることが確認でき、まずは、この金額を15年間という長きに渡って、滞ることなく、余裕を持った返済ができるかどうかを判断します。

問題がないようであればこれにて終了となりますが、仮に厳しい返済が強いられそうであれば、以下、在学中は支払利息のみを返済し、元金は卒業してから返済するといった方法を検討してみます。

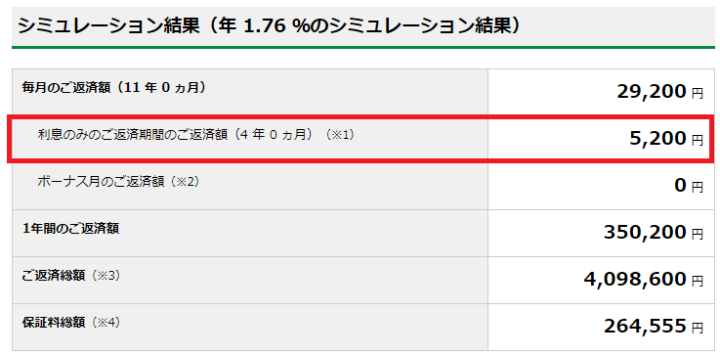

上記は、4年制大学へ進学しているものとした返済シミュレーション結果となりますが、4年間の在学中は、毎月5,200円の返済で済んでいることが確認できます。

一方、5年目から完済までの残る11年間は、毎月29,200円の返済金額となりますので、在学中の4年間で、将来返済していく予定となる毎月29,200円について、余裕を持って返済できる事前対策を取っておくことが必須となります。

たとえば、専業主婦の方であればパート勤務をして収入を増やす、家計全体の無駄な支出を見直しするなど、様々な方法が考えられますが、事前対策をとにかく行動に移すことが重要です。

参考:返済シミュレーションの結果、返済が困難そうな場合は?

たとえば、母子家庭のように一般的に低収入の世帯が多いとされている方などで、返済シミュレーションの結果より返済が困難そうな場合は、市区町村の役所へまずは相談されてみることを強くおすすめします。

母子家庭などは、両親がいる一般世帯の方に比べて行政によるサービスや支援が優遇されているため、まずは、早めに相談に行くことによって解決策を得られる可能性が高くなると考えられます。

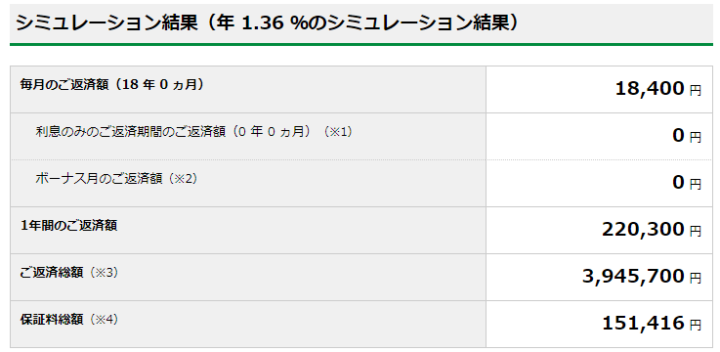

なお、日本政策金融公庫の国の教育ローンにおきましては、以下のような理由があてはまる場合、低金利が適用される、返済期間が、最長の15年間ではなく18年間に設定できるなど、優遇されている点もありますので、これらの条件を必ず設定した上で返済シミュレーションを行うようにしておきたいものです。

- 母子家庭または父子家庭の方(基準金利から4%低減されます。保証料が2/3に低減)

- 交通遺児家庭の方(保証料が2/3に低減)

- 世帯年収200万円(所得122万円)以内の方、または、子ども3人以上の世帯かつ世帯年収500万円(所得346万円)以内の方(基準金利から4%低減)

参考:母子家庭・父子家庭の場合で借入金額350万円、返済期間18年の返済シミュレーション

参考:母子家庭・父子家庭の場合で借入金額350万円、返済期間18年の返済シミュレーションで、在学中の4年間は、返済元金据え置き措置を活用した場合

突発的な出費の対策も必要!

お子様の進路によっては以下のような突発的な出費も発生してきます。

- 受験費用:約41万円

- 入学納付金:約82万円(私立理系では150万〜500万円以上になるケースも)

- 新生活準備:約50万円

お子様にとってのベストは家計にとってベストな支出バランスとは限りません。金額が多少大きくても一時的な出費は短期返済などで返済額を抑えながらカードローンを賢く利用するのもおすすめです。ただし、毎月の塾費用や家賃などの継続出費は事前の貯蓄から賄うのが鉄則。

じぶん銀行カードローンなら突発的な教育出費にも迅速に対応可能です。契約までWEB簡潔、返済方法も自由に選べるため臨時収入で一括返済も可能。進学・受験を控えているお子様の家計には強い味方です。サイトでは教育資金の実態を経験者が語るコーナーなどもございますので、ぜひ一度ご覧ください。

子供のための教育ローンにおける、返済の考え方とは

本記事で紹介したお金の考え方は、住宅ローンを考える時も大原則の考え方となるのですが、教育ローンも住宅ローンも長い期間に渡って返済義務を負うことになる借金であることに変わりはありません。

そのため、教育ローンの借入を検討する際は、借入可能額ではなく返済可能額をしっかりと見極めて判断することが極めて重要です。

また、教育ローンの対策や教育資金の準備は、いずれも年単位の時間をかけてじっくり取り組む方が成功しやすいため、たとえば、教育ローンの完済に成功した方の体験談や失敗例を参考にされてみるのも良いと思われます。

お金の悩みはプロに相談してスッキリ解決!

「保険チャンネル」は、リクルートが運営するサービスで、お金のプロであるFP(ファイナンシャルプランナー)に「教育費」はもちろん、「保険の見直し」「家計」「老後資金」「子育て費用」について無料で何度でも相談できるサービスです。大手企業が運営しており安心して利用できますのでぜひご検討ください。