- 投資先のリスクとリターンを把握する。

- 初心者におすすめの投資先は、以下の4つ。(インデックスファンド・ETF(上場投資信託)・ロボアドバイザー・ポイント投資)

- まずは、お金の必要がないポイント投資から始めるのがおすすめ。

おすすめの投資先はどこがいい?《初心者向け》資産運用の方法を金融のプロが解説!

公開日:

この記事のポイント

「投資を始めよう」と考えても、さまざまな種類の金融商品があるので選ぶのが難しいと感じる人もいるでしょう。この記事では、そんな初心者の方を対象に、投資を始めるのにおすすめの金融商品を4つ紹介します。

なお、投資初心者の方は資産運用の基礎知識に関するこちらの記事もおすすめです。

目次

投資とは

「人生100年時代」と言われるようになった現代では、長生きした時のリスクに備えておく必要があります。1950年ごろの男性の平均寿命は約60歳でしたが、現在は約81歳。

60歳の人の約4分の1が95歳まで生きるという試算もあります。現役世代も日々の生活費がかかりますが、きちんとお金を貯めておかなければ、定年後の家計が苦しくなってしまう可能性があるのです。

ですから、現役の時に収支をコントロールしながら、将来に向けてお金を準備しておく必要があります。

資産形成における貯蓄と投資の違い

将来に向けてお金を準備するには、「資産形成」を行なっていく必要があります。資産形成には、「貯蓄」と「投資」の2種類があります。

貯蓄とは、銀行の預金などでお金を蓄えることです。一方、投資とは利益を見込んでお金を出すことで、株式や投資信託の購入などが当てはまります。

金融商品のリスクとリターン

貯蓄と比較すると、投資は大きな利益が期待できますが、元本割れして損失になる可能性もあります。投資を行なう際は、損失を抑えるために、どの程度のリスクがあるのかを把握しておく必要があります。

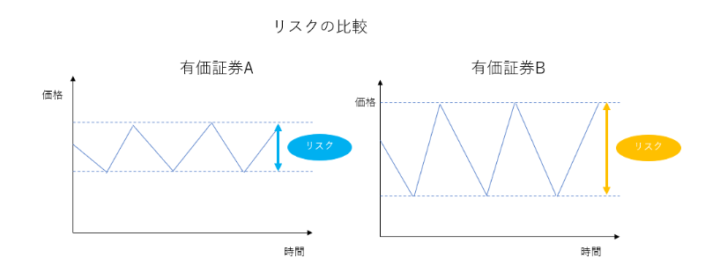

投資におけるリスクとは、「結果が不確実」であるという意味です。具体的には、収益(リターン)の振れ幅のことを指します。

下の図をご覧ください。有価証券Aと有価証券Bの価格変動を表しています。有価証券Bの方が、有価証券Aよりも価格の変動幅が大きくなっています。この場合、有価証券Bの方が「リスクが高い」と判断するのです。

「リスクが高い」ということは、リターンの変動幅が大きいことなので、大きな利益を狙える反面、損失も大きくなる可能性があります。リスクが大きいほどリターンも大きく(ハイリスク・ハイリターン)、リスクが小さいほどリターンも小さく(ローリスク・ローリターン)なるのです。

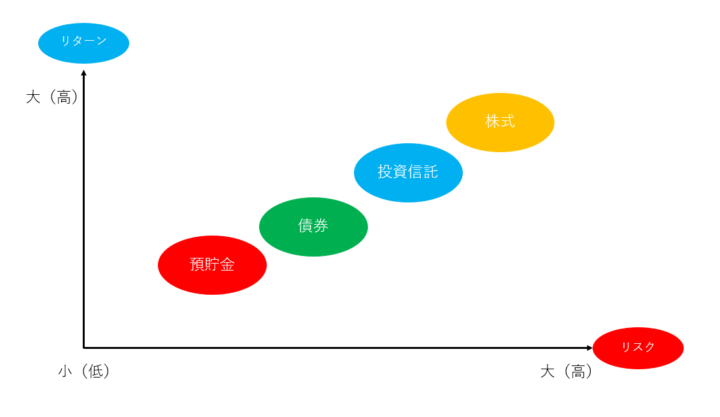

ローリスク・ハイリターンの金融商品は存在しません。ですから、どのぐらいのリターンを狙うかだけでなく、どれだけのリスクを取ることができるかを考えて投資先を選ぶ必要があります。投資対象は様々ありますが、株式・債券・預貯金・投資信託のリスクとリターンを比較したのが、以下の図です。

もっともハイリスク・ハイリターンなのは株式投資です。銘柄によっては1年で2~3倍になることも珍しくありませんが、半値になることもあります。逆に預貯金はもっともローリスク・ローリターンです。元本は保証されていますが、金利はほとんどつきません。

たとえば、大手銀行の定期預金の金利は0.01%程度。100万円預けても倍の200万円にするのに約7200年かかります。1年で2倍になる銘柄もある株式投資とは大きな違いです。

初心者には投資信託(ファンド)がおすすめの理由

株式投資は1年で2倍になることもありますが、半分になる可能性もあります。もし資金が半分になってしまうと、投資を続けられなくなったり、日常生活に支障がでたりする可能性があります。そこで、投資が初めての初心者の人には「投資信託」がおすすめです。

投資信託(ファンド)とは、投資家から集めたお金を一つの資金としてまとめ、運用の専門家であるファンドマネージャーが株式や債券などに投資・運用する金融商品です。株式などに投資するファンドでも、数十~数百と複数の銘柄に投資するので、リスクを抑えることができます。

投資信託のメリットについて、さらに詳しく見ていきましょう。

少額から始められるので初めてでも安心

通常、株式や債券投資では、数十万~数百万円とある程度まとまった資金が必要です。しかし、投資信託なら100円で購入できるネット証券もあります。少額から始められるという点が、投資信託の大きなメリットです。

幅広い銘柄に分散投資できる

投資先を複数に分けることを「分散投資」といいます。分散投資は自分の資産を守り、投資を続けていくために重要な考えです。分散投資によりリスクを軽減させながらリターンを目指すことが可能になるからです。分散投資の反対が集中投資になります。

たとえば、1つの株に100万円の投資資金をすべて投資するのが集中投資で、10万円ずつ10銘柄に分けて投資するのが分散投資です。集中投資だと、購入した銘柄の株価が大きく下がると損失も膨らみます。

しかし、分散投資していれば、1つの銘柄が大きく下がっても他の銘柄でカバーできる可能性があるので、集中投資に比べてダメージが少なくなります。

投資信託では、数十~数百と幅広い銘柄に分散投資するので、その分リスクを抑えることが可能になるのです。

投資の専門家が運用してくれる

株や債券などの投資に必要な知識や手法を、個人投資家が身につけるのは時間がかかります。投資信託は、経済や金融の知識を身につけた運用の専門家であるファンドマネージャーが投資家に代わって運用します。

投資信託を買ったら、運用報告書などでパフォーマンスを確認するだけなので手間がかかりません。

投資信託のリスク

投資信託にはさまざまなメリットがありますが、元本が保証されている金融商品ではありません。以下の4つのリスクに注意する必要があります。

価格変動リスク

投資信託が組み入れている株式や債券の価格が変動するリスクがあります。国内外の政治・経済状況や、企業の業績などの影響を受けるからです。

為替変動リスク

海外の株式や債券に投資する投資信託は、為替レートの影響を受けます。一般に、円高になれば基準価額(投資信託の値段)にマイナス、円安になればプラスの影響があります。

信用リスク

信用リスクはデフォルトリスクとも言います。債券を発行する国や企業が、財政難や経営不振などの理由により、利息や償還金をあらかじめ決められた条件で支払うことができなくなるリスクです。

金利変動リスク

金利が変動する可能性のことです。一般に、金利が上がると債券価格は下落し、金利が下がると債券価格は上昇します。満期までの期間が長い債券ほど金利の影響を受けやすくなります。

投資信託おすすめの商品

投資信託には、運用方法により次の2種類に分けられます。

アクティブファンド

運用の専門家であるファンドマネージャーが銘柄を選び、株価指数などのインデックスを上回ることを目指す投資信託。

インデックスファンド

日経平均株価やNYダウなどの指数(インデックス)に連動するように作られた投資信託。

初心者が買うべき投資信託は「インデックスファンド」です。

それは、主に次の2つの理由があるからです。

指数連動なので値動きがわかりやすい

インデックスファンドは日経平均株価などの指数に連動するので、値動きがわかりやすいのが特徴です。ニュースなどでも簡単に値段を確認できます。

アクティブファンドよりもコストが安い

アクティブファンドは、ファンドマネージャーが銘柄を選定するので手間がかかります。一方、インデックスファンドは指数に連動させるので、指数に採用されている銘柄を買うだけで済みます。手間がかからないので、アクティブファンドよりも運用コスト(信託報酬等)が低く設定されているのです。

初心者はインデックスファンドの積立投資がおすすめ

投資というと、まとまった資金が必要になると考えている人もいるかも知れません。しかし、インデックスファンドの積立投資は、ネット証券を利用すれば100円から始められます。

しかも自動積立が可能なネット証券もあるので、金額や買付日を指定しておけば、あとは何もする必要がありません。手間がかからないというのも、積立投資をおすすめする理由です。

ETF(上場投資信託)なら株式市場で取引できる

指数に連動したインデックスファンドを株式市場に上場させたのが、ETF(Exchange Traded Funds)です。ETFなら、通常の株式と同じようにリアルタイムで取引できます。

インデックスファンドは1日1回算出される基準価額でしか取引できませんが、ETFなら何回でも自由に売買可能です。株式と同じように成行(いくらでもいいから売買したい)・指値(値段を指定して売買)注文が使えるので、株式投資に慣れている人は、ETFの方が取引しやすいでしょう。

ETFとインデックスファンドを比較すると、以下のようになります。

| ETF | 通常の投資信託 | ||

|---|---|---|---|

| 上場・非上場 | 上場 | 非上場 | |

| 取引価格 | リアルタイム | 前日の基準価額 | |

| コスト | 取得時 | 売買手数料 | 購入手数料 |

| 信託報酬 | 低い | 高い | |

| 最低投資額 | 数千円~ | 100円~ | |

| 積立投資 | 自分で買付け | 自動積立 | |

ETFは保有コストである「信託報酬」が、インデックスファンドに比べて安いのも特徴です。ETFはインデックスファンドと異なり、証券会社などの販売会社への手数料がかからないことから保有コストである信託報酬が安くなるのです。

自分で取引できるなら、インデックスファンドよりもETFの方が優れた金融商品だと言えます。ただし、ETFは毎月1万円など金額を指定して購入することはできません。一方、インデックスファンドは金額指定で購入できます。

積立投資を金額指定で行いたい場合は、インデックスファンドの方が便利です。

ロボアドバイザーなら銘柄などすべてお任せで運用できる

ロボアドバイザーとは、AI(人工知能)が人に代わって投資アドバイスしてくれたり、実際に運用してくれたりする最新のサービス。基本的に何もする必要がないので、忙しいサラリーマンや主婦などにピッタリの投資法です。

国内の上場株式は約3,500銘柄、投資信託は約6,000種類もあります。初心者が自分で銘柄を選んで売買するのは大変です。ロボアドバイザーなら、いくつかの簡単な質問に答えるだけで、最適なポートフォリオ(資産の組み合わせ)を決めてくれるので簡単です。

ロボアドバイザーの投資対象は、事業者によって異なりますが、海外のETFやインデックスファンドが中心になります。

「自分で銘柄を選ぶのは難しい」という人は、ロボアドバイザーから資産運用をはじめてみてはいかがでしょうか。

ただ、銘柄選定や運用をお任せするので、保有するコストはインデックスファンドやETFよりも高くなります。コストをなるべく抑えたい人は、自分でインデックスファンドやETFを運用した方がオトクになります。

どのロボアドバイザーを選べばいいのかについては、以下の記事を参考にしてください。

ポイント投資

「実際のお金で投資するのは恐い」という人は、ポイント投資から資産運用を始めてみるのもおすすめです。

ポイント投資とは、買い物などで付与されるポイントを「投資」や「資産運用」に活用できるサービス。楽天スーパーポイントやドコモのdポイントなどでポイント投資できます。

これまで、ポイントは買い物や商品などとの交換に限られていましたが、株式投資や投資信託といった資産運用ができるようになったので、ポイントの利便性がさらに高まりました。また、ポイントなら気軽に投資にチャレンジできるので、投資が普及するキッカケになることが期待されています。

それでは、ポイント投資の具体例として、楽天スーパーポイント投資とdポイント投資をご紹介します。

楽天スーパーポイント投資

出典:楽天証券

楽天スーパーポイントを使って投資信託を購入できるサービスで、100円からの購入が可能(1ポイント=1円)。少額からポイント投資を始められるのが大きなメリットです。注文方法は、投資スタイルに合わせて次の2つから選べます。

通常注文

1回の注文ごとに購入する金額を決める方法です。

積立注文

決まった注文金額を設定して、毎月自動で積立投資できる方法。初心者の人は、手間がかからない積立注文から始めるといいでしょう。

dポイント投資

出典:NTTドコモ

dポイント投資とは、dポイントを運用ポイントに移行して投資体験ができるサービス。増やしたポイントは、dポイントとして利用できます(1ポイント=1円)。

dポイント投資のコースは、積極的な運用を行う「アクティブコース」と、安定的な運用を行う「バランスコース」の2つです。運用は100ポイント単位ですが、1ポイント単位で引き出すことが可能です。

初心者におすすめの投資先に関するまとめ

この記事では、初心者向けのおすすめ投資先をご紹介しました。具体的には以下の4つです。

- インデックスファンド

- ETF(上場投資信託)

- ロボアドバイザー

- ポイント投資

初めはポイント投資が手掛けやすいでしょう。ポイント投資に慣れたら、ロボアドバイザーで実際のお金の運用を始め、慣れてきたら、ETFやインデックスファンドの中から銘柄を選ぶようにするのがおすすめです。

ただし、いずれの金融商品も元本保証ではありません。過度なリスクを取らず、まずは少額から始めるようにしましょう。

資産運用を始めるならSBI証券がおすすめ!

NISAや投資信託など資産運用を始めるには口座を開設する必要があります。銀行や証券など多くでNISAや投資信託などの取扱いがございますが、一番のおすすめはSBI証券です。

業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。