- 初心者におすすめの投資信託選びでは「評判」をそぎ落とす。

- 手数料と分配金利回りもそぎ落とす。

- 資産形成では効率を重視する。

NISAで投資信託を始めよう!初心者向けにおすすめのファンドをプロがご紹介

公開日:

この記事のポイント

本記事ではNISA(ニーサ)口座での初心者におすすめの投資信託(ファンド)について考察します。

目次

NISA(ニーサ)口座での初心者におすすめの投資信託(ファンド)1本はコレ!メリットや違いを理解しよう

ニーサとは少額での投資を行う個人投資家向けの税制優遇制度です。まず最初にニーサ口座について、押さえておきたいポイントを理解しましょう。

NISA(ニーサ)口座のメリットとは?普通の口座との違い

ニーサ口座のメリットを一言で言うと「利益が非課税になること」です。この点が最も大きな点です。

その他の点は、通常の証券口座と大きくは変わりません。その他の特徴としては以下のようなものが挙げられます。

| 税制面での有利さ | 運用で得た利益が非課税になる(通常は利益に20.315%の税金がかかる) |

|---|---|

| 非課税の期間 | 5年 |

| 非課税で投資できる枠 | 毎年120万円まで。その年に仮に一円も買わなくても最大限買っても、翌年は再び120万円まで投資枠がある

(何も買わない場合、前年と合わせて240万円にはならない) |

| 非課税での最大投資できる金額 | 600万円(120万円×5年) |

| 投資できる期間 | 2023年までの予定(現在) |

(※図表は筆者作成)

どこでニーサ口座が開けるんですか?

ニーサ口座は証券会社などで開くことができます。

前述のようにニーサの最大のメリットは「運用で得た利益が非課税になる」ということですが、それ以外のリスク(値動きの幅)やリターン(見返り・利率など)は通常の資産運用と変わりません。

前回の記事でイオン銀行について触れましたが、そちらでもニーサ口座を開くことができます。

ニーサ口座ではどんな商品が買えるの?

年間の投資枠が120万円あるニーサですが、買える金融商品は一般的なものです。つまり、株式と投資信託(上場投資信託:ETF含む)です。

- 株式・・・・・個別の企業の株式のこと(トヨタや日産、マクドナルドなど)

- 投資信託・・・複数の金融商品の入った金融商品(国内外の株式や債券などに幅広く分散投資がしやすい)

投資信託についてより詳しくお知りになりたい方は、以下の関連記事をご覧いただければ幸いです。

ファンドの評判はあてになる?

ニーサで投資信託を選ぶ際に、「運用成績が良かったファンド」を選ぶ方が多いかもしれません。ただ、これは文字通り「良かった」と過去形です。

残念ながら資産運用の世界では過去は未来を保証するものではありません。つまり、過去に「良かった・悪かった」ものが未来も良い・悪いとは限らない、ということです。

それでは何を目安に投資信託を判断したらよいのでしょうか。次に、初心者の方に最低限押さえてほしいポイントを3つ見てみましょう。

投資信託を始めるなら「手数料・分配金利回り・銘柄の中身」の3つをチェック!

投資初心者の方がニーサ口座で投資信託を選ぶなら、次の3つのポイントをチェックしてほしいと思います。

- 手数料が低いか

- 毎月分配型ではないか

- 銘柄は株式が主体であるかどうか

ちなみにこれは、イデコ(個人型確定拠出年金)でも、通所の課税口座でも同様のチェックポイントです。

そして、「つみたてニーサ」という税制優遇制度ではあらかじめ似たような選定基準が入っています。筆者はこの選定基準を「金融庁フィルター」と呼んでいます。

金融庁フィルターには、「過去の成績」や「評判」という選別方法の概念はありません。

【ニーサ口座で投資信託を選ぶときのチェックポイント①】「手数料」

まずは手数料から見ていきましょう。手数料は単純に運用成績から差し引かれるお金です。

利益が出ている場合は、その利益を押し下げる効果が手数料にはあります。

利益が出てていない場合は、さらに損失を広げる効果が手数料にはあります。

ですから手数料は低ければ低いほど良いのです。

金融商品の手数料ってどれくらいならいいの?

投資信託の具体的な数値を挙げましょう。

| 買う時にかかる手数料(購入時手数料) | ゼロ |

|---|---|

| 持っている間にかかる手数料(信託報酬) | 0.3%台より下から選ぶ |

| 売る時にかかる手数料 | ゼロ |

この基準に当てはまるものだけを選択肢として残せば問題ありません。

金融商品の手数料って高いほど良い成績になるんじゃないの?

中には上記の説明だけでは納得されない方もいらっしゃるかもしれません。何しろ住宅購入の場合などは、高いお金を支払えば支払うほどに家の性能は良くなっていくからです。

そのため、「金融商品でも同じではないか? 手数料が高い方が良い成績になるのではないか?」と思われるかもしれません。

しかし答えはノーです。

現代の市場では運用成績は長期的に見ると市場平均が最適となるため、手数料の安い投資信託を保有することが唯一「マシ」な成績を得ることにつながります。

なぜそうなるのか?のより詳しい解説は下記関連記事に記してあります。ご興味のある方はご一読いただければ幸いです。

【ニーサ口座で投資信託を選ぶときのチェックポイント②】「分配金利回り」

初心者の方にチェックしていただきたいポイント2つ目は分配金の利回りです。

分配金というのは、大変乱暴に言うと「利益や投資したお金を配ってくれること」です。

保有している投資信託の成績が良ければ(市場次第)利益がもらえますし、そうでない場合は投資したお金の一部が返ってくるというものです。

前述のように、ニーサでの投資枠は年間最大120万円です。

そうなると、初心者の方の中には「投資額が120万円ならできるだけ分配金が多い方が良いだろう」と思われる方もいらっしゃるかもしれません。

しかし、結論から申し上げますと、

効率の良い投資を考えた場合は分配金利回りがゼロのものを選ぶことが重要です。

なぜでしょうか。

投資信託および資産形成で重要なのは効率ではないか

ニーサのみならず、資産運用全般で重要なのは「効率」だと筆者は考えています。

この効率とはどういうことでしょうか。効率の解釈にはいろいろあると思います。

ここでは「同じ期間・同じ金額を投資をするのなら、できるだけお金が大きくなる方が効率が良い」とします。

例えば100万円を10年間投資に回したとします。読者の方は次のどちらが効率が良いと思われるでしょうか?

- 10年後に100万円が110万円になっている

- 10年後に100万円が150万円になっている

直感的に多くの方が2の方が良いと思われたのではないでしょうか。

筆者もそう考えます。

投資信託を始めるなら分配金利回りはゼロから選ぶ

そうである以上、投資信託を選ぶ際は資産形成の効率が良くなるものを選ぶことが大切です。

そのため、先ほどの結論「効率の良い投資を考えた場合は分配金利回りがゼロのものを選ぶことが重要」となります。

なぜなら、分配金は「利益や投資したお金を配ってくれること」ですから、再投資の効果が弱まってしまいます。

簡単に言うと雪だるまを大きくする力が弱まってしまうのです。

投資信託の分配金利回りは、高ければ高いほどいいんじゃないですか?

世間の評判やランキングを拝見すると、分配金利回りが高い投資信託が上位にきていることがしばしばあります。

しかし、それは見方を変えると「効率の悪い投資信託ランキング」でもあると筆者は考えます。

分配金はゼロから選ぶことが重要です。

ゼロであっても内部で再投資されます。雪だるま式にお金が大きくなる効果が高まります。

先ほどの筆者の質問で「2」を選ばれた方は、効率を重視しているわけですから、冷静に考えれば分配金の利回りが高い投資信託は買わないのが正しい選択肢ではないでしょうか。

しかし人は目先の利益に弱いので、効率の悪い分配金の利回りが高い方を選びがちです。分配金についてより詳しい解説をお読みになりたい方は下記記事をご覧いただければ幸いです。

【ニーサ口座で投資信託を選ぶときのチェックポイント③】「銘柄の中身」が株式主体であるかどうか

初心者の方に知ってほしい最後のチェックポイントは、投資信託の銘柄の中身です。

やはり結論を先に申しますと、

株式が主体になっている投資信託かどうか?

ということです。ちなみに銘柄の名前はほとんど重要ではありません。

投資信託の銘柄は名前で選ぶのではなく、中身が株式かどうかで選ぶことが重要です。

そして、銘柄選びでもやはり「効率」が重要です。

そして、ハイリスク・ハイリターンの伝統的な資産は「株式」です。

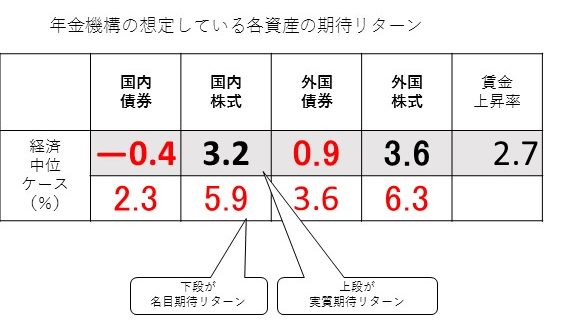

下の表は年金機構の想定している各資産の期待リターンを載せたものですが、債券よりも株式の方が期待リターンが高く想定されています。

期待リターンとは、確実ではないがこのくらいのリターンが期待できるのではないか、という数値

また、一般的に株式から得られるリターンは長期で見ると5~6%程度(+無リスク金利)になるのではないかと言われています。必ずそうなるとは断言できませんが、この点を考えても長期の資産形成で重要なのは株式であると筆者は考えています。

(※図表は筆者作成)

筆者の考える「自分が初心者だとしたらおすすめしたい投資信託の銘柄」

それではここで、筆者の考える初心者の方におすすめの投資信託の銘柄を一つ挙げてみたいと思います。

いくつか候補はありますが、今回は特にシンプルにするために一つの銘柄に絞ります。

前回の記事でイオン銀行について触れましたので、本記事でもイオン銀行で買える銘柄で考察をしてみたいと思います。

| 銘柄名 | 中身 | 買う時にかかる手数料 | 持っている間の手数料 | 売る時にかかる手数料 | 分配金利回り |

|---|---|---|---|---|---|

| iFree外国株式インデックス(為替ヘッジあり) | 先進国株式

(日本除く) |

ゼロ | 0.21% | ゼロ | ゼロ |

(※図表は筆者作成、数値は記事作成時点)

これ一本で、日本を除く先進国二十数か国の株式千数百社に分散投資をしたことになります。

この銘柄を買えば儲かるんですね?

気を付けていただきたいのが、これを買えば必ず儲かるわけではないということです。

結果は市場次第です。ただ手数料が低く・分配金がなく・中身が株式なので「マシ」であるだろう、というだけです。

金融商品ってどのタイミングで売買したらいいですか?

基本的に売買のタイミングは世界中の誰にもはっきりとは分かりません。つまり、いつ安く・高くなるかが良く分からないのです。

例えば2008年の金融危機クラスの金融危機を待って(安くなるのを待って)いると、もう11年近く待つことになってしまいます。この先もいつ金融危機が来るのか分かりません。いつが高いのかもまた同様に分かりません。

そのため次のような売買タイミングが考えられます。

- 将来の値上がりを期待して、一括で投資する

- タイミングが読めない以上、毎月の積立投資に徹する

筆者は個人的に積立投資が初心者の方には良いと思います。

その理由は初心者の人(あるいは多くの人)が安くなると売りたくなり、高くなると買いたくなるという「認知エラー」にかかり、損をしてしまいやすいからです。

初心者の方こそ、そしてベテランでも、積立投資に徹するのが良いと筆者は考えます。

NISA(ニーサ)口座での初心者におすすめの投資信託に関するまとめ

- 初心者におすすめの投資信託選びでは「評判」をそぎ落とす

- 手数料と分配金利回りもそぎ落とす

- 資産形成では効率を重視する

本記事では効率について触れました。

人生100年時代とはいえ、認知症や資金面、退職年齢のことなどを考えますと、案外資産形成をできる時間というのは短いのかもしれません。そうであるのなら、やはり効率の良い資産形成を考えることが重要ではないでしょうか。

期間・年齢・働き方は人それぞれ異なります。そのため年齢や投資期間によって最適な金融商品の選び方が異なるような気がします。

ところが効率を考えると、銘柄の選定方法はいつも同じになるのではないでしょうか。異なるのはシンプルに投資金額のみではないでしょうか。

つまり運用商品は同じで、異なるのは投資する金額と預貯金などでリスクをコントロールする、という形です。

本記事が読者の方の合理的な資産形成の一助になれば幸いです。

NISAを始めるならSBI証券がおすすめ!

NISAを始めるには口座を開設する必要があります。銀行や証券など多くで投資信託の取扱いがございますが、一番のおすすめはSBI証券です。業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。