- 投資信託はネット証券で始めるのがおすすめ。

- 投資信託を選ぶ時は、「販売手数料・信託報酬・信託財産留保額などのコスト」「純資産総額と基準価額」をチェック。

- 非課税制度である「つみたてNISA」を活用し、幅広い銘柄に分散投資できる「バランスファンド」から始める。

【初心者必見】投資信託の始め方&失敗しないファンドの選び方を金融の専門家が解説!

公開日:2019年10月22日

この記事のポイント

投資信託は、100円~1000円と少額から始められ、運用をプロに任せることができます。銘柄や売買選びに悩まないで済むので、初心者にも向いている金融商品です。ただし、投資信託は元金保証ではありません。投資した金額が減ってしまうリスクがあるのです。リスクを減らすためには、ファンド選びも大切です。

この記事では、初心者の投資信託の始め方とファンドの選び方について解説します。

投資信託(ファンド)の基本

投資信託は「ファンド」とも言い、大勢の投資家から集めたお金を一つの大きな資金としてまとめ、運用の専門家であるファンドマネージャーが株式や債券などに投資・運用し、その運用成果を投資家に分配する金融商品のです。

投資信託は、次のような特徴があります。

投資の専門家による運用

株や債券など、さまざまな金融商品に投資する場合、世界の経済状況や為替の値動きなどの知識が必要です。投資初心者がそれらの知識を得るには時間がかかりますが、投資信託は「ファンドマネージャー」と呼ばれる運用のプロが、運用方針や銘柄を決めて運用してくれます。

投資家は、投資信託の内容を確認して商品を決め、後は運用状況を確認するだけです。投資初心者にとって、投資信託は取り組みやすい金融商品と言えます。

少額から投資できる

通常、株や債券に投資するにはまとまった資金が必要ですが、投資信託なら少額から始めることができます。たとえば、ネット証券では100円から投資可能です。少額から気軽に投資を始められるという点も、投資信託のメリットです。

世界中のマーケットに投資できる

投資信託の数は6,000本以上あり、国内の株式や債券だけではなく、世界中の様々な金融商品(株・債券・商品・不動産)に投資できます。国や地域・商品を分散することで、リスクを軽減させる効果もあります。

投資信託は3つの会社で成り立つ

投資信託は、販売・運用・管理をそれぞれ別の会社で行うことで、その中のどれかの会社が倒産しても顧客の資産が守られる仕組みになっています。

販売会社(銀行や証券会社)

銀行や証券会社などの販売会社は、運用会社が設定した投資信託を販売します。また投資家の口座管理や分配金、償還金の支払いをしたり、投資家の投資相談に乗ったりします。

運用会社(投資信託会社)

運用会社は、投資信託を開発して運用方針を決定し、信託銀行に運用を指図します。また、ファンドの決算ごとに運用報告書を発行します。運用会社は投資信託において最も重要な役割を担っていて、投資信託の法律上「委託者」と呼ばれています。

管理会社 (信託銀行)

管理会社である信託銀行は、投資家から集めたお金を保管・管理します。また運用会社の指図に基づいて、株式や債券などを売買します。

投資信託はネット証券で始めよう

投資信託を購入するには、金融機関で口座を開設する必要があります。金融機関はネット証券がおすすめです。営業マンと相談できる対面型の証券会社や銀行でも購入できますが、必ずしもニーズに合ったファンドをすすめてくれるとは限りません。また、ファンドを購入するためには、店頭に行ったり、電話したりする必要があります。

一方、ネット証券なら取扱商品の数が豊富で、販売手数料が安いファンドがそろっています。インターネットで気軽に購入できるのもメリットです。

中でもイチオシは、業界屈指の格安手数料と豊富なサービス・商品ラインナップを誇る、ネット証券業界最大手のSBI証券です。

特定口座を開設する

証券口座には、次の2つがあります。

特定口座

特定口座は、証券会社が投資信託や株などの売買の集計を行い、年間取引報告書を作成してくれます。さらに特定口座には「源泉徴収あり」・「源泉徴収なし」の2種類があり、「源泉徴収あり」なら、証券会社が投資家に代わって納税してくれるので、手間がかかりません。

投資信託の売却益や分配金には、20.315%(所得税15%+住民税5%+復興特別税0.315%)の税金がかかります。税金は自分で確定申告して納める必要があります。しかし、「特定口座・源泉徴収あり」の口座を開設すれば、確定申告や納税の手間を省けるのです。

一般口座

一般口座の場合、金融商品の売買をすべて自分で計算して確定申告しなければなりません。税金の計算から確定申告・納税まで投資家本人が行わなければならないので、投資初心者には不向きです。

投資信託の銘柄の比較と選び方

投資信託は投資対象によって、次のように分類できます。

公社債投資信託

公社債投資信託は、株式を一切組み入れることができません。代表的なファンドとして、MRF(マネー・リザーブ・ファンド)やMMF(マネー・マネジメント・ファンド)があります。

株式投資信託

株式を運用対象に組み入れることができるファンド。債券を中心に運用していても、株式が組み入れられていると株式投資信託になります。さらに株式投資信託は、運用手法によって主に次の2つに分類できます。

インデックスファンド

日経平均株価やTOPIX(東証株価指数)などのインデックス(指数)に連動することを目指すファンド。

インデックスファンドは指数に連動することを目指すため、個別銘柄を選んだり、銘柄を頻繁に入れ替えたりする必要がありません。そのため、アクティブファンドよりも運用コスト(信託報酬など)が安くなる傾向にあります。

また、日経平均株価などの指数は、テレビのニュースなどで目にする機会も多いので、値動きがわかりやすいという点もメリットです。

コストが安く、値動きも分かりやすいというメリットがあるので、投資初心者はインデックスファンドから始めることをおすすめします。

アクティブファンド

アクティブファンドは、ファンドマネージャーが自ら銘柄選択や資産配分を決定し、あらかじめ定めているベンチマーク(日経平均株価やTOPIXなどの指数)を上回る投資成果を目指す運用方法のことです。

特定の株式の比率を高めて積極的に売買する特徴があるので、インデックスファンドよりも大きなリターンが期待できますが、相場環境によっては大きな損失が出る可能性もあります。

また、ファンドマネージャーが銘柄を選ぶための調査・分析をする必要があるので、運用コストが高くなる傾向にあります。

投資信託の注意点

運用コスト

投資信託は、販売会社・運用会社・管理会社の三つの会社が業務を担っているので、それぞれにコストが発生します。投資信託を購入するということは、コストを払って自分の資産を管理・運用するために、「大勢のプロを雇っている」と考えることもできるのです。

投資信託のコストについては、運用の損益に関わらずチェックが必要。同じ運用実績でも、コストを低く抑えたほうが実質的なリターンは高くなるからです。

運用のプロであるファンドマネージャーに任せているからといって、必ずしも成果が得られるわけではありません。ですから、運用にかかるコストをなるべく抑えて運用成績を上げていくことが大切です。

投資信託のコストは、主に次の3つです。

購入時手数料

投資信託を購入する時に、証券会社や銀行などの販売会社に支払う手数料。申し込み金額の0~3%を支払います。たとえば、3%の手数料の場合、投資信託を100万円分購入すると3万円の手数料がかかります。

インデックスファンドでは、手数料が0%のノーロードファンドも多くあります。

信託報酬

信託報酬とは、投資信託を保有している間に支払い続ける費用です。年率0.1%~3%ぐらいに設定されていて、投資信託が保有している資産(信託財産)から間接的に支払われます。長期保有する場合、信託報酬のコストが一番大きくなります。ですから、投資信託を購入する時は、信託報酬を十分考慮して購入するようにしましょう。

信託財産留保額

信託財産留保額とは、投資家がファンドを解約する時に支払う費用です。ただ、投資家が別途支払うのではなく、基準価格に対して何%という形で解約代金から差し引かれます。通常0.3%程度ですが、信託財産留保額がかからないファンドもあります。

純資産総額と基準価額

投資信託を購入する時は、純資産総額と基準価額をチェックしましょう。

純資産総額とは、ファンドの大きさです。投資家から集めた資金の総額にファンドの運用成果を加え、コストなどの負債を引いた金額です。純資産総額が大きいファンドの方が、より幅広い銘柄に投資できます。

基準価額とは、ファンドの売買価格のこと。純資産総額を受益権総口数(ファンド保有者の口数合計)で割ったもので、運用実績と比例します。計算式は以下の通りです。

- 基準価額=純資産総額÷受益権総口数

ファンドの新規設定時の基準価額はすべて1万口に設定され、1日1回表示されるファンド1万口あたりの価格で取引されます。ファンドを選ぶ時は、純資産総額が大きく、基準価額が上昇している銘柄を選ぶようにしましょう。

投資信託のリスクとリターン

投資信託のリスクとリターンについても確認しておきましょう。

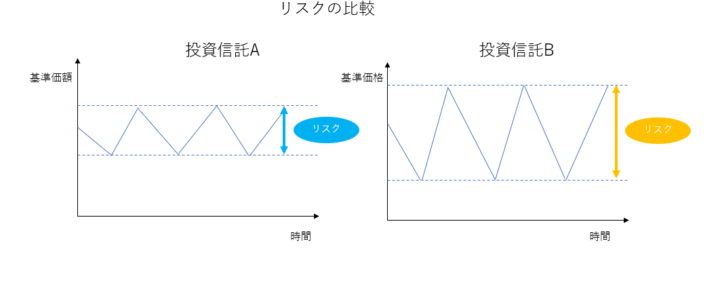

リターンとは、投資信託に投資することで得られる収益のこと。そして、リスクとはリターンの振れ幅のことです。以下の図をご覧ください。投資信託Bの方が投資信託Aより基準価額の振れ幅が大きくなっています。この場合、投資信託Bの方がリスクは大きいと判断します。

リスクが大きくなるほどリターンは大きくなり、リスクが小さいほどリターンは小さくなります。一般的に、債券型より株式型のファンドの方がリスクとリターンは高い傾向にあります。リスクとリターンを考え、目的にあった投資信託を選択するようにしましょう。

おすすめのファンド

バランス型ファンド

投資初心者は、バランス型ファンドから始めることをおすすめします。バランス型ファンドとは、複数の投資対象に投資する投資信託です。

たとえば、先進国の債券と国内の株式を組み合わせたり、国内外の株式や債券・不動産など幅広く分散投資したりするバランス型ファンドもあります。

株式は好景気の時に値上がりし、債券は不景気の時に値上がりする傾向があります。複数の金融商品に分散投資することで、リスクを抑えた資産運用ができるのです。

自分で投資信託を組み合わせて運用することもできますが、複数のファンドを購入する資金が必要ですし、ポートフォリオ(投資信託の組み合わせ)も考えなければいけません。

また、投資信託の資産配分は、時間が経つにつれて変わってきます。組み入れた金融商品の値上がり・値下がりによって資産配分が変わった時は、リバランス(銘柄の入れ替え)しなければいけません。

バランス型ファンドなら、リバランスも運用会社が行ってくれるというメリットがあるのです。

インデックスファンドよりも信託報酬などの運用コストは高くなりますが、幅広く分散投資できて手間がかからないので、投資初心者でも始めやすいと言えます。

つみたてNISAの節税効果を活かそう

投資信託で投資を始める時は、非課税制度である「つみたてNISA」を利用しましょう。

通常、投資信託の運用益(値上がり益)や分配金には、20.315%の税金(所得税15%+住民税5%+復興特別所得税0.315%)がかかりますが、これがゼロ(非課税)になるのです。

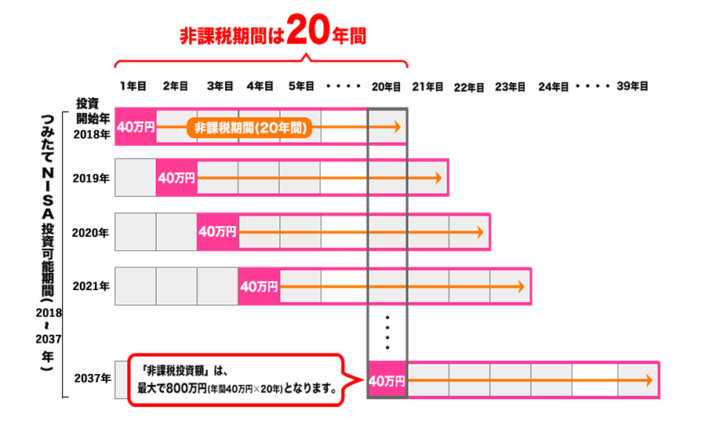

つみたてNISAの概要は以下の通りです。

- 年間投資限度額:40万円

- 非課税期間:20年

- 累計投資上限額:800万円

- 投資対象:金融庁が定めた基準を満たした投資信託・ETF(上場投資信託)

つみたてNISAの年間投資限度額は40万円。積立投資を毎月する場合、月額上限額は約3.3万円になります。非課税期間は最長20年なので、非課税枠は最大800万円(40万円✕20年)です。

出典:金融庁

つみたてNISAの投資対象は以下の通りです(2019年10月時点)

- インデックスファンド:148本

- アクティブファンド:18本

- ETF(上場投資信託):7本

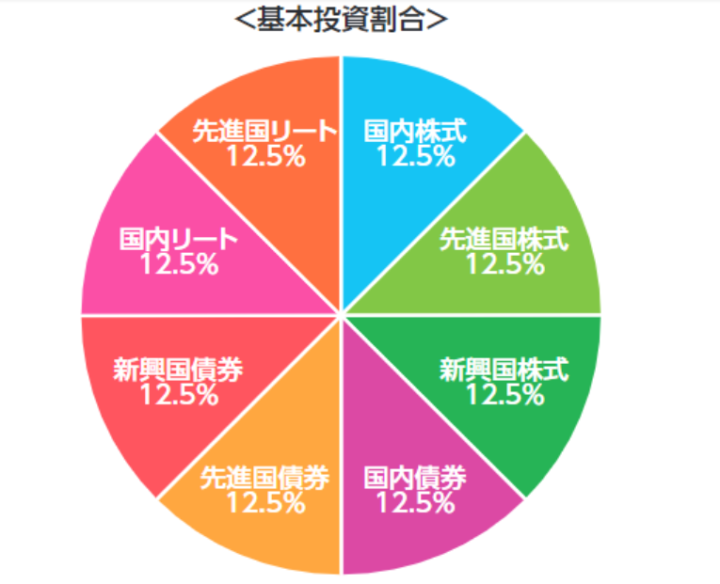

つみたてNISAの対象商品は、手数料が低水準で分配金が頻繁に支払われないなど、長期・積立・分散投資に適した投資信託とETFです。つみたてNISAの投資対象になっているファンドの中から、eMAXIS Slim バランス(8資産均等型)をご紹介します。

eMAXIS Slim バランス(8資産均等型)

出典:三菱UFJ国際投信

eMAXIS Slim バランスは、国内外の株式・債券・リート(不動産投資信託)に幅広く分散投資するバランスファンド。購入時手数料や信託財産留保額がかからず、保有コストである信託報酬も0.1512%(税込)と、バランスファンドの中でも低コストであることが特徴です。

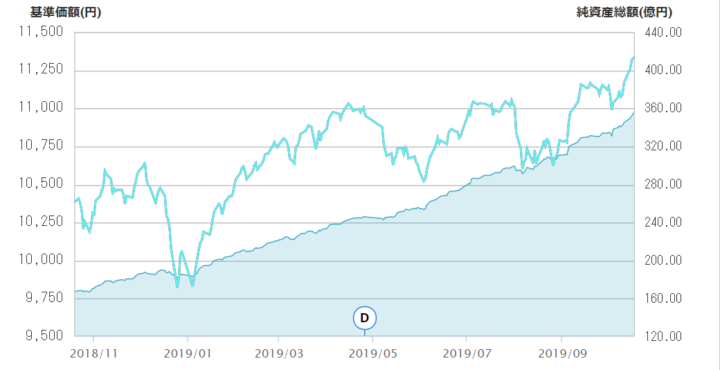

過去1年間の基準価額と純資産総額の推移は以下の通りです。両方とも右肩上がりで推移しています。

出典:三菱UFJ国際投信

初心者の投資信託の始め方に関するまとめ

今回は、初心者の投資信託の始め方とファンドの選び方について解説しました。初心者の人は、品揃えが豊富で手数料が安いネット証券で投資信託を始めるようにしましょう。

個別の投資信託の選び方に関しては、以下の点に注意します。

- 販売手数料・信託報酬・信託財産留保額などのコスト

- 純資産総額と基準価額

また、非課税制度である「つみたてNISA」も利用しましょう。売却益や分配金の税金がゼロになるほか、金融庁が厳選したファンドの中から銘柄を選べるからです。

最初は、幅広い銘柄に分散投資できる「バランスファンド」がおすすめ。大きな利益を狙うよりも損失を抑えながら、長期での運用を心がけましょう。

投資信託を始めるならSBI証券がおすすめ!

投資信託を始めるには口座を開設する必要があります。銀行や証券など多くで投資信託の取扱いがございますが、一番のおすすめはSBI証券です。業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。

SBI証券口座開設はこちら