- ふるさと納税とはどのような制度なのか紹介しています

- ふるさと納税の中でも特に押さえておきたいポイントを厳選して紹介しています

- ふるさと納税の押さえておきたいデメリットも紹介しています

ふるさと納税とはどのような制度?ふるさと納税で特に押さえておきたいポイントをわかりやすく紹介

公開日:2018年11月26日

この記事のポイント

ふるさと納税とは、都道府県や市区町村といった地方自治体に対する寄附のことを言い、ふるさと納税を活用することによって、納めるべき所得税や住民税を軽減でき、さらに、寄附をした地方自治体から寄付金額に応じたお礼の返礼品が貰える特徴があります。

ふるさと納税は、ご自身のお金を寄附するところにありますので、世帯全体で見ていきますと、基本的に富裕層や家計に余裕のある方が活用する機会が多いと思われます。

ただし、家計の余裕があるかないかに関わらず、ふるさと納税の全体像を知っておくことで、ご自身や家計にとってプラスのメリットが得られる可能性があることも確かです。

そこで本記事では、ふるさと納税の制度や仕組みなど、基本的に押さえておきたいポイントをまとめて紹介していきます。

目次

ふるさと納税の制度概要と仕組み

はじめに、ふるさと納税の制度概要と仕組みについて、総務省が公開しているふるさと納税ポータルサイトより引用して紹介します。

ふるさと納税とは、自分の選んだ自治体に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限はあります。)。

ふるさと納税は、寄附をした金額の内、2,000円は自己負担という形になり、2,000円を超えて寄附をした場合にふるさと納税の恩恵が受けられることを意味します。

また、寄附を受けた側の地方自治体が返戻する商品も、食料品から物品まで種類がさまざまですが、寄附金額によって返礼品の質や量に差が生じているのが一般的です。

ふるさと納税のやり方とは?

ふるさと納税を実際に始めるには、まず、どの地方自治体にふるさと納税をするのか選ぶところから始まります。

基本的には、ご自身が住んでいる都道府県や市区町村をはじめ、ふるさと納税をすることによって得られる返礼品で選ぶ方も多いと思われます。

実際に、ふるさと納税をする地方自治体が決まりましたら、それぞれの地方自治体によって、申込方法やふるさと納税の納付方法が異なる理由があるため、直接問い合わせてみるのが確実です。

後は、直接問い合わせた地方自治体の指示に従ってふるさと納税をすることで足ります。

また、ふるさと納税サイトで行うのも手軽でおすすめです。CMでもお馴染みの「さとふる」ではネットでカンタンにふるさと納税が行えます。

CMでお馴染みのふるさと納税サイト【さとふる】

ふるさと納税は、いつまでする必要がある?

ふるさと納税を行い、納めるべき所得税や住民税を軽減できることは、すでにお伝えした通りですが、所得税や住民税を計算する期間が、毎年1月1日から12月31日までの1年間と決まっています。

そのため、たとえば、平成30年度にふるさと納税の恩恵を受けたいのであれば、平成30年1月1日から12月31日までの期間中にふるさと納税をしなければなりません。

なお、ふるさと納税をすることによって、寄附をした地方自治体より、寄附金受領証明書が、おおむね2ヶ月程度で送付されますので、この寄附金受領証明書や専用振込用紙の払込控(受領書)を確定申告する際に添付して次項から解説する控除を受ける流れとなります。

ふるさと納税で受けられる税金の控除とは

ふるさと納税は、原則として、寄附をした翌年の3月15日までに確定申告を行うことで、その寄附金額の一部が、納めるべき所得税および住民税から控除されます。

ただし、会社員や公務員などのように、勤務先から給料の支給を受けている方で、普段から確定申告に馴染みがない方々のために、ふるさと納税ワンストップ特例制度が設けられています。

この、ふるさと納税ワンストップ特例制度を活用することによって、会社員や公務員といった確定申告に馴染みのない方々でも、簡単にふるさと納税の恩恵が受けられるようになっています。

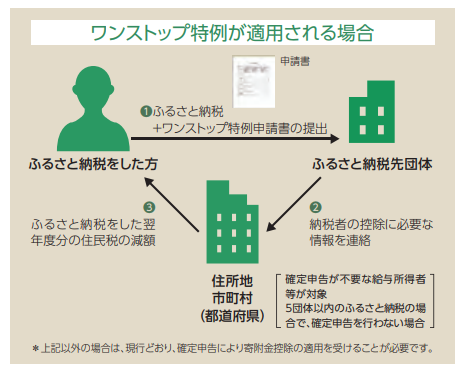

ふるさと納税ワンストップ特例制度とは?

ふるさと納税ワンストップ特例制度は、確定申告を行わなくてもふるさと納税の寄附金控除を受けられる仕組みのことで、具体的には、ふるさと納税を行った地方自治体の数が5つ以内の場合、寄附をした地方自治体に対して、ふるさと納税ワンストップ特例制度の適用に関する申請書を提出することで同制度が適用できます。

出典:総務省情報誌 4月号(平成27年4月1日発行 第172号)(該当部分抜粋)

ふるさと納税ワンストップ特例制度の注意点

ふるさと納税ワンストップ特例制度は、6つ以上の地方自治体に対してふるさと納税を行った場合は適用することができず、確定申告を行う必要があります。

また、ふるさと納税ワンストップ特例制度の適用を受けますと、所得税からの控除は行われないことから、ふるさと納税をしたことによる所得税の還付金が発生することはありません。

ただし、その分も含めた控除額の全額が、ふるさと納税を行った翌年度の住民税の減額という形で控除されることになるため、結果として、納めるべき税負担が軽くなることには変わりありません。

ふるさと納税で受けられる税金の控除額はどれくらい?

ふるさと納税をすることによって実際に受けられる税金の控除額は、寄附をした金額や扶養している家族がいるかどうかといったことも大きく関わってくることになるため、一概に申し上げることは残念ながらできません。

ただし、総務省が公開しているふるさと納税ポータルサイトでは、給与の支給を受けている方を対象に、全額控除されるふるさと納税額(年間上限)の目安を一覧表にあげておりますので、以下、一部を引用して紹介しておきます。

※1「共働き」は、ふるさと納税を行う方本人が配偶者(特別)控除の適用を受けていないケースを指します。(配偶者の給与収入が201万円超の場合)

※2「夫婦」は、ふるさと納税を行う方の配偶者に収入がないケースを指します。

※3「高校生」は「16歳から18歳の扶養親族」を、「大学生」は「19歳から22歳の特定扶養親族」を指します。

※4中学生以下の子供は(控除額に影響がないため)、計算に入れる必要はありません。

例えば、「夫婦子1人(小学生)」は、「夫婦」と同額になります。また、「夫婦子2人(高校生と中学生)」は、「夫婦子1人(高校生)」と同額になります。

ふるさと納税のデメリットも知っておこう

ふるさと納税は、所得税や住民税の負担を軽減でき、さらに、ふるさと納税をした地方自治体から返礼品が貰えるメリットがあるのですが、ふるさと納税をすることによって生じるデメリットもあるのは確かです。

そこで、ここでは、ふるさと納税をすることによって生じるデメリットの内、特に押さえておきたい2つのデメリットについて、紹介していきます。

①納めるべき税金が無ければ損をする

ふるさと納税は、納めるべき所得税や住民税を軽減する効果があるのは確かなのですが、そもそも、納めるべき税金が無い状態でふるさと納税をしたとしても、税軽減の恩恵が受けられず損をしてしまいます。

実際のところ、所得税や住民税の計算におきましては、配偶者控除、扶養控除、生命保険料控除などといった所得控除が設けられており、個々が置かれている状況によって、税負担を軽くする所得控除が適用され、税負担の公平性を保っている仕組みが構築されています。

そのため、収入や所得の低い方や障害者の家族を扶養している場合、高齢の両親を扶養している場合、医療費控除を受けられる場合など、一般の方よりも多くの所得控除を受けられる方などは、特に注意が必要なポイントと言えます。

このような理由から、できる限り、ふるさと納税を実際に行う前に、税負担の軽減が図れるのかについて、大まかでも良いのであらかじめ確認しておくことが望ましいでしょう。

②寄附という名のお金が支出される

ふるさと納税は、税負担の軽減がされることは確かですが、税負担の軽減を受ける前に寄附をすることによってお金が支出されることに変わりはありません。

そのため、ふるさと納税を行い、寄附という名のお金を支出したとしても、それ以上に得られるメリットを見つけておく必要性があります。

ふるさと納税を始めるなら「さとふる」がおすすめ

ふるさと納税をこれから初められる方には、ネットでカンタンにふるさと納税が行えるCMでもお馴染みの「さとふる」がおすすめです。

自身の利用できる限度額の計算ができる控除額シミュレーションや、確定申告・ワンストップ特例制度の仕組みをわかりやすくご紹介しております。

CMでお馴染みのふるさと納税サイト【さとふる】

ふるさと納税まとめ

ふるさと納税で特に押さえておきたいポイントを箇条書きでまとめます。

- ふるさと納税は、税金の軽減効果があり、さらに返礼品も貰える

- ふるさと納税は、原則として確定申告をする必要があるが、ふるさと納税ワンストップ特例制度を活用することで会社員や公務員などは時間や手間が省かれる

- ふるさと納税をすることによる税軽減効果は、寄附をした金額をはじめ、収入や家族構成など個々の事情により異なる

- ふるさとの納税のデメリットも把握した上で活用することが大切

ふるさと納税は、寄附であり、そもそも寄附は、お金に余裕のある方が行うことが一般的だと思われます。

そのため、ふるさと納税をする方のほとんどは、恩恵が受けられると推測されますので、節税対策や社会貢献といった考えをお持ちの方は、ぜひ、ふるさと納税を活用されることをおすすめします。