- iDeCo(イデコ)とふるさと納税は併用できる。

- 人によっては、iDeCo(イデコ)とふるさと納税を併用すると、ふるさと納税の限度額(損にならない上限)が下がることがある。

- 節税面だけで見ると、ふるさと納税は厳密には節税にならない。

- 課税所得のある人は、節税になるiDeCo(イデコ)をどうするか、考慮する。

iDeCo(イデコ)とふるさと納税は併用した方がお得?シミュレーションとともにFPが解説します

公開日:2019年9月9日

この記事のポイント

近年、何かと話題に上ることの多い言葉の一つがiDeCo(イデコ)とふるさと納税です。どちらも「なんとなくいいことがありそう」な気がしますが、実際には、どのようなものなのでしょうか。

そして、気になるのが「iDeCo(イデコ)とふるさと納税は併用できる?」という疑問ですが「併用できます」。そしてさらに「併用したらどうなる?」という点にも、一例を交えつつ迫ってみたいと思います。

目次

iDeCo(イデコ)とふるさと納税の特徴を比較

まず最初に、iDeCo(イデコ)とふるさと納税のそれぞれの特徴を比較してみましょう。

iDeCo(イデコ)の特徴

iDeCo(イデコ)とは、個人型確定拠出年金のことです。現在では、原則として日本に住むほぼすべての人(原則として20歳から60歳まで)が加入できます。

このiDeCo(イデコ)の目的は、老後の資産形成です。もう一つの(自分で行う)年金というところです。

最低5,000円から、毎月(または決まった月などに)資金を出す(拠出)することができます。

毎月出すお金は、大きく次の2種類に分けられます。

- (基本的に)元本の確保されている預貯金タイプでコツコツ貯める

- 価格変動リスク(元本割れもあり得ます)のある投資信託という金融商品に積み立て投資をする

この上記2つを組み合わせることもできます。

- 一例:毎月1万円の掛け金のうち5千円は預貯金タイプ、5千円は投資信託にそれぞれ積み立てる

このようにすることができるのですね。

もちろん、投資信託を選択した場合は、経済情勢などによって、元本割れを起こす可能性があります。

ただ、これだけですと、通常の銀行や証券会社で預金や投資をするのと変わりません。大事なポイントとしては「iDeCo(イデコ)の口座で行うと、税制で優遇されている」というところです。ポイントは、大きく3つです。

- 掛金が全額所得控除になる(課税所得がある人の場合は、税金が小さくなるので、実質的にお得になる)

- 運用益が非課税で再投資される

- 受け取り時にも各種控除がある(原則として受け取りは60歳以降)

一見すると、地味な3ポイントですが、人によってはトータルで数百万円もお得になることがあります。

iDeCo(イデコ)とは、老後のための資金形成制度で、税制面で優遇されているので、お得!

iDeCoについて以下の記事で詳しく解説していますのでご覧ください。

ふるさと納税の特徴

ふるさと納税の概要は、総務省のHPによると、次のようになっています。

都道府県・市区町村に対する寄附金のうち、2,000円を超える部分について、一定限度額まで、原則として所得税と合わせて全額が控除されます。

なお、所得税・住民税から寄附金控除の適用を受けるためには、確定申告を行う必要があります。

ふるさと納税の特徴を3つにまとめます。

- 税金が控除される(戻ってくる)

- お礼の品がもらえることがある

- ふるさと(生まれ故郷)に限らず寄附できる

大変乱暴に要約をしますと、ふるさと納税をすると、自治体に寄附をすることでお礼の品がもらえることがあり、さらに税金が戻ってくる、というものです。

下記イラストは、子どもの時はふるさと(地方)で生活をしていたけれど、大人になると就職先(都会)に納税をするので、ふるさと(地方)に納税ができないことを意味しています。これでは、ふるさと(地方)は財政が厳しくなります。そこで、大人になったら、任意でふるさと(地方)の自治体に寄附をする、というのがふるさと納税の基本的な考え方です。

ふるさと納税は、住んでいる自治体以外に寄附できる制度。ふるさと納税を行うと、返礼品がもらえたり、税金が戻ってくることがある。

ふるさと納税についての詳しい説明は以下の記事をご覧ください。

ふるさと納税は節税になる?ならない?

ただ、注意点というか、誤解しやすいポイントがあります。それは「ふるさと納税は、厳密には節税にはならない」という点です。

どういうことでしょうか。

簡素化した一例を見てみましょう。まずは通常の税金の流れです。

- X市に住んでいるAさんは、○万円の税金をX市に支払う

これが普通の流れですね。ふるさと納税では、この○万円を任意の自治体(仮にY市)に自己負担分の2,000円を支払って寄附します。すると、こうなります。

- X市に住んでいるAさんは、○万円の税金をふるさと納税を使ってY市に支払う

- これは、寄附という形で税金を前払いしていることになる

- そのため、税金は還付されるが、実際には、自己負担の2,000円分だけ、損をしていることになる

このようになっています。ザックリ言いますと、税金をX市に普通に払うか、自己負担の2,000円を出しつつ税金をY市に支払うか、の違いでしかありません。

つまり、厳密には節税メリットは発生していないのですね。

ただ、それでも自治体によってはお礼の品を用意しており、それが高額化しているケースもあります。一般的には「還元率が高い」などと呼ばれることもあります。

そのため、節税ではなく、単純に2,000円の自己負担分を上回り、かつ高額の返礼品をもらえた場合には「お得である」と言えるケースもあります。

- ふるさと納税は「寄附」なので、厳密には節税にはなっていない

- ただ、一部返礼品が高額化(還元率が高い)しているモノがあるので、お得だと考えられる一面もある

iDeCo(イデコ)とふるさと納税の控除額の計算・シミュレーションの方法

それでは、控除額の計算方法を見てみましょう。

iDeCo(イデコ)の控除額の計算方法・限度額(上限)はいくら?

iDeCo(イデコ)では、加入者の働き方によって、控除額の限度額(上限)が異なります。控除額の計算方法や限度額(上限)は「節税メリットシミュレーション」で確認できます。

以下記事にて、節税メリットのシミュレーションを詳しく解説しています。

ふるさと納税の限度額・上限はいくら?

個人の年収や家族構成によって、ふるさと納税の限度額(上限)は異なります。

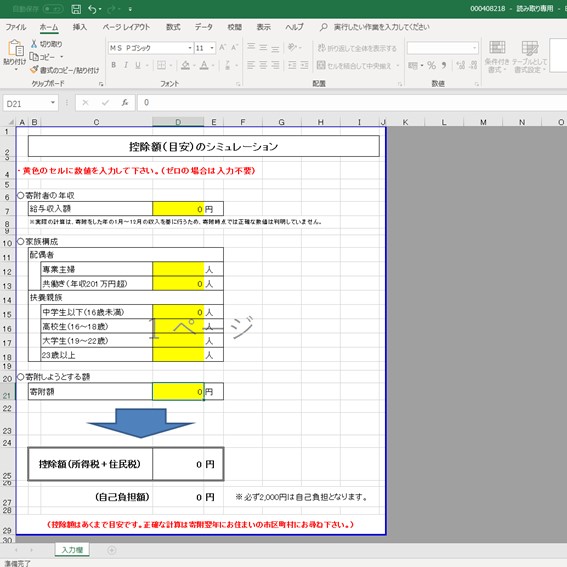

ふるさと納税に関する、寄付金控除額のシミュレーションは総務省HP内にある「寄付金控除額の計算シミュレーション」で確認ができます。

気になるポイント!iDeCo(イデコ)とふるさと納税は併用できる?

このように、iDeCo(イデコ)とふるさと納税にはそれぞれの特徴があります。そして、iDeCo(イデコ)とふるさと納税は併用することができます。それでは、ここで併用をした場合の一例を見てみましょう。

iDeCo(イデコ)とふるさと納税は併用できる

iDeCo(イデコ)とふるさと納税を併用した場合のシミュレーション一例

ふるさと納税を「自己負担額の2,000円でできる限度額」が、iDeCo(イデコ)とふるさと納税を併用した場合、どのくらい減るのか、を見てみましょう。「自己負担額の2,000円でできる限度額」を超えてもふるさと納税をすることはできますが、一般的には「より多くの税金を支払っていて、損だ」と考えられることがあります。もちろん、寄附ですから、より多くのお金を寄附しても構いません。

ここでは「ふるさとチョイス」のシミュレーションデータを引用しています。

また、シミュレーション結果は一例であり、数値を保証するものではありません。正確な計算は、市区町村にお尋ねください。

年収500万円でiDeCo(イデコ)に未加入の場合

(詳細条件:年収500万円・配偶者あり(収入なし)・15歳以下の子ども一人の場合)

上記条件では、71,557円までなら、自己負担2,000円で済むことになりました。

もちろん、これ以上の金額を寄附することもできますが、その部分は還付されず文字通り寄附したことになります(一般的には損だと捉えられることの多い状況です)。

年収500万円でiDeCo(イデコ)に年144,000円出した場合

今度は、先ほどと同じ条件に追加でiDeCo(イデコ)に年間144,000円(毎月12,000円)出した場合です。

この場合は、67,948円までなら、自己負担2,000円で済むことになりました。

年収500万円でiDeCo(イデコ)に年276,000円出した場合

今度は、iDeCo(イデコ)に年間276,000円(毎月23,000円)出した場合です。この場合は、64,639円までなら、自己負担2,000円で済むことになりました。

シミュレーション結果を比較

| iDeCo(イデコ) | ふるさと納税(自己負担額2,000円までの限度額(上限)) | |

|---|---|---|

| 年収500万円 | 未加入 | 71,557円 |

| 年収500万円 | 年/144,000円 | 67,948円 |

| 年収500万円 | 年/276,000円 | 64,639円 |

上記の数字の変化を「大きい」と見るか「小さい」と見るかは、個人の主観によるところですが、人生設計をトータルで考える場合には、ふるさと納税の金額の上限に固執しすぎるよりも、iDeCo(イデコ)の所得控除などの税制優遇制度とバランスよく考えていくことも重要かもしれません。

今後は、医療の発展などに伴い、女性の場合は4人に一人が100歳を超えて生きる可能性があります。そして、今後、仮に少子高齢化が加速するなら、従来の公的年金だけでは老後の資産が不十分になる可能性が多くの人にあるかもしれません。

iDeCo(イデコ)はその不足分を補うための一つの制度ですので、積極的に利用を考えた方が良い人が実は多いのかもしれません。

ふるさと納税を始めるなら「さとふる」がおすすめ

ふるさと納税をこれから初められる方には、ネットでカンタンにふるさと納税が行えるCMでもお馴染みの「さとふる」がおすすめです。

自身の利用できる限度額の計算ができる控除額シミュレーションや、確定申告・ワンストップ特例制度の仕組みなどもわかりやすく解説されていて初心者の方でも利用しやすいです。

iDeCo(イデコ)とふるさと納税の併用に関するまとめ

- iDeCo(イデコ)とふるさと納税は併用できる

- 人によっては、iDeCo(イデコ)とふるさと納税を併用すると、ふるさと納税の限度額(損にならない上限)が下がることがある

- 節税面だけで見ると、ふるさと納税は厳密には節税にならない

- 課税所得のある人は、節税になるiDeCo(イデコ)をどうするか、考慮する

おさらいですが、ふるさと納税は厳密には節税になりません。ただ、返礼品などを楽しみにしつつ、地元などへの応援として納税を楽しむには一向にかまいません。

そして、課税所得のある人にとっては、iDeCo(イデコ)で掛け金を出すと、老後の資産形成もしつつ、節税になります。

どちらを優先するか、また、優先したほうがメリットが多いかは、個人の考え方よる部分も大きいですが、いまを楽しむふるさと納税と、老後に備えるiDeCo(イデコ)では、根本的にお金を使う時期が異なります。

いまの「お得感」を追求するあまり、老後のお金に困るようでは、本当にお得とは言えない一面があります。

人生トータルで考えて、iDeCo(イデコ)も行いつつ、ふるさと納税の限度額(損にならない上限)でふるさと納税を行うのも良いかもしれません。

iDeCo口座はSBI証券か楽天証券がおすすめ

iDeCoを始めるには口座を開設する必要があります。銀行や証券など多くで投資信託の取扱いがございますが、おすすめはSBI証券か楽天証券です。業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手の2社です。