- 審査なしのカードローンは存在しない。

- 金融機関が審査するポイントから審査に通る方法を考える。

- 生活福祉資金貸付制度などの公的支援制度が活用できないか検討する。

【FP執筆】審査なしのカードローンは存在する?

公開日:2019年6月4日

この記事のポイント

金融機関からお金を借りるには審査があり、それはカードローンも例外ではありません。収入や信用情報などに問題がある人はなかなか審査に通りません。では、そのような人でも利用できる審査なしのカードローンは存在するのでしょうか。

目次

審査なしのカードローンは存在しない

結論としては審査なしのカードローンは存在しません。審査は金融機関がきちんと返済できる相手かを見極める目的のほか、返済能力を超えた過度な借り入れにより利用者が返済不能に陥ることを防ぐ目的もある重要なもの。貸金業者は貸金業法第13条により返済能力調査が義務付けられています。

審査なしを謳っている業者は違法

「審査なしで融資可能」などと宣伝している業者もなかには存在します。しかし、そのような業者はほぼ間違いなく違法業者であり、違法な金利で貸付けを行ったり、借り手を精神的に追い詰めるような過剰な取り立てを行う業者もいます。

このような業者は「ヤミ金」といわれ、一度借りてしまうと利息が雪だるま式に膨らみ、返済のためにまた別の闇金から借りるといった悪循環に陥るケースもあります。いくらお金に困ってもヤミ金から借りることだけは絶対にやめましょう。

正規の貸金業者であるかは金融庁の検索ページで確認できます。ただし登録業者になりすますケースもあるため、注意が必要です。

審査に通らない理由から審査に通る方法を考える

審査が避けられないのであれば、審査に通る方法を考えるのが賢明です。

カードローンの審査では、金融機関は借りる人の「信用情報」や「属性」をもとに返済能力の有無を判断し、融資の可否や融資限度額を決定します。

以下、カードローン審査におけるポイントを見ていきましょう。

【カードローン審査のポイント①】信用情報

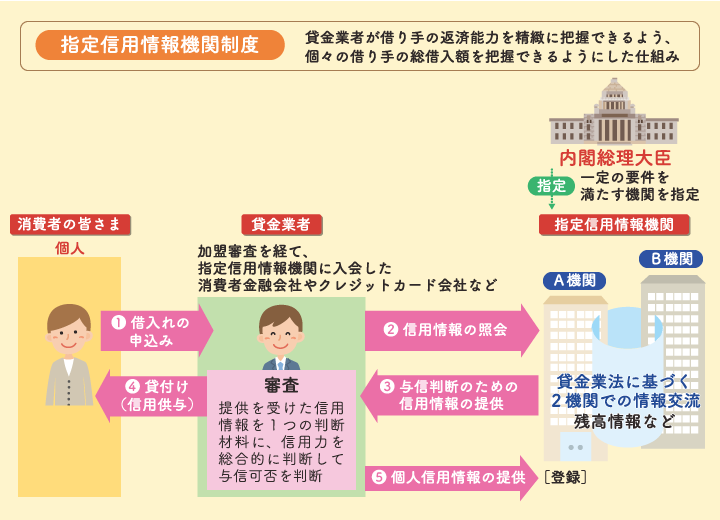

信用情報とは、クレジットやローンの契約・申し込みなどに関係する情報であり、金融機関は指定信用情報機関に登録されている信用情報をもとに審査を行います。

出典:日本貸金業協会

国内の指定信用情報機関

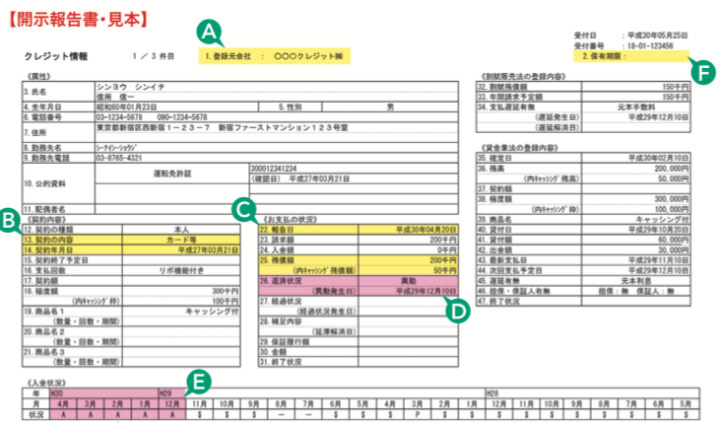

信用情報の主な内容

- 属性(氏名・生年月日・連絡先・勤務先など)

- 契約内容

- 支払状況

- 入金状況(支払・返済の履歴)

- 割賦販売法の登録内容

- 貸金業法の登録内容

信用情報に異動情報があると審査に通らない

クレジットカードなどで長期に渡る支払の遅れ(61日以上もしくは3か月以上)があった場合、返済状況欄(上図C)に「異動」と記載されます。

いわゆる「ブラックリスト」に載るというのは、信用情報に異動情報(金融事故情報)が記載されることをいいます。異動は長期遅延のほか、契約の強制解約、債務整理(自己破産等)、代位弁済があった場合にも記載されます。

異動情報が記載されると、長期遅延が原因の場合には5年間(JICCは1年間)記録が残り、その間ローンやクレジットの審査に通らなくなります。

この記録が消えるまでは別の金融機関で申し込んでも基本的にカードローンを利用できません。

自分の信用情報は指定信用情報機関に開示請求することで確認できます(有料・1000円程度)。審査に落ちてしまう方は、信用情報に問題があることも考えられるため、一度確認してみてもよいでしょう。

携帯電話端末の割賦払いや奨学金の遅延も影響する

信用情報に情報が記録される商品は、住宅ローンやカードローンなど各種ローン、クレジットカードのほか、携帯電話端末の割賦払い契約や奨学金返還契約なども含まれています。

ローンやクレジットカードの支払いに遅れた覚えがなくても、携帯電話端末代金の滞納によって信用情報に異動情報が記録され、それが原因で審査に通らないケースも多いようです。

借入件数が多いと審査に通りにくい

カードローンの審査では申込者の他社からの借入状況(借入先・金額・返済状況など)について調査されます。複数の業者から借入があれば、返済能力がなく多重債務者となるリスクが高いと判断され、審査に通りにくくなります。

一般的に借入先が4社以上あると審査に通るのは難しいとされています。完済できる借入先があれば完済する、おまとめローンを利用するなどの方法で借入件数を減らせれば、審査に通りやすくなる可能性があります。

借入総額が年収の3分の1以上となる場合には、件数に関わらず総量規制(後述)によって消費者金融の審査には通りません。

短期間に複数の申し込みをすると審査に通りにくい

信用情報には、契約の有無に関わらず過去6ヵ月分の「申込情報」が登録されます。短期間で複数の申し込みがあると、金融機関はその人がお金に困っており、多重債務者になるリスクが高いと判断されやすく審査に通りにくくなります。

どこかで借りられるだろうと手当たり次第に借入を申し込むことは、審査に通る可能性を自ら下げることになります。

申込内容に誤りや虚偽があると通りにくくなる

申込内容に誤りがあると確認に時間がかかり、審査に通らなくなる可能性があります。また収入や勤務先、他社からの借入額などを審査に有利になるよう虚偽の内容で申し込みむのは、それが判明した場合、金融機関からの信用を失うことにつながり逆効果です。

収入や勤務先、他社からの借入状況などは、信用情報機関への照会や勤務先への在籍確認などからすぐに分かります。

もし虚偽の内容で審査に通ったとしても、後々トラブルの原因となったり、過剰な借入となって返済できなくなる恐れがあります。必ず正確な内容で申し込むようにしましょう。

信用情報についての注意点まとめ

- 信用情報に異動情報があると審査に通らない。

- 携帯電話端末の割賦払いや奨学金の遅延も影響する。

- 借入件数が多いと審査に通りにくい。

- 短期間に複数の申し込みをすると審査に通りにくい。

- 申込内容に誤りや虚偽があると通りにくくなる。

【カードローン審査のポイント②】属性

属性とは、借入希望者の収入や勤務先、年齢などの返済能力に関係する情報であり、審査における判断材料となります。

審査対象となる主な属性

- 年収

- 勤続年数

- 職業・勤務先・雇用形態

- 年齢

- 居住形態・居住年数・住居費負担(住宅ローン・家賃)の有無

年収・勤続年数

年収は返済能力を判断する上で最も重要な要素といえ、年収が高いほど審査に有利です。勤続年数は収入の安定性をみる材料となり、勤続年数が3年以上あれば有利に働きます。

逆に勤続年数が短い場合、その理由などによっては収入の安定の面でマイナス評価となることもあります。

貸金業者では年収の3分の1を超える借り入れはできない

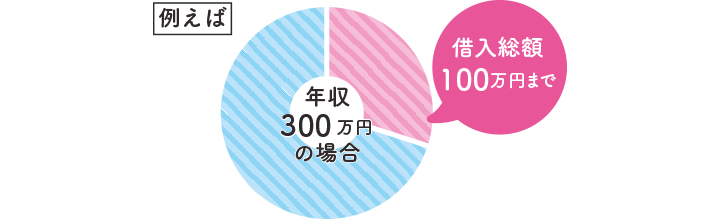

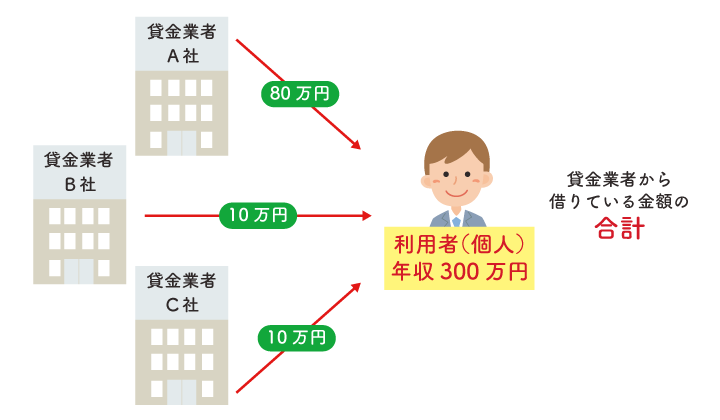

過度な借り入れから消費者を守るため、消費者金融など貸金業者に関する規制を定めた貸金業法では「総量規制」が定められおり、年収などを基準としてその3分の1を超える貸付を原則禁止されています。

そのため、貸金業者に年収の3分の1を超えることになる借り入れを申し込んでも審査に通りません。

借入限度額はすべての貸金業者で通算され、クレジットカードのキャッシング枠もこれに含まれます(ショッピング枠は対象外)。

住宅ローンや自動車ローンなどは総量規制の「除外貸付け」に該当し、総量規制による影響はありません。ただし収入に占める住宅ローンの負担が大きい場合には、審査において不利に働く可能性があります。

出典:日本貸金業協会

銀行カードローンや借り換え(おまとめ)は総量規制の対象外

総量規制は貸金業者による貸付けが対象であり、銀行カードローンは規制を受けません。また一定の条件を満たす「借り換え」や複数の借り入れをひとつにまとめる「おまとめ」であれば、貸金業者でも年収の3分の1を超える借入できる可能性があります。

総量規制により審査に通らないケースでは、銀行カードローンであれば審査に通る可能性があります。ただ金利などの面でも優位な銀行カードローンは、消費者金融のカードローンに比べ審査は一般的に厳しくなります。

職業・勤務先・雇用形態

公務員や大企業の正社員は審査で有利です。それに比べ自営業者や契約社員、パート・アルバイトなどは不利とされています。

配偶者に安定収入がある専業主婦(夫)や安定した収入のある学生は、審査はより厳しく限度額は低くなりますが、審査に通る可能性はあります。未成年の場合、収入があってもカードローンは利用できません。

属性についての注意点まとめ

- 貸金業者では年収の3分の1を超える借り入れはできない。

- 銀行カードローンや借り換え(おまとめ)は総量規制の対象外。

- 年収・勤続年数・職業・勤務先・雇用形態によって、有利な場合と不利な場合がある。

カードローンを利用できない場合、生活福祉資金貸付制度などの公的支援制度が活用できないか検討しよう!

必要な資金を他から借りられない人などを対象にした、公的な支援制度として「生活福祉資金貸付制度」があります。収入が少ないことや高齢であることが原因でカードローンを利用できない場合、この制度を利用して貸付けを受けられる可能性があります。

住んでいる地域の市町村の社会福祉協議会で申し込みや相談を受け付けています。

生活福祉資金貸付制度の概要

| 貸付対象 | 低所得世帯 | 必要な資金を他から借り受けることが困難な世帯(市町村民税非課税程度) |

|---|---|---|

| 障害者世帯 | 身体障害者手帳、療育手帳、精神障害者保健福祉手帳の交付を受けた者等の属する世帯 | |

| 高齢者世帯 | 65歳以上の高齢者の属する世帯 | |

| 貸付金の種類 | 総合支援資金、福祉資金、教育支援資金、不動産担保型生活資金(貸付条件等一覧) | |

| 連帯保証人 | 原則必要(連帯保証人なしの貸付可能) | |

| 貸付金利子 | 連帯保証人あり | 無利子 |

| 連帯保証人なし | 年1.5% | |

参考:生活福祉資金貸付制度(厚生労働省)

審査なしのカードローンに関するまとめ

審査なしのカードローンは存在しません。あったとしても違法業者であり、絶対に利用してはいけません。

審査のないカードローンを探すのではなく、金融機関が審査するポイントから審査に通る方法を考えること、生活福祉資金貸付制度などカードローン以外の選択肢も含めて解決策を考えることが大切です。