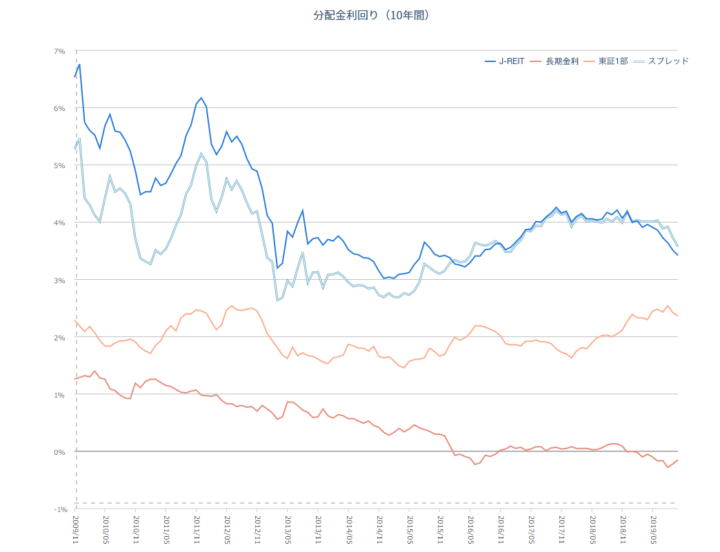

- J-REITの平均利回りは3.42%と株式の配当利回り2.36%、10年国債の利回り-0.15%よりも高い。

- 好調な不動産市況に加え、利益の90%以上を分配金を出すと法人税が免除されるなど、税制上のメリットがあるのが大きい。

- ただし、近年の東証REIT指数価格の上昇により利回りが下がっているので、高値警戒感がある。

REIT(J-REIT)の利回りが高いのはなぜ?仕組みと計算方法&今後の見通しをプロが解説

公開日:2019年11月26日

この記事のポイント

J-REITは複数の不動産に分散投資し、そこから生じる賃料を原資とした安定的な分配金を出すのが魅力です。J-REITの利回りは、株や債券など他の金融商品に比べて高いと言われています。

良好な不動産市況に加え、利益の90%以上を分配金として出すと法人税が免除されるなどの制度面のメリットがあるからです。しかし、J-REITは株式同様、元本や分配金が保証されているわけではありません。

この記事では、J-REITの分配金利回りが高くなる理由と、注意点などについて解説します。

目次

【J-REITの利回りの仕組み①】J-REIT(日本版不動産投資信託)とは

REIT(リート)とは「Real Estate Investment Trust」の略で、投資家から集めた資金で複数の不動産を取得して運用し、賃料を原資として投資家に分配金を出す金融商品です。米国で1960年代に誕生しました。

日本では2001年に市場が創設され、急速に普及が拡大しました。日本のREITは、仕組みが米国のREITと異なる点があるため、J-REIT(ジェイ・リート)と呼ばれています。

REITに関する詳しい知識は以下記事をご覧ください。

【J-REITの利回りの仕組み②】J-REITの利回りの特徴

株式の配当利回りと分配金利回り推移の比較

J-REITは、2019年10月時点で63銘柄が上場していますが、その平均分配金利回りは3.42%です。東証1部の株式配当利回り2.36%や、国債10年利回り(長期金利)の-0.15%よりも高くなっています。

過去10年の各利回りの推移は以下の通りです。

出典:不動産証券化協会

J-REITがなぜこのような高い水準の分配金を出せるのかの理由を見ていきましょう。

J-REITの平均利回りが株式の配当よりも高い理由

制度面からの理由

J-REITは投資法人という形をとっており、利益の90%を投資家に分配することで法人税が免除される仕組みになっています。そのため、利益のほとんど100%を配当しているJ-REITが多いのです。

通常の株式は法人税が課税され、配当性向(配当÷当期純利益)が100%未満であることが多いので、J-REITよりも配当利回りが低くなるのです。

ただし、J-REITは法人税が実質非課税になるように運用されていますが、分配金が100%保証されているわけではないので注意しましょう。

環境面からの理由

J-REITが高い分配金利回りを出すためには、制度面だけでなく、不動産の運用環境が良好であることが大切です。現物不動産の運用利回りが高くないといけないからです。現在の市況状況を確認していきましょう。

公示地価の動向

公示価格とは、国が調べた都市の土地価格の目安です。毎年1月1日時点の評価を調べ、3月下旬に発表します。

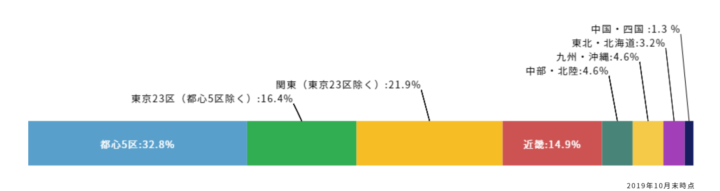

J-REIT保有不動産の所在地別比率は以下の通りです。

出典:不動産証券化協会

J-REITの主要投資地域である東京・大阪・名古屋の3大都市圏の公示地価は、住宅地・商業地ともに6年連続で上昇しています。3大都市圏の公示地価対前年平均変動率の推移(直近3年間)は以下の通りです。

- 2017年 3.3%

- 2018年 3.9%

- 2019年 5.1%

リーマンショックを受けて、2010年には-7.1%まで下落しましたが、2014年からプラスになり、ここ3年間も高い伸びが続いています。足元の動向を考えると、今後も緩やかな上昇を続けていく可能性が高いと考えられます。

賃貸オフィス動向

J-REITの保有不動産の用途別比率は、以下の通りです。

出典:不動産証券化協会

主要な投資先である都心主要5区(千代田、中央、港、新宿、渋谷)のオフィス空室率は、貸し手優位といわれる5%を下回る水準で推移しており、賃料の上昇が続いています。

オフィスビル仲介大手の三鬼商事が2019年10月10日に発表した、都心5区の9月の空室率は1.64%となり、過去最低水準となりました。

今後も低水準の空室率が続くと予想されます。空室率の低下や賃料の上昇などで、足元のJ-REITの分配金は上昇傾向にあるのです。

低金利が続いている

J-REITは投資家からの出資以外にも、銀行ローンや投資法人債発行(デッド)によって資金を調達し、不動産に投資しています。デッドの資金調達コストが低ければ、利回りを高くすることが可能です。

2013年4月に、日銀は物価安定目標(消費者物価指数上昇率2%)のため、量的・質的金融緩和を導入しました。そして、2016年9月には、長短金利操作付き、質的金融緩和を導入。2018年7月にその枠組を強化して金融緩和の継続を図っています。

J-REITにとっては、日銀の金融緩和により次のメリットがあります。

- 借り入れ金利低下による業績へのプラス要因

- 低金利による不動産購入意欲増大による不動産価格上昇

- 国債利回りとの差が拡大することによるJ-REITの魅力向上

さらに、日銀は年間900億円のJ-REITを買い入れています。これはJ-REIT価格の下支え効果になります。

新しい分配金の仕組み(利益超過分配)

J-REITは利益のほぼ100%を配当していますが、さらに一部の銘柄では「利益超過分配」を出しています。

利益超過分配とは、当該利益以上の金銭を投資家に分配することです。具体的には、「減価償却」の一部を原資として支払います。

減価償却とは、金額の高いモノの購入代金をいっぺんに経費として計上するのではなく、分割して1年ずつ計上することです。不動産では、建物部分に減価償却が適用できます(土地に減価償却は発生しません)。

たとえば、耐用年数が50年の建物であれば、建物価格の2%を毎年費用として計上し、建物価格を貸借対照表(BS)から減少させます。

ただ、減価償却費は現金支出を伴わない費用項目なので、現金の内部留保効果があります。つまり、J-REITのキャッシュフローとして「当期純利益+減価償却費」が残るのです。

減価償却費は修繕費などに使われますが、余った分を配当するのが「利益超過分配」です。利益超過分配すれば、通常よりも多く分配金が出せます。

たとえば、GLP投資法人(3281)は、当該期の減価償却相当額の100分の30に相当する金額をメドとして、利益超過分配しています。

利益超過分配は、物流施設に投資するJ-REITが多くなっています。物流施設は郊外にあることが多いので土地代が安く、不動産価格に対する建物価格の比率が他の用途に比べて高い傾向にあり、減価償却が多く計上されるからです。

【J-REITの利回りの仕組み③】REITの分配金利回りの計算方法

REITの分配金利回りの計算方法は、以下の通りです。

- REITの分配金利回り=1口当たりの年間予想分配金÷1口当たりの投資額✕100

たとえば、1口当たりの年間予想分配金が3,000円、1口あたりの投資額が10万円の場合、

- 分配金利回り=3000円÷10万円✕100=3%

この例では3%の分配金利回りとなります。

【J-REITの利回りの仕組み④】東証REIT指数の今後の見通し

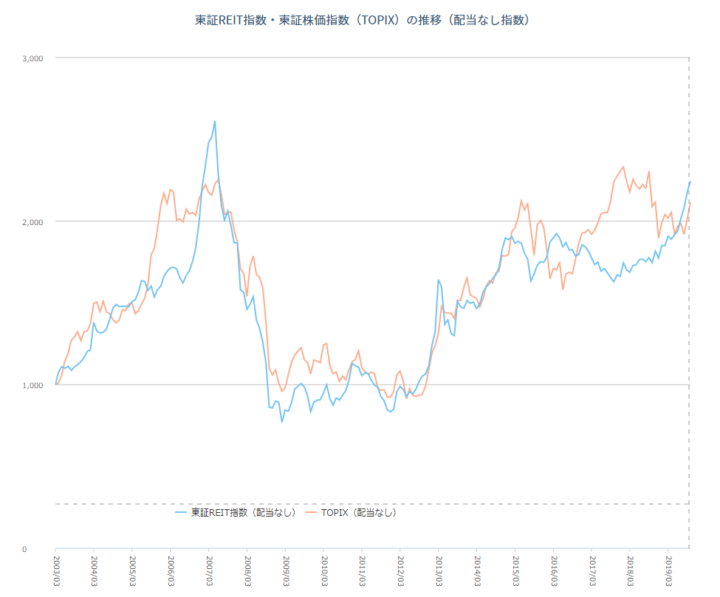

J-REIT全体の値動きを表す「東証REIT指数」は、2019年10月に2245ポイントまで上昇。2007年5月の2612ポイント以来の高値水準です。TOPIX(東証株価指数)との比較図は以下の通りです。

出典:不動産証券化協会

国内で低金利が続く中、利回りを求めて機関投資家などがJ-REITを買っているからです。ただ、2019年10月時点の分配金利回りは3.42%まで低下しています。リーマンショック後の最低利回りは3.02%。東証REIT指数と利回りを見ると、高値警戒感があります。

個別銘柄は別ですが、J-REIT全体では高値圏にあるということに注意しましょう。

REIT(J-REIT)の利回りに関するまとめ

今回はJ-REITの利回りについて解説しました。J-REITの分配金は債券や株式よりも高いので魅力があります。低金利政策が続いているので、運用難の機関投資家も積極的に購入しています。

J-REITの利回りが高い理由は、不動産市況が好調なことに加え、利益の90%以上を分配金として支払うと法人税がかからないという優遇制度があるからです。

ただ、現在のJ-REIT全体の平均利回りは3.42%となり、東証REIT指数も高値圏にあるので、ここから買い上がるのは注意が必要でしょう。

REITを始めるならSBI証券がおすすめ!

REITなど資産運用を始めるには口座を開設する必要があります。銀行や証券など多くでREITなどの取扱いがございますが、一番のおすすめはSBI証券です。

業界屈指の格安手数料や、豊富なサービス・商品ラインナップを誇るネット証券業界最大手です。