- 年末調整ではふるさと納税の手続きは不要(できない)。

- 一定の条件を満たせば「ワンストップ特例」により確定申告不要でふるさと納税を行える。

- ふるさと納税の趣旨や手続きを理解した上で、うまく活用することが大切。

年末調整でふるさと納税の手続きは必要?確定申告やワンストップ特例との関係を解説!

公開日:2019年10月22日

この記事のポイント

少しの負担でさまざまな特典が受けられることで人気の「ふるさと納税制度」。そのメリットを受けるには、寄付(ふるさと納税)をするだけでなく控除を受けるための手続きが必要となります。

これまで年末調整で税金に関する手続きを済ませてきた人の中には、どのような手続きが必要なのか分からず不安に感じたり、ふるさと納税を行うことを躊躇している人もいるのではないでしょうか。

この記事では、ふるさと納税で必要となる確定申告やワンストップ特例の手続きについて解説します。

ふるさと納税の仕組み

「ふるさと納税」は2008年の税制改正で導入された制度。「納税」という名がついていますが、実際には納税者が選択した自治体(都道府県・市町村)への「寄付」です。

寄付ではあるものの、寄付額に応じて本来住んでいる自治体に納税する個人住民税(以下、住民税)が軽減されることから、実質的に寄付先の自治体へ納税したのと同じような結果が得られます。

ふるさと納税に必要な手続き

ふるさと納税のおおまかな流れとしては、「寄付」をして特典などを受け取り、「確定申告」をして控除を受けるというものです。

- 寄付先(ふるさと納税先)の自治体を選択

- 寄付の実行(申込・振込・特典(返礼品)の選択 等)

- 自治体から受領書受取

- 確定申告(ワンストップ特例の適用により省略可能)

寄付先の選択や申込は、通常以下のような「ふるさと納税の申し込みサイト」を介して行います。

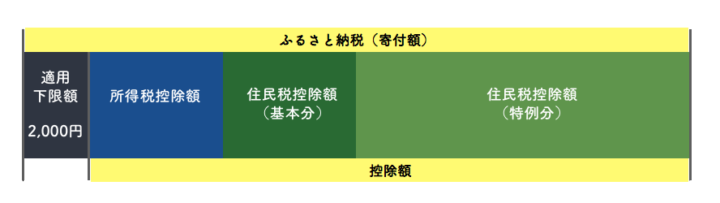

2,000円を除くの寄付額が所得税・住民税から控除(還付)される

ふるさと納税制度では特例によって、2,000円を超える部分の寄付額について、所得などに応じた一定の上限額まで所得税、住民税から「全額控除」されます。これが通常の寄付金控除とは異なる点です。

控除額=ふるさと納税額(寄附金額)−2,000円 (上限あり)

ふるさと納税の控除額は、次の3つの要素から構成されています。

- 寄付金控除(所得控除)による所得税控除額

- 寄付金控除(税額控除)による住民税控除額(基本分)

- 寄付金控除の特例(税額控除)による住民税控除額(特例分)

控除額=【所得税からの控除額】+【住民税からの控除額(基本分)】+【住民税からの控除額(特例分)】

控除額の計算

3つの控除額は、それぞれ次のように計算されます。

所得税控除額(所得控除)

所得税については、所得から「ふるさと納税額(寄付金額)から2,000円を差し引いた金額」を控除した課税所得に、復興特別所得税を加えた所得税率をかけて税額を計算します(控除対象となる寄附金額は総所得金額等の40%)。

この所得控除により所得税額は次の金額だけ少なくなります。

所得税控除額=(寄付金額−2,000円)×所得税率

*控除対象となる寄附金額は総所得金額等の40%が上限

*所得税率は復興特別所得税(所得税率×2.1%)を加えた税率。

| 課税所得金額 | 税率 | 復興特別所得税を加えた税率 |

|---|---|---|

| 195万円以下 | 5% | 5.105% |

| 195万円超 330万円以下 | 10% | 10.210% |

| 330万円超 695万円以下 | 20% | 20.420% |

| 695万円超 900万円以下 | 23% | 23.483% |

| 900万円超 1,800万円以下 | 33% | 33.693% |

| 1,800万円超4,000万円以下 | 40% | 40.840% |

| 4,000万円超 | 45% | 45.945% |

住民税からの控除は通常の寄付金控除にあたる「基本分」とふるさと納税制度における「特例分」の2つがあります。

住民税控除額(基本分・税額控除)

住民税控除額の基本分は、総所得金額等の30%を上限として、「ふるさと納税額(寄付金額)から2,000円を差し引いた金額」に一律10%の税率かけて計算した金額。この金額をふるさと納税を行った翌年度の住民税から控除できます。

住民税(基本分)控除額=(寄付金額−2,000円) ×10%

*控除対象となる寄附金額は総所得金額等の30%が上限

住民税控除額(特例分・税額控除)

住民税控除額の特例分については、住民税所得割額(課税所得の10%)の2割が上限であり、特例分が上限を超えるかどうかで控除額は次のように計算します。

【特例分の控除額が住民税所得割額の2割以下の場合】

住民税(特例分)控除額=(寄付金額−2,000円) ×(100%−10%(基本分)−適用された所得税率)

【特例分の控除額が住民税所得割額の2割超の場合】

住民税(特例分)控除額=住民税所得割額×20%

特例分の控除額が住民税所得割額の20%以内であれば、自己負担は適用下限額の2,000円のみになります。

全額控除されるふるさと納税額(寄付額)の目安

ふるさと納税には上限が設けられており、全額が控除されるふるさと納税額は、ふるさと納税行う本人の收入(所得)や適用を受ける他の控除額によって異なります。

全額が控除されるふるさと納税額の目安は、ふるさと納税ポータルサイト(総務省)で確認できるほか、こちらのエクセルシートから概算できます。

住宅ローン控除や医療費控除と併用は特に注意が必要

住宅ローン控除や医療費控除、iDeCo(個人型確定拠出年金・小規模企業共済等掛金控除の対象)など他の控除をあわせて受ける場合、他の控除額の大きさによってはふるさと納税のメリットが得られないケースもあります。ふるさと納税を行う前によく確認しておきましょう。

ふるさと納税と他の控除を併用する場合には、以下の記事も参考にして下さい。

年末調整とふるさと納税は関係ない(年末調整では寄附金控除を受けられない)

年末調整では「雑損控除」「医療費控除」「寄附金控除」の3種類の控除は受けられません。ふるさと納税は寄付金控除の特例であるため年末調整の対象ではなく、原則確定申告が必要です。

確定申告でふるさと納税の控除を受ける方法

確定申告をしてふるさと納税の控除を受ける流れは次の通りです。

- 寄付先(ふるさと納税先)から寄付後に届く「寄付金受領証明書」を受け取る。

- 寄付(ふるさと納税)をした翌年以降に確定申告を行う。(「寄付金受領証明書」の写しは確定申告書に添付または申告時に提示が必要)

- 確定申告後1〜2カ月後に所得税が還付される。

- 寄付をした翌年6月に控除済みの税額で「住民税決定通知書」が届く。(給与天引きまたは自分で納税)

確定申告期間は原則2月16日から3月15日ですが、「年末調整済みの給与所得者」で「控除のみを申告(還付申告)する人」については、翌年1月1日から最長5年間いつでも申告ができます。

確定申告の方法

確定申告に必要なもの

- 寄付金受領証明書

- 源泉徴収票(年末調整済みの人)

- マイナンバーカード または マイナンバーの確認できる書類(通知カード等)+本人確認書類(運転免許証、保険証等)

- 印鑑(ゴム印不可)

- 金融機関の口座番号(還付金受取用)

確定申告書の作成

確定申告は納税者が「確定申告書」を作成し、税務署に提出して行います。手書きで作成するやり方もありますが、国税庁サイトの「確定申告書等作成コーナー」で作成するのが簡単です。

確定申告書の作成は国税庁サイトのトップページ、「作成開始」ボタンから行います。

出典:国税庁

- 提出方法の選択

- 作成する申告書の選択

- 入力方法(作成する確定申告書の種類)の選択

- 適用を受ける控除の選択

- 給与所得の入力(源泉徴収票記載の内容)

- 所得控除の入力

- その他情報の入力

- 印刷・提出

提出方法の選択

「作成開始」を選択すると、提出方法の選択画面に切り替わります。データで送信する場合には「e-TAXで提出する」を、印刷して税務署に持参または郵送で提出する場合には「印刷して書面提出する」を選択します。

出典:国税庁

作成する申告書の選択

提出方法を選択(ここでは「書面提出」を選択)すると、OSやブラウザ、PDF閲覧ソフトの推奨環境、利用規約の確認画面に切り替わります。確認後「利用規約に同意して次へ」のボタンを押すと、作成する申告書等の選択画面に移ります。ここから「所得税」の申告書作成を選択します。

出典:国税庁

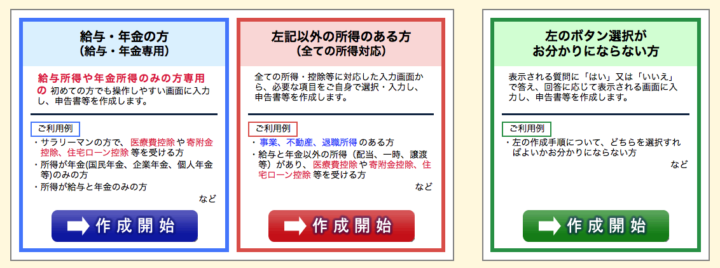

入力方法(作成する確定申告書の種類)の選択

「所得税」の申告書作成を選択すると、入力方法選択画面に切り替わります。

給与所得のみの会社員の人であれば、青色「給与・年金の方」の作成開始ボタンを選択します。給与所得以外に収入があれば、赤色「左記以外の所得のある方」の作成開始ボタンを、どちらに該当するか判断が難しい場合には、緑色「左のボタン選択がお分かりにならない方」の作成開始ボタンを選択します。

出典:国税庁

その後は画面の指示に従って入力を進めていきます(以下「給与・年金の方」を選択した場合で説明します)。

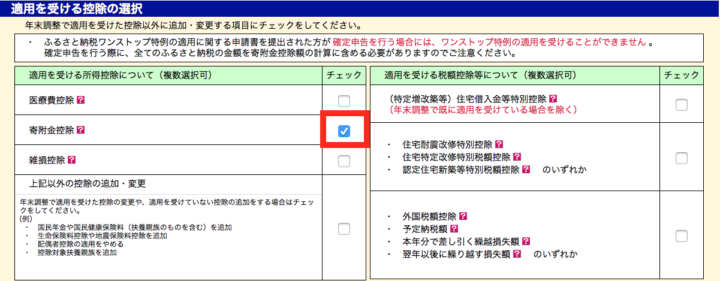

適用を受ける控除の選択

適用を受ける控除の画面では「寄附金控除」にチェックを入れます。そのほか医療費控除などの適用受けるのであれば、あわせてチェックします。

出典:国税庁

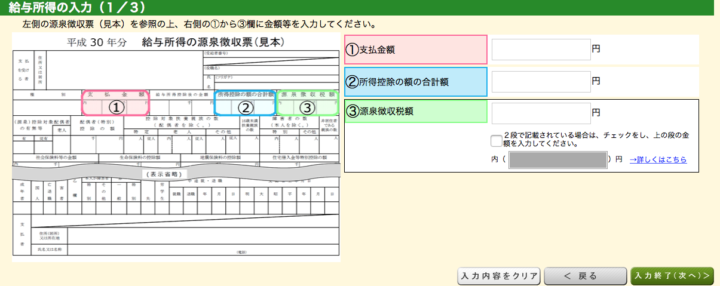

給与所得の入力(源泉徴収票記載の内容)

給与所得の入力画面では、所得金額や控除額、源泉徴収税額など、源泉徴収票に記載されている内容を入力します。

出典:国税庁

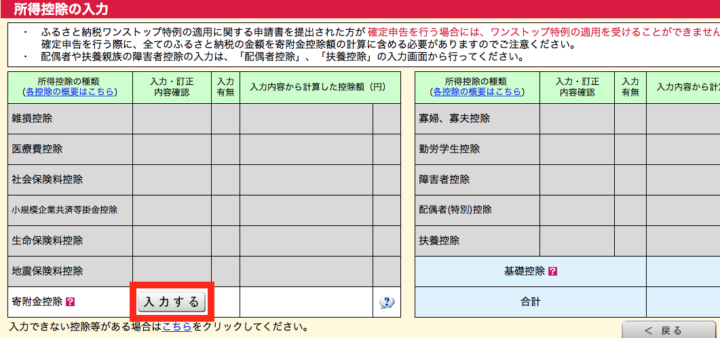

所得控除の入力

所得控除の入力画面では「寄附金控除欄」の「入力する」を選択し、寄付金受領証明書に記載された内容を1件ずつ入力します。

出典:国税庁

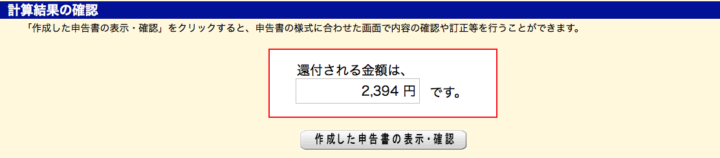

すべての寄付金受領証明書の入力が済むと、作成した申告書と所得税の還付金額の確認画面が表示されます。

出典:国税庁

その他情報の入力

入力漏れがないかを確認後、次へ進み、「住民税等に関する事項」「還付金受取方法」「氏名・住所等」「マイナンバー」を入力します。

印刷・提出

入力が完了したら申告書を印刷して作成は完了です。書面で作成した確定申告書は、添付が必要な書類(源泉徴収票、寄付金受領証明書)とともに税務署に持参または郵送で提出します。

確定申告不要の「ふるさと納税ワンストップ特例制度」仕組みと手続き

ふるさと納税はしたいけれど、そのためだけに確定申告をするのは面倒。そのような人は「ふるさと納税ワンストップ特例制度」を活用するのが便利です。

ふるさと納税ワンストップ特例制度

ふるさと納税ワンストップ特例とは、年末調整によって通常であれば確定申告が不要な給与所得者(会社員等)がふるさと納税を行う場合、一定の条件を満たせば確定申告をしなくてもふるさと納税の控除を受けられる仕組みです。

ふるさと納税ワンストップ特例制度の適用条件

特例の利用は、その年の寄付先(ふるさと納税先)が5自治体以内であり、寄付先の自治体へワンストップ特例適用に関する申請書(「寄附金税額控除に係る申告特例申請書」)を提出することが条件です。

同じ自治体へ複数回に分けて寄付した場合は、1自治体とカウントします。

出典:総務省

【ワンストップ特例制度の適用要件】

・1年間の寄付先(ふるさと納税先)が5自治体以内(寄付回数は問わない)

・ワンストップ特例適用に関する申請書(「寄附金税額控除に係る申告特例申請書」)を提出

・ふるさと納税以外で確定申告を行う必要がない

ふるさと納税ワンストップ特例の申請方法

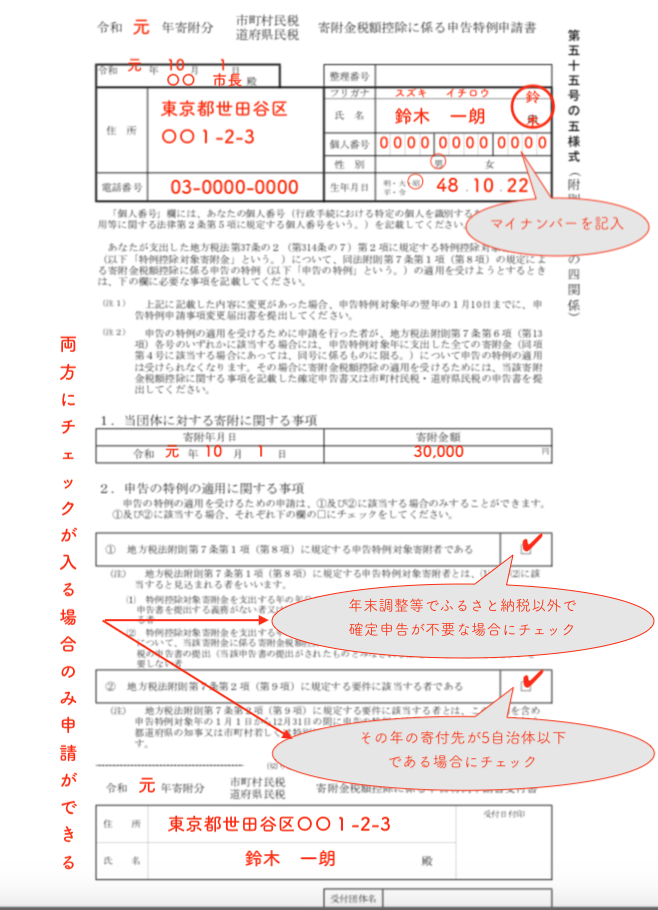

ふるさと納税ワンストップ特例を申請は、要件を満たした上で寄付先の自治体へ申請書(「寄附金税額控除に係る申告特例申請書」)を郵送して行います。申請書は寄付を行う際に自治体に依頼して送付してもらうか、こちらから自分でダウンロードできます。

寄附金税額控除に係る申告特例申請書の記載例

寄付先の自治体へ郵送する書類

- 申請書(「寄附金税額控除に係る申告特例申請書」)

- マイナンバー(個人番号)確認書類

- 申請者の本人確認書類

顔写真付きのマイナンバーカードを持っている人あれば、表面のコピーが本人確認書類、裏面のコピーがマイナンバー確認書類となります。

顔写真付きのマイナンバーカードを持っていない場合には、マイナンバー確認書類としての「マイナンバーの通知カード」(通知カードもない場合はマイナンバー記載の住民票の写し)と、本人確認書類としての「運転免許証」や「保険証」などのコピーを郵送します。

申請書等はの寄付をする都度郵送します。同じ寄付先へ複数回寄付をする場合でも、その都度郵送が必要であり、一度にまとめて行うことはできません。

ふるさと納税ワンストップ特例制度の注意点

ふるさと納税ワンストップ特例の適用を受ける際には、次のような点に注意が必要です。

申請書の提出・内容の変更は、原則ふるさと納税を行った翌年1月10日までに行う

特例の申請書は寄付の都度、遅くともふるさと納税を行った翌年1月10日までに自治体に到着するよう送付します。

申請書の提出後、翌年1月1日までに申請書に記載した内容に変更(住所変更等)があった場合には、変更届出書(「寄附金税額控除に係る申告特例申請事項変更届出書」)を同1月10日までに自治体に送付する必要があります。

この期限に申請が間に合わなかった場合、原則ワンストップ特例の適用は受けられず確定申告が必要になります。

適用要件を満たさなくなった場合、これまでの申請もすべて無効になる

5団体を超える自治体にふるさと納税を行った場合や、他の所得や控除の申告のため確定申告を行う場合にはワンストップ特例は適用されません。

すでにワンストップ特例の申請書を提出していたとしても、寄付先が5団体を超えた、あるいは確定申告をした時点ですべての申請が無効になります。この場合、ワンストップ特例の申請をした自治体への寄付分も含めた、すべての寄付額について確定申告で申告しなければ控除を受けられません。

寄付先が5団体を超えた場合や確定申告を行った場合、ワンストップ特例の申請はすべて無効になり、すべての寄付額について確定申告が必要。

ワンストップ特例の適用を受けた場合、所得税からの控除は発生しない

ワンストップ特例の適用により確定申告を行わない場合、所得税からの控除は発生しません。

所得税からの控除額に相当する金額は、ふるさと納税を行った翌年分の住民税の減額分に含めて控除されるため、確定申告を行った場合と控除額に違いは生じません。

ふるさと納税の趣旨・年末調整の手続きを理解してうまく活用を

年末調整ではふるさと納税の手続きはできないものの、ワンストップ特例によって、多くの人は確定申告不要でふるさと納税を利用できます。

最近では換金性の高い金券類など返礼品としていた一部の自治体が問題視され、「返礼割合3割以下」「地場産品」といった基準を満たさない返礼品を提供する自治体が対象から除外されるなど、規制は厳しくなっています。

返礼割合の低下は残念ではありますが、本来ふるさと納税は自分で選んだ自治体を寄付という形で応援するための制度。ふるさと納税の趣旨や手続きについてよく理解した上で、うまく活用していきましょう。

ふるさと納税を始めるなら「さとふる」がおすすめ

ふるさと納税をこれから初められる方には、ネットでカンタンにふるさと納税が行えるCMでもお馴染みの「さとふる」がおすすめです。

自身の利用できる限度額の計算ができる控除額シミュレーションや、確定申告・ワンストップ特例制度の仕組みなどもわかりやすく解説されていて初心者の方でも利用しやすいです。