- 年末調整は所得の申告と納税を会社が代わりに行ってくれる仕組み。

- 11月末〜12月にかけてを手続き期限としている会社が多い。

- 期限を過ぎると確定申告が必要になる。

- 年末調整を受けるには扶養控除等申告書の提出が必須。

【年末調整】期限はいつまで?提出書類や手続きの流れなどの基礎知識をFPが解説!

公開日:2019年11月16日

この記事のポイント

年末調整は会社が所得の申告や納税を代わりにやってくれる便利な制度。とはいえすべての手続きを丸投げすることはできず、期限までに書類を記入して提出するといった手続きは必要です。

年末調整を受けるためにどのような書類が必要でいつまでに提出すればいいのか。年末調整に関する基礎知識について確認していきましょう。

年末調整とは

企業などに雇用されて働く会社員などは所得税や住民税が給与から天引き(源泉徴収)されています。源泉徴収される税額は、社会保険料控除後の給与等の金額と扶養親族等の数から概算したものであり、通常実際に納めるべき税額と差額が生じます。

そのため、その年に受け取る給与総額が確定した段階で差額の調整が必要となるのです。この手続きが年末調整であり、生命保険料控除など「雑損控除」「医療費控除」「寄付金控除」を除く控除は、年末調整で適用され税額計算に反映されます。

給与を支払う会社や個人事業主が年末調整を行う

雇用主(給与の支払いを行う法人や個人事業主)は、原則年末調整を行う日までに「給与所得者の扶養控除等申告書」を提出した人全員について年末調整を行う義務があります。

年末調整の対象となる人

年末調整の対象となるのは次のような人です。

- 年間を通じて勤務している人

- 年の途中で就職し、年末まで勤務している人

年末時点で在籍している従業員のほか、年の途中で退職した次のような人も年末調整の対象です。

- 海外転勤などにより非居住者となった人

- 死亡により退職した人

- 心身の障害により退職し、再就職の見込みのない人

- 12月に支給されるべき給与等の支払いを受けた後に退職した人

- 本年中に支払いを受けるべき給与総額が103万円以下であり、その年に他の勤務先から給与支払いを受ける見込みのない人

年末調整の対象とならない人

次に該当する人は年末調整の対象とならず、従業員自ら確定申告と納税を行う必要があります。

- 1年間の給与総額が2,000万円を超える人

- 災害減免法の規定により、その年の給与に対する所得税の源泉徴収について徴収猶予や還付を受けた人

- 2か所以上から給与の支払いを受け、他の給与の支払者に扶養控除等申告書を提出している人

- 年末調整を行うときまでに扶養控除等申告書を提出していない人

- 年の途中で退職し、上記の対象となるケースに該当しない人

- 非居住者(国内に住所・1年以上の居所を有しない人)

- 継続して同一の雇用主に雇用されない人(日雇い労働者など)

年末調整の締切期限はいつまで?

年末調整の手続きはいつまでに行えばよいのでしょうか。

年末調整はその年の最終給与支払時に行われる

年末調整は、原則その年の最終給与支払時に行うことになっています(年途中で退職した人が年末調整の対象となる場合は退職時、年途中で非居住者となった人が年末調整の対象となる場合は非居住者となった時)。

そのため毎月給与を支払う会社であれば、年末調整は通常12月に行われます。

従業員の手続き期限は11月末〜12月初旬までとする会社が多い

年末調整は会社が支払った給与や賞与の金額と源泉徴収した税額、そして従業員から提出された書類に記載された内容をもとに行われます。12月に行われる年末調整までに書類が出揃うよう、書類の提出期限を11月末から12月初旬に設定している会社が多くなっています。

最終の締切期限は翌年1月31日

法律では年末調整の締切期限は翌年の1月31日と定められています。これは会社が税務署・役所へ書類を提出しなければならない期限であり、これを過ぎたら年末調整ができなくなってしまう最終の期限です。

手続き後に変更があれば年末調整をやり直す

年末調整の手続後、年内に記載した内容に変更が生じた場合や不備が見つかった場合、年末調整をやり直してもらえます。年末調整のやり直しは変更・訂正後の内容を記載した書類を会社に再度提出して行います。

1月31日までに手続きが間に合わなければ、確定申告が必要となります。既に年末調整が済み源泉徴収票が発行されている場合には、それを返却して新しい源泉徴収票と差し替えます。

年末調整の期限を過ぎてしまったら確定申告が必要

期限を過ぎて年末調整を受けられなくなった場合、会社からは年末調整がされていない状態の源泉徴収票が発行されます。

この場合には確定申告が必要となりり、発行された源泉徴収票を使って源泉徴収税額と実際の税額との精算や各種控除の申告を自ら行われなければなりません。

確定申告自体はそれほど難しい手続きではありませんが、年末調整に比べると手間がかかります。

年末調整で提出が必要な書類とその記入方法

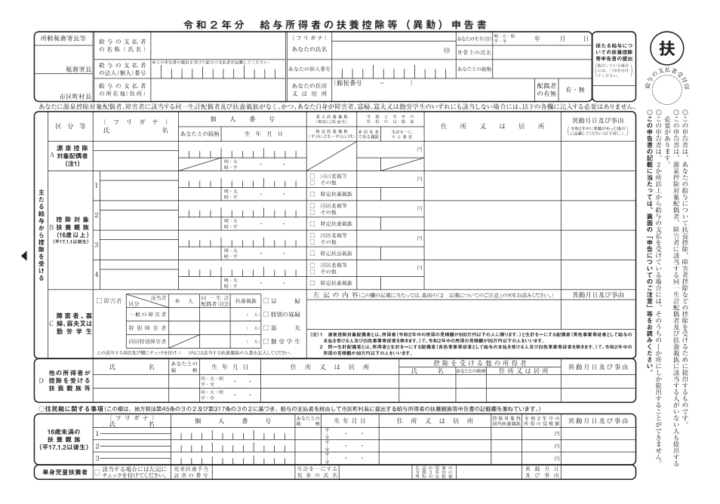

年末調整を行うには、必ず【給与所得者の扶養控除等(異動)申告書】を提出しなければなりません。そのほか、適用を受ける控除などに応じて次のような書類を提出する必要があります。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の配偶者控除等申告書

- 給与所得者の保険料控除申告書

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

- 転職した年には前職の源泉徴収票

給与所得者の扶養控除等(異動)申告書

【給与所得者の扶養控除等(異動)申告書】(以下、扶養控除等申告書)の提出は年末調整の対象となるための条件であり、年末調整を受けるために必ず提出しなければなりません。

出典:国税庁

扶養控除等申告書の提出で適用される控除

扶養控除等申告書に必要事項を記入して提出することにより、次の控除を受けられます。

- 扶養控除

- 障害者控除

- 寡婦控除・寡夫控除

- 勤労学生控除

- 基礎控除

原則その年の最初の給与支払時までに提出が必要

扶養控除等申告書は源泉徴収税額の計算に必要となる書類であり、原則その年の最初の給与支払時までに提出が必要です。前年から継続して雇用されている人は、前年の年末調整時に翌年分の申告書を提出するのが一般的です(新規採用の場合は就職時に提出)。

扶養等控除申告書 記入例

出典:国税庁

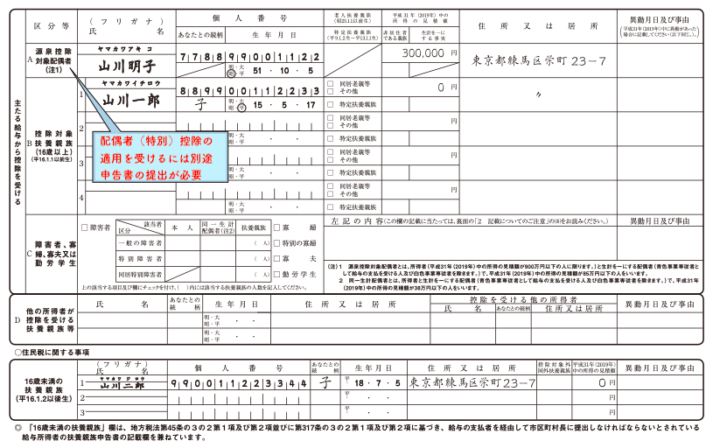

年途中で記載内容に変更(異動)があれば、その都度異動申告を行う

年の途中で控除対象となっていた扶養親族が就職したり、結婚したりして扶養から外れた場合、本人や配偶者、扶養親族が障害者や寡婦(寡夫)に該当した場合など、申告書に記載した内容に変更(異動)があれば、その都度異動を届け出る必要があります。

異動の届出は新たに異動後の内容を記入した申告書を提出するか(異動申告書は扶養控除等申告書と同一のフォーマット)、提出済みの申告書を返却してもらい、補正後に再度提出して行います。異動申告書には異動後の内容に加え、異動月日とその事由を記入します。

結婚して源泉控除対象配偶者が増えた場合の記入例

出典:国税庁(筆者により加筆)

添付が必要な書類

次のようなケースでは、申告書に書類を添付して提出する必要があります。

- 勤労学生控除の適用を受ける場合

→在学証明書など勤労学生に該当することを証する書類 - 非居住者である親族分の扶養控除・障害者控除・源泉控除対象配偶者の控除の適用を受ける場合

→その親族についての親族関係書類 - 非居住者である親族分の扶養控除・障害者控除の適用を受ける場合

→その親族についての送金関係書類

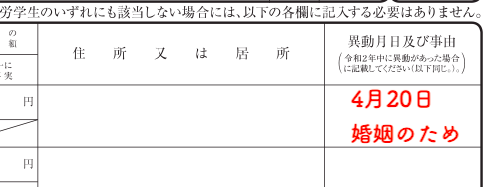

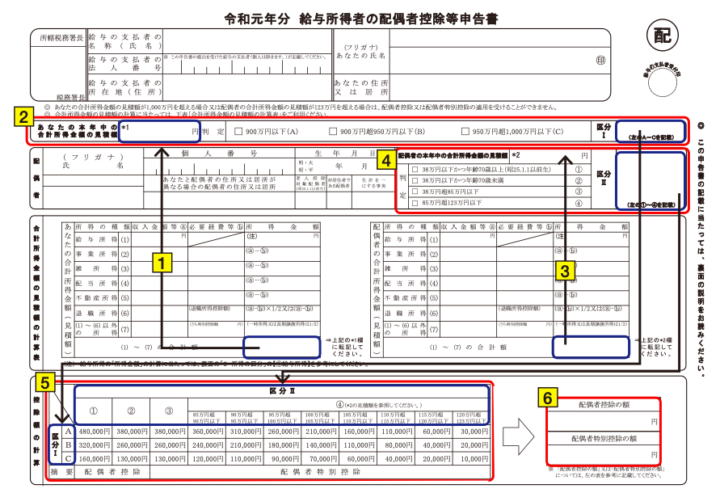

給与所得者の配偶者控除等申告書

【給与所得者の配偶者控除等申告書】(以下、配偶者控除等申告書)は、年末調整で配偶者控除または配偶者特別控除の適用を受ける際に提出が必要な書類です。配偶者控除等申告書は年末調整を行う前までに提出します。

控除対象となるのは婚姻の届出を行っている配偶者に限られ、内縁関係にあるパートナーは含まれません。

出典:国税庁

本人・配偶者の所得金額と控除額を記入

配偶者控除・配偶者特別控除は、所得者(申告者)本人と配偶者の所得金額によって、控除適用の可否と控除額が決まるため、申告書には本人と配偶者の所得金額および所得額から計算した控除額を記入します。

所得者本人の所得見積額が1,000万円を超える場合、または配偶者の所得見積額が123万円を超える場合には配偶者(特別)控除は適用されません。

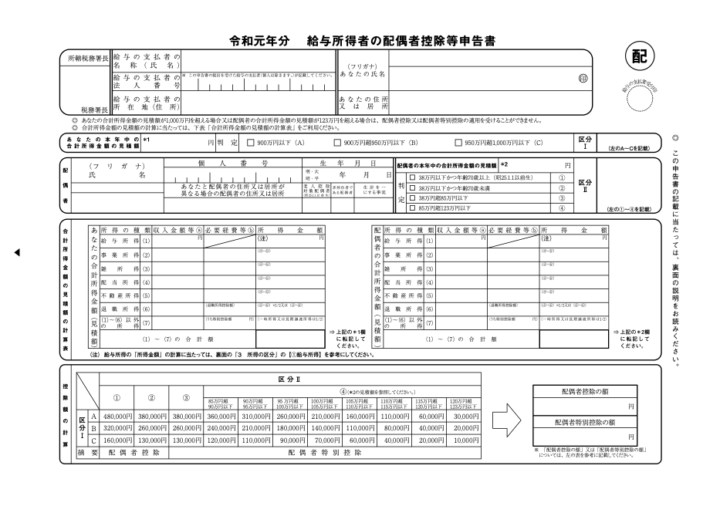

控除額計算と申告書の記入方法

配偶者(特別)控除の控除額は、次のように計算、記入していきます。

出典:国税庁

- 所得者本人の合計所得金額の見積額の計算

所得者本人の所得種類ごとの所得金額と合計所得金額の見積額を計算し、申告書に記入します。各所得金額の計算方法については、申告書の裏面に記載されています。 - 所得者の合計所得金額の区分の判定(区分Ⅰ)

【判定】欄(A〜C)の該当するチェックボックスにチェックを入れ、判定結果を【区分Ⅰ】欄に記入します。 - 配偶者の合計所得金額の見積額の計算

配偶者の所得種類ごとの所得金額と合計所得金額の見積額を計算し、申告書に記入します。各所得金額の計算方法については、申告書の裏面に記載されています。 - 配偶者の合計所得金額の区分の判定(区分Ⅱ)

配偶者の合計所得金額の見積額および配偶者の年齢から、【判定】 欄(①〜④)の該当するチェックボックスにチェックを入れ、判定結果を【区分Ⅱ】欄に記入します。 - 判定結果(A〜B、①〜④)から控除額を確認

控除額計算欄の表で区分Ⅰ(A〜C)および区分Ⅱ(①〜④)の判定結果がクロスする金額が控除額となります。 - 「配偶者控除の額」または「配偶者控除の額」欄に控除額を記入

上記の控除額を【配偶者控除の額】または【配偶者控除の額】のいずれか該当するほうに記入します。

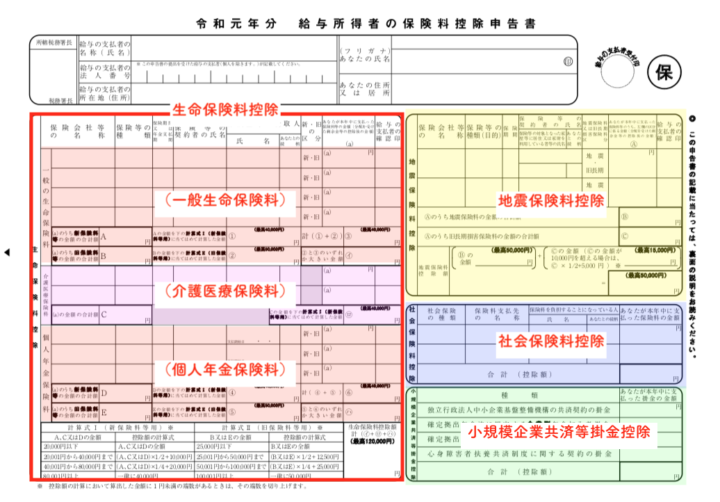

給与所得者の保険料控除申告書

【給与所得者の保険料控除等申告書】(以下、保険料控除申告書)は、年末調整で次の控除を受けるために提出が必要な書類です。

生命保険や地震保険に加入して保険料を支払った人や、個人型確定拠出年金(iDeCo)に加入して掛金を拠出した人、本人や扶養家族の国民年金保険料などを支払った人などが提出します。

保険料控除申告書の提出で適用される控除

- 生命保険料控除

- 地震保険料控除

- 社会保険料控除(給与天引き以外で申告者が支払った社会保険料など)

- 小規模企業共済等掛金控除(給与天引き以外で申告者が支払ったiDeCoの掛金など)

出典:国税庁(筆者により加筆)

控除額計算と申告書の記入方法

各保険料控除の控除額計算や申告書の記入方法については次の記事を参照ください。

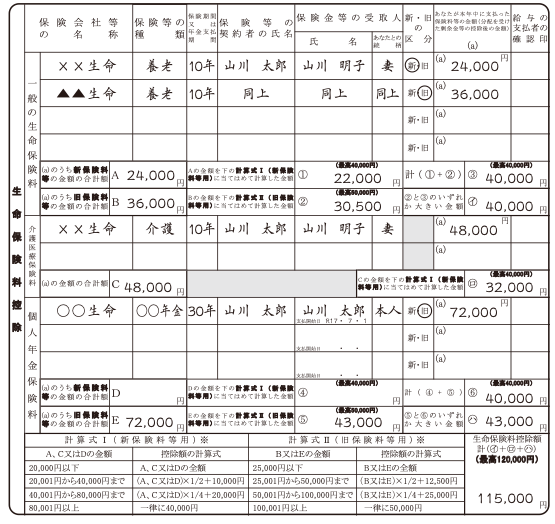

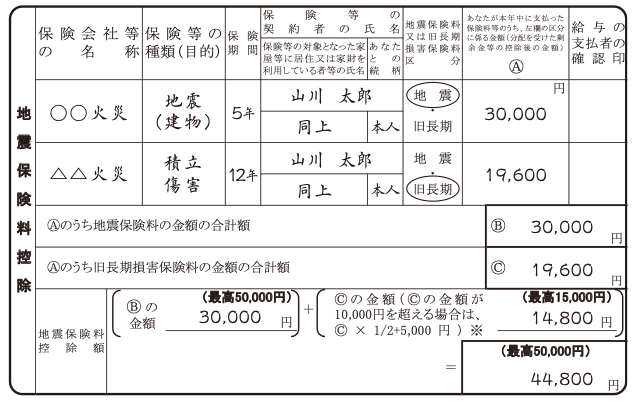

保険料控除等申告書 記入例

保険料控除等申告書は次のように記入します。

出典:国税庁

生命保険料控除や地震保険料控除は控除額に上限があり、一部の契約で控除上限額に達する場合には上限に達するまでの契約のみ記入すればよく、すべての契約を記入する必要はありません。

契約に変更がないのであれば、どの契約を申告すれば上限に達するかを計算して記録しておくと翌年以降の年末調整が楽になります。

添付が必要な書類

次のようなケースでは、申告書に書類を添付して提出する必要があります。

- 生命保険料控除・地震保険料控除・小規模企業共済等掛金控除の適用を受ける場合

→保険料(掛金)の支払金額を証明する書類(生命保険料控除における旧生命保険料区分に該当する契約については、Ⅰ契約あたりの年間保険料が9,000円以下(剰余金・割戻金控除後)であれば添付を省略できる) - 社会保険料控除の適用を受ける場合

→国民保険料については支払金額を証明する書類、その他の社会保険料については証明書等の添付は不要

加入する時期などによって年末調整までに証明書が届かないケースでは、一旦申告書のみを提出し、年末調整の最終期限である翌年1月31日までに証明書等を提出すれば控除を受けられます。

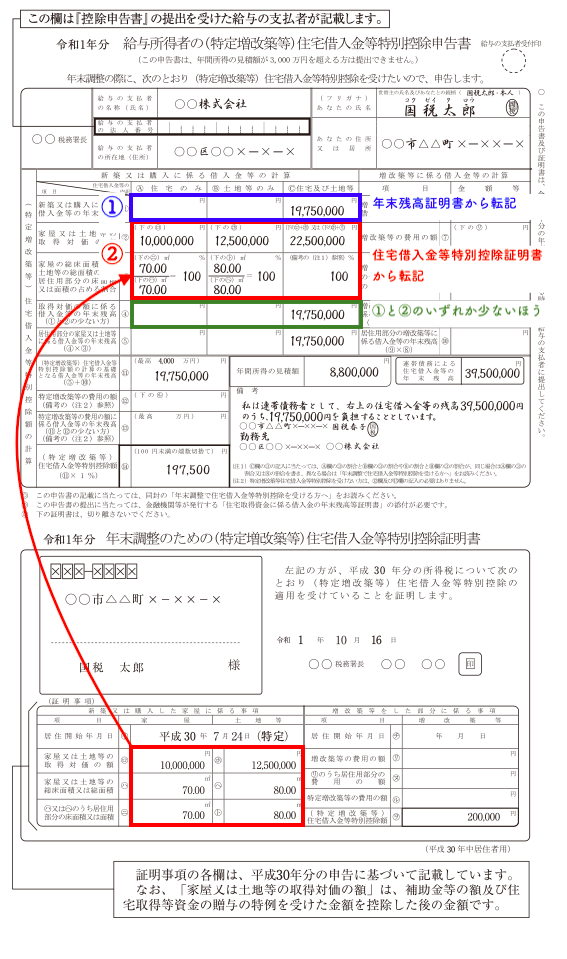

給与所得者の(特定増改築等)住宅借入金等特別控除申告書

サラリーマンなど給与所得者は、【給与所得者の(特定増改築等)住宅借入金等特別控除申告書】(以下、住宅借入金等特別控除申告書)に証明書を添付して提出することにより、2年目以降の住宅ローン控除(住宅借入金等特別控除)を年末調整で受けられます(1年目は確定申告が必要)。

出典:国税庁(筆者により加筆)

申告書の記入方法

確定申告により1年目の住宅ローン控除の申告を行うと、その年の10月頃に残る9年分の住宅借入金等特別控除申告書(兼 住宅借入金等特別控除証明書)が税務署からまとめて送られてきます。

記入する前にタイトル部分に控除の適用を受ける年が記載されているか確認し、間違えないようにしましょう。

(1)借入金等の年末残高

【借入金等の年末残高】欄には、借入先の金融機関から送られてくる【年末残高証明書】に記載された金額をそのまま書き写します。

夫婦や親子などが連帯債務者となっている場合には、申告者本人分の借入残高を記入し、別途【連帯債務による住宅借入金等の年末残高】欄にすべての連帯債務者の借入残高合計額、備考欄に申告者本人が負担する割合、他の連帯債務者の住所・氏名・勤務先名を記入します。

(2)取得対価・居住用部分の割合

【住宅・土地の取得対価】欄と【居住用部分の床面積又は面積の占める割合】欄は、それぞれ【年末調整のため住宅借入金等特別控除証明書】に記載された値をもとに記入します。

控除額の計算

【借入金等の年末残高】と【住宅・土地の取得対価】のいずれか少ないほうに居住用部分の割合をかけた金額が控除額を計算する際の基礎となります。この基礎額に1%を乗じ、100円未満を切り捨てた金額が控除上限額となります。

年間所得の見積額

住宅ローン控除の適用を受けるには、適用を受けようとする年の年間所得が3,000万円以下であることが条件であり、その確認の意味で年間所得の見積額の記入欄があります。記入するのは年収ではなく給与所得控除後の所得額(源泉徴収票に記載された支払金額)です。

見積額なので多少の誤差は許容され、収入に大きな変化がなければ昨年の源泉徴収票に記載されている支払金額を使えば問題ありません。

添付が必要な書類

- 年末調整のための(特定増改築等)住宅借入金等特別控除証明書(2011年以降は申告書と一体)

- 住宅取得資金に係る借入金の年末残高等証明書(借入先金融機関発行)

転職した年には前職の源泉徴収票の提出も必要

年の途中で転職した人は、前の勤務先から受け取った源泉徴収票を年末時点で在職している勤務先に提出する必要があります。前職分の源泉徴収票の提出を受けた会社は、前職分も含めて年末調整を行い課税関係が終了します。

年末調整の期限や仕組みを理解してスムーズな手続きを

年末調整自体はそれほど難しい手続きではありませんが、手続き期限に間に合わなかったり、必要な書類などを捨ててしまったりしていると余計な手間がかかってしまうこともあります。

年に1回の手続きではあるものの、期限や必要となる書類、書類の書き方などを理解してスムーズに手続きできるようにしておきましょう。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわかない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。