不動産投資の利回りは何%が理想?平均相場&物件の見分け方をFPが解説!

公開日:2019年10月26日

不動産投資を始めるにあたって知っておくべき知識の中でも特に重要なのが利回りです。利回りについてなんとなく理解できているという人は多いかもしれませんが、不動産投資で成功するためには「なんとなく」ではいけません。

利回りの考え方や見極め方は、不動産投資の成否を分けるとても重要な知識であるにもかかわらず、十分に理解できていない人が多いように感じます。

そこで本記事では、不動産投資の利回りに関する重要な知識や利回りの相場などについて詳しく解説します。

なお、不動産投資の基礎知識が知りたい方はこちらをご覧ください。

目次

間違えるとヤバイ、「表面利回り」と「実質利回り」の違いとは

不動産投資の利回りについて解説するにあたり、初心者投資家にまずお伝えしたいのが、表面利回りと実質利回りに関する誤解です。

実は不動産投資に失敗する不動産投資家の多くは、話を細かく聞いていくと元々の原因は表面利回りと実質利回りの誤解によることがよくあります。では、表面利回りと実質利回りは具体的に何が違うのでしょうか。

表面利回りは収益物件の大まかな指標

表面利回りとは、物件価格に対してどの程度の家賃収益があるのかを示す指標のことです。例えば、物件価格2,000万円、年間家賃収入80万円の場合、表面利回りは次のようになります。

- 80万円÷2,000万円×100=4%

よって表面利回りは4%です。表面利回りは主に他の物件と比較する際活用できます。

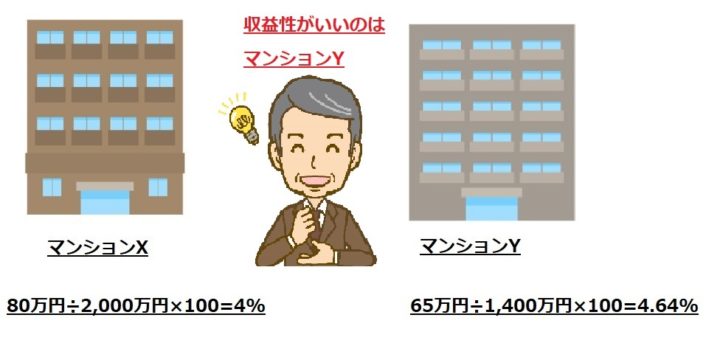

例えば、次のような2つの賃貸マンションがあった場合について考えてみましょう。

このように見比べると、パッと見ただけではどちらの方が投資物件として収益性が高いのか見分けがつきません。そんな時に表面利回りを活用します。

すると、それぞれの利回りは以下の通りです。

- マンションX:4%

- マンションY:4.64%

よって、マンションYの方が収益性の高いマンションであるという判断がつきます。

今回は2つの物件を比較しただけですが、実際に投資物件を選定する時はもっと多くの選択肢の中から購入する物件を選ばなければなりません。

そんな時に表面利回りを計算すれば、素早く多くの物件の収益性を比較することができるのです。

実質利回りは実際の収益シミュレーション

指標としての意味合いが強い表面利回りに対して、実質利回りとは実際にその物件を購入した場合に得られる収益のシミュレーションという位置づけとなります。

表面利回りは素早く計算することを優先しているため、不動産投資にかかる経費などのランニングコストは一切考慮していません。対して実質利回りは実際の利回りを求めるため、毎月のランニングコストである管理費や修繕積立金などを年間家賃収入から控除して利回りを計算するのです。

例えば、先ほどのマンションXの管理費及び修繕積立金の年額が10万円だとした場合、実質利回りは次のようになります。

- (80万円-10万円)÷2,000万円×100=実質利回り3.5%

実質利回りは経費を利回り計算に盛り込む分、表面利回りよりもパーセンテージが低くなりますが、実際に購入した場合の収益性は実質利回りだということを忘れてはいけません。

表面利回りを実質利回りと勘違いする初心者投資家が多い

表面利回りと実質利回りの違いについてまとめると、次のようになります。

- 表面利回り(グロス利回り):複数物件の収益性を比較する際の指標

- 実質利回り(ネット利回り):当該物件の実際の収益性のシミュレーション

このように、どちらも同じ利回りという言葉ではありますが、パーセンテージが意味するところは全く違うのです。

にもかかわらず、初心者投資家の中には表面利回りの意味を実質利回りと誤解して認識している方が多く、それが不動産投資に失敗する深刻な原因となっています。

利回り表記に惑わされるな

収益物件のネット広告やマイソクを見ると、利回り○%などといった記載をよく目にすると思いますが、これらは九分九厘表面利回りのことを意味しています。

不動産業者はできる限り利回りがよく見えるように、広告媒体に記載する時には実質利回りではなく表面利回りの数値で記載するのが一種の慣習となっているのです。

と、ここまではよいのですが、問題なのは初心者投資家の方が利回りと書いてあるものを、実質利回りの意味で受け取ってしまうことです。

先ほどのマンションXで言えば、利回り4%が実際に手元に残るキャッシュフローと勘違いしたまま購入してしまう初心者投資家が多く、しばらくしてから間違いだったことに気がつくというパターンが本当によくあります。

実質利回りの正確なシミュレーションが成功へのカギ

不動産投資で成功している人の多くは、実質利回りのシミュレーション能力が高いと言われています。不動産投資は株式のようにすぐに売り買いできる流動性がないため、投資の成否は購入した時点でほぼ決まると言っても過言ではありません。

裏を返せば、限りなく正確な実質利回りのシミュレーションができれば、不動産投資に失敗しないということです。

盛り込むべき空室リスク

正確な実質利回りを算出するためには、管理費や修繕積立金といったランニングコストを盛り込むことはもちろん、空室リスクについても考慮に入れておくと、キャッシュフローに余裕が生まれてより投資に失敗しにくくなります。

例えばアパート一棟を購入してアパート経営を始めるのであれば、空室リスクとして年間家賃収入の10%程度をマイナスに見込んで実質利回りを計算するのです。

厳しく感じるかもしれませんが、購入後のキャッシュフローに余裕が持てるかどうかは、実質利回りを正確に把握できるかどうかにかかっています。

不動産投資における利回りの平均相場はどのくらい?

利回りには大きく分けて2種類あることがお分かりいただけたところで、次は利回りの平均相場について考えていきたいと思います。ここからは、利回りを一つの指標として考えるため、表面利回りの平均相場とお考えください。

アパート経営の利回り

一棟アパートの利回りについては、新築と中古で次のような相場となります。

- 新築アパート:5.5〜6.5%程度

- 中古アパート:7〜9%

一棟アパート投資の場合は、投資額が高額になるハイリスクリターンでもあるため利回りについてはある程度高く見積もれることが投資の条件となります。

ただし、中古アパートの中には利回りが15%を超える高利回りを謳っているものがあり、初心者投資家の方が飛びついて失敗してしまうケースがあるため注意が必要です。

高すぎる利回りの落とし穴

地方の中古アパートの利回りを見ると、15%以上の非常に高いものが時々ありますが、これらは想定利回りであることに注意が必要です。想定利回りとは、アパートがすべて満室で入居している場合に得られる予定の利回りのことです。

都心部とは違い、空室リスクが高い地方については一度中古アパートが空室になると次の入居者が決まるまでに数ヶ月かかることも少なくありません。また、家賃の値下げも検討する可能性が高いため、想定利回りが長く続かない可能性があるのです。

想定利回りをあてにして買ってしまうと、後で現実に直面して大変なことになりますので、地方の高利回りアパートについては初心者があまり手を出さないことをおすすめします。

区分マンションの利回り

区分マンションの利回りの平均相場としては次の通りです。

- 新築区分マンション:3.5〜4%程度

- 中古区分マンション:6〜8%程度

区分マンションは一部屋単位で購入する小口の投資なので、一棟アパートに比べると利回りは若干低めです。最近は2020年東京五輪や低金利政策などの影響で、東京都心部の区分マンションが値上がりしており、平均利回りはさらにこれよりも低くなってきています。

特に新築については物件価格が非常に割高になっているため、利回りが3%程度しか確保できず、インカムゲインではあまり収益性が得られないケースも出てきているようです。

区分マンション投資は中古が狙い目

都心の新築価格が高騰する中、今狙い目と言われているのが中古区分マンションです。

新築となると2,500万円以上するワンルームが増えてきているため、利回りが低く収益性が悪いため、価格が2,000万円以下の手ごろな中古区分マンションに投資する人が増えています。

新築物件は、もともと物件価格に新築分譲時の広告宣伝費なども上乗せされているため、本来の物件としての価値以上の定価で売られていることがほとんどです。そのため、利回りにするとどうしても低くなってしまうので、売却益によるキャピタルゲインを狙える状況でなければあまりおすすめできません。

東京五輪開催を来年に控えている状況で、不動産価格はすでにピークと見るべきであり、今以上の価格上昇でキャピタルゲインを狙うことは困難と考えられるため、堅実にインカムゲインで収益を上げられる中古物件の方が魅力的なのです。

区分マンションの利回りの目安

区分マンション投資で安定して収益を生み出すためには、概ね6パーセント以上の利回りを目安とするとよいでしょう。なぜなら、6パーセントを下回るとローン金利の関係で収益性が非常に低くなってしまうからです。

ローン金利の推移について

区分マンションを不動産投資ローンで購入する場合、ローン金利は概ね2〜3%前後で推移しています。ローンを使った不動産投資で手元に残るのは、ローン金利を差し引いた残りなので、利回りが6%以上ないと手元に残るキャッシュフローがほとんどなくなってしまうのです。

そのため、区分マンションへの投資を検討している方は、6パーセントを一つの目安にするとよいでしょう。

中古物件に投資する際の注意点

新築物件の価格が高騰する中、中古物件に注目が集まりつつありますが、あまりにも古い物件に投資する際にはリスクヘッジを徹底させる必要があります。

例えば、中古木造アパートに投資する場合、物によっては格安で購入できるため不動産投資の一つの選択肢として検討する方がいますが、出口戦略を間違えると赤字で終わる可能性があるため注意が必要です。

最低でも土地値で売れる、は間違いである

法定耐用年数を過ぎたような木造アパートに投資する人の中には、「上物であるアパートにはほとんど価値がないから、土地値程度で購入できれば損をしないだろう」と考えている人がいますが、それは大きな間違いです。

確かに、土地値については建物のように減価償却されないため、常に一定の価値があると考えて購入する際の目安になりますが、土地値はあくまで更地の場合の値段であることを忘れてはいけません。

例えば、土地値が2,000万円だから2,000万円でアパートごと購入できれば安い買い物、と思っている人がいますが、実際に土地値で売ろうとした場合は、アパートの取り壊し費用がかかるのです。

つまり、土地値から取り壊し費用を差し引いた金額が、そのアパートを購入する際の最低基準になるということです。

法定耐用年数を過ぎた中古アパートに投資する際には、常に取り壊し費用を頭に入れて価格交渉することを心がけましょう。

買ってはいけない高利回り物件の見分け方

利回りというと、できるだけ高い方が良いという印象があるかもしれませんが、たとえ高利回りだったとしても買ってはいけない物件というものが存在します。

家賃と相場の乖離に注意

投資物件の多くは賃貸中に売りに出されるため、募集図面や広告には現在の利回りが記載されています。実際の利回りなら安心と思うかもしれませんが、中には相場よりも大幅に高い家賃で住んでいる物件があるのです。

例えば、新築から10年住んでいる入居者がいた場合、新築時の高い家賃のまま現在も契約しています。そのため利回り計算すると非常に高利回りになるのですが、万が一その入居者が退去してしまうと、相場に合わせるために家賃を1万円以上下げなければならなくなる可能性があるのです。

今現在の家賃相場と入居者の現在の家賃に大きな乖離がある物件については、現在の利回りを鵜呑みにして購入してしまうと、万が一退去した際に大幅に利回りが下がってしまいます。

そのため、中古物件に投資する際には現在の家賃と相場の家賃を比較してもしも高いようであれば、相場の家賃で利回りを計算してそれでも収益性に問題がないかを確認するようにしましょう。

不動産投資の利回りに関するまとめ

今回は利回りについて徹底的に掘り下げて解説してきました。表面利回りと実質利回りを誤解したまま投資してしまうと、後で実際のキャッシュフローを見て驚くことになってしまいます。

不動産投資で成功するためには、どれだけ正確な実質利回りを事前にシミュレーションできるかにかかっているので、募集図面や広告に記載されている利回りはあくまで比較する際の指標として捉え、実質利回りを別途自分自身で計算することがとても大切です。