- 給与収入のみのシングルマザーの場合、年収204万円以下なら住民税はかからない。

- 令和3年以降は未婚のシングルマザーも要件を満たせば住民税非課税になる。

- 住民税非課税なら保育料や奨学金が優遇される。

母子家庭は住民税を免除できる?非課税世帯の条件&計算方法をFPが徹底解説!

公開日:2019年11月27日

この記事のポイント

結婚している間は夫の扶養に入っていた人も、離婚すれば住民税を払うケースが多くなります。母子家庭にはいろいろな優遇制度がありますが、住民税にも優遇があるのでしょうか?

ここでは母子家庭の住民税について解説します。母子家庭で住民税が免除になる条件についても説明しますので、シングルマザーの人、これから離婚を考えている人は参考にしていただければ幸いです。

目次

【母子家庭&住民税非課税世帯①】母子家庭の住民税が免除になる限度額は?

シングルマザーというだけで住民税が免除になるわけではありません。免除になる条件を知っておきましょう。

住民税とは?

個人が払う住民税とは、道府県民税と市町村民税です。東京都の場合には、都民税と特別区民税になります。

両方をまとめて、市町村に払う仕組みになっています。

住民税は申告不要

住民税は所得税と同様、個人が1年間に得た所得に対して課税される税金です。つまり、所得が発生すると、国に対しては所得税を納め、自治体に対しては住民税を納める必要があります。

所得税については、自分で確定申告して納税するか、給与所得者なら源泉徴収により納税します。一方、住民税は所得税の申告時に申告された税額にもとづき、自治体が税額を計算して納税者に通知します。

所得税の申告をしていれば、別途住民税の申告をする必要はありません。

住民税は前年度の所得にもとづいて計算

所得税は、今年度の税額は今年度の所得にもとづき計算する現年所得課税になります。一方、住民税は前年度の所得で今年度の税額が決まる前年所得課税です。

住民税の納付方法

住民税の納付方法には、普通徴収と特別徴収の2種類があります。

普通徴収とは、年税額を4等分して納める方法ですが、一括納付も可能です。一方、特別徴収とは、年税額を12等分して、毎月の給与から天引きする形で納税する方法になります。

会社員の場合には特別徴収が原則になりますが、新入社員は前年度の給与がないため普通徴収となり、2年目から特別徴収が開始されます。

住民税の計算方法

離婚したばかりの人は、住民税がいくらかかるのかが気になると思います。住民税は、均等割と所得割を合わせた金額になります。

- 均等割…所得の多寡にかかわらず一律に課税される金額

- 所得割…所得金額に応じて課税される金額

均等割

均等割額は次のようになっています。

| 均等割 | 標準税率 | 2014年(平成26年)~2023年(令和5年) |

|---|---|---|

| 道府県民税(都民税) | 1,000円 | 1,500円 |

| 市町村民税(特別区民税) | 3,000円 | 3,500円 |

| 合計 | 4,000円 | 5,000円 |

※東京都の場合には、都民税+特別区民税となります。

所得割

所得割は、次の計算式で計算します。

- 所得割額=(前年分の所得金額-所得控除額)×税率-税額控除等

標準税率は、道府県民税4%、市町村民税6%の合計10%です。

住民税がかからない年収とは?

住民税は収入が多少なりともあれば払わなければならないわけではなく、ある程度の収入までは税金がかかりません。

給与収入のみの人の場合、住民税を計算する際には給与所得控除の65万円のほか、各自治体で設定されている35万円程度の非課税限度額を所得から差し引きできます。そのため、パートなどで年収100万円以下なら通常は住民税がかかりません。

住民税非課税世帯とは

住民税非課税世帯とは、世帯全員が住民税非課税の世帯です。住民税非課税とは、均等割も所得割も課されていない状態を言います。

非課税となる年収は家族構成によっても変わります。たとえば、独身の会社員の場合には年収100万円以下で非課税ですが、専業主婦の妻と子供が1~2人いる会社員の場合には、年収200万円を超えていても非課税ということがあります。

住民税非課税の人とは?

住民税が非課税で、均等割も所得割も免除になる人がいます。具体的には次の要件を満たす人です。

- 生活保護法の規定による生活扶助を受けている人

- 障害者、未成年者、寡婦または寡夫に該当する人で、前年の合計所得金額が125万円以下であった人

- 前年の所得金額が(本人+同一生計配偶者+扶養親族の数)×35万円+21万円よりも少ない人、同一生計配偶者及び扶養親族がいない場合には前年の所得金額が35万円以下の人(東京都23区、大阪市など)

寡婦とは、夫と離婚または死別した後に再婚していない女性のことで、シングルマザーが該当します。所得金額125万円以下とは、給与収入のみの場合には204万4,000円未満となります。

つまり、年収約204万円以下の母子家庭では、住民税は非課税になります。

【母子家庭&住民税非課税世帯②】母子家庭の住民税の確認方法は?

住民税は今年の年収で来年の課税が決まるため、年度の終わりには来年の住民税がかかるのかどうかが気になります。住民税の課税の有無について確認する方法を知っておきましょう。

住民税非課税かどうか確認するには

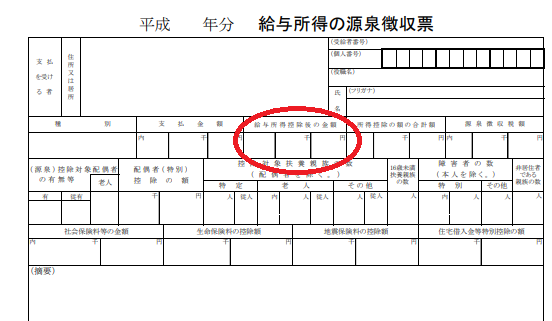

シングルマザーが住民税非課税かどうかは、給与所得者の場合には源泉徴収票を見ればわかります。源泉徴収票の給与所得控除後の金額が125万円以下なら住民税はかかりません。

出典:国税庁(筆者により一部加筆)

個人事業主やフリーランスで確定申告をしている人は、確定申告書の所得金額の合計が125万円以下なら住民税非課税となります。

出典:国税庁(筆者により一部加筆)

令和3年からは所得135万円以下に引き上げに

シングルマザーが住民税非課税となる所得は、令和3年以降135万円以下に引き上げになります。ただし、給与所得控除が10万円引き下げになるので、住民税非課税になる年収(204万4,000円未満)は変わりません。

未婚のシングルマザーも住民税非課税の対象に

これまで住民税非課税の対象となる寡婦には、未婚のシングルマザーは含まれていませんでした。同じシングルマザーでも、結婚歴がなければ離婚や死別のシングルマザーよりも住民税の負担が大きくなってしまったのです。

住民税の課税状況は、公営住宅の家賃や保育料など他の行政サービスの優遇にもつながることから、未婚のシングルマザーは大幅に不利な状況になっていました。

自治体によってはこの不平等を解消するために、未婚のシングルマザーにも寡婦控除をみなし適用する形によって対応していたところがあります。

税制改正により、令和3年以降は未婚のシングルマザーでも要件を満たせば住民税非課税となります。

未婚のシングルマザーが住民税非課税となる要件

未婚のシングルマザーが住民税非課税となるには、年収135万円以下で、児童扶養手当を受給している必要があります。事実婚状態である場合には児童扶養手当は支給されないので、年収135万円以下でも住民税非課税にはなりません。

【母子家庭&住民税非課税世帯③】母子家庭で住民税を払うときのポイント

普通徴収の場合には役所から納付書が送られてくるので、納付書を使って銀行やコンビニで住民税を納税します。住民税を納税するときに、得する方法や便利な方法を知っておきましょう。

住民税はクレジットカードで払える?

住民税は現金以外にクレジットカードで納税ができることもあります。ただし、すべての自治体でクレジットカード納税に対応しているわけではありません。クレジットカード払いができないか、役所のホームページなどで確認してみましょう。

住民税をクレジットカードで払うと、ポイントが貯まるというメリットがあります。もちろん、クレジットカード払いした税金分は後で確実に引き落としができるよう口座に入金しておきましょう。

住民税をペイジーで払えることも

住民税の納付書にPay-easy(ペイジー)マークが付いていれば、インターネットバンキングやATMから納税ができます。特に、インターネットバンキングを使えば、自宅にいながら税金の払込ができるので便利です。

セブンイレブンなら電子マネーnanacoで住民税を払える

納付書を使って住民税をコンビニで払う場合、セブンイレブンなら現金払い以外に電子マネーnanacoでの支払いが可能です。住民税をnanacoで支払えばポイントが付くため、その分お得になります。

住民税が予定通り払えないときには?

母子家庭でも、住民税非課税でなければ住民税を払わなければなりません。しかし、普通徴収の場合には年4回の納付なので、1回あたりの納税額がかなり大きくなり、支払いが困難なこともあります。

住民税を指定された通りに払えない場合、ほとんどの自治体で1か月ごとの分納が可能です。納付書の金額が払えそうにないときには、役所に分納の相談をしましょう。

【母子家庭&住民税非課税世帯④】住民税非課税の母子家庭のメリット

住民税非課税の母子家庭には、様々な優遇があります。

0~2歳の保育料も無料

2019年10月より、国の幼児教育・保育の無償化が開始したことから、幼稚園・保育所・こども園の3~5歳児クラスの利用料は全員無料になりました。さらに、住民税非課税世帯の場合には、0~2歳児クラスも無料になります。

母子家庭だからこそ、子供を預けなければならない必要性が高いはずです。住民税非課税なら子供が小さくても保育料の負担なしで働けます。

給付型奨学金が利用できる

低収入の母子家庭から子供を大学に進学させるときには、奨学金の利用を考えることが多いでしょう。日本学生支援機構の奨学金には返還義務のない給付奨学金があります。

給付奨学金を利用するには家計基準として親の収入要件がありますが、住民税非課税世帯もしくはそれに準ずる世帯なら収入要件を満たします。特に、住民税非課税世帯はもらえる金額も多く、子供の進学費用の負担を大きく軽減できます。

たとえば、住民税非課税世帯から子供を下宿させて私立大学に通わせる場合には、月額7万5,800円(2020年度)の給付奨学金がもらえます。

母子家庭が利用できる奨学金制度について、詳しくは以下の記事をご参照ください。

母子家庭の住民税と非課税世帯に関するまとめ

母子家庭のシングルマザーは、年収204万円程度まで住民税がかかりません。収入が少ないと生活していく上では大変ですが、住民税非課税の場合には保育料や奨学金などが優遇されます。

母子家庭になったら収入を増やしていくことが大事ですが、収入の少ない間は優遇制度を活用して乗り切りましょう。

離婚問題で困ったら専門家に相談することが大切

親権や養育費・慰謝料など、離婚問題でお悩みの場合は法律のプロに相談することをおすすめします。でも、どうやって法律のプロを探せばよいのか戸惑う方も多いはず。。

日本法規情報では、日本全国3000人以上の専門家の中からあなたの要望に沿った専門家を案内することが可能です。もちろん、相談窓口や専門家案内は無料なので、まずはお気軽に相談することをおすすめします。

離婚の無料相談窓口はこちら