- 住民税の支払方法には「普通徴収」と「特別徴収」がある。

- サラリーマンなど給与所得者は原則「特別徴収」により給与から住民税が天引きされる。

- 退職時には「一括徴収により天引き、普通徴収により自身で支払い、転職先で特別徴収を継続」いずれかで住民税を支払う。

- 住民税は前年の所得をもとに計算されるため、退職後に収入がなくても支払いが必要になる。

住民税を一括徴収で支払う方法とは?退職時に知っておきたい知識をFPが解説

公開日:2020年5月6日

この記事のポイント

サラリーマンなど給与所得者の住民税は給与天引きで支払うのが原則ですが、退職時にはその方法が変わります。ここでは退職時に知っておきたい住民税の支払い方法について解説していきます。

目次

住民税を支払う方法

住民税とは、道府県民税と市町村民税を合わせたもので、その税額は前年の所得などを基準に計算され、6月以降に納付します。住民税を支払う方法には「普通徴収」と「特別徴収」の2つがあります。この記事で解説する「一括徴収」は例外的な方法にあたります。

普通徴収

普通徴収とは、住民税を納税者本人が市町村(東京23区は区)に直接支払う方法のことです。次のような人は普通徴収によって住民税を支払います。

- 自営業やフリーランスなどの個人事業主

- 副業などで給与所得以外の収入を得た会社員で、その収入に対する住民税の普通徴収を選択した人

- 例外的に特別徴収を行っていない会社の従業員

- 無職で住民税の納税が必要な人 など

普通徴収による住民税の支払い(納付)は、市町村から届く納付書(納税通知書)を使い、一括(通常6月末納期)または年4回(通常6月末・8月末・10月末・翌年1月末納期)に分けて行います。

以前は一括納付に割引もありましたが、現在は一括納付と分割納付で金額に差はなくなっています。

普通徴収により住民税を支払う方法

支払い方法には金融機関や金融機関の窓口、コンビニでの現金払いや口座振替のほか、クレジットカードやモバイル決済サービス(LINE PayやPayPayなど)を利用できる自治体もあります。

住民税をクレジットカードで支払えばポイントがつくなどのメリットがあり、現金払いよりもお得になる可能性があります。ただし決済手数料がかかるため、逆に高くつくケースがあるので注意も必要です。

住民税のクレジットカード払いについての詳細は、次の記事をご覧ください。

特別徴収

特別徴収とは、会社が住民税を給与から控除(天引き)し、納税者に変わって市町村に支払う方法のことです。会社(給与支払者)は従業員に対して特別徴収を行うのが原則であり、サラリーマンなどの給与所得者は基本的に特別徴収によって住民税を支払います。

前年に所得があれば、収入のない期間も住民税を支払う必要がある

住民税は前年の所得をもとに計算され、6月以降に納付します。そのため退職後に収入がない場合でも、前年に所得があれば住民税を支払わなければなりません。

退職時には一括徴収(給与から住民税をまとめて控除すること)を選択できる

退職などによって給与から住民税の天引きができなくなる場合、退職時に会社に依頼することで、特別徴収される予定であった住民税をまとめて給与から天引きしてもらえます。これが「一括徴収」です。

退職金にかかる住民税は支払い時に特別徴収される

退職金(退職手当等)にかかる住民税については、退職金が支払われる際に特別徴収(退職金から天引き)されます。給与にかかる住民税とは納付時期が異なります。

退職金にかかる住民税額

(退職手当等支給額−勤続年数に応じた退職所得控除額)×1/2×10%(税率)

一括徴収の対象となる住民税の退職時期による違い

一括徴収の対象となる住民税は、退職時期によって次のような違いがあります。

退職時期が6〜12月:前年分の所得に対する住民税の未納分を納付する

6月〜12月に退職する場合には、本人からの希望があれば、前年分の所得をもとに計算された住民税額の未納分が一括徴収されます。本人からの希望がない場合、あるいは支払われる給与・退職金等が未納分の住民税額より少ない場合には、普通徴収に切り替えられます。

たとえば2020年7月の退職であれば、2019年の所得をもとに計算された住民税額のうち、退職までに支払われていない部分(7月分〜翌年5月分)が一括徴収されます。

このケースでは住民税の半分以上が残っているため、一括徴収では負担が大きくなりがちです。負担が大きいと感じるのであれば会社に申し出を行って普通徴収へ切り替える、転職に伴う退職であれば転職先での特別徴収の継続を申し出る方が、一時的な負担は抑えられます。

納付しなければならない金額はどの方法を選択しても変わりません。

退職時期が1〜5月:前々年分の所得に対する住民税の未納分を納付する

1月〜5月に退職する場合には、前々年分の所得をもとに計算された住民税額の未納分が一括徴収されます。たとえば2020年3月の退職であれば、2018年の所得をもとに計算された住民税額のうち、退職までに支払われていない部分(3月分〜5月分)が一括徴収されます。

2019年の所得をもとに計算される住民税は退職後に支払うものであり、元の会社には関係ありません。一括徴収の対象にはならないため、納税者自身が普通徴収の方法で支払うか、転職に伴う退職であれば転職先で特別徴収に切り替えて支払う必要があります。

退職する年の所得にかかる住民税は一括徴収の対象外

退職する年の所得にかかる住民税は退職時点で生じていないため、そもそも一括徴収の対象ではありません。退職後に再就職しない場合には普通徴収に切り替えられ、支払いは翌年の6月以降に自身で行う必要があります。

再就職する場合には、就職した会社で特別徴収による給与天引きで支払います。

転職時の住民税の支払い方法

転職する場合の住民税の支払い方法としては、主に次の3つのパターンがあります。

現在の会社で一括徴収してもらう

1月〜5月に退職する場合と、6〜12月に退職して本人が希望した場合には、住民税を一括徴収で支払います。

普通徴収に切り替え自分で納付する

6〜12月に退職する場合で一括徴収を希望しなかった場合や、給与・退職金よりも未納分の住民税額が多い場合には、特別徴収から普通徴収へ切り替え、その後は市町村から自宅に届く納付書を使い、自身で住民税を納付します。

納付は通常の普通徴収と同じ6月末・8月末・10月末・翌年1月末の納期のうち、退職後に到来する納期に行うため、納付回数は退職時期によって1〜4回のいずれかになります。

転職先で特別徴収に切り替える

普通徴収への切り替え後に再就職した場合、住民税の未納分を特別徴収に切り替え、給与天引きで支払うことができます。この場合には二重払いとならないよう、未納分の納付書と納付済みの領収書があればそのコピーを提出します。

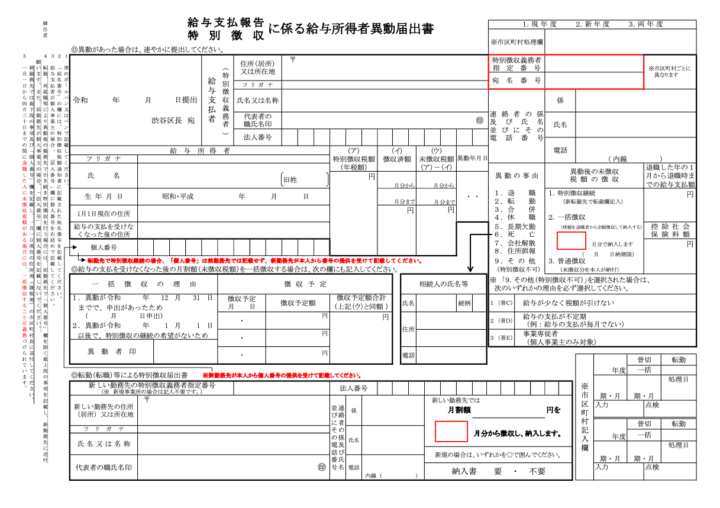

転職先の会社で特別徴収してもらう(転職先が決まっている場合)

6〜12月の退職で、すでに転職先が決まっている場合には、元の会社に「特別徴収の継続」を申し出て、転職先で特別徴収による住民税の支払いを継続することもできます。

元の会社から所定の事項を記載した「異動届出書」が転職先に送付され、転職先の会社は送付を受けた「異動届出書」に所定事項を追記し、市町村に提出します。この処理は会社が行うため、本人は継続の申出を行うだけで構いません。

【特別徴収に係る給与所得者異動届出書】

出典:渋谷区HP

退職時の住民税の一括徴収に関するまとめ

退職時には一括徴収してもらう方法、普通徴収に切り替え自身で支払っていく方法、転職先で特別徴収を継続する方法のいずれかで住民税を支払います。

普通徴収となる場合には、自身で納付期限までに住民税を支払わなければならず、期限を過ぎるとペナルティとして延滞金がかかってしまいます。支払いは余裕を持って行うようにしましょう。

また再就職せず収入がない状態や、独立や転職で収入が減った場合などには、前年の所得で計算される住民税の負担は予想以上に重くなることがあります。退職時には翌年の住民税がどのくらいになるか、あらかじめ計算して備えておきましょう。