- 住民税は都道府県税と市町村民税に分けられる。

- 住民税には所得割と均等割で徴収額が決まる。

- 住民税に大きな地域差は無い。

住民税の高額ランキング【最新版】仕組み・使い道についてもFPが徹底解説!

公開日:

この記事のポイント

2019年10月、日本の消費税率が8%から10%へ引き上げられました。国民の皆さんなら知らない人はいないと思いますが、「税金」というキーワードに敏感ではあるかと思います。

今回は税金の一つである「住民税」にスポットを当てて解説していきます。住民税と言えば給与明細に載っていたりしますよね。その住民税の仕組みや使い道、地域差はあるのか等徹底解説します。

住民税について分かりやすく解説

まず最初に住民税に関する事から解説していきましょう。毎月の給与明細に住民税の記載がある方、または納付書をお持ちの方様々ですが、そもそも住民税とはどんな税金なのかを解説します。

住民税とは

正式には都道府県民税と市町村民税を合わせたものを住民税と呼びます。地方税に分類されており、直接納付する為、直接税に該当します。

住民税は、その年の1月1日時点で住民票の置いてある地域に納税する仕組みとなっています。納税の金額はどの様にして決まるかと言いますと、次の2つの合算で決定します。

1つは前年の1月から12月までの所得に応じて計算される部分で、これを「所得割」と言います。これは各市町村で税額が異なります。つまり高い地域もあれば低い地域もあるという事ですね。こちらに関しては後述していきます。

それともう1つは「均等割」と呼ばれる予め定められた金額があり、これら2つの合算で納税額が決まる仕組みとなっています。また日本に居住していない方は課税される事はありません。

どうやって納税するの?

住民税額が決まったら次は納税しなければなりません。納税の方法は2つありますので、それぞれを解説していきます。

特別徴収

主にサラリーマンやパート等企業からお給料を貰っている方が対象になります。(導入していない企業もあります)給与を支払う企業が従業員に代り、お住まいの自治体に対して納付する事を特別徴収と呼びます。給与からの天引きである為、支払う事の失念が無い事は助かります。

また給与明細には住民税がいくら引かれているかという記載がある為、非常に簡単な方法で納める事になります。特別徴収に関しては住民税を気にしなくていい点はメリットと言えるでしょう。

普通徴収

サラリーマンやパートと異なり、個人事業主の方が主に対象になります。(確定申告が必要な方が殆どです)確定申告が終わった後の6月に納付書が送られてきます。通常4期(6月・8月・10月・1月)に渡って納める事になる通知書です。

4回に分けて納めても良いですし、纏まったお金があれば一括で納める事も可能です。コンビニや金融機関で納める事が出来ますが、納期が決まっている為、忘れがちになる点もあります。支払わなければ先々で資産の差し押さえ等にまで発展しますので、納付漏れが無いように注意が必要です。

余談ですが私の経験を

私には住民税にまつわる2つの経験がありまして、1つは随分以前になりますが、普通徴収で納めていました(確定申告していた為)。その際に前年の所得が大きかった為、納税額も高額になった経験があります。

当時はフルコミッション営業でしたので、売り上げが少ない時に大きな納税額を見てビックリした記憶があります。その際、役場に相談し毎月の分割払いで受け付けてくれた事があります。その時は本当に助かりました。

そしてもう1つは私がサラリーマンとして働いていた頃、特別徴収で天引きされていました。しかし、何かのきっかけで事が判明。実は支払うべき企業が1年分の住民税を納めていなかったのです。

これに驚いた私は役場に連絡を入れました。担当の方が言うにはあくまで、企業が支払い義務を負うので、請求は私には来ないとの事でした。しかし、納めていない事に代りは無く、再三会社にも言いましたが、結局経営に失敗し倒産してしまいました。

最終的に自分で未納分を納める形で終わりましたが、先々で納税証明等を必要とする時に未納分があれば困った事になっていたかもしれません。今となっては思い出ですが、こんな経験は無いに越したことはありませんね。

住民税はどんな事に使われるの?

先程までは住民税に関する解説を行ってきました。では徴収された住民税はどんな事に使われるのでしょうか?皆さんの税金の行方を追っていきますね。

税収はお住いの地域のサービス等に使用される

ざっくり言うとタイトルの様な感じですが、具体的には高齢者の福祉や、子育て支援、警察、消防などに使われています。身近なものでは道路の整備やごみ収集などのサービスにも使われています。

お子さんのいるご家庭では学校や図書館などにも使われ、住みやすい環境にする為に利用されていますね。基本的な税金の使い道に即しており、何気ない所に私たちの税金が使われています。

住民税の税率は?

住民税について最後の解説となります。気になるのは税率ですよね。一体何%の税率が徴収されているのか、どんな計算になるのかを解説していきます。まず先程解説した「所得割」と「均等割」を細かく補足していきましょう。

所得割

先述しました所得割は昨年の所得に応じて計算されると解説しました。この所得割の税率は全国ではほぼ一律の10%となっています。「ほぼ」と書いたのは、中には例外があるという事ですが、後程のランキングの所でご紹介していきます。

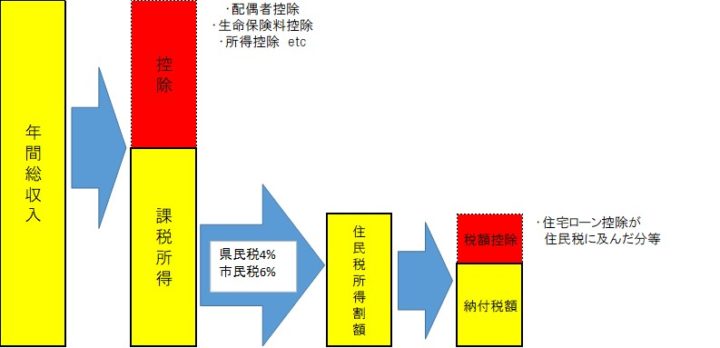

この10%の内訳ですが都道府県民税が4%、市町村民税が6%となっています。意外にも消費税の税率と同じなんですよね。この所得割の計算ですが、こちらの図をご覧ください。

大まかに住民税の所得割が決まるまでの流れです。ある程度の控除を受けた後に課税所得が決まります。この課税所得が大きければそれだけ納税額も大きくなります。この課税所得に対し先程の都道府県税4%、市町村民税6%が掛けられ、更にそこから、住宅ローン控除がある方は控除されます。

控除額が住民税に及ぶ為には合わせて計算される所得税も必要になりますので、必ず住民税まで控除されるとは限りません。

参考までに過去に住宅ローン控除に関する記事を書いていますので、気になる方は過去記事を参照下さい。

均等割

均等割は全国一律となっており、こちらは税率ではなく金額となっています。内訳は都道府県民税が1,500円、市町村民税が3,500円の合計5,000円です。実はこの均等割に平成26年度より上乗せされている金額があります。

それは法律で決まっており「東日本大震災からの復興に関し地方公共団体が実施する防災の為の施策に必要な財源の確保に係る地方税の臨時特例に関する法律」となっています。

平成23年に東日本大震災が起き復興の最中ではありますが、莫大なお金が必要です。そこで政府が法律を定め2014年度から2023年度まで一律500円の金額を均等割に加算して徴収する事になっています。

元は都道府県民税が1,000円で市町村民税は3,000円でしたが、どちらの税金にもそれぞれ500円ずつ上乗せしている事になります。

先程解説はしていませんでしたが、復興にも皆さんの大切な税収が使われているので一日も早く元の生活に戻って貰えたらと思います。最後に分かりやすくする為、表をご紹介しておきますのでご覧ください。

| 市町村民税 | 都道府県民税 | 合計 | |

|---|---|---|---|

| 所得割 | 6% | 4% | 10% |

| 均等割 | 3,500円 | 1,500円 | 5,000円 |

全国自治体地域別ランキング

さて、ここからは地域別のランキングという形で解説を行っていきます。先述しましたが、自治体によっては税率が異なる為、高い地域、低い地域とあります。全国一律じゃないの?と思われる方もいらっしゃるかと思いますが、自治体には「自主課税権」という権利があります。

自主課税権とは具体的には税率を操作したり、新たな税を創設する事が可能となります。そもそも税の役割は行政サービスを行う為であり、お金は必要となります。そこで、各自治体に権限を与え税率が変わる地域が発生する事になります。

この権限を使ってお住いの自治体を守ったり、住みやすい環境づくりにして貰っているという事になります。これから発表しますが、住民税と言っても、所得割と均等割、そして都道府県民税と、市町村民税でも差があります。まず始めに均等割から順番に発表していきますね。

税率が高い地域ランキング(均等割・都道府県民税編)

均等割に関しては一律1,500円でしたが、先程の自主課税により金額が異なっております。最初に県名を、次に都道府県民税額を記載しておきます。

第1位 宮城県

都道府県民税額は2,700円と最も高い県でした。標準税額である1,500円に加え「みやぎ環境税」と呼ばれる税金が1,200円ほど加算されています。どんな事に使われているかと言うと、環境施策に使われているそうです。

例えば森林、自然環境の保全であったり、低炭素社会の推進という事で省エネの普及、次世代エネルギーの開発推進等です。他県と比べても大きな金額ではありますが、県独自の取り組みがきちんとHPにも掲載されてありますので気になる方はご覧頂ければと思います。

第2位 岩手県・山形県・福島県・茨城県・岐阜県・三重県

都道府県民税額は2,500円で6県となりました。税金の名称は各県で様々ですが、森林環境を保護する為に使われているようです。福島県では「森林環境税」として、岩手県では「いわての森林づくり県民税」と名称があり、同じく環境に特化した税金の使い方となっています。

第3位 秋田県・滋賀県・兵庫県

都道府県民税額は2,300円で3県が該当となりました。同じく森林環境についての徴収でした。以下ランキングを箇条書きで記載しておきます。最安は標準課税額ですので、1,500円を上回る県のみ列記しておきますね。

- 第4位:税額2,200円(栃木・群馬・愛媛 3県)

- 第5位:税額2,100円(京都 1府)

- 第6位:税額2,000円(富山・石川・山梨・長野・愛知・奈良・和歌山・鳥取・島根・岡山・広島・山口・高知・福岡・佐賀・長崎・熊本・大分・宮崎・鹿児島 20県)

- 第7位:税額1,900円(静岡 1県)

- 第8位:税額1,800円(大阪・神奈川 1府1県)

税率が高い地域ランキング(均等割・市町村民税編)

次にご紹介するのは市町村民税ですが、調べて分かった事は意外にも、ある自治体だけが最も高かっただけでした。ですので、ランキングとしては成立しないかもしれませんが、その自治体をご紹介致します。

第1位 横浜市(神奈川県)

市町村民税額は4,400円と標準課税額の3,500円を900円多く上回っていました。実は横浜市のみが4,000円台を突破しており、他の自治体は横一線で3,500円となっていました。

横浜市では「横浜みどり税」が加算されており、令和5年度までの期間に渡って徴収するそうです。横浜市は日本の中でも大都市に該当しますが、緑も多く、その環境を次世代まで引き継いでいく為の財源にするとの事です。どの自治体も環境に力を入れている事が良く分かります。

最も低い自治体は・・・

実は自治体の中でも一番低い所が一つだけあります。それは名古屋市でした。税額は3,300円と200円ほど低いです。全国の様々な地域の中でも名古屋市のみ低く、名古屋市以外は3,500円、そして横浜市と続きます。

現在では名古屋市が一番低い自治体ですが、過去には愛知県半田市、愛知県大治町が100円に引き下げた事例もあります。今では減税はしていませんが、100円は凄いですよね。

均等割額で高額地域と標準地域を比較

都道府県民税額と市町村民税額の合計が最も高い地域は宮城県全域と神奈川県横浜市で合計6,200円の住民税均等割額がかかる事が分かりました。逆に自主課税を適用していない地域では5,000円になる為、1年間1,200円の開きが生まれるという事が分かりました。

税率が高い地域ランキング(所得割編)

続いて所得割税率が高い地域です。所得割は都道府県民税率が4%、市町村民税率が6%の計10%が標準となっています。この合計10%を上回る地域をご紹介していきます。

第1位 豊岡市(兵庫県)

第1位は豊岡市の市町村民税率6.1%でした。都道府県民税を合わせると合計10.1%になり、全国で一番高い税率となります。豊岡市では平成21年から0.1%の上乗せを実施しており現在まで同じ税率で徴収されています。

これまでの1位は北海道の夕張市で6.5%でしたが、平成29年度以降は標準税率に戻っています。

第2位 神奈川県

2位は神奈川県で、こちらは都道府県民税率が4.025%となっており合計10.025%となっております。県税が高くなっているため、県内のどの市町村に住んでも上記の税率となります。

横浜市は均等割も高かった為、先々お住いになる方は参考にされて下さい。以上が10%を超える地域です。次に一番低い地域をご紹介しますね。

所得割税率が一番低い地域

日本国内で一番低い地域は名古屋市の市町村民税率5.7%でした。標準よりも0.3%低く合計9.7%となっております。名古屋市は均等割額も一番低い為、結果日本で一番住民税が安い地域となります。

住民税ランキングに関するまとめ

今回は住民税に関して解説してきました。また、ランキングをつけましたが、殆どの自治体で大差はありませんでした。突出して低いのが名古屋市、最も高いのは横浜市となりますね。

財源の使い道が私達住民にとってより良い生活に直結しているので、しっかりと納税していきましょう。