- ふるさと納税をすると所得税は還付金として所得控除され、住民税は翌年の減税という形で所得控除される。

- 二段構えの所得控除がややこしいと感じる方は、ワンストップ特例制度を利用して住民税からの所得控除を1つにまとめるとよい。

- 住民税の計算方法は各自治体がシミュレーション機能を用意してくれているので適宜活用するとよい。

ふるさと納税したら住民税はどれくらい安くなる?仕組み&計算方法をFPが解説!

公開日:

この記事のポイント

ふるさと納税を実施すると、一定の基準に従って算定した基準額まではその全額が所得から天引きされます。具体的には、この仕組みにより所得税と住民税が減少します。

この2つのうち、特に安くなるのが住民税です。そこで、今回はこの納税を利用することで、主に住民税が安くなる仕組みと計算方法について記述いたします。

なお、ふるさと納税について詳しく知りたい方は以下の記事がおすすめです。

目次

ふるさと納税のメリット及び所得控除の仕組み

ふるさと納税とは、生まれた故郷や思い出のある地域など、納税者自身が応援したい市区町村を選んで寄付できる制度です。そして、寄付した市区町村からはお礼の品として特産品等が貰える特典も存在します。

合わせて所得控除の仕組みも存在します。どれくらい天引きになるのかというと、一定の上限額までの寄付金であれば、2,000円を超える部分について所得税に関しては還付、住民税に関しては控除される仕組みとなっています。

所得税からの還付の仕組み・減税額を計算する方法

所得税は、個人の所得に対してかかる税金です。還付金とは、所得税の支払い過ぎ等の理由で納税者へ返還されることになる税額です。

源泉徴収される金額、予定納税を行なう金額が、年間の所得から算出する金額よりも多い場合に払い過ぎた所得税の還付を受けることが可能です。

ふるさと納税を実施して所得が減少すれば、所得税はまさにこの払い過ぎの状況になるため、確定申告により還付を受けることが可能です。

所得税部分の年間の減税額を計算する方法

所得税から天引きされる金額は下記の通りです。住民税よりは金額は少なめで計算の仕方もシンプルです。

- 計算する公式:(寄付金-2,000円)× 所得税率

住民税から所得が控除される仕組み・減税額を計算する方法

行政は、住民の日常生活と密接に結びついた様々なサービスを行っています。そのために、収入に応じて住民に課される必要経費が住民税です。種類は、道府県民税と市町村民税の2つがあります。

そして、住民税は、「均等割」と「所得割」の二部から成り立っています。均等割とは、住所のある方等に費用を広く一律に負担する税金です。所得割は、個人の所得に応じて負担する税金です。

住民税部分の年間の減税額を計算する方法

住民税からの天引きには「基本分」と「特例分」の2種類があります。以下、それぞれの計算の公式について解説します。

基本部分を算出する方法

住民税からの天引きの基本分は、下記の公式にて算出されます。

- 住民税からの天引き(基本分) = (納税額-2,000円)×10%

特例分を算出する方法(原則)

特例分は、住民税所得割額の2割を超えない場合は下記の公式にて算出されます。

- 住民税からの天引き(特例分) = (納税額-2,000円)×(100%-10%(基本分)-所得税の税率

なお、所得割額は以下の計算式で計算する形になります。

- 所得割額=(前年度の所得額―所得控除額)x10%-税額控除額

特例分を算出する方法(例外)

上記の特例分が住民税の所得割額の2割を超える場合は以下の計算式にて計算します。

- 住民税からの天引き(特例分) = (住民税所得割額)×20%

この場合は、実質負担が2,000円を超える形になります。

税金額の計算例

掲載した式だけだとわかりにくいと思いますので、具体例を挙げて計算してみます。年収500万円の夫婦で高校生のお子さんが1人いらっしゃる家庭の上限額は40,000円です。

今回はこのご家庭の方がその手前の39,000円を寄付した場合で考えてみます。(所得税の税率を10%と仮定)

なお、上限額の確認方法等については下記のリンク先をご参照下さい。

所得税の控除金額の計算

- (39,000円-2,000円)×10%=3,700円

住民税からの天引き基礎分の計算

- (39,000円-2,000円)×10%=3,700円

住民税からの天引き特例分の計算

まずは特例分を原則の計算式で計算するのか例外の計算式で計算するのか、住民税所得割額の2割を超えるかどうかをチェックします。

所得割額は、「(500万-所得控除額)×10%-税額控除額」で計算できますが、サラリーマンなら少なくとも所得控除のうち給与所得控除がありますので、いったん、給与所得控除だけを加味して計算してみます。

住民税所得割額の2割を超えるかどうかの確認

総収入500万円の方の給与所得控除後の金額は346万円です。この金額×10%が34.6万(住民税所得割額)なので、2割だとおよそ6.9万円です。

よって、住民税の所得割額の2割を超えないので、原則通り、「(納税額-2,000円)×(100%-10%(基本分)-所得税の税率)」で計算します。

- 計算式:(39,000円-2,000円)×(100%-10%-10%)=29,600円

税金額の計算例のまとめ

| 所得税 | 3,700円 |

|---|---|

| 住民税(基本分) | 3,700円 |

| 住民税(特例分) | 29,600円 |

| 合計金額 | 37,000円 |

39,000円を寄付しているので、実質負担2,000円になっていること、所得控除のうち住民税から天引きされる金額が非常に大きいことがわかります。

所得税と住民税の減額のされ方

以下、所得税と住民税に分けて実際に税金がどのように減額されるのかについて記載します。

税減額の仕組み

ふるさと納税の所得税分の所得控除金額は、還付金として返還されます。確定申告時に提出する確定申告書には、還付金の振込口座の記載欄がありますので、ここで振込先指定をします。

手続き完了後、国税還付金振込通知書が自宅に郵送されるので、それで支払金額が確認できます。振込の時期は確定申告後1ヶ月~1ヶ月半程度のケースが多いです。もし通知書が来ない場合は、手続きにミスがある可能性があります。

住民税減額の仕組み

この納税の住民税部分の所得控除の金額は、翌年の住民税額から天引きされます。所得税とは異なり還付金として返還されず、納税を行った翌年の6月以降に天引きされます。

会社員の方であればその6月頃にお勤め先で配布される住民税決定通知書にて、実際の天引き後の住民税の正式な金額をチェックできます。実際の金額は、翌年度の給与明細に記載される住民税に所得控除分の天引き後の金額が反映され記載されます。

控除の内訳

このケースの場合、所得税の控除分の3,800円は還付金として返金され、住民税の34,200円(3,800円+30,400円)は翌年の住民税額から天引きされます。

住民税額の金額は1年間の金額ですので、これを月額にした金額が毎月本来支払う住民税額より天引きされます。このように、所得控除のされ方には2種類ある点は注意が必要です。

住民税額が実際に安くなっているかどうか確認する方法

住民税額の減額を確認する方法は、比較的確認しやすいものとして主に以下の2つがあります。

前年度の地方税と比較

サラリーマンの方であれば、昇進等で給与が前年と大きな変動がなさそうであれば、ふるさと納税を行う前の地方税納付金額と納税を行った後の地方税納付額を比べることで、住民税の金額の減額を確認することが可能です。

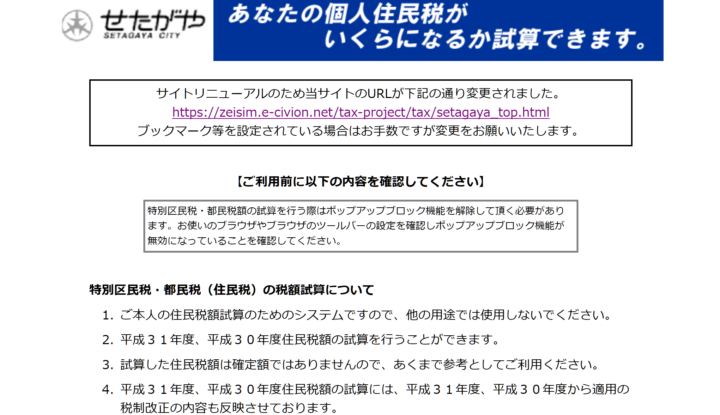

各市区町村のシミュレーション機能の活用

昇進があって給与体系が変わるなど年収が大きく変動しそうな方は、各市区町村の計算機能で住民税の概算額の確認も可能です。

こちらを利用する場合は各入力項目を確認できるよう源泉徴収票等を用意するとスムーズに確認ができますので、あらかじめ用意をしておくとよいです。

(見方等は下記の過去記事参照。)

また、計算機能の具体例として、東京都世田谷区のものを記載します。

出典:https://zeisim.e-civion.net/

ふるさと納税の所得控除を行うための手続き

実際にこれらの所得控除により税金の免除行うには、確定申告が必要になります。会社員の方であれば、源泉徴収と年末調整のみで納税を済ませる方が多いと思いますが、この納税の所得控除を行うには、自ら手続きが必要となります。

確定申告の手続き方法

ふるさと納税に関連した確定申告を行う場合には、寄付金受領証明書の添付が必要です。寄付金受領証明書は、この納税を行った市区町村より送付される納税を行ったことを証明する書類です。

確定申告時に確認すると慌ててしまうおそれもあるので、行う前にどのタイミングで手に入るかあらかじめ確認をしておきましょう。申告期限は2019年度分は2020年(令和2年)2月17日(月)から3月16日(月)までです。

住民税を1つにまとめる方法

このように所得税と住民税に分かれて天引きされるのがややこしいと感じる方もいらっしゃるかもしれません。特にふるさと納税の初心者の方には以下の方法がおすすめです。

おすすめの方法:ワンストップ特例制度の利用

ワンストップ特例制度とは、ふるさと納税の寄付先の市区町村が5つまでの人が利用できます。利用した場合は寄付をした年の所得について確定申告の必要がなく納税後の税額控除の手続きができる制度です。

これを利用すると、ワンストップ特例制度を利用して所得控除を住民税1つにすることも可能です。

ワンストップ特例を利用した所得控除額

上記の例では所得税の所得控除額の3,800円と住民税の所得控除額の34,200円と分かれていた金額は、38,000円一括が住民税の控除となります。

この38,000円が翌年の住民税額から天引きとなります。控除金額が異なりますが、下記図がわかりやすいのでこちらもご参照下さい。

出典:ふるさとチョイス

ワンストップ特例の利用方法

ワンストップ特例制度を利用するケースでは、通常の場合と違い確定申告をする必要はありません。ただ、その代わりに特例制度の申請書と「マイナンバーおよび本人を確認できる書類の写し」を、ふるさと納税を行った先の市区町村に送付する必要があります。

税金の手続き自体は免除されない

確定申告不要でも税金に関する手続きが免除になるわけではない点に注意です。また、期限は寄付した翌年の1月10日までです。手続きのタイミングも確定申告より早いので、利用される方は年末から準備しておきましょう。

注意点

ふるさと納税の所得控除の仕組みで勘違いしやすい部分や間違いやすい部分を、注意事項として下記の4つにまとめました。こちらも上記の部分と合わせて気をつけて下さい。

所得控除が二段構えになることをしっかり理解する

所得控除というと還付金を想像される方が多いと思います。しかし、上記のようにふるさと納税の所得控除の還付金として返還されるのは所得税のみでその金額は少額です。

大半の所得控除は翌年の住民税額から天引きされます。「還付金が少ない!」と翌年になって慌てないように二段構えの所得からの天引きの仕組みをしっかり理解しましょう。

確定申告するケースとワンストップ特例制度を利用するケースを混同しない

上記の二段構えの所得控除は確定申告時の話で、ワンストップ特例制度利用時は住民税からの天引き一本です。ですので、ワンストップ特例制度を利用した場合は翌年の還付金でふるさと納税分の還付金は一切ありません。

これらを混同して「還付金が全くない!」と翌年になって慌てないように気をつけましょう。

正確な金額は税理士に相談する

上記で計算したのはあくまで概算金額です。住民税額を確認できるシミュレーション機能もご紹介しましたが、これもあくまでシミュレーションであり正確な金額ではありません。正確な金額を確かめたい場合は税理士に相談して確認するようにして下さい。

ふるさと納税の趣旨は地方創生

ここまで所得控除のメリットについて主に記載してきましたが、ふるさと納税の趣旨は地方創生です。返礼品や所得控除のお得感にだけ目を奪われるのではなく、自分が応援したいと思える市区町村を選ぶことも大切です。

ふるさと納税で住民税が安くなる仕組みに関するまとめ

所得控除には、医療費控除、住宅関連の控除など様々な種類があります。その中でも、ふるさと納税の所得控除の仕組みは一般の所得控除とは異なります。

これをまず念頭に置いた上で控除の仕組みをよく理解し、控除金額の確認をするとよいと思います。ふるさと納税の所得控除の仕組みのポイントを押さえて翌年になって慌てないようにしましょう。

ふるさと納税を始めるなら「さとふる」がおすすめ

ふるさと納税をこれから初められる方には、ネットでカンタンにふるさと納税が行えるCMでもお馴染みの「さとふる」がおすすめです。

自身の利用できる限度額の計算ができる控除額シミュレーションや、確定申告・ワンストップ特例制度の仕組みなどもわかりやすく解説されていて初心者の方でも利用しやすいです。