- 医療費控除とは、一定以上の医療費を支払った場合に適用される所得控除。

- 控除を受けるには確定申告が必須。

- 通常の医療費控除とセルフメディケーション税制のいすれかを選択可能。

- 申告書の作成は国税庁サイト「確定申告書等作成コーナー」から作成。

【確定申告】医療費控除の手続き方法とは?必要書類・書き方をFPが徹底解説!

公開日:2019年12月23日

この記事のポイント

一定以上の医療費を支払った場合に税金の還付を受けられる医療費控除。この記事では、医療費控除の適用を受けるために必要な確定申告の手続き方法や必要書類、その書き方(作成方法)について解説します。

目次

医療費控除とは

医療費控除とは、申告者(納税者)が1年間に支払った医療費が一定以上となった場合、次の計算方法で求めた金額(最高200万円)を所得金額から差し引ける所得控除のこと。

申告者本人のほか、生計を一にする配偶者、その他の親族のために申告者が支払った医療費も対象です。

医療費控除額(*1)=(その年に支払った医療費の総額)−(保険金などで補てんされる金額)−10万円(*2)

(*1)最高200万円

(*2)所得金額が200万円未満の人は所得金額×5%

医療費控除の対象となる医療費

次のような医療費のうち、一般的な水準を著しく超えない部分の金額が医療費控除の対象となります。

- 医師、歯科医師による診療や治療の対価

- 治療のためのあん摩マッサ ージ指圧師、はり師、きゅう師、柔道整復師などによる施術の対価

- 助産師による分べんの介助の対価

- 医師等による一定の特定保健指導の対価

- 介護福祉士等による喀痰吸引等の対価

- 保健師や看護師、准看護師による療養上の世話の対価

- 治療や療養に必要な医薬 品の購入の対価

- 病院、診療所又は助産所などへ収容されるための人的役務の提供の対価

上記に該当しない、美容整形や健康診断の費用、タクシーや自家用車による通院費、親族に支払う療養上の世話の対価、謝礼などは控除対象となりません。

分け方としては「治療のためにかかった費用」であるかが控除対象となるかの基準となります。判断の難しい場合は税務署などで確認するのが確実です。

保険金などで補てんされる金額

加入している生命保険や損害保険から受け取る保険金・給付金、社会保険から受け取る療養費、出産育児一時金など、次のようなものは、その給付の目的(原因)となった医療費から差し引いて控除額を計算します。

- 生命保険契約や損害保険契約に基づき医療費の補塡を目的として支払を受ける医療保険金や入院費給付金、傷害費用保険金など

- 社会保険や共済に関する法律やその他の法令の規定に基づき、医療費の支払の事由を給付原因として支給を受ける給付金

例えば、健康保険法の規定により支給を受ける療養費や出産育児一時金、家族出産育児一時金、家族療養費、 高額療養費、高額介護合算療養費など- 医療費の補塡を目的として支払を受ける損害賠償金

- 任意の互助組織から医療費の補塡を目的として支払を受ける給付金

保険金等はその給付の目的(原因)となった医療費の金額を限度として差し引き、引ききれない金額があっても他の医療費からは差し引きません。

- 盲腸:かかった医療費10万円(自己負担分)・保険金などで補てんされる金額15万円

- 骨折:かかった医療費15万円(自己負担分)・保険金などで補てんされる金額5万円

上記のような場合、盲腸の治療にかかった医療費からは10万円を限度に差し引き控除対象額は0円、骨折の治療にかかった医療費からは5万円を差し引き控除対象額は10万円となります。

セルフメディケーション税制

セルフメディケーション税制とは、健康の保持増進や疾病予防のための一定の取り組みを行う人が、1年間に1万2,000円超の対象医薬品を購入した場合、1万2,000円超えた金額(最高8万8,000円)を所得金額から差し引ける所得控除のこと。

申告者本人のほか、生計を一にする配偶者、その他の親族のために申告者が購入した医薬品の購入代金も対象です。控除額の計算の仕方は次の通り。

セルフメディケーション税制控除額(*3)=(対象医薬品の購入対価)−(保険金などで補てんされる金額)−1万2,000円

(*3)最高8万8,000円

通常の医療費控除とどちらか一方を選択

セルフメディケーション税制は医療費控除の特例であり、通常の医療費控除の適用も受けられる場合には、どちらかを選択して一方のみ適用を受けられます。

適用を受ける条件となる一定の取り組み

セルフメディケーション税制の適用を受けるには、次のいずれかの取り組みを申告者がその年に行っている必要があります。

- 保険者(健康保険組合等)が実施する健康診査【人間ドック、各種健(検)診等】

- 市区町村が健康増進事業として行う健康診査

- 予防接種【定期接種、インフルエンザワクチンの予防接種】

- 勤務先で実施する定期健康診断【事業主検診】対象となる医薬品

- 特定健康診査(いわゆるメタボ検診)、特定保健指導

- 市区町村が健康増進事業として実施するがん検診

なお、これらの取り組みにかかった費用は控除の対象となりません。

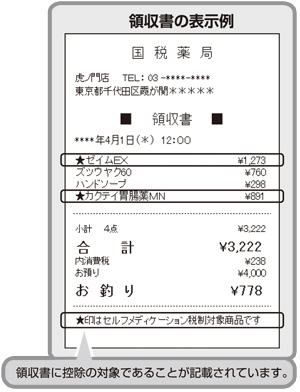

対象となる医薬品

セルフメディケーション税制では、医療機関で医師に処方された医薬品(医療用医薬品)、薬局・ドラッグストアなどで購入できる医薬品(スイッチOTC医薬品)が控除の対象です。対象にはかぜ薬や胃腸薬、湿布薬など幅広い医薬品が含まれています。

控除対象となる医薬品の一覧は厚生労働省のホームページで公表されているほか、一部商品にはパッケージに控除対象であることを示すマークがついています。マークのついていない商品は、店舗の薬剤師や店員に確認すれば控除対象かどうか教えてもらえます。

対象となる医薬品を購入した際のレシートには、控除対象商品が区別して記載されます。明細のない領収書しか発行できない場合、領収書を分け、但し書きに控除対象となるすべての商品名を記入してもらう必要があります。

出典:国税庁

領収書は5年間の保管義務あり

領収証は確定申告に必要となるため捨てずに保管しておきましょう。

2017年(平成29年)分以降の確定申告からは領収書の添付・提示は不要となっていますが、控除の適用を受けた医薬品の領収書は確定申告期限から5年間の保管義務があります。

セルフメディケーション税制による減税額の例

たとえば課税所得400万円(所得税率20%)の人が対象医薬品を年間3万円購入し、セルフメディケーション税制の適用を受けると、所得税と個人住民税をあわせ5,400円の減税効果があります(保険金等の補てんがない場合)。

- セルフメディケーション税制控除額=3万円−1万2,000円=1万8,000円

- 所得税減税効果=1万8,000円×20%=3,600円

- 個人住民税減税効果=1万8,000円×10%=1,800円

医療費控除の確定申告で必要な書類

医療費控除の確定申告では、それぞれ次のような書類が必要となります。

通常の医療費控除の適用を受けるための必要書類

医療費控除の適用を受けるには、次のような書類が必要です。

「医療費控除の明細書」については、領収書を添付するか窓口で提示して明細書の代わりとすることもできます(令和元年(2019年)分の確定申告までの経過措置)。

- 確定申告書

- 医療費控除の明細書

その他控除を受ける費用によって必要な書類

| 控除を受ける費用 | 必要書類 |

|---|---|

| 寝たきりの人のおむつ代 | 医師が発行した「おむつ使用証明書」 |

| 温泉利用型療養施設の利用料金 | 「温泉療養証明書」 |

| 指定運動療法施設の利用料金 | 「運動療法実施証明証」 |

| ストマ用装具の購入費用 | 「ストマ用装具使用証明書」 |

| B型肝炎患者の介護にあたる同居の親族が受けるどうワクチンの摂取費用 | 「医師の診断書」(その患者がB型肝炎にかかっており、継続的治療を要す旨の記載のあるもの) |

| 白内障等の治療に必要な眼鏡の購入費用 | 「処方箋」(医師が一定の疾病名と治療が必要とする症状を記載したもの) |

| 市町村または認定民間事業者による在宅療養の介護費用 | 「在宅介護費用証明書」 |

セルフメディケーション税制の適用を受けるための必要書類

セルフメディケーション税制の適用を受けるには、次のような書類が必要です。

「セルフメディケーション税制の明細書」については、領収書を添付するか窓口で提示して明細書の代わりとすることもできます(令和元年(2019年)分の確定申告までの経過措置)。

- 確定申告書

- セルフメディケーション税制の明細書

- 一定の取り組みを行ったことを明らかにする書類(*4)

(*4)一定の取り組みを行ったことを明らかにする書類

- インフルエンザの予防接種や定期予防接種の領収書または予防接種済証

- 市区町村のがん検診の領収書または結果通知表

- 勤務先で受けた定期健康診断の結果通知表

→[定期健康診断]または[勤務先(会社等)名称]の記載が必要 - 特定健康診査の領収書又は結果通知表

→[特定健康診査]または[保険者名(加入する健保組合等の名称)]の記載が必要 - 人間ドックやがん検診等の各種健診/検診の領収書または結果通知表

→[勤務先の名称」「保険者名(加入する健保組合等の名称)」の記載が必要

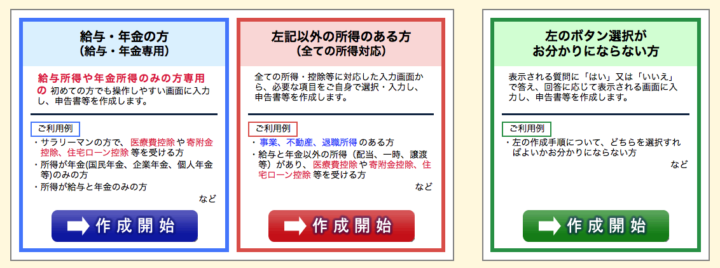

確定申告の手続き方法・申告書類の書き方(作成方法)

確定申告は納税者が作成した【確定申告書】を税務署に提出して行います。申告書は手書きでも作成できますが、国税庁サイトの確定申告書等作成コーナーから作成するのが便利で簡単です。

- 提出方法を選択

- 作成する申告書を選択

- 入力方法(作成する申告書の種類)を選択

- 適用を受ける控除を選択

- 給与所得を入力(源泉徴収票記載の内容)

- 適用する医療費控除・入力方法を選択

- 医療費の入力(明細書の作成)・控除額計算

- 住民税や個人情報に関する事項を入力

- 提出(【e-Taxで提出の場合】データ送信【書面提出の場合】窓口持参・郵送)

還付請求のための確定申告は翌年1月1日から5年間可能

医療費控除の適用を受けるなど、還付請求のためだけに確定申告を行うのであれば、控除を受ける年の翌年1月1日から5年間はいつでも申告できます(申告しなければならない所得がある場合は、原則翌年2月16日から3月15日までの間に申告が必要)。

1.提出方法を選択

出典:国税庁

確定申告書作成コーナーのトップページ[作成開始]から提出方法の選択画面に進みます。

出典:国税庁

インターネットを介してオンラインで提出する場合には[e-Taxで提出する]を、印刷して持参または郵送で税務署に提出する場合には[印刷して書面提出する]を選択します。

*e-Taxで提出するには、事前に準備が必要です(マイナンバーカード方式/ID・パスワード方式)。

2.作成する申告書を選択

出典:国税庁

提出方法を選択し、利用環境、利用規約を確認後、[利用規約に同意して次へ]のボタンで申告書等の選択画面に移ります(以下[書面提出]を選択した場合で説明します)。申告する年分の欄から[所得税]の作成を選択してください。

3.入力方法(作成する申告書の種類)を選択

出典:国税庁

次の画面で入力方法(作成する申告書の種類)を選択します。所得の種類に応じた[作成開始]ボタンから、画面の指示に従って入力を進めていきます(ここでは[給与・年金の方(青色)]を選択した場合で説明します)。

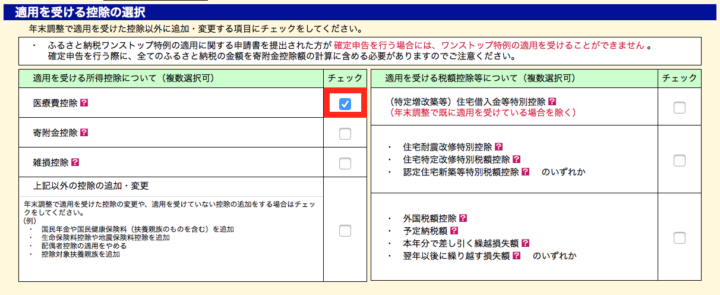

4.適用を受ける控除を選択

出典:国税庁

適用を受ける控除の[医療費控除]欄にチェックを入れます。ほかにも控除の適用を受けるのであれば、あわせてチェックします。

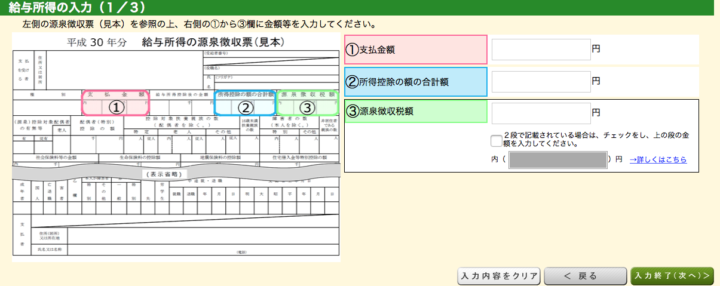

5.給与所得を入力(源泉徴収票記載の内容)

出典:国税庁

給与所得の入力画面では、源泉徴収票に記載された金額などを入力します。源泉徴収票の見本が表示されるため、該当欄の金額などをそのまま入力していけばOKです。

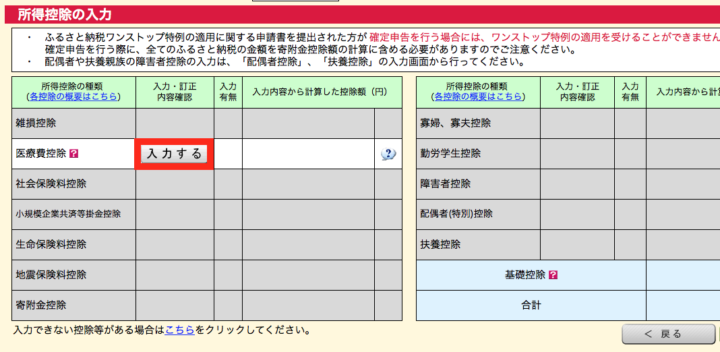

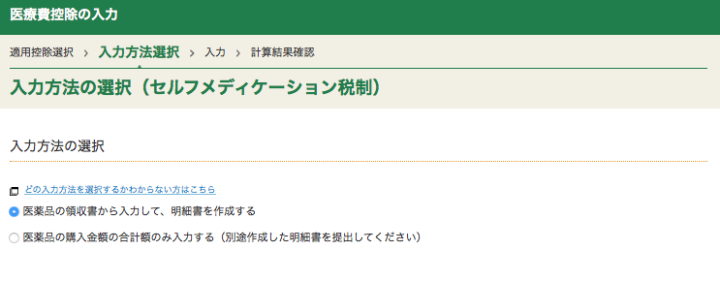

6.適用する医療費控除・入力方法を選択

出典:国税庁

所得控除の入力画面で[医療費控除]欄の[入力する]を選択します。

[医療費控除]と[セルフメディケーション税制]の選択画面が表示されるので、適用を受ける控除を選びます。

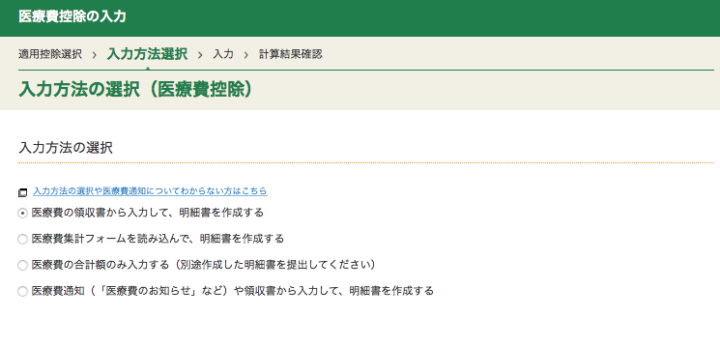

出典:国税庁

いずれの適用も受けられ、どちらの控除額が多くなるか判断に迷う場合には、それぞれの控除額を試算して、比較することもできます。

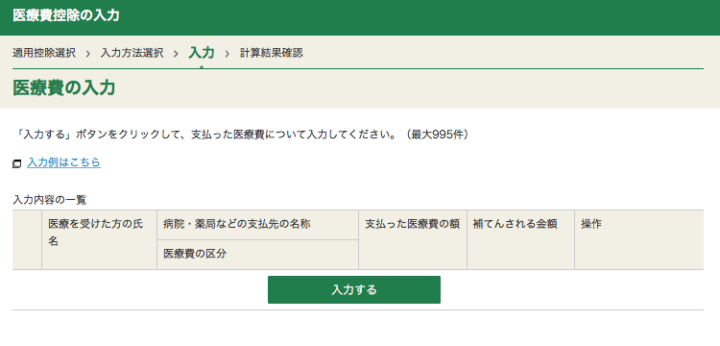

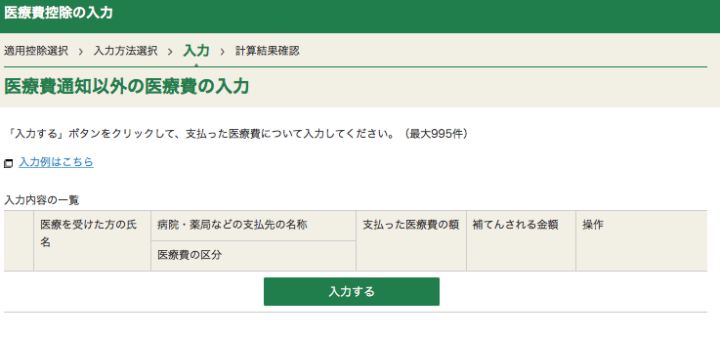

7.医療費の入力(明細書の作成)・控除額計算

医療費の領収書などをもとに支払先(医療機関名や薬局名など)や支払った金額、保険金等で保険される金額を入力し、明細書を作成します。

医療費控除を選択した場合

出典:国税庁

医療費控除を選択した場合は、控除対象となる医療費、保険等で補てんされる金額を入力します。

出典:国税庁

医療費等の入力方法(医療費明細書の作成方法)には、次の4つの方法があります。

- 領収書をもとに1件ずつ入力する

- 事前に作成した医療費集計フォームのデータを読み込む

- 別途明細書を作成し、合計額のみ入力する

- 医療費通知・領収書をもとに入力する

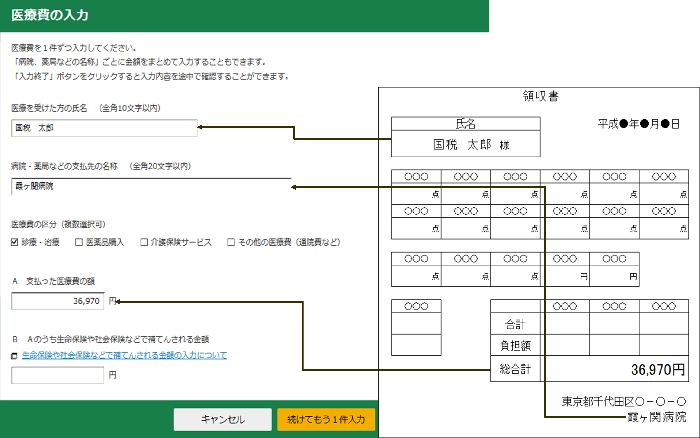

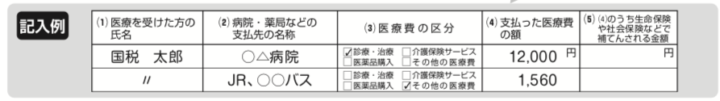

入力方法(1)領収書をもとに1件ずつ入力する方法

出典:国税庁

医療を受けた人の氏名、支払先(医療機関や薬局等)の名称、医療費の区分(診察・治療、医薬品購入等)、支払った医療費、保険などで補てんされる金額を入力します。

出典:国税庁

同じ支払い先(医療機関・薬局等)へ支払いが複数回あれば、合計金額で入力することもできます。

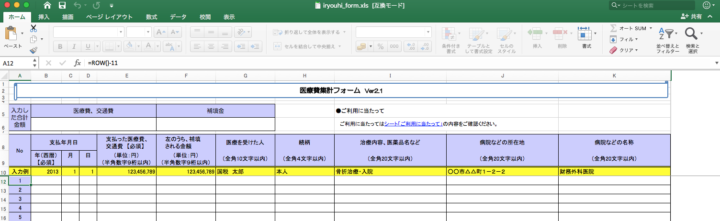

入力方法(2)事前に作成した医療費集計フォームのデータを読み込む方法

出典:国税庁

医療費集計フォームは確定申告書のトップページ[医療費集計フォーム]からエクセルファイルをダウンロードし、必要項目を領収書から入力して作成します。

出典:国税庁

作成した医療費集計フォーム(エクセルファイル)はPC上に一旦保存します。申告書作成画面で保存したファイルを読み込めばデータが反映され、明細書の入力が完了します。

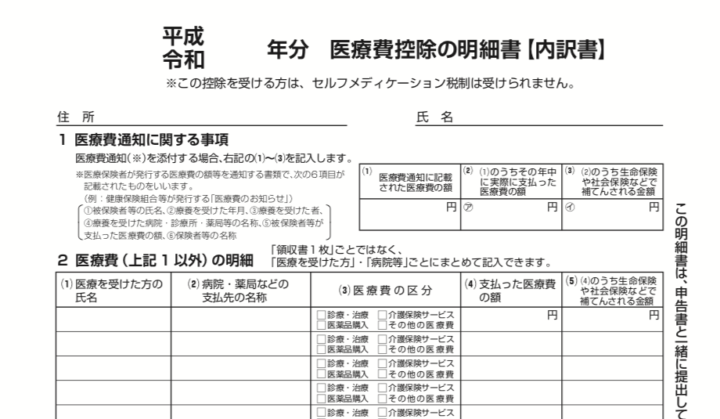

入力方法(3)別途明細書を作成し、合計額のみ入力する方法

出典:国税庁

出典:国税庁

医療費控除の明細書【内訳書】をダウンロードし、領収書や医療費通知書をもとに手書きで明細書を作成します。作成した明細書は申告書と一緒に提出が必要です。

入力方法(4)医療費通知・領収書をもとに入力する方法

出典:国税庁

保険者(健康保険組合等)から送られてくる医療費通知(医療費のお知らせ等)をもとに、記載された合計額を入力します。保険を使わずにドラッグストアで購入した医薬品や通院費などがあれば、領収書などをもとに別途入力を行います。

医療費通知はその原本を申告書と一緒に提出する必要があります(医療費通知に記載された医療費の領収書の添付・提出・保管は不要)。

医療費通知とは、医療保険者が発行する以下の全ての事項が記載された書類をいいます(後期高齢者医療広域連合から発行された書類の場合は3.を除く)。

- 被保険者等の氏名

- 療養を受けた年月

- 療養を受けた者

- 療養を受けた病院、診療所、薬局等の名称

- 被保険者等が支払った医療費の額

- 保険者等の名称

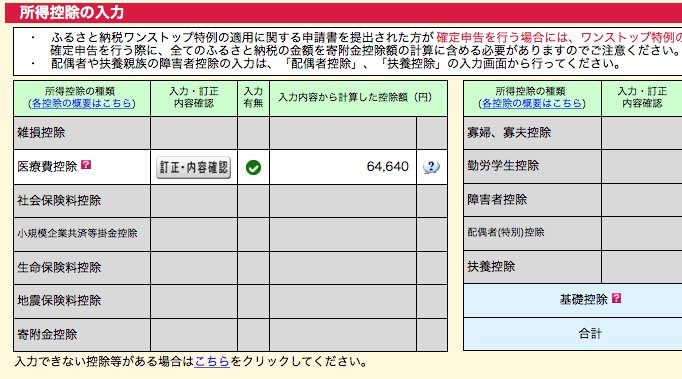

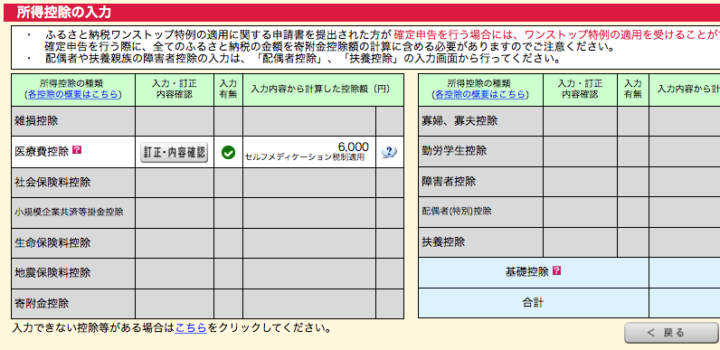

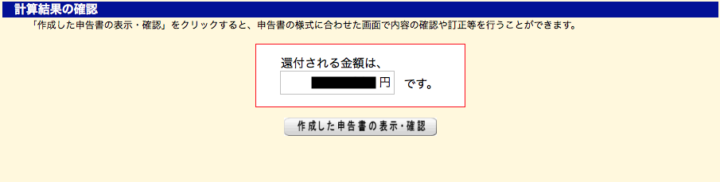

控除額の確認

出典:国税庁

必要な項目をすべて入力し次の画面へ進むと、入力内容をもとに医療費控除額が自動で計算されます。

セルフメディケーション税制を選択した場合

出典:国税庁

セルフメディケーション税制を選択した場合は、健康増進・予防のために実施した取り組みの内容と、対象医薬品等の購入費、保険等で補てんされる金額を入力します。

取組内容の確認

出典:国税庁

行った取り組みについて、その内容とその取り組みを行ったことを証明する書類の発行者(健診等の実施者など)の名称を入力します。

入力方法の選択

出典:国税庁

医薬品の購入費の入力方法には、【領収書から1計算された件ずつ入力する方法】と【明細書を作成し合計額のみ入力する方法】を選択できます。後者の場合には、申告書と一緒に作成した明細書を提出する必要があります。

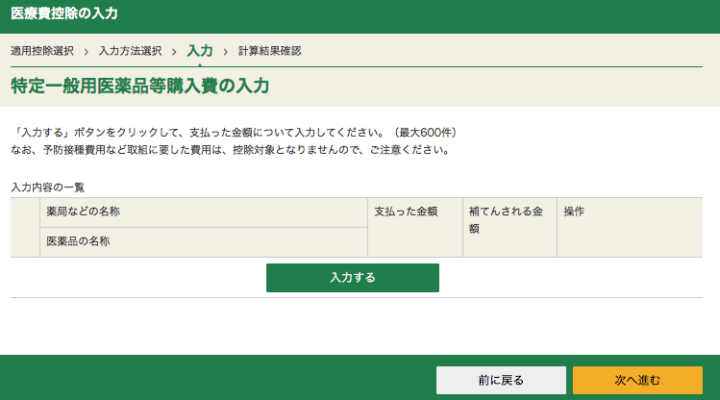

入力方法(1)領収書から1件ずつ入力する方法

出典:国税庁

領収書に記載の支払先(対象医薬品を購入した薬局やドラッグストア等)の名称、医薬品名、購入金額、保険などで補てんされる金額を入力します。

出典:国税庁

同じ支払い先(薬局等)で複数回購入している場合は、合計金額での記入も可能です(複数の医薬品を購入している場合には[別の医薬品を追加入力する]から入力欄を追加し、すべて入力します)。

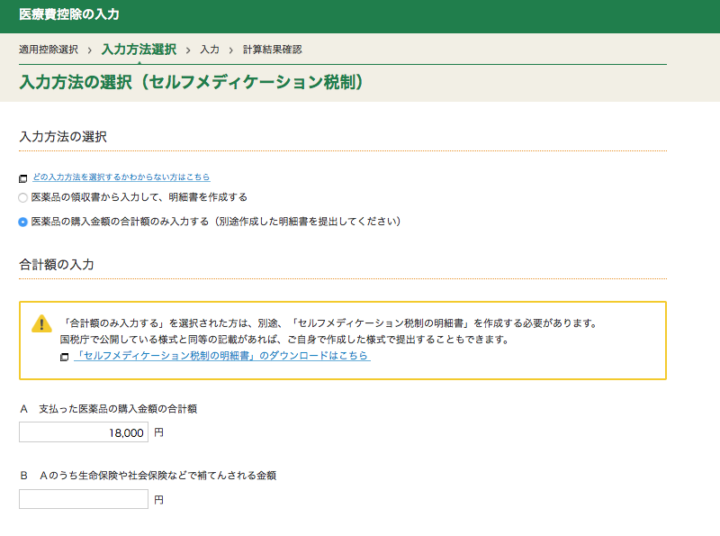

入力方法(2)明細書を作成し合計額のみ入力する方法

出典:国税庁

支払い先や購入金額などはすべて明細書に記入し、購入金額の合計額と保険金等で補てんされる金額のみ入力欄に入力します。

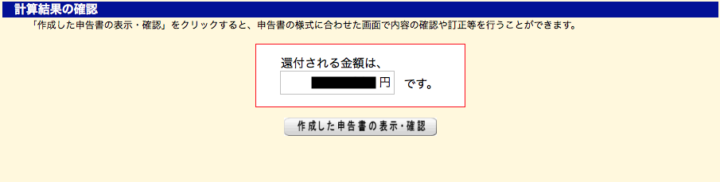

控除額の確認

出典:国税庁

すべての医療費を入力し終わると自動で控除額が計算され、次の画面で還付金額を確認できます。入力内容に漏れや誤りがないか、作成した申告書を表示して確認しましょう。

8.住民税や個人情報に関する項目を入力

漏れや誤りがないかを確認後は次へ進み、【住民税等に関する事項】【還付金受取方法】【氏名・住所等】【マイナンバー】を入力し、申告書の作成は完了です。

9.提出

書面で提出する場合には、申告書を印刷し税務署に持参(窓口へ提出・ポスト投函)または、郵送します。e-Taxで提出する場合には、そのまま申告書のデータを送信します。

スマートフォンやタブレットで申告「スマート申告」

2019年からスタートした「スマート申告」を利用すれば、スマートフォンやタブレット端末から医療費控除の申告ができます。

利用できる人の条件や申告のやり方については、次の記事を参照ください。

医療費控除の確定申告に関するまとめ

医療費控除の申告は、必要な書類さえ揃っていれば比較的簡単に行うことができます。

支払った医療費によっては最低額に満たず、控除を受けられないケースも少なくありませんが、とりあえず1年間は家族の分を含め領収書を保管しておくようにしましょう。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわかない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。