- ふるさと納税と医療費控除をどちらも適用する場合の基本的なポイントを紹介しています。

- ふるさと納税と医療費控除を現実味のあるシミュレーションで検証したものを紹介しています。

- ふるさと納税と医療費控除の節税効果をそれぞれ紹介しています。

ふるさと納税と医療費控除をどちらも適用する場合の基本的なポイントをわかりやすくまとめました

公開日:2018年12月2日

この記事のポイント

ふるさと納税や医療費控除は、どちらも条件を満たすことで納めるべき所得税や住民税を軽減させることができる税制度ですが、基本的には、ふるさと納税も医療費控除も確定申告をしなければ適用できないことになっています。

実務上、ふるさと納税のみの適用を受けるのであれば、会社員や公務員などを対象にしたワンストップ特例制度も設けられておりますが、医療費控除とふるさと納税をどちらも適用するのであれば、1回の確定申告でまとめて行った方が手間や時間が省けて得策です。

そこで本記事では、ふるさと納税と医療費控除をどちらも適用する場合に、押さえておきたい基本的なポイントをわかりやすくまとめて紹介していきます。

ふるさと納税って何?という方はこちらの記事をご覧ください。

ふるさと納税と医療費控除の適用条件

はじめに、ふるさと納税と医療費控除について、どちらも適用するために必要なポイントをそれぞれまとめて紹介していきます。

ふるさと納税の控除を受けるには

控除を受けるためには、原則として、ふるさと納税を行った翌年に確定申告を行う必要があります。ただし、平成27年4月1日から、確定申告の不要な給与所得者等は、ふるさと納税先の自治体数が5団体以内である場合に限り、ふるさと納税を行った各自治体に申請することで確定申告が不要になる「ふるさと納税ワンストップ特例制度」が始まりました。これは、平成27年4月1日以後に行われるふるさと納税に適用されます。

ふるさと納税は、都道府県や市区町村といった地方自治体に対して寄附をすることを言い、ふるさと納税を行ったことで税金の軽減を受けるためには、確定申告をするか、ワンストップ特例制度を活用するかのいずれかを選んで手続きを行わなければなりません。

ふるさと納税ワンストップ特例制度に関してはこちらをご覧ください。

医療費控除を受けるには

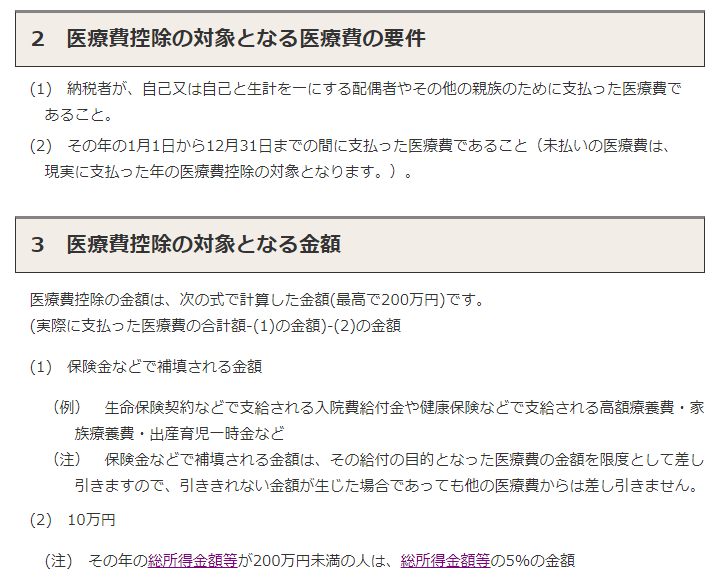

出典:国税庁 No.1120 医療費を支払ったとき(医療費控除)

医療費控除の適用を受けるためには、1月1日から12月31日までの1年間において、本人や家族の医療費が多くなった場合に適用されますが、原則として、確定申告をしなければ適用することができません。

また、医療費控除の適用を受ける方の所得によって計算方法が異なり、総所得金額が200万円を超える方と総所得金額が200万円未満の方によってそれぞれ異なる点にも注意が必要です。(課税総所得ではありません)

なお、医療費控除の適用例や総所得金額と課税総所得金額の違いにつきましては、後述するシミュレーション例を解説するところで、併せてわかりやすく紹介していきます。

ふるさと納税と医療費控除の適用条件におけるポイントをざっくりまとめます

- ふるさと納税の控除を受けるには、確定申告をするかワンストップ特例制度を活用するかいずれかを選ばなければならない

- 医療費控除を受けるには、確定申告をしなければ控除が受けられない

上記の理由から、ふるさと納税では、ワンストップ特例を活用し、医療費控除では確定申告をするとしますと、無駄な時間と余計な手間がかかってしまうことになります。

そのため、ふるさと納税と医療費控除をどちらも適用する場合は、確定申告をすることによって、一度で手続きを済ませてしまった方が時間や手間が省けるというわけです。

ふるさと納税と医療費控除を現実味のあるシミュレーションで検証

ここからは、ふるさと納税と医療費控除を現実味のあるシミュレーションで検証したものを紹介していきます。

なお、シミュレーションにおける前提条件は、以下の通りとします。

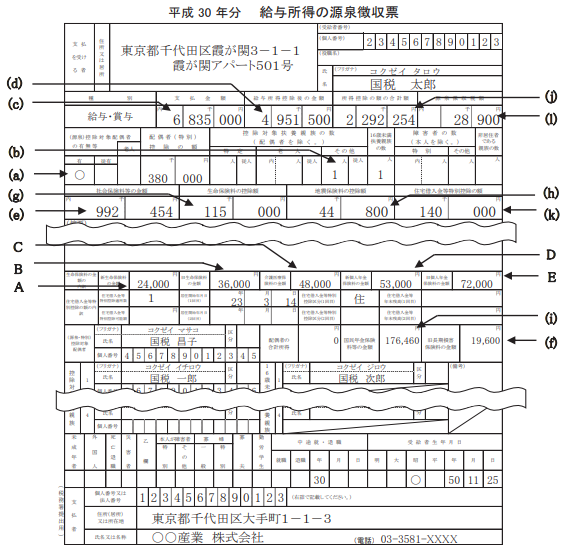

- 国税太郎さんの平成30年中の収入は、以下、源泉徴収票の通りとし、それ以外の収入(所得)はなかったものとします

出典:国税庁 平成30年給与所得の源泉徴収票等の法定調書の作成と提出の手引

- 平成30年中は、扶養している国税一郎さんが入院したことに伴い、国税家の年間支出した医療費は、総額で20万円だったものとします(すべて医療費控除の対象)

- 国税一郎さんが入院したことによって、後日、保険金が5万円振り込まれたものとします

- 国税太郎さんは、平成30年中にふるさと納税を5万円行ったものとします

上記の前提条件の下、ふるさと納税と医療費控除のどちらも適用を受けた場合における国税太郎さんの節税効果は以下のようになります。

医療費控除の計算

国税太郎さんが医療費控除の適用を受けるためには、あらかじめいくつか確認しておかなければならないことがあります。

- 総所得金額が200万円を超えるのか、200万円以下であるのか

- 医療費控除の対象となる金額はいくらになるのか

総所得金額が200万円を超えるのか、200万円以下であるのかの判定

今回のシミュレーションでは、国税太郎さんの収入は勤務先からの給料のみであることから、源泉徴収票に記載されている4,951,500円(給与所得控除後の金額)が総所得金額に該当します。

そのため、国税太郎さんは、総所得金額が200万円を超えることから、医療費控除の適用を受けるためには、1年間を通じて医療費の支払総額が10万円を超えていなければならないと判定できます。

なお、課税総所得とは、総所得金額から所得控除の額の合計額を差し引いた金額となり、2,659,246円(4,951,500-2,292,254)になるため、総所得金額と課税総所得金額は、意味がまったく異なるため注意が必要です。

医療費控除の対象となる金額はいくらになるのか

前提条件より、国税家では、1年間の支払医療費の総額は20万円であったことから、国税太郎さんは、医療費控除の適用を受けることができるとわかります。

ただし、国税一郎さんが受け取った5万円の保険金は、支払医療費の総額から差し引きしなければならないため、実際に、国税太郎さんが適用できる医療費控除の金額は、以下のように計算されます。(先に紹介した「医療費控除を受けるには」内「3 医療費控除の対象となる金額」を参照下さい)

20万円-5万円-10万円=5万円

これらの結果より、国税太郎さんは、医療費控除として5万円の所得控除が受けられることがわかり、これによって、所得税と住民税が軽減されることになります。

なお、こちらは余談となりますが、インフルエンザの予防接種にかかったお金やビタミン剤やサプリメントなどの購入費用は、医療費控除の対象となる医療費には該当しません。

実務上、医療費控除の対象となる医療費は、時として専門的な解釈が必要となるため、税理士やお住いの地域の税務署へ尋ねてみることをおすすめします。

ふるさと納税の計算

ふるさと納税の計算につきましては、同サイト内で公開している「私の所得税や住民税はいくら安くなる?ふるさと納税と住宅ローン控除を併用した場合の節税イメージを紹介」を引用して紹介します。

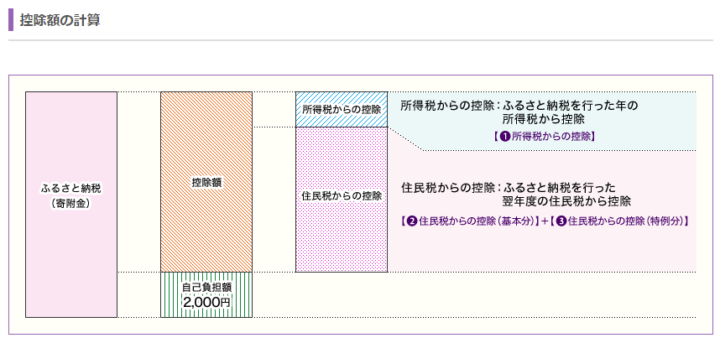

ふるさと納税における控除額の計算は、上記イメージ図に合わせて進めていきます。

1.所得税からの控除(水色部分)

所得税からの控除 = (ふるさと納税額-2,000円)×所得税の税率

所得税からの控除額は、上記の計算式にあてはめて計算することが可能ですが、ここでは、国税太郎さんが適用される所得税の税率がいくらなのかが問題となります。

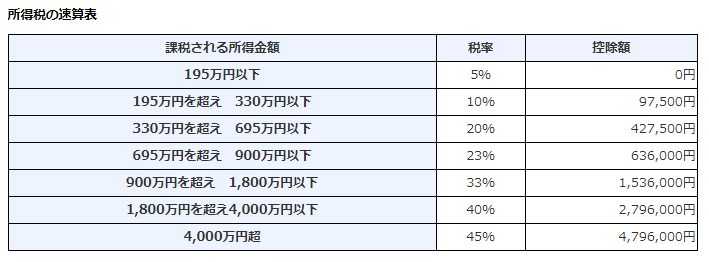

上記、所得税の速算表にある課税される所得金額を求めて、適用される税率を判断しなければなりませんが、国税太郎さんの場合に適用される税率は、以下のように計算されます。

給与所得控除後の金額-所得控除の額の合計額=課税される所得金額

4,951,500-2,292,254=2,659,246

2,659,246円を先の所得税の速算表にあてはめると、195万円を超え330万円以下の範囲に該当することになるため、国税太郎さんに適用される税率は10%であることがわかります。

つまり、ふるさと納税を5万円したことによる、所得税からの控除は、以下のように計算されます。

(50,000円-2,000円)×10%=4,800円

この結果、4,800円が所得税から控除(還付)される税金であることがわかります。

2.住民税からの控除(紫色部分)

住民税からの控除には、基本分と特例分という2つの控除から成り立っており、それぞれを計算した合計金額の控除が受けられる仕組みとなっています。

住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10%

上記の計算式にあてはめて計算しますと、住民税からの控除(基本分)は、以下のように計算されます。

(50,000円-2,000円)×10%=4,800円

住民税からの控除(特例分) = (ふるさと納税額-2,000円)×(100%-10%(基本分)-所得税の税率)

住民税からの控除の特例分は、この特例分が住民税所得割額の2割を超えない場合は、上記の計算式で決まるものとされておりますが、国税太郎さんは上記計算式の対象となります。(所得割額の計算等は煩雑なため割愛します)

(50,000円-2,000円)×(100%-10%-10%)=38,400円

国税太郎さんの概算節税効果一覧表

| 比較内容 | ふるさと納税および医療費控除適用前 | ふるさと納税および医療費控除適用後 | 概算節税効果 |

|---|---|---|---|

| 所得税 | 28,900 | 19,000 | 9,900 |

| 住民税 | 290,800 | 247,400 | 43,400 |

| 合計 | 319,700 | 266,400 | 53,300 |

国税太郎さんがふるさと納税と医療費控除を適用した場合の概算節税効果は、所得税が9,900円の還付、翌年納める住民税が43,400円少なくなり、結果として53,300円の概算節税効果がある結果となりました。

- 医療費控除による所得税の概算節税効果:5,100円

- ふるさと納税による所得税の概算節税効果:4,800円

- 医療費控除による住民税の概算節税効果:5,000円

- ふるさと納税による住民税の概算節税効果:38,400円

ふるさと納税と医療費控除に関するまとめ

ふるさと納税と医療費控除をどちらも適用することができた場合の節税効果は大きいことが確認できました。

ふるさと納税は、基本的に寄附をすることで、税金の節税効果が得られますが、医療費控除につきましては、医療費控除が適用できるか、適用できないかの判定をするところから始めていかなければなりません。

特に、総所得金額が200万円未満の方ですと、1年間の支払医療費が10万円を超えていなくても適用できる場合があり、もったいないケースが多々見受けられますので、細心の注意を払って確認しておきたいものです。

ふるさと納税を始めるなら「さとふる」がおすすめ

ふるさと納税をこれから初められる方には、ネットでカンタンにふるさと納税が行えるCMでもお馴染みの「さとふる」がおすすめです。

自身の利用できる限度額の計算ができる控除額シミュレーションや、確定申告・ワンストップ特例制度の仕組みなどもわかりやすく解説されていて初心者の方でも利用しやすいです。