- 年末調整で配偶者控除や配偶者特別控除を申請するために必要な基本的部分を紹介しています。

- 給与所得者の配偶者控除等申告書の書き方について、具体例をあげて紹介しています。

- 配偶者特別控除を申請する上での注意点について紹介しています。

【図解】年末調整の配偶者控除&配偶者特別控除の申請方法まとめ!書き方をわかりやすく解説します

公開日:2019年10月6日

この記事のポイント

配偶者控除や配偶者特別控除は、1月1日から12月31日までの1年間において、配偶者の収入(所得)が一定金額の範囲内であれば、適用することができる税金の軽減制度です。

平成30年4月より、この配偶者控除や配偶者特別控除の範囲が広がったことに伴い、これまでよりも多くの方が控除の対象になることが予測され、併せて、年末調整において、新たに給与所得者の配偶者控除等申告書と呼ばれる書類を記入し、勤務先に提出する必要が生じました。

そこで本記事では、年末調整で配偶者控除や配偶者特別控除を申請するために必要な基本的な部分を解説し、給与所得者の配偶者控除等申告書の書き方についても紹介していきます。

年末調整における配偶者控除・配偶者特別控除とは

配偶者控除および配偶者特別控除とは、夫や妻を扶養している場合に適用することができる所得控除にあたり、所得税や住民税を軽減させることができる制度のことを言います。

ただし、配偶者控除または配偶者特別控除の適用を受けるためには、本人の収入金額(所得金額)と配偶者の収入金額(所得金額)のいずれも一定の条件にあてはまっていなければならなくなりました。

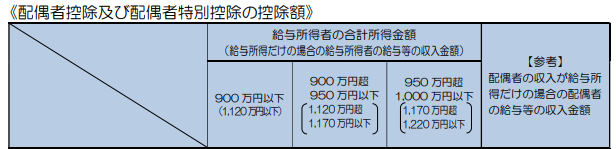

出典:国税庁 平成 30 年分以降の配偶者控除及び配偶者特別控除の取扱いについて

上記表を参考に、仮に、本人および配偶者の収入が給料のみの方で、配偶者控除または配偶者特別控除の適用を受ける条件をまとめますと以下のようになります。

- 本人の1年間の年収(給与)が1,220万円以下であること

- 配偶者の年収(給与)が201.6万円未満であること

上記2つの条件をどちらも満たしていることで、配偶者控除または配偶者特別控除のいずれかが適用できることになります。

くどいようですが、上記は本人および配偶者が給与収入のみである場合を前提としているため、たとえば、株式投資などによる配当所得がある場合やその他の所得がある場合におきましては、精査確認が必要となりますので、専門家にあたる税理士や税務署へ尋ねるようにして下さい。

年末調整で配偶者控除や配偶者特別控除を申請する方法

ここからは、多くの皆さまが気になる年末調整で配偶者控除や配偶者特別控除を申請するための方法を、いくつかの具体例をあげて紹介していきたいと思います。

配偶者控除が適用できる具体例

まずは、配偶者控除が適用できる具体例について、以下の前提条件のもと、具体的な流れと共に紹介していきます。

- 平成30年中における国税太郎さんの給与収入は800万円とします

- 平成30年中における国税花子さん(太郎さんの配偶者)の給与収入は140万円とします

- 花子さんの年齢は、70歳未満であるものとします

- 住所・生年月日・マイナンバーは仮のものです

配偶者控除を適用する方は、国税太郎さんをご自身に置き換えて考えていくと、よりイメージが湧きやすくなると思います。

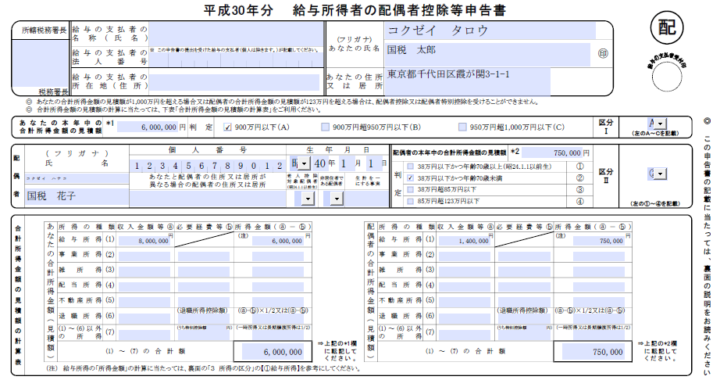

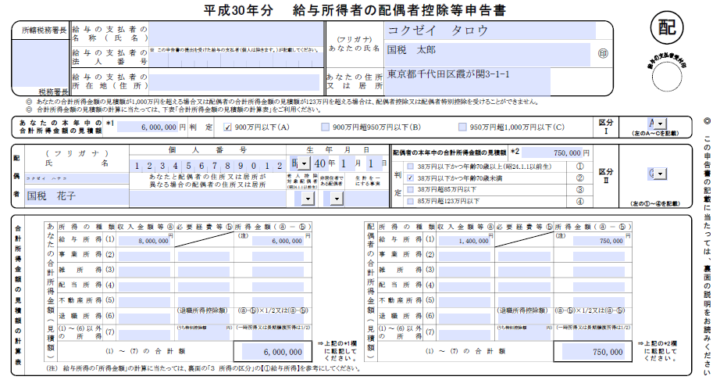

給与所得者の配偶者控除等申告書へ必要事項を記入する

「給与所得者の配偶者控除等申告書」へ氏名、住所、配偶者の氏名、配偶者のマイナンバーなど必要事項を記入しておきます。

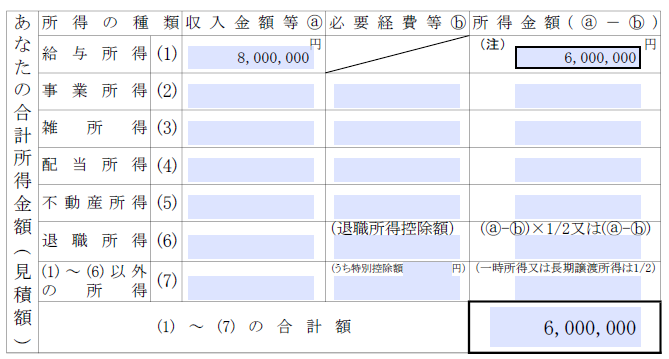

国税太郎さんの収入と所得を記入する

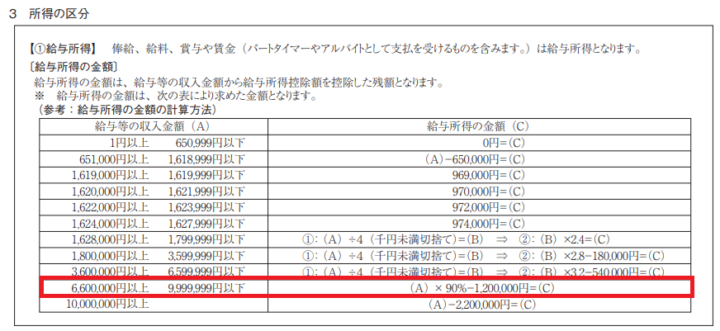

1年間の収入800万円を「収入金額等」の欄へ記入し、「給与所得者の配偶者控除等申告書」の裏面に記載されている「3.所得の区分」をもとに、所得金額を計算します。

- 800万円×90%-120万円=600万円(給与所得)

配偶者控除の適用を受けるための判定をする

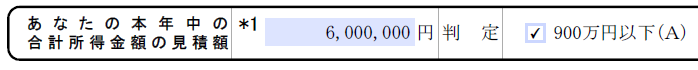

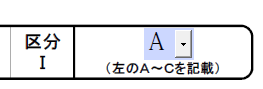

国税太郎さんは、給与所得が600万円で、他の所得がないため、「本年中の合計所得金額の見積額」に600万円と記入し、Aの欄にレ点チェックを入れ、併せて右欄の「区分I」にAと記載します。

国税花子さんの収入と所得を記入する

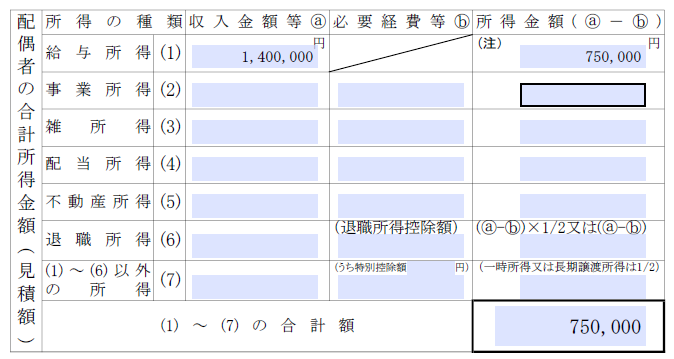

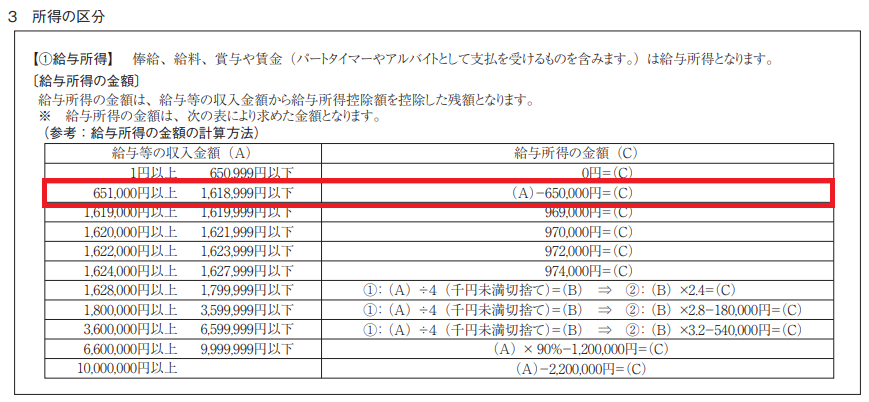

1年間の収入140万円を「収入金額等」の欄へ記入し、「給与所得者の配偶者控除等申告書」の裏面に記載されている「3.所得の区分」をもとに、所得金額を計算します。

- 140万円-65万円=75万円(花子さんの給与所得)

配偶者控除の適用を受けるための判定をする

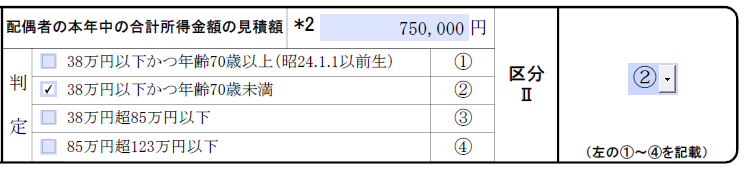

国税花子さんは、給与所得が75万円で、他の所得がないため、「配偶者の本年中の合計所得金額の見積額」に75万円と記入します。

花子さんは年齢が70歳未満ですので、②にあてはまることから②へチェックを入れ、併せて右欄の「区分Ⅱ」に②と記載します。

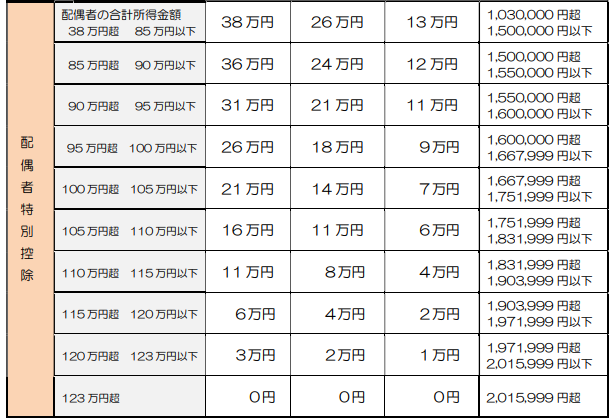

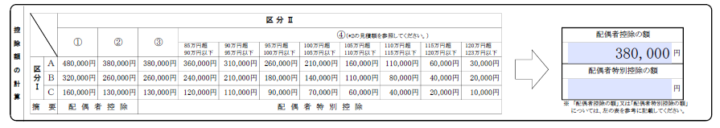

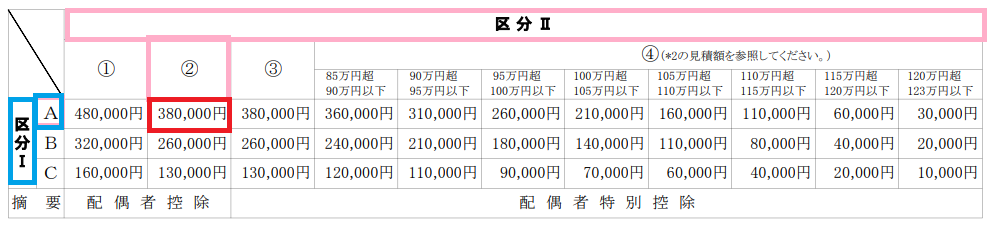

国税太郎さんと国税花子さんの判定から配偶者控除金額を確認する

国税太郎さんは、「区分I」のA(青色枠)で、国税花子さんは、「区分Ⅱ」の②(ピンク枠)でしたので、これらが交わる金額が配偶者控除の金額となります。

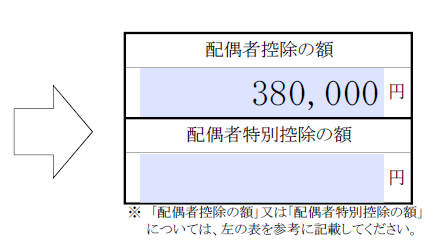

この判定の結果、国税太郎さんは、38万円の配偶者控除の適用が可能だとわかります。

以下、「給与所得者の配偶者控除等申告書」を記入後の完成イメージとなります。

配偶者特別控除が適用できる具体例

今度は、配偶者特別控除が適用できる具体例について、以下の前提条件の下、具体的な流れと共に紹介していきます。

- 平成30年中における国税太郎さんの給与収入は800万円とします

- 平成30年中における国税花子さん(太郎さんの配偶者)の給与収入は170万円とします

- 花子さんの年齢は、70歳未満であるものとします

- 住所・生年月日・マイナンバーは仮のものです

先に紹介した配偶者控除と同じ流れの部分については省略させていただきまして、異なる部分のみを紹介していきますので、あらかじめご留意下さい。

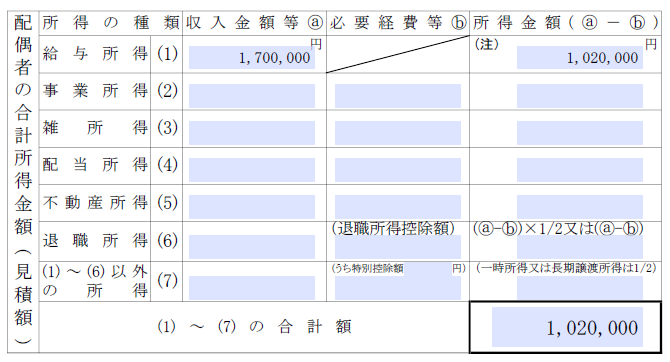

国税花子さんの収入と所得を記入する

1年間の収入170万円を「収入金額等」の欄へ記入し、「給与所得者の配偶者控除等申告書」の裏面に記載されている「3.所得」の区分をもとに、所得金額を計算します。

- ①:(A)÷4(千円未満切捨て)=(B) ⇒ ②:(B)×2.4=(C)

上記計算式にあてはめて計算します。

- 170万円÷4(千円未満切捨て)=42.5万円

- 5万円×2.4=102万円(花子さんの給与所得)

配偶者控除の適用を受けるための判定をする

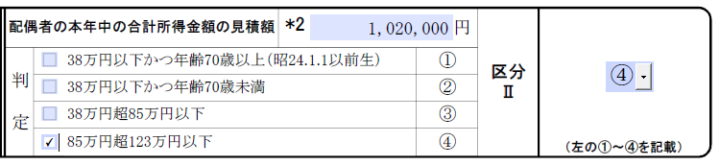

国税花子さんは、給与所得が102万円で、他の所得がないため、「配偶者の本年中の合計所得金額の見積額」に102万円と記入します。

花子さんの本年中の合計所得金額は102万円ですので、④にあてはまることから④へチェックを入れ、併せて右欄の「区分Ⅱ」に④と記載します。

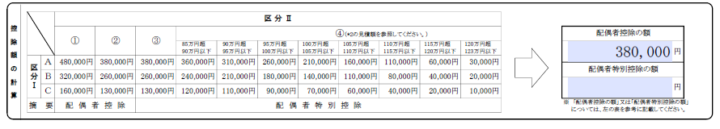

国税太郎さんと国税花子さんの判定から配偶者控除金額を確認する

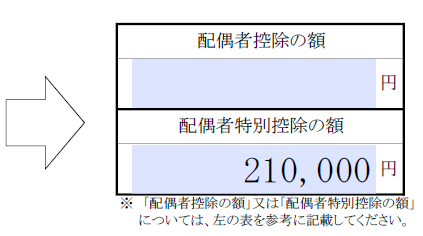

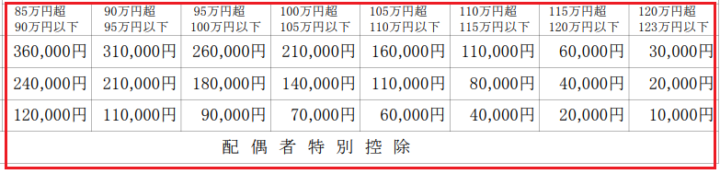

国税太郎さんは、「区分I」のA(青色枠)で、国税花子さんは、「区分Ⅱ」の④(ピンク枠)となりますが、花子さんの本年中の合計所得金額は102万円ですので、④の内、100万円超105万円以下の欄に該当します。

これらが交わる金額が配偶者特別控除の金額となりますが、判定の結果、国税太郎さんは21万円の配偶者特別控除の適用が可能だとわかります。

配偶者特別控除の適用は、配偶者の収入に特に注意が必要

配偶者控除や配偶者特別控除が適用できる場合と給与所得者の配偶者控除等申告書の書き方について紹介をさせていただきましたが、配偶者特別控除の適用を受ける場合には、配偶者の収入に特に注意が必要です。

これは、配偶者特別控除の金額は、配偶者の収入によって段階的に異なっているところにあるためです。

たとえば、先の例において、国税花子さんの年収は170万円であるものとして配偶者特別控除を計算し、その結果、国税太郎さんは21万円の配偶者特別控除の適用を受けられることがわかりました。

仮に、国税花子さんの年収が170万円ではなく、176万円だった場合はどうでしょう?

| 花子さんの年収 | 花子さんの給与所得 | 配偶者特別控除の金額 |

|---|---|---|

| 170万円 | 102万円 | 21万円 |

| 176万円 | 105.6万円 | 16万円 |

年収がたった6万円しか変わらないだけで、配偶者特別控除の金額が異なっていることがわかります。

この部分が極めて重要であり、配偶者の1年間の収入金額が正確でなければ、実際に適用した配偶者特別控除の金額と本来適用になる配偶者特別控除の金額に差異が生じてしまうことになります。

このようなことになってしまいますと、結果として修正申告などのやり直しが必要になってくるため、かえって時間や手間がかかってしまいます。

そのため、特に、配偶者特別控除を申請する場合におきましては、配偶者の1年間の収入が確定している状態で申請することが望ましく、12月の給与や賞与の計算が完了した後の1年間の正確な収入金額を下に計算するのが良いと筆者は感じています。

年末調整の配偶者控除&配偶者特別控除の申請方法に関するまとめ

年末調整で配偶者控除や配偶者特別控除を申請するのは簡単ですが、本人と配偶者の判定が必要になるため、少々の手間がかかるのは確かです。

配偶者控除の適用を受ける側であれば、いわゆる高所得者でなければ特別の問題が生じることはありませんが、対象となる配偶者に収入がある場合は、金額や所得の種類を詳しく精査する必要性が生じます。

そのため、配偶者控除や配偶者特別控除の適用を受ける方は、配偶者の収入や所得に注意して適用を受けるように心掛けておくようにしたいものです。

毎年の確定申告大変ではないですか?

領収書の管理~確定申告までスマホで完結できるクラウド会計サービス「freee」を使うと簡単に確定申告できます。

確定申告のやり方がわかない方も心配ありません。ステップに沿って質問に答えるだけで確定申告書類を作成してくれます。